文|IPO捕手

顺丰旗下一颗新棋子即将上市落地。

此前,五月中旬,顺丰分拆的房托基金成功敲锣港股,紧接着,又开始筹划拆分顺丰同城实业赴港上市。

随后,10月14日,顺丰控股发布公告,称控股子公司顺丰同城实业于2021年10月13日收到中国证监会出具的《关于核准杭州顺丰同城实业股份有限公司发行境外上市外资股及境内未上市股份到境外上市的批复》。

近年来,顺丰一直尝试“破圈”试水新业务。但无论是“顺丰优选”、“顺丰E商圈”,还是顺丰重资打造的实体体验店“嘿客”都没有实现较好成绩。

即时配送是在近两年得以快速发展的新兴行业,但该赛道已显非常拥挤,成为各大巨头又一争抢的“大肥肉”。相较之下,同城业务虽是追随行业热潮,但从业务关联性方面,亦或发展节奏上,都比较符合顺丰的整体调性。

那么即时配送赛道能成为顺丰分拆同城业务上市的突破口吗?接下来,IPO捕手将站在融资历程、商业模式、市场竞争等维度去做一些分析。

同城实业融资历程

说到顺丰,大众可能并不陌生。

出生于顺丰的同城实业,是顺丰旗下的独立业务部门,专门负责同城即时配送服务,并于2019年开始独立化、公司化运作。

根据艾瑞报告的资料,按截至2021年3月31日止12个月的订单量计,同城实业是国内规模最大的独立第三方即时配送服务平台。截至2021年5月31日,公司累计服务超过2000名品牌客户和超过530,000名注册商家,累计服务1.261亿名个人注册用户,注册骑手数目超过280万名,服务网络覆盖中国超过1000个市县。2018年、2019年及2020年公司订单总数分别为0.798亿、2.1亿及7.6亿笔,年复合增长率为208.7%。

相对扎实的基础,助力同城实业在即时配送市场取得了一定的地位,也收获了一众投资者的喜欢。

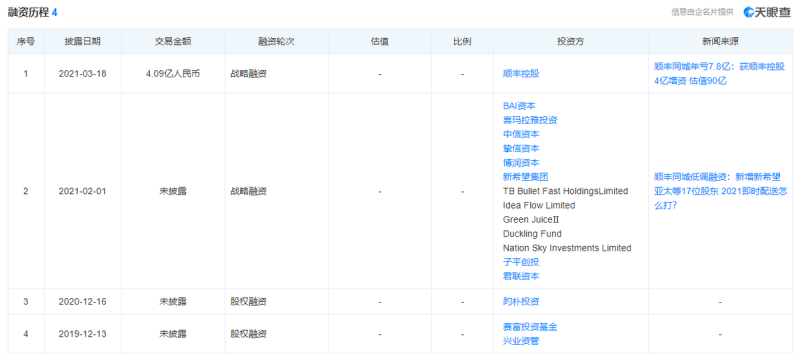

据天眼查显示,同城实业共获得4轮融资,目前估值已超90亿元,投资阵容豪华,其中包括:顺丰控股、喜玛拉雅资本、BAI资本、中信资本、趵朴投资等超17家投资方。

今年3月,顺丰通过全资子公司顺丰泰森对同城实业完成新一轮增资,金额达4.09亿元,完成后,顺丰对同城实业持股比例将从65.46%增加至66.76%。

回看如今的赛道,美团和蜂鸟双寡头已占据68%的市场份额,对于新玩家同城实业来说要想获取一定的市场份额或并不简单。同城实业选择此时冲刺上市有何底气?

同城实业商业模式

随着线上购物成为常态,而新零售、餐饮外卖、新兴快递的蓬勃发展,使即时配送很快演变成了一条热门赛道,成为新的掘金点,正开展多元化求变的顺丰自然不会放过这个风口。

2016年试水同城业务,大张旗鼓进行则是在2019年成立同城实业,依托人工智能和大数据研发技术,为C端个人消费者和B端商家,提供30分钟到2小时的高时效全距离配送服务。截至目前,顺丰同城急送全国网络覆盖已突破500城,在独立运营接近两周年之际,配送单量已达10亿。

公司的客户主要包括商家和消费者,公司能够为商家提供高度定制化的服务,使商家能够计及产品类别、高峰时段、时间及包装需求,为门店界定及定制个性化的解决方案,公司的注册商家数量于2018年12月31日至2019年12月31日期间增加247.0%,至2020年12月31日进一步增加241.3%。

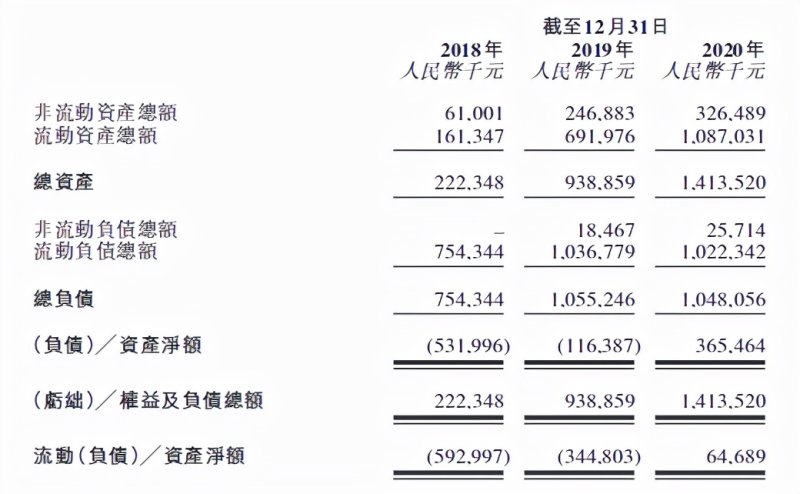

但从目前同城实业的发展来看,仍处培育期,截至2020年12月底,同城实业实现合并报表资产总额为14.1亿元,负债总额10.5亿元,净资产3.7亿元,2020年度,实现营收48.4亿元,净利润-7.6亿元,截至2021年3月底,实现合并报表净资产20.9亿元,2021年1到3月,实现净利润-2.1 亿元。

作为劳动密集型公司,导致顺丰同城亏损的主要原因在于其高额的人力成本。2018至2020年,公司人力外包成本及雇员福利开支分别为11.98亿元、23.77亿元、49.21亿元,占营业成本比例分别为97.8%、97.3%、97.8%。

以此来看,虽成立时间不长,赛道的赋能之下,同城实业的确收获了不错的表现,而要继续讲好新故事还需自身潜力的发掘。

同城实业竞争对手

历经多轮补贴大战后,快递业的战火在即时配送领域也烧得正旺。赛道火热、资本看好,对顺丰来说,这是一块有待扩宽的领域。

实时配送服务行业的成长伴随着本地消费市场,特别是本地餐饮外卖市场的发展升级。

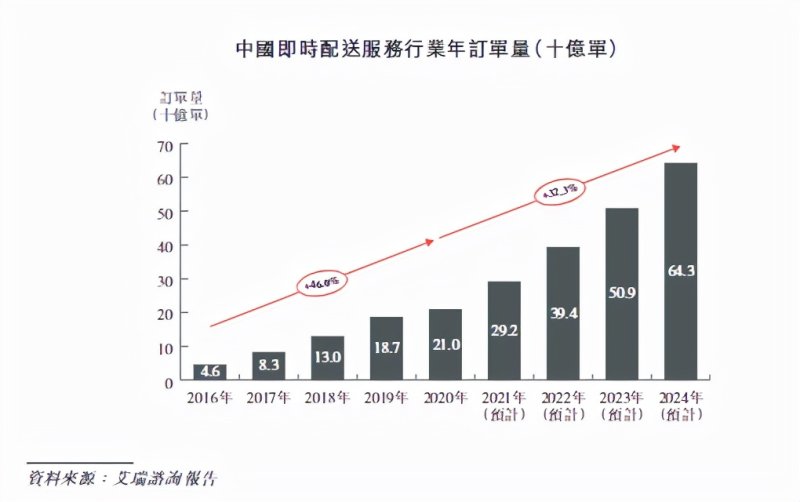

实时配送服务行业的年订单量从2016年的46亿单增至2020年的210亿单,复合年增长率为46.0%。考虑到新服务场景的不断扩展及新业态模式与消费模式的创新,实时配送服务行业具有明显的增长潜力。预计2024年中国实时配送服务行业的年订单量将进一步增至643亿单,2020年至2024年复合年增长率为32.3%。

新消费时代,订单履约场景及消费者需求正快速变化,故商家急需可扩展且灵活的实时配送服务,以具成本效益的方式满足不同的场景和消费者需求。

Z世代“懒人经济”的兴起,让即时配送成为了行业中的“香饽饽”。美团、饿了么、达达在行业中构筑起较高的市占率围墙,相比后来者同城实业有着一定的先发优势和深厚根基,要想掘金其中或挑战重重。

此外,闪送、uu跑腿等玩家搅局,其它快递企业入局,生鲜商超自建物流等等,即时配送市场需求起源于餐饮外卖,外卖龙头借需求爆发迅速抢占市场,后进入者扩张难度较大。

一边是可观的市场前景,一边是颇低的市占率,同城实业还有很长的路要走。

总结

快递巨头加入即时配送赛道并不是空穴来风,除了和自己本业相近,更多的是看到了即时配送赛道广阔的空间。

如今的即时配送赛道已是一片红海,各路玩家进驻,高手过招,硝烟四起。回看整个赛道,美团、饿了么、达达虽已具有一定体量,但盈利水平仍然较低。

原有的市场份额被蚕食,盈利水平又难以提升,要在这条赛道上继续前行将变得愈发艰难。

行业同质化严重、重资产成本高、产品服务乱象重生,都将是同城实业需跨越的一个个坎。

疫情之下,即时配送获得了新一轮增长,市场更为火热,虽能为企业带来更多发展机会,但也带来更多的强劲对手,作为原有的垂直玩家同城实业虽有一定的地位,但在市场占有率上并没有激起太多水花,而此时冲击港交所也意味着将面临更多目光的审视。

同程实业能否在即时配送赛道玩家之间的资本角逐战中突出重围,依然需要时间来给出答案。