文|苏宁金融研究院研究员 黄大智 张丹阳

对于A股的投资者来说,白酒是一个永远都绕不开的赛道。如果说半导体芯片是科技赛道中的皇冠,那么白酒就是消费赛道的皇冠。

在过去的十几年中,白酒受益于居民消费的崛起和升级,取得了将近二十倍的增长,在A股各行业中遥遥领先。特别是疫情后,在风险不确定的市场中,白酒业绩的确定性吸引了海量的资金,白酒成为市场中最吸睛的明星赛道。

对于这样一个高Beta的赛道,无疑是行业基金投资的绝佳之选。那么,究竟要如何看待白酒行业基金的投资机会呢?

一、白酒行业近期和历史的表现如何?

从长期来看,无论是相比于白酒所在赛道的中证消费指数,还是相较于市场宽基指数,白酒行业有非常明显的超额收益。如果从2015年算起,中证白酒指数涨幅近6倍,期间最高涨幅接近8倍,而同期中证全指和沪深300指数涨幅仅为35%左右。

在近两年的时间内,白酒行业的涨幅也远远领先大盘。从2020年开始计算,中证白酒最高涨幅为260%,而同期中证全指和沪深300都仅有30%的涨幅,即便算上今年第一季度白酒板块35%的回撤,白酒指数赚钱效应也非常明显。

和同属消费类的同行业宽基指数相比,中证白酒指数收益仍然高于全行业消费指数,尤其是在疫情后,白酒表现就迅速脱颖而出。其上涨下跌的趋势基本和中证消费走势相同,但超额收益显著。

如果再从本轮牛市2019年初来看,白酒板块开始一骑绝尘,把宽基指数远远甩在身后。虽然在2021年二月初,开始了第一波为期一个月的下跌,回撤幅度达到35%,但随后逐渐走出反弹趋势,在为期3个月的上涨趋势后达到前期高点,于6月又开始了为期3个月的下跌,最近似乎又有企稳反弹趋势。

二、白酒行业的投资逻辑?

在整个白酒的产业中,按照价格和客群定位可以简单分为高端白酒(如茅五泸等)、次高端白酒(洋河、汾酒、水井坊等)、中端(西凤、老白干等)、中低端白酒等。在不同的价格体系中,其投资逻辑也有所不同。

如高端白酒的需求一般来讲比较稳定,增长确定性强,核心市场在于商务活动的宴请,超预期部分来自于高端白酒的提价策略和市场占有率的提升。次高端白酒与高端白酒基本类似,但市场空间更大,相对而言次高端酒企股价也更有弹性。但对于中端、中低端的白酒,竞争较为充分,在缺乏独特的竞争优势(如文化、口味、地域等)情况下,冒然的提价反而可能会丢失原有市场份额。

不过整体来看,白酒行业是一个在量上供求双减的行业,近五年的产量和消费量都在下滑。相对而言,供给比需求收缩的更快,因此白酒量的缩减伴随着价的提升。高端白酒产能有限,行业竞争性最小,往往能够较频繁的提价,因此最具投资价值。次高端白酒需要把握其品牌的溢价和营销策略、渠道策略的变化,一旦某一家企业在某方面能够脱颖而出,就可以取得较大业绩的增长。而中端、中低端白酒竞争激烈,产能也过剩,相关酒企的投资价值也就需要打个问号。

三、白酒指数包含哪些成分股?

目前可供参考的跟踪白酒行业表现的指数有两个,分别是中证白酒指数和国证白酒指数。

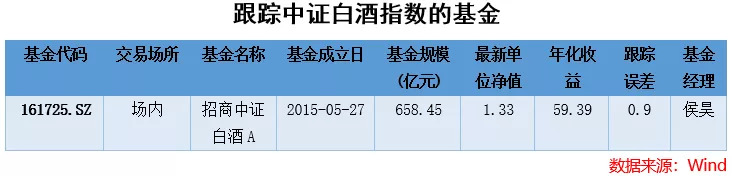

从指数的主要成分股来看,白酒指数是极度的窄基指数,成分股都是常见的白酒品牌,如茅台、五粮液、泸州老窖、山西汾酒、酒鬼酒等。而且这几大指数的成分股高度相似。以市场上热销的招商中证白酒指数(LOF)A(161725)为例,其跟踪的就是中证白酒指数,因此这里选择中证白酒指数作为参考标的。

四、中证白酒集中度如何?

由于中证白酒成分股基本都是白酒股,所以从行业分类上集中度颇高。因此这里从公司市值的角度来分析中证白酒指数。

可以看到,白酒指数龙头效应显著,前三大重仓股权重占比近50%,前十大重仓股权重占比更是超过了90%,指数极度集中,中小上市酒企基本无法影响白酒指数的涨跌。同时,前五大重仓股基本为高端和次高端白酒,因此,白酒指数基本表现的是头部的高端、次高端酒企的走势。

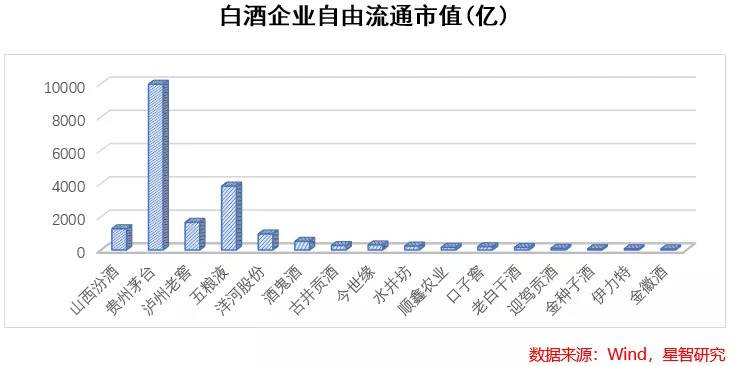

从市值来看,有11家白酒企业的市值在1000亿以下,仅有少数头部企业市值在1000~4000亿之间,茅台则是独占鳌头,流通市值接近1万亿。

五、白酒行业的盈利情況如何?

白酒行业是持续稳定性的高景气行业,虽然业务单一明确,但是需求旺盛,属于人们“嘴巴”上的生意,受限于产量控制的政策、白酒制造的时间和工艺,白酒行业收益持续保持稳定。在2020年200多个申万三级分类行业中,白酒以26.1%的ROE收益名列第四,前三分别是畜牧养殖(31%)、改性塑料(28%)、医疗器械(26.4%),白酒行业的盈利能力在市场中十分领先。

从2015年中证白酒指数发布以来,白酒年ROE在2016年开始有小幅上涨,随后保持在26%附近。随着今后白酒品牌高端化,价格温和的持续上涨成为大概率事件,白酒行业有望保持高收益的现状。

在盈利能力强的同时,白酒行业也保持着不俗的增长,除了受到影响的2020年外,白酒行业在过去五年基本保持在20%以上的年增长。在居民消费水平保持稳定增长的情况下,未来白酒行业还可能继续保持着这种高速增长。市场一致预测行业未来三年仍然能够保持接近20%的年均增长。

六、白酒指数的估值如何?

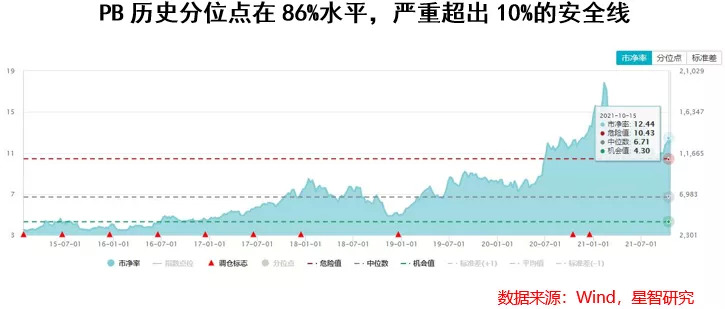

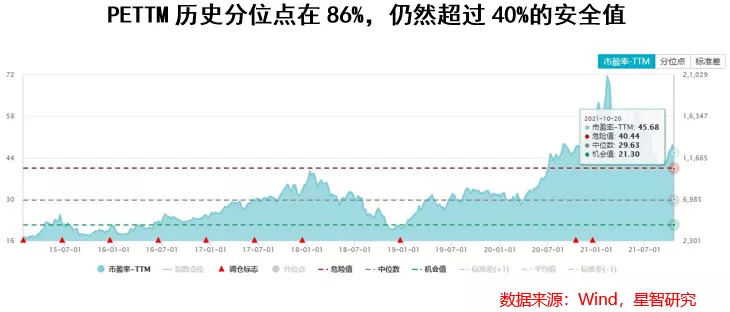

白酒行业从疫情爆发以来,估值迅速升高,在2021年春节后又经历了一波较大回调,行业平均估值水平从2月份最高70多倍下降到45倍。横向看,仍然显著高于大部分行业估值,纵向看,仍然高于历史上大多时期。反映行业估值水平的PB和PETTM都较高,其中PB历史分位点在86%水平,PETTM为46,历史分位点在86%附近,行业估值水平仍然较高。

另一方面,如果辩证的看,由于2020年的低基数效应,很多白酒行企业在2021年都能取得一个超出平均水平的业绩增速,这也一定程度上能够消化更多的估值。但无论如何,对于白酒这样一个增长确定性强且稳定的行业而言,接近50倍的估值水平并非是一个安全线,对于价值投资者而言,更不是一个合适的价格。

七、白酒行业的未来趋势和风险如何?

行业层面,白酒行业批发价在淡季仍然保持坚挺,高端白酒基本面仍然景气,次高端白酒逻辑前景可期。

需求方面,根据国家逐步扩大中产阶级规模的政策目标,人群规模扩大带来的消费升级势必开拓更大的市场;其次是高端白酒的价格上涨,为次高端白酒价格的上升打开了想象空间。同时,白酒作为跟随居民消费恢复直接的受益者,以及节假日刺激性的爆发需求,目前仍然成为大资金的去向之一。

当然,归根结底行业发展还是要回到供需水平的问题,长远看,白酒行业有可能面临需求的长期下滑。现如今,在年轻一代逐渐走上工作岗位,从小接受的是“适度饮酒,过量饮酒伤身甚至致癌”的概念熏陶,90后、00后甚至10后,能否接纳流传千年的“白酒文化”,或许将是一个最大的远期风险。

除此之外,短期之内,白酒面临最大的不确定性还是是消费税的落地,这对酒类行业高端白酒的盈利能力可能会造成巨大影响。

八、白酒基金,如何投资?

以中证白酒指数为标的的基金有7只。考虑到近年白酒指数成长的超确定性,被动指数基金的表现要远远超过主动型基金。因此,直接购买中证白酒指数型基金,能更好享受指数增长带来的确定性收益。

在基金的选择上,场内ETF基金的流动性和费率更低,相比之下,场内基金更优于场外基金。

在交易便利度上,场外基金在互联网、银行等渠道皆可以购买,因此场外的便利性要优于场内。

在交易时点的选择上,虽然白酒行业的Beta较高,行业增长确定性强,但当前一方面估值较高,同时面临一定的“消费税”风险,不确定性大,因此并不适合一次性买入。对于看好白酒长期发展趋势的投资者而言,场外定投比一次性买入更加合适。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】