文|投资者网 曹璐

编辑|汤巾

正所谓“打江山容易,守江山难”,在讲究“丛林法则”的资本市场上,优胜劣汰是最为常见的故事。

作为曾经的风口,互联网保险因行业需求爆发而迅速发展。在此背景下,头顶全国首批创新型互联网保险公司光环的安心财产保险有限责任公司(下称“安心财险”)曾被寄予厚望。

但声浪之后,连年亏损、偿付能力低于“红线”等问题困扰着安心财险的脚步。在行业蓬勃发展的背景下,安心财险的破局之路该怎么走?

偿付能力远未达标

近日,保险机构2021年四季度偿付能力报告已陆续披露。其中,多季度未达标的安心财险偿付能力在最新季度中再度下滑至低点。

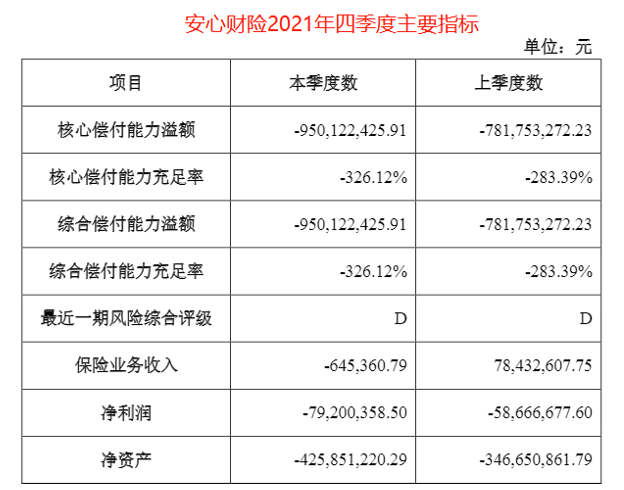

《保险公司偿付能力报告摘要》数据显示,安心财险2021年第四季度亏损进一步扩大,为-7920万元;核心偿付能力充足率和综合偿付能力充足率均为-326.12%,最近一期风险综合评级结果仍为D,这是其连续四个季度获得D类评级。

市场分析认为,保险机构是经营风险的企业,必须随时准备应付各种灾害事故的发生。而偿付能力是保险机构履行赔偿或给付责任的能力,也是保险机构资金力量与自身所承担的危险赔偿责任的比较。因此,该能力是衡量保险公司财务状况时必须考虑的基本指标。

据银保监会下发的《保险公司偿付能力管理规定》,偿付能力监管指标分别为核心偿付能力充足率不低于50%、综合偿付能力充足率不低于100%、风险评级为B类或以上,不符合上述任意一项要求的,为偿付能力不达标公司。显而易见,安心财险的三项指标距离达标都相距甚远。

数据来源:安心财险2021年四季度偿付能力报告

值得注意的是,安心财险的偿付能力堪忧的问题由来已久。早在2021年1月,银保监会就因安心财险偿付能力严重不足而下发监管函,并责令其增资、停止接受车险新业务、限制董监高的薪酬水平。

一时表现或许只是偶然,但安心财险的发展趋势更让投资者忧心。从2021年全年情况来看,公司不仅偿付能力每况愈下(2021年四个季度分别为209.32%、275,15%、283.39%、326.12%);保险业务收入也从当年二季度开始呈现收缩趋势,从15.33亿元下滑至四季度的-65万元。

对于安心财险指标恶化的原因,有市场人士表示,安心财险此前踩雷P2P信用保证保险业务,以至于亏损加剧,导致偿付能力短时间内出现恶化;也有观点认为,公司发展不佳与多位核心创始高管相继出走、公司治理混乱等因素有关。

安心财险在最新偿付能力报告中坦言:“公司目前主要面临偿付能力严重不足,车险和人身险业务无法正常开展的风险。公司管理层正在全力推进融资工作进展,以期从根本上缓解偿付能力及流动性方面面临的压力。”

增资无果如何扭亏

公开资料显示,安心财险于2016年成立,是中国首批成立的互联网保险公司,产品线涵盖健康险、车险及定制化险种等。与其同样拥有互联网保险牌照的专业互联网保险公司还有众安财险、泰康在线、易安财险。

虽然头顶光环“出道”,但安心财险的财务状况表现较差,自成立以来已连续6年亏损。财务数据显示,2016年至2021年,安心保险分别净亏损0.73亿元、2.99亿元、4.95亿元、1.06亿元、5.78亿元、1.95亿元;截至2021年四季度末,其净资产为-4.26亿元,而2020年同期为-1.91亿元。

面对种种困境,安心财险并未坐以待毙,而是试图增资来应对偿付能力不足带来的风险。例如,2020年9月,安心财险曾披露拟引入新股东并增资,但该计划迟迟没有下文,似乎只是一场空欢喜。

2021年6月,寻找战略投资人的安心财险再次开启增资计划,拟引进新的投资人江苏华远投资集团有限公司(下称“江苏华远”)、威达高科技控股有限公司分别增资6.1亿元、0.9亿元。若此次增资获得批准,安心保险将成为一家具有地产背景的互联网保险公司。

一位深耕保险行业的业内人士表示,对于偿付能力不足的公司,增资主要为提升偿付能力充足率。从安心财险目前的情况来看,如果偿付能力无法得以提升,那么业务发展也会进一步受限,甚至形成恶性循环。因此,江苏华远的“救火”至关重要,或许能助力安心财险走出资金困境。

但据《投资者网》查询,截至目前,安心财险无实质控制人,注册资本仍为12.85亿元,且股东情况并未发生变更,以中诚信投资集团有限公司为首的七家股东,股权比例均在10%至35%之间。

数据来源:公司官网

“云”上的保险公司

近年来,互联网时代的爆发,以及国内数字经济方兴未艾,为保险业的数字化、线上化发展提供了良好的基础,不仅推动了互联网保险市场取得高速增长,也给保险业带来了新的发展机遇和挑战。

据《城市新中产保险消费生态报告》显示,2019年80、90后在新增保单中的占比已达48.9%,未来将超越70后成为保险购买主体,而80、90后的成长轨迹与互联网的发展周期契合,在日常生活中对互联网更为熟知与依赖,有望为行业输入新鲜“血液”。

不难发现,面对激烈的市场竞争和不断变化的市场新需求,数字化、互联网化、智能化成为了险企突围发展的重要途径。而相较于传统保险行业,互联网保险拥有一定的先天优势。那么,互联网保险发展的核心优势是什么?

市场分析认为,互联网保险可以基于海量用户数据,不断挖掘用户场景需求,实现千人千面的个性化产品设计,有效地缓解传统保险产品同质化问题;另一方面通过前沿科技收集用户消费行为,创立用户消费特征,从而实现营销的精准定位与高效投放。

对于行业的未来发展前景,仍有不少机构看好。例如,东吴证券表示,长远来看,需求供给端的革新及互联网金融的壮大利好行业长期高质量发展。同为互联网金融细分领域的互联网理财业近年来因大众理财观念的深入、互联网技术的助推、互联网企业的拓新等向好因素不断发展。

“我们预计2023年互联网保险保费收入约6927亿元,2020年至2023年CAGR(年均复合增长率)达29.8%,渗透率将进一步提高。未来互联网保险行业有望重塑2012-2015年间的快速发展趋势。”东吴证券在研报中分析道。

作为中国互联网创新型保险公司之一,在此背景下应运而生的安心财险显然也在“科技”方面下了功夫。2016年,安心财险依靠腾讯云平台构建核心系统,充分融合保险与互联网技术,从产品设计、制定、销售到服务,成为国内首批建立在“云”上的互联网保险企业。

据《投资者网》了解,“云”的应用可以使成本相比传统自建底层设施节约80%以上,能够大大降低企业在系统运营上的软硬件成本,同时让理赔服务变得简单快捷,实现从营销、渠道、产品乃至运营的全业务链条的互联网化,也为应对并发展业务提供了保障。

安心财险在发展初期也曾积极筹谋“云端”,不断探索互联网保险的可持续发展之路,但如今其亟待解决的仍是低过“地平线”的偿付能力问题。