文|一味研究 昔年

曾几何时,作为第一家在美股上市的国货美妆企业,逸仙电商及其旗下品牌完美日记出尽了风头。

然而如今,增速放缓、业绩滑坡,股价打0.5折,市值蒸发九成以上的逸仙电商,已很难撑得起“国货之光”。

外界围绕逸仙电商持续亏损、营销费用高、研发能力差的争议源源不断。根据财报,逸仙电商在2020年净亏损达26.9亿元;2021年第三季度,尽管净利润亏损3.618亿元,较去年同期的6.438亿元有所收窄,但仍未扭亏为盈。

眼看着平价彩妆的打法开始失效,逸仙电商试图用线下门店和品牌矩阵来讲述新故事,只是前者受疫情影响关关停停,进展并不顺利,后者则是押注在了无论品牌还是研发都并不占优的护肤赛道,前路未卜。

当流量“退潮”,资本褪去热度,考验逸仙电商实力的时刻才正式来临。内外交困下,后劲不足的逸仙电商,还能扛多久?

从一夜爆红到裹足不前

2016年,借助在宝洁、御泥坊做美妆工作的经验,黄锦峰创办了逸仙电商,次年逸仙电商推出彩妆品牌“完美日记”。

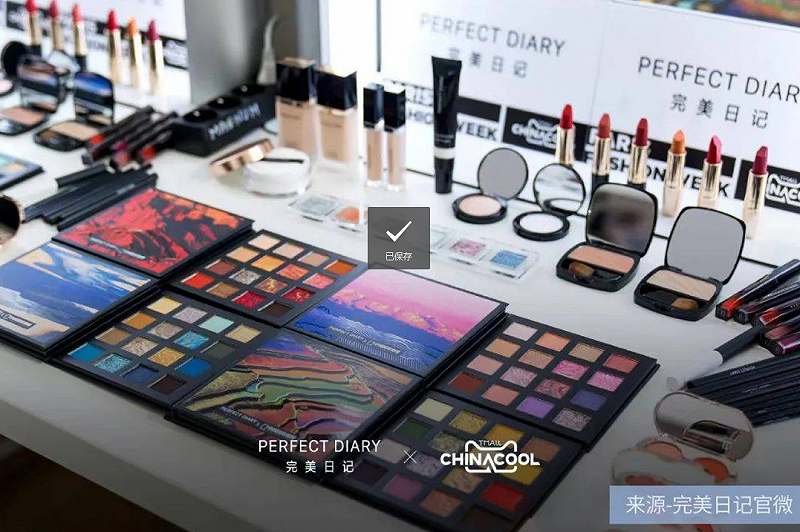

凭借对标一线彩妆品牌的口碑爆款打出的“大牌平替”口号,以及看起来不输大牌的外包装,再加上与一线大牌共用一个代工厂的优势,完美日记成功抓住年轻人追求极致性价比的心理,迅速爆火。

2019年,完美日记赶超雅诗兰黛、YSL、MAC等老牌国际大牌,一举夺下彩妆销售额榜首之位,成为“双十一”首个登顶天猫彩妆榜首的国货品牌;2020年天猫双十一期间,完美日记累计销售额破6亿元,蝉联天猫彩妆销售第一。

数据显示,2018~2020年,完美日记的营收分别为6.3亿、30.3亿、52.3亿元。

高速增长的业绩也引来资本的青睐。

天眼查数据显示,2018~2020年,完美日记先后获得来自高榕资本、真格基金、高瓴在内的5轮融资,单次融资间隔时间均不超过1年,且2020年一年就获得3次融资,总融资金融超过8.57亿元。

火热势头下,逸仙电商于2020年11月挂牌纽交所,成为首个登陆美股的中国美妆集团。

然而,上市之后的逸仙电商,明显后劲不足。

财报数据显示,2021年第三季度逸仙电商的营收增速为6%。对比2019年同比377%的增速,6%的增速实在有点说不过去。

增速大幅下跌的逸仙电商,也遭遇了资本的“用脚投票”。

2020年11月上市首日,逸仙电商开盘价17.61美元;2021年2月,逸仙电商的股价最高曾攀升至25.47美元/股,市值接近161亿美元。

然而到了今年3月2日,逸仙电商股价为1.32美元,公司市值仅为8.90亿美元,较去年高点蒸发了152.1亿美元(约961亿人民币)。

重营销,轻研发

从财报上看,高昂的营销费用吞噬了逸仙电商的利润,这与逸仙电商一直以来过于依赖流量有关。

先是早期的完美日记,依靠在小红书、抖音等新流量平台大手笔做内容投放,构建起了“国货之光”“性价比之王”的品牌人设;之后,逸仙电商一直通过请明星代言不断强化存在感。

截至目前,逸仙电商旗下拥有完美日记、小奥汀等8大彩妆及护肤品牌,每个品牌都邀请了不同的明星代言人,仅完美日记一个品牌,就有周迅、刘昊然、罗云熙、赵露思4位代言人,成本可想而知。

逸仙电商还与众多KOL展开合作。信达证券2020年12月发布的报告显示,逸仙电商合作的KOL约1.5万名,其中包括800名粉丝超百万的KOL。

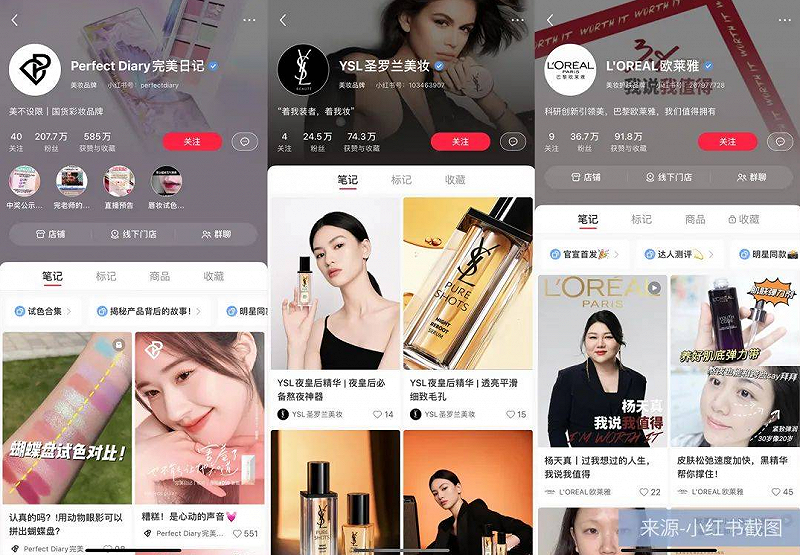

截至目前,完美日记在小红书拥有207.7万粉丝,获赞和收藏数超过了585万,总曝光量上亿。相比之下,国际品牌YSL的粉丝仅有24.5万,欧莱雅也仅有36.7万。

凡此种种,逸仙电商的销售和营销费用不断攀升,且居高不下。

财报显示,2018~2020年,逸仙电商投入的营销费用分别为3.1亿元、12.5亿元及34.1亿元,每年营销费用都翻了几番,分别占当期营业收入的48.66%、41.27%、65.2%。

与之对比,国泰君安研报显示,2020年,雅诗兰黛、欧莱雅、资生堂的营销费用率分别为23.8%、30.9%、37.9%,三家企业的营销费用率平均值为30.87%,不足同期逸仙电商销售费用率的一半。

2021年第三季度,逸仙电商营销费用仍处于行业高位:销售和营销费用为9.1亿元,占收入的67.9%。

与高营销相对应的,是极低的研发投入。

2018~2020年,完美日记的研发费用分别为264万元、2318万元和6651万元,分别占净收入的0.4%、0.8%和1.3%。尽管2021年有所增长,第三季度研发费用增长至3581万元,但仍只占净收入2.7%的份额,且尚不足9.1亿营销费用的4%。

与国际一线品牌的研发投入相比,逸仙电商的研发费用仍然相差甚远。

财报显示,2020年,欧莱雅集团研发投入9.64亿欧元(约69亿人民币);资生堂研发费用达269.92亿日元(约14.8亿人民币)。

体现研发能力的另一个指标是专利数量。

查询“企知道专利检索平台”可以看到,截至目前,逸仙电商名下的45项专利,有44项为外观专利,唯一的实用新型专利还是“一个新型化妆粉盒”。在体现核心研发能力的配方和成分的专利上,逸仙电商数据为0。

与之对比,花西子拥有94项专利,包含21项发明专利,16项实用新型专利;而过去10年,欧莱雅每年申请专利数都接近500个。

把钱都砸在营销上,但在最需要真金白银投入的产品研发上,反而差了一大截。

新出路能奏效吗?

面对颓势,逸仙电商也在寻找新出路。

一方面,随着线上流量变得越来越贵,逸仙电商开始向线下渠道拓展。

早在2019年时,完美日记就开始拓展线下直营体验店,并于当年宣布了三年在华东开店200家、全国开店600家的线下布局计划。

不过,始于2020年初的新冠疫情,扰乱了逸仙电商这一计划的进程。

在2021年11月的进博会上,逸仙电商创始人黄锦峰曾表示,由于疫情的持续影响,公司2021年开设的线下门店中,约有1/3在经历反复开关,并称线下业务将放缓节奏。截至目前,完美日记仅开设了不到300家门店。

抛开疫情影响,对起家于线上的完美日记而言,争夺线下市场并不是件易事。

总体来看,线下渠道已经被传统美妆品牌牢牢垄断:国际品牌早已抢占了百货专柜和热门商圈,CS渠道是本土一线品牌的主战场,KA渠道是大众本土品牌的天下。完美日记要突破其中任何一个难度都不小。

另一方面,逸仙电商试图通过自主孵化和收购来丰富品牌矩阵,向中高端转型。

2019年,逸仙电商收购了上海彩妆品牌小奥汀;2020年6月,推出自主孵化的护肤品牌完子心选;2020年10月,收购雅漾母公司旗下的高端美妆品牌Galénic(科兰黎);2021年1月,收购台湾专业护肤品牌DR.WU中国大陆业务;同年3月,收购定位高端的英国护肤品牌EVE LOM,并推出自研新品牌Pink Bea。

可以看到,逸仙电商将希望押注在了护肤品赛道,除了看中护肤品更大的市场空间,护肤品利润空间较大,也被视为可有助于提高逸仙电商的盈利能力。

不过,截至2021年第三季度,逸仙电商护肤线的增收效果仍比较有限。

数据显示,2018~2020年,逸仙电商护肤品部门的总销售额分别为620万元、2.463亿元和7.398亿元,占总销售额的0.8%、7.0%和12.2%,营收的近九成仍然来自彩妆业务。

最为关键的是,当国际大牌也加入价格战,给出了前所未有的低价,逸仙电商主打的平价也难以再起作用。

2021天猫双11美妆战报显示,2021年双11期间,美妆TOP10成交榜均为外资品牌,10亿元俱乐部中的国货品牌仅薇诺娜一家;在细分彩妆成交榜方面,连续两年的冠军桂冠被YSL摘取,完美日记这个昔日冠军甚至跌出榜单前三,排至第四。

对此,黄锦峰也在公开采访中提到,“2021年国际巨头加入到了打折的游戏里,而它们有品牌力。比如,直播间里有国际品牌的口红360元原价能买到三支,120元一支,而完美日记的口红90元一支,很多人还是会买国际品牌。”

品牌建设是个长期的事,显然,现阶段的完美日记很难正面比拼品牌力。跨过了从0-1,从1-10的阶段,完美日记正面临着从10-100的考验,而今看来,困难重重。

对逸仙电商来说,当完美日记这个高度依赖的主抓手出现滑坡,自主孵化和收购的护肤赛道新抓手又难以撑起局面,未来还能扛多久不好说。

可以肯定的是,重视研发管理、激发产品创新力、打造长红品牌才是接下来逸仙电商的破局之道。毕竟,口碑和品牌才是持续的流量。

本文部分参考资料:

1、《“网红”完美日记,一年没了960亿》,市界

2、《头部主播“翻车”,完美日记们怎么办?》,财经天下周刊

3、《双11预售过半:掉队的完美日记,后劲不足的国货彩妆》,消费新探

排版 | 艺馨 监制 | 小罅