文|野马财经 梁春富

编辑|蔡真

执掌30年的掌门退休,没有放缓海信在资本市场前进的步伐。

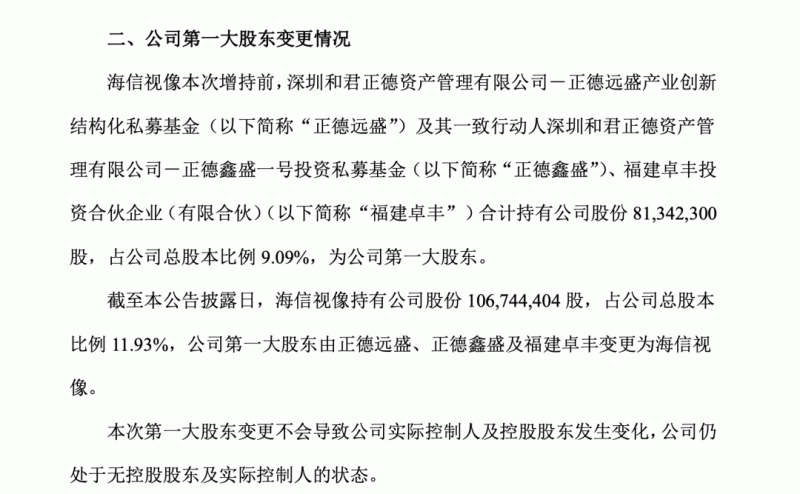

近日,半导体光电上市公司乾照光电(300102.SZ)披露,海信视像于3 月17日~25 日期间,以集中竞价方式两次增持公司4474.44万股股份,耗资约4.03亿元。此次增持后,海信视像持股比例增至11.93%,为公司第一大股东。

海信视像是“海信系”最早的上市平台,1997年,海信集团剥离电视产业核心资产海信电器(600060.SZ)在上交所上市,这是海信视像前身。

这是海信视像一个月内第三次对乾照光电出手。此前的3月11日,海信视像参与乾照光电15亿元定增,认购金额达4.96亿元,是其最大的发行对象。两次增持和一次定增合计花费8.99亿元。

值得注意的是,目前乾照光电仍处于无实控人状态。公司股权分散,截至去年三季度,公司前三大股东均为私募基金,且占股均不到9%。而根据公告,海信视像未来仍有可能继续增持。

意在打通产业链?

海信视像是国产电视龙头,已布局激光显示、OLED、MiniLED等显示技术;而乾照光电主要从事半导体光电产品的研发、生产和销售业务,主要产品为全色系LED外延片和芯片及砷化镓太阳能电池外延片和芯片,为LED产业链上游企业。

有分析认为,一方面,海信入股LED龙头乾照光电,也有利于打通产业链上下游,实现内部整合,提升双方企业竞争力。另一方面,此举是“海信系”应对外部压力,走向多元化的又一落子。

乾照光电定增,吸引的买家不止海信。

来源:乾照光电公告

参与申购的投资者共有22名,包括东山精密、京东方、海信视像等一众企业。最终8名投资人获配,分别是海信视像、华能信托、大成国际、JP Morgan Chase Bank(摩根大通)、宏阳投资、诺德基金等知名投资机构。

目前家电行业市场饱和、增量难寻,以及原材料涨价。多重压力之下,家电企业开始寻找外部增长空间。海信集团也不例外:一是多元化,拓展非家电行业增长空间;二是完成“混改”,释放公司活力;三是持续投入国际市场;四是发力to B业务。

而入股LED芯片企业乾照光电,契合海信视像拓展芯片业务、激光显示等新显示业务板块的发展战略。

此外,海信布局LED上游企业乾照光电也是未雨绸缪。电子行业过去一两年的主基调是“缺芯”,高端电视产品所需的Mini/Micro LED产能有限,同时需求量不减,不排除短期内出现供不应求的情况。而海信视像的直接竞争对手创维集团(0571.HK)同样在布局高端Mini LED市场,不仅与京东方开展合作研发,还宣布将在武汉投入65亿元,建设Mini LED显示科技产业园。

“海信系”三家公司,四地上市

海信官网显示,海信集团拥有海信视像、海信家电(000921.SZ、0921.HK)和三电控股(6444,日本上市公司)三家在上海、深圳、中国香港、东京四地的上市公司。

而海信视像和海信家电是海信集团旗下核心家电资产,前者主要从事以电视为主的黑色家电业务,后者则主要从事以冰箱为主的白色家电业务。

其中,海信视像原名海信电器,公司成立于1997年4月,2019年12月更名,同时大股东海信集团将公司控股权转让给海信控股,交易对价32.41亿元。目前公司实控人为青岛市国资委。

海信视像是海信集团出海战略中重要一环,曾多次并购海外品牌。2017年11月14日,海信视像收购日本电视品牌东芝95%股权,交易对价7.98亿元。随后,又收购了海外高端品牌Vidda。

财报显示,截至2021年9月30日,海信视像营收339.21亿元,同比增长23.44%,净利润9.79亿元,同比增长24.6%。虽然营收净利双升,但从营销成本、应收帐款和存货等数据上看,海信视像的销售情况隐忧不小。

2021年9月底,海信视像的库存总额58.3亿元,超过2020年全年45.47亿元的水平。应收账款方面,2021年9月底为66.54亿元,同样超过2020年全年的总额。另外,公司还有约42.5亿元的应收票据。

另一家“海信系”上市公司海信家电也面临去库存难题。截至2021年9月底,海信家电库存64.02亿元,已经超过2020年同期32.76亿元将近一倍。可见,如何将产品卖给消费者,是海信集团面前的一大难题。

新掌门接班不到一月

海信集团眼下正处于掌门人交接棒的关键时刻。

2022年3月12日,执掌海信30年的周厚健宣布辞去海信集团董事长职务,正式退休。董事会已选举原副董事长林澜接任董事长。

图片来源:海信集团

对于海信来说,这是一个时代的结束。周厚健在海信任职40年,执掌30年,把海信从一家地方小厂变成全球最大的家电企业之一,是海信的重要元老和开创者。

接班人林澜是海信集团出海业务的关键先生。林澜个人履历丰富,曾在西门子咨询公司、顾雏军旗下的科龙电器任职。2005年,海信集团出资6.8亿元接盘科龙电器26.43%股份,公司后改名为海信家电。林澜就此加入海信集团,一直负责海信集团国际业务,可以说,他是海信集团坚守长期国际化战略的不二人选。

事实上,海信集团的国际化早有布局。2006年,时任董事长周厚健提出了“海信未来发展,大头在海外”的国际化战略,并成立了国际营销公司。这家公司就是由林澜负责的。

过去3年,海信集团还在海外连续并购了日本东芝电视、欧洲厨电巨头gorenje、全球汽车空调巨头日本三电控股,成为世界产业并购市场最活跃的中国企业之一。

去年末举行的海信国际化战略专题会上,周厚健就明确表示,海信国际化的下一个重要突破口在B2B产业出海——2021年12月份,海信智能交通项目首单落子埃塞,将中国的智能交通解决方案和标准输向海外;海信的超声、医疗产品在海外深度布局;海信商用显示海外销售额同比增长了323%。

业绩层面上,海信长期坚持国际化战略布局也带来了积极的反馈。近日,海信对外公布了2021年营收数据,去年营收达到1755亿元,其中,海信海外收入731亿元,同比增长33%,且占比达到42%。

打响国际知名度绝非易事。2016到2022年,海信家电先后赞助了2016年欧洲杯、2018年世界杯欧洲区预选赛,2018年俄罗斯世界杯。今年11月份将于卡塔尔举办的世界杯,海信也将是官方赞助商。世界顶级体育赛事的赞助费不会低,单是2018年的俄罗斯世界杯,海信电器投入资金就在1亿美元左右。

高额的广告费用让海信家电的销售费用大幅增长。海信家电2020年年报显示,公司销售费用高达68.91亿元,销售费用率约15%。同期海信家电净利润归属母公司净利润15.79亿元,同比下降11.97%。

重金投入的海外市场为海信维持了营收增长,但也让盈利承压。事实上,销售费用“内卷”的情况行业普遍存在。截至2021年三季度末,格力、美的、海尔的销售费用分别为101.33亿元、201.8亿元、233.62亿元,销售费用率分别为8%、9.27%、15.13%

清库存、稳步提高外销毛利率,是接任者林澜需要去面对的问题。

中国家电领域常出明星企业家,海尔张瑞敏、美的何享健、格力董明珠等都在中国家电行业乃至中国企业家史上留下了浓重一笔。他们往往走着最难的路,把一个不起眼的小厂,带到行业顶端,把国产品牌带向全球,如今仍活跃在台前的寥寥无几。海信集团的“林澜时代”走向何方,我们拭目以待。

对于“海信系”的产业链布局你有何看法?欢迎评论区留言。