文|节点财经 一灯

都说女人与孩子的钱好赚,但成立于2007年,手握七千多万月活用户的母婴社区宝宝树集团(01761.HK),正面临着严峻的生存挑战。

最新财报显示,2021年,宝宝树集团实现营业收入2.86亿元,同比增长34.72%,净利润继续亏损3.87亿元,2019-2021年累计亏损超过13亿元。

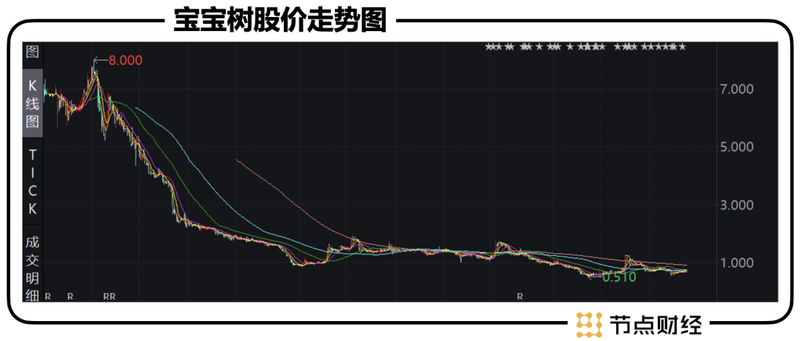

而在资本市场,宝宝树早已沦为“仙股”。截至4月20日,其股价报收0.71港元,总市值不足12亿港元,相较2018年底-2019年初巅峰时期的100多亿港元,如今也就剩下个零头。

宝宝树何以为继?他的收入底色是什么?是否有第二条盈利曲线?本文将探讨这几个问题。

01 收入底色仍然是广告

宝宝树一度是行业内的明星企业。作为中国规模最大、最活跃的母婴社区平台,先后获得经纬中国、好未来、聚美优品、复星集团及阿里巴巴等资本的支持。

截至目前,公司第一大股东为创始人、董事会主席王怀南,复星集团、阿里巴巴、好未来分别位列公司的第二、三、四大股东。

然而,在深耕母婴家庭领域14年后,盈利仍然是宝宝树集团的“痼疾”。从有公开数据的2015年起,公司只在2018年赚了5.26亿元,其余年份均为亏损。

2022年,宝宝树升级企业发展使命愿景,明确以“构建全球母婴家庭幸福生态系统”为愿景,以“满足新一代母婴用户优生优育、交流交友、健康成长、优选购物四大需求,让全球母婴家庭共享美好生命旅程”为使命。

这意味着,围绕母婴提供服务是其追求的事业目标。

节点财经发现,时下宝宝树的经营构成中,列示了广告、电商和包括知识付费、保险代理服务在内的其他业务共三个板块,但广告是绝对的主角。

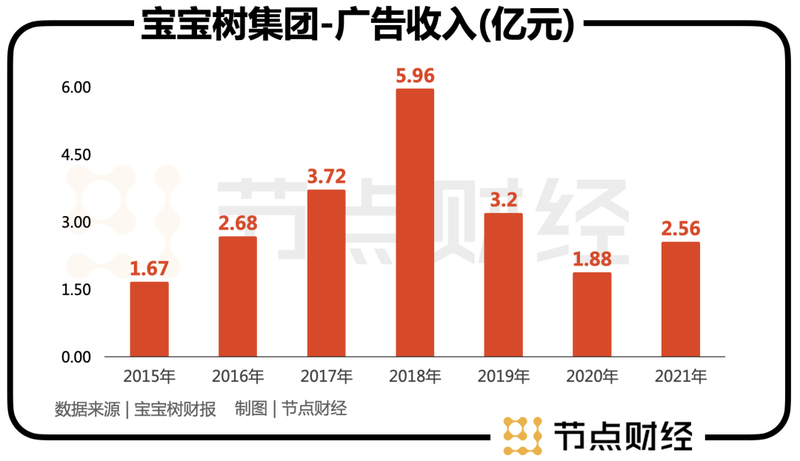

财报显示,2021年,宝宝树广告收入2.56亿元,同比增长35.7%,营收占比超过90%。

虽然收入录得同向正增长,但拉长时间轴,其广告业务早已跃过顶点,行进到“过山车”的下坡段。

2015年-2018年,搭上数字化浪潮的“东风”,我国互联网广告市场规模从2184.5亿元增长至3694亿元,复合年增速19%;同期,被行业浪潮裹挟,以及恰逢2015年10月开放全面二孩,宝宝树广告收入从1.67亿元增长至5.96亿元,复合年增速高达52.8%。

2019年起,随着互联网广告市场增速放缓,又赶上2020年疫情“黑天鹅”,宝宝树广告收入大幅减少,也导致其上市一年业绩大变脸。

在节点财经看来,收入过度依赖广告,宝宝树中长期业绩挑战更甚。

首先,线上广告的本质是追逐流量,目前互联网用户数量已经接近饱和,意味着流量也到顶了,互联网广告的推广效果就会下滑,直接影响商家的投放意愿。

其次,2021年,过往“大金主”金融、游戏、教育培训,因广告监管再次提高门槛,纷纷减少曝光,导致互联网广告行业客户大面积流失,诸如腾讯、阿里巴巴、百度等大厂,广告收入增速显著放缓。

再者,抖音、快手、B站等短视频平台的迅速崛起,使互联网广告形式正从传统的展示广告向KOL广告转移,并以“蝴蝶效应”全面扩散,对宝宝树这种传统平台造成挤压。

根据QuestMobile《2021中国移动互联网年度大报告》,2020年和2021年,KOL广告形式分别拥有78.1%和128%的持续涨幅;相比之下,展示广告则以9.2%和7.6%的负增长收场。

02 电商业务越来越“小透明”

发展初期,宝宝树跟所有内容社区类似,烧钱聚拢流量,然后靠广告变现;同时,又逃不过每一位互联网玩家的俗套,视电商为新的增长来源。

据宝宝树招股书显示,其曾采用直营、平台2种模式切入电商业务,直营模式下将销售额全部确认为营业收入,平台模式则将收取第三方商户的佣金确认为营收。

2017年,宝宝树电商平台、直营GMV(成交金额)分别为12.6亿、2.08亿元,共计贡献收入3.33亿元,同比增长37.5%,占总营收比重为45.6%。

但到了2018上半年,电商平台、直营GMV便骤降至4.99亿、5860万,合计5.58亿,较2017年上半年下降30.9%,电商初探索“昙花一现”。

自此,宝宝树不再直接披露电商的GMV数据,主动选择将后端电商管理等职能转交给阿里巴巴,自己专注于内容输出和用户端管理运营,电商业务收入则一路从2017年的3.33亿元锐减至2020年的0.2亿元,营收占比从近半萎缩至不足10%,越来越“小透明”。

2021年,受益于社群营销,宝妈助理分销体系的建设,宝宝树电商收入难得正增长一回,达到0.24亿元,比2020年多出0.04亿元。

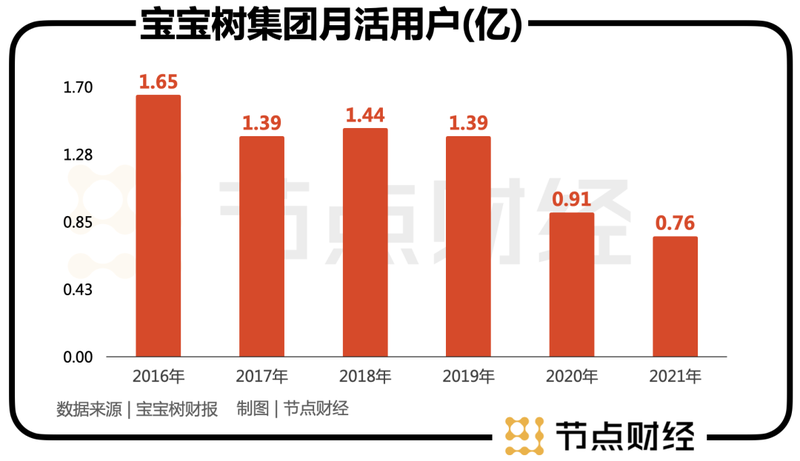

整体而言,公司的“电商梦”已归于失败。背后,其最宝贵的财富——活跃用户遭遇瓶颈,逐年流失。

财报显示,从2016年到2021年,宝宝树的平均月活用户数从1.65亿变为0.76亿,六年时间整整损失了近9000万用户。

事实上,为了摆脱困境,宝宝树也进行过诸多尝试,比如发力知识付费、布局线下早教、搭建金融和健康服务体系、收购智能硬件公司Future Chaser……

但反映到财务上,宝宝树这些举动对业绩的影响微乎其微,2021年其他收入0.02亿元,相较2020年的0.04亿元不升反降。

不过,在另一边,宝宝树孕育App的月活跃用户规模不断壮大,即其在财报中确认的核心变现用户流量,从2019年的18.9百万增长至2020年的19.9百万,并进一步增长至2021年的21.6百万。

根据比达咨询最新刊发的报告,宝宝树孕育App为母婴行业整体满意度最高、月活跃用户数行业领先、用户覆盖率最广的移动应用程式;根据全球著名的市场监测和数据分析公司尼尔森IQ数据,宝宝树蝉联品牌认知度、用户占有率、美誉度等母婴行业领先地位。

但在节点财经看来,无论手握何种“杀手锏”,除了广告,眼下的宝宝树都没有找到一条明朗的盈利曲线。

究其原因,抛开宏观的人口出生率走低问题,部分为母婴APP覆盖的人群都有很强的生命周期,孕期伴侣的高粘性可能最高只有10个月,一般只会在孩子2岁之前频繁出入社区,之后便慢慢淡出,很难培养出用户忠诚度。

03 押注C2M能破局增长吗?

面对盈利压力,宝宝树在财报中表示要打造第二条增长曲线:C2M和O2O商业模式,并计划在2022年推出一次独家选品。

所谓C2M(客对厂模式),简单来说就是一头链接供应端,另一头链接广大消费者群体,短路掉库存、物流、总销、分销等中间环节,让用户以低价格购买到高品质、个性化的产品。

理论上讲,以十多年来沉淀的庞大用户量、丰富的运营经验和良好口碑为基底,叠加大股东复星集团全球化品牌做强背书,多产业赋能、海外项目机会优先对接,研发、生产制造、物流等多方面提携帮助,宝宝树发力C2M具备多重优势。

但在实践中,C2M并不是个新题材,必要商城、网易严选、淘宝特价版、拼多多之前的“新品牌计划”都是这种模式,固有缺陷也很明显。

放在工业4.0背景下,过剩经济时代,生产力的水平已经足够发达,供需矛盾从统一化向差异化转变,制造流程从商家驱动向顾客驱动转变,设计资源是主要瓶颈。

另外,C2M个性化产品往往和预售相挂钩,等待时间长,显然不契合用户的消费心理,时效方面存在天然短板。

回到本质,无论形式怎么改造,其实都是卖东西,相当于给之前的电商模式套个“马甲”。

节点财经注意到,消费升级趋势下,三孩生育政策放开实施后,母婴品类成了电商细分领域的又一朝阳商机。中泰证券预测,我国母婴商品市场交易规模2023年将突破5万亿。

嗅着赚钱的气息,当下淘宝、天猫、京东、拼多多、唯品会、当当等综合电商平台无一例外都在竞逐母婴赛道;而和宝宝树平行竞争的父母网、太平洋亲子网、妈妈网等母婴社区也都把宝押在电商上;以及专门卖母婴产品的电商平台,如贝贝网、辣妈商城、好孩子、母婴之家、蜜芽……

换句话说,宝宝树如今致力于的C2M只是“旧瓶装旧酒”,市场空间基本被填满,自然也难为其在资本市场的业绩表现带来新的想象空间。

或者宝宝树还可以尝试母婴其他细分赛道,比如月子会所。

根据弗若斯特沙利文报告,中国大陆月子中心的市场渗透率不到5%,而中国台湾月子中心成熟市场,渗透率则高达60%以上,“长坡”特质突出,且目前正处在快速发展期,预测2025年市场规模至167.8亿元。

一位母婴健康赛道资深投资人对节点财经表示:“宝宝树以其母婴社区的先发获客优势和沉淀用户基数优势,品牌社区红利加持下的口碑效应,站在景气“风口”进一步向后端延伸,布局或收并购线下高附加值的月子会所,并佐以精细化运营,着重专业化服务能力,有希望构建从母婴到家庭的全链路连接发展方式。”

此外,近年来房地产下行,酒店物业等空置率攀高,而月子中心是美好生活趋势下的必要消费,两相匹配,有助于减轻月子会成本端重资产的压力。

不过,我们也要看到,尽管愿景很美好,但现阶段宝宝树的现实还很残酷。资本市场关注利润,如何扭亏,仍然是公司要为之绞尽脑汁的“难题”。