文|价值星球Planet 雨辰

编辑|唐飞

“汽车公司要在保险行业取得成功,难度堪比保险公司造车”。

这是股神巴菲特对于特斯拉进军车险行业的看法,股神毫不掩饰自己并不看好特斯拉的这一布局。

但马斯克显然对特斯拉推出车险产品寄予厚望,他曾预测,车险将成为今后特斯拉的主要产品,保险业务价值将占整车业务价值的30%至40%。

马斯克作为新能源汽车的“行业先驱”,以敢想敢做颠覆传统著称。而在中国,虽然特斯拉常被视为国产新能源车的最大竞争对手,但在入局保险行业这个问题上,多家车企似乎一致看好。巴菲特都不看好的业务,为什么中国车企却趋之若鹜?

01 前赴后继,车企争相入场

据企查查显示,近日,银建保险经纪有限公司发生股权及高管变更,背靠理想汽车的车和家金融科技完成了对其的收购。股权变更完成后,理想汽车持股银建保险比例达到100%。通过这次收购,理想汽车成功拿到了保险经纪牌照。

理想并不是第一个入局保险的车企,而且理想的动作和同行相比已经是“有点晚了”。

最早在2011年,广汽集团等发起成立的众诚保险。这算是中国汽车行业布局保险的第一批探索案例。

2012年,政策面迎来放松,保监会发文明确,鼓励和支持汽车企业出资设立保险代理、保险经纪公司。车企经营保险经纪和代理业务正式吹响了专业化的号角。2015年,上汽集团成立合资的上海汽车集团保险销售公司。

近年来,随着新能源车销售火爆和市场占比的逐渐提高。小鹏汽车设立广州小鹏汽车保险代理公司;今年1月,蔚来保险经纪有限公司完成工商注册。理想收购完成后,中国新能源造车新势力“蔚小理”齐聚车险市场。

今年3月,比亚迪也宣布成立保险经纪公司,进军车险市场。

提到新能源车很难避开特斯拉,作为行业先驱,特斯拉不仅在保险行业布局很早,而且已经在多个国家和地区开展业务。2016年,特斯拉就在澳大利亚和香港启动了InsureMyTesla计划。2017年,该业务扩展至北美地区。2019年8月,特斯拉在美国加州正式推出了保险业务。

香港特斯拉保险页面。图源:特斯拉官网

2021年中报,特斯拉披露,已经在美国的五个州推出保险服务,特斯拉预计,截至2022年底,有80%的美国客户将选择特斯拉保险服务。

特斯拉CEO马斯克曾表示:“保险将成为特斯拉的主要产品,保险业务价值将占整车业务价值的30%至40%。”

已经有成功经验的特斯拉当然也不会落下中国市场,2020年8月,特斯拉在上海成立“特斯拉保险经纪有限公司”,注册资本5000万元。

02 车企为何钟情卖保险?

不难发现,无论是广汽、上汽、比亚迪这样的传统车企,还是蔚来、小鹏、理想这样的造车新势力,亦或是特斯拉这样的外资车企。入局车险行业的车企都在新能源车市场占有一席之地。

车企之所以会盯上车险业务,是因为整个新能源车市场和其背后的保险市场都有广阔的空间。

截至2021年底,我国新能源汽车保有量达为784万辆,占汽车总量的2.6%。同时,根据《新能源汽车产业发展规划(2021-2035年)》,到2025年,新能源汽车新车销售量达到汽车新车销售总量的20%左右。截至去年,新能源车销量299万辆,市场渗透率已经达到15%。

去年12月27日正式上线的《中国保险行业协会新能源汽车商业保险专属条款(试行)》明确,新能源车不再沿用传统商业车险条款,而是有了专属保险产品。

申万宏源分析师葛玉翔则预计,2025年新能源车险保费规模将达1543亿元,占车险总保费比例约为15.7%;预计2030年新能源车险保费规模将达1.2万亿元,占车险总保费比例约为31.3%。

如果仅有可观的市场增量空间,恐怕不足以吸引新的市场参与者。保险盈利的本质是概率的游戏,而概率源自于大量数据的积累。由于新能源车在技术上与传统燃油车完全不同,专业的保险公司也没有足够的数据支撑完成准确的保险精算。

这就造成了两个结果,一是,相对而言,更加智能化的新能源车让车企能够快速积累一手数据,与专业保险公司相比,有了专业数据的车企,能够通过精算降低风险,设计出更加合理的保险产品,这反而可能让新能源车企后发先至;二是,新能源车技术相对不成熟,保险公司为了规避高维修率带来的风险,只能抬高保险价格,这也造成了一定程度上,短期内新能源保险市场的混乱。无论如何,这两种情况都有利于新能源车企进入保险市场。

中国银保信数据显示,新能源车保费比传统燃油车平均高出21%,其中一个重要因素是保险赔付率高,新能源车核心动力损毁率是燃油车的三倍。

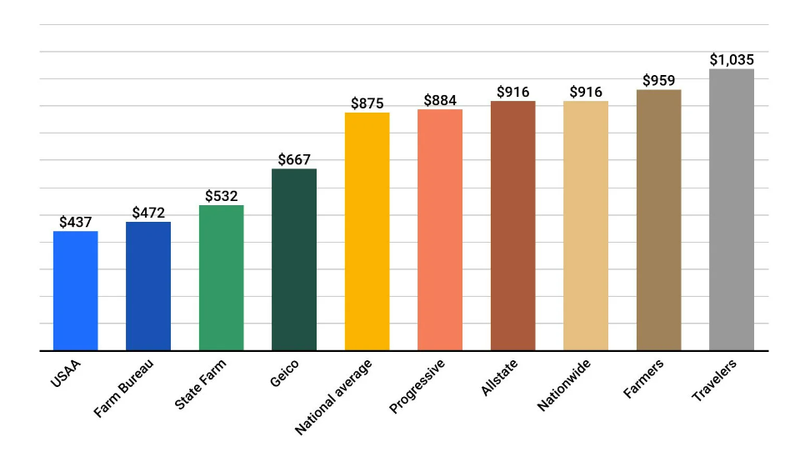

这一情况在美国同样存在,Value Penguin预计,全美特斯拉平均每辆车的保险费用为4548美元/年。不过这一计算可能与实际价格有比较大的偏差。汽车保险网站 Quotewizard统计了两个州数据显示,特斯拉的平均保险费用约为每年3200美元,远远高于全美平均的875美元。

美国主要保险公司车险平均价格。数据来源:Value Penguin

乘用车市场信息联席会秘书长崔树东曾撰文表示,新能源车险的推出是好事,但目前价格偏高,可能新能源车省下的油钱要去交保险,导致新能源车似乎不划算,不利于推广。因此建议车企建立自己的保险品种,行业要有更精准的保险测算,国家也要支持保险费用的合理补贴。

更深层次的原因则涉及汽车销售的商业模式。过去,车企把汽车销售交给4S店这样的代理经销商,车企和车主之间几乎是“一锤子买卖”,从新车保险销售开始,到后续的维修保养,两者很难再有联系。但汽车售后的利润价值往往占到整个汽车产业链的一半,车企等于将利润拱手送人。

通过保险等金融业务,加上目前越来越多的直营店模式,新能源车企和车主的联系越来越直接和紧密,这给车企开拓新商业模式、创造更多利润提供了可能。

仍然以特斯拉为例,2021年特斯拉美国交付36万辆,如果一半车主选择特斯拉保险,粗略估算,仅保险这一项每年就能为特斯拉增收5.7亿美元。如果加上后续的维修保养,这个数字可能会成倍增长。

03 自动驾驶,保险业的最大未知

就目前市场情况而言,多数新能源车企的保险“事业”还处在筹备阶段。从几个已有保险业务的传统车企表现来看,新的市场意味着新的挑战。

一汽旗下的鑫安汽车保险2012年成立,2014年便实现盈利, 2020年实现净利润1.27亿元,但第三方平台统计,鑫安车险去年四季度的投诉量位列前十,口碑平平。广汽集团旗下众诚汽车保险成立7年后,即2018年才实现盈利,2019年、2020年分别实现净利润6078万元、4990万元。

盈利能力不足最直接的原因是车险市场集中度很高,人保、平安、太保、国寿这四家财险公司依然牢牢锁定在车险第一梯队。人保财险以32.9%的市场份额位列第一,这4家财险公司的车险业务占据了整个车险市场近77.6%的市场份额。

由于新能源产业还处在高速迭代期,技术不成熟,从2016年到2020年上半年,新能源汽车整体出险频率高于非新能源汽车3.6%,家用新能源汽车的出险率更是高于非新能源车9.3%。另据申万宏源报告数据显示,目前新能源车险的赔付率平均接近85%。这导致车险利润率下降。

但这些都不是新能源车企进军保险市场的最大挑战。在更远的未来,车险行业面临最大的未知是自动驾驶。

极狐阿尔法华为HI版自动驾驶测评,图源:42号车库

市场普遍认为,自动驾驶技术将来可能会大幅降低事故发生率。根据特斯拉去年四季度发布的《车辆安全数据报告》,使用Autopilot的车主,平均每行驶431万英里发生一起事故;没有使用Autopilot,但是启用了主动安全的车主,平均每159万英里发生一起事故。在美国,每48.4万英里就会发生一起汽车事故。也就是说,与开启Autopolit和主动安全的特斯拉相比,特斯拉的平均里程事故率是美国平均值的1/9左右。

更低的事故率意味着更低的赔付率,这也是马斯克敢把自家保险价格降低20%的底气所在。

在2017年的伯克希尔股东大会上,巴菲特曾说:“如果自动驾驶技术能够让世界更安全,我觉得这是好事。但对保险公司而言可能不是一件太好的事。”

巴菲特想表达的是,自动驾驶会导致个人买车越来越少,而汽车服务提供商购买的汽车会增多,因此,汽车保险行业的商业模式或许会随之被颠覆。

咨询公司埃森哲(Accenture)曾预计,在2026年,随着大量自动驾驶汽车进入市场,个人车险金额会大幅度减少,汽车保险行业将会损失250亿美元,对应的市场规模约为2000亿美元。

即便个人车险市场仍然会存在,目前车险具体费用高低取决于车型和车主年龄、驾驶记录。在美国,性别、婚姻状况,甚至是所在州不同,都会对保险价格产生影响。同一车型,每年保险价格差异甚至会高达上千美元。而自动驾驶的广泛应用则会最大限度地弥合驾驶技术的差异。基于驾驶员的年龄和索赔历史的风险分析将不再是溢价的基础。取而代之的是,自动驾驶软件的水平。现有的精算模型显然在未来没有了用武之地。

当然,那样的世界离我们还有些遥远,一个更现实的问题是,目前自动驾驶技术仍然没有成熟。当车祸发生时,谁是主要责任人就成了问题的焦点。

特斯拉第一起自动驾驶事故发生在2016年,一名驾驶特斯拉Model S的司机在国道上发生车祸身亡。据报道,驾驶者开车时打开了自动驾驶,一辆牵引拖车在前面左转,而特斯拉并未刹车,导致了交通事故的发生。特斯拉称,Autopilot未能识别这辆卡车,因为卡车是白色的,而且后面的天色很亮。

当自动驾驶被广泛应用,保险责任将从驾驶员转移到车辆制造商或者软件开发商。2015年,沃尔沃CEO哈坎·萨缪尔森表态,沃尔沃将承担开启自动驾驶时的全部责任。

事实上,并不是所有的车企都愿意承担这样的责任。毕竟为了车辆安全,他们可能已经投入了数十亿美元,减少了90%的事故,同时还要承担额外的成本,为可能的10%的事故承担全部责任。

不过,包括中国在内,各国都在积极探索立法,法律上的模糊地带正在减少。根据深圳人大常委会发布的2022年立法计划,《深圳经济特区智能网联汽车管理条例》赫然排在第一位。这是全国首个对L3及以上自动驾驶权责、定义等重要议题进行详细划分的官方管理文件。如果文件出台,对于中国自动驾驶具有里程碑式的意义。

对于车企而言,随着法律法规的逐步完善,政策不确定性进一步降低,但新能源车企可能需要对现有市场保持清醒的认识,市场竞争依然激烈,短期内布局保险行业的投入产出比可能不会太高,对于新玩家,保险设计、销售渠道、人才储备都是其需要面临的挑战。

参考资料:

[1]《马斯克玩保险,巴菲特看笑话》,虎嗅

[2]《去年有哪些险企登上投诉“黑榜”?人保财险投诉量居高不下,一文了解最新投诉榜单》,新浪金融研究院

[3]《全美首例!特斯拉无人车酿死亡车祸》,新华网

[4]《US urged to establish nationwide Federal guidelines for autonomous driving》,Volvo

[5]《车企扎堆卖保险 新能源车险市场热度不减》,金融时报

[6]《比亚迪、蔚来要卖保险?车企涉“险”不鲜见,特斯拉7年前就在做,股神这样点评》,券商中国