文|市值榜 陈清

编辑|贾乐乐

那个能用“手机砸核桃”的诺基亚又活过来了。

7月21日,诺基亚公布了超预期增长的半年报:今年上半年共实现收入112.2亿欧元(以7月28日汇率1欧元=6.89元计算,下同,约合人民币773亿元),增长8%,归母净利润为6.69亿欧元(约合人民币46.1亿元),同比增长10.6%。

在公众视线之外,诺基亚已经连续6年年收入1500亿元以上,去年归母净利润达到了112亿元。这样的利润水平,基本等同于国内的招商证券、广发证券。

当年,诺基亚卖出手机业务、一度跌出世界五百强的落魄早已不在。从手机霸主到跌落神坛再到如今赚着大钱,诺基亚的这十年充满了故事。

那么,卖掉手机业务后,诺基亚靠什么赚钱?诺基亚为何会转型现下的赛道?诺基亚凭何崛起?本文将回答这些问题。

01 靠什么年收入上千亿?

诺基亚卖掉了手机业务,但它仍然与手机厂商一直保持着紧密的关系,比如,手机厂商就使用诺基亚的专利向其付费,再比如与手机厂商打官司。

去年,诺基亚就在全球多国范围内对OPPO提起了几十项诉讼,并全都附带禁令,针对的是5G专利许可的问题。

今年3月,诺基亚又利用标准专利在德国、印度、印尼、马来西亚等国起诉vivo专利侵权,并要求法院判决vivo停止在当地的手机销售。

诺基亚手机陨落了,但靠着在通信领域至少六十年的技术积累,以及曾经霸主的统治地位,诺基亚的专利之多,质量之高,让其在专利战中游刃有余,以技术著称的苹果、三星都在诺基亚手上吃过不少亏。

截至2021年底,诺基亚在移动通信领域大约拥有2万个专利家族(每个家族由多个单独的专利组成),范围涵盖2G到5G多项技术,其中有超过4000项是5G必不可少的专利。

必不可少,意味着诺基亚起诉侵权时有足够的底气,也意味着诺基亚对专利使用费定价有绝对控制权。

卖掉手机业务收后,诺基亚不再需要和其他手机厂商进行专利互换,知识产权的货币化程度大幅上升。

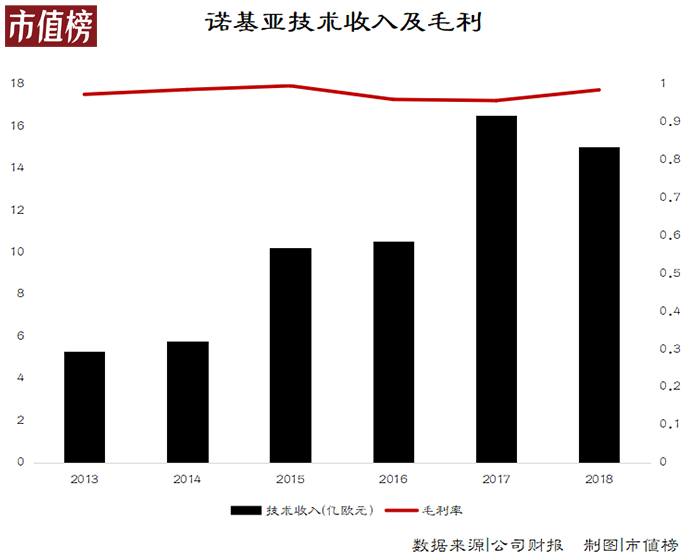

财报数据也印证了这一点,2014年至2017年,诺基亚技术收入从5.78亿欧元增长至16.54亿欧元,增长主要来自专利诉讼赔偿、新签订专利使用协议的收入以及部分专利出售收入。

而且技术收入的毛利率普遍在95%以上,支撑着诺基亚走过低谷期。

靠专利躺赚的确很舒服,问题在于,专利收费是否合理,是否涉嫌专利垄断,这都关系着躺赚是否能够持续下去。

比如,诺基亚与OPPO的诉讼在印尼败诉,就被视为反对不合理专利价格的重要突破。

除了专利外,诺基亚目前最大的收入来自5G通信服务,也就是移动网络业务和网络基础设施业务。

移动网络业务主要为无线电接入网络提供产品和服务,类似中国移动、联通等4G、5G入网服务就是由诺基亚、华为等通信公司负责。这是公司目前营收占比最大的业务版块,超过40%。

网络基础设施业务则主要包括向通信服务提供商、超大规模企业、数字行业和政府在内的客户,提供光纤、固定无线接入技术、IP路由、数据中心、海底和陆地光网络等通信相关设备和服务,收入占比30%以上。

截至2021年底,诺基亚拿到了业内最多的214个5G商用合同,供应了全球市场约40%的5G网络,其中有一半的国家/地区拥有实时5G。

今年上半年,诺基亚来自移动网络和网络基础设施业务的收入分别为48.6亿欧元和41.27亿欧元,均实现增长。

随着海外5G基建进入快车道,以及华为5G服务抵制带来的市场红利,抵消了部分全球供应链受限和中国疫情封锁带来的负面影响。

诺基亚最后一个业务板块为云和网络服务,占收入比重在15%以下,主要为客户提供数字资产货币化、优化成本、降低关键任务网络的安全风险等服务。

可以看出,诺基亚的业务范围已经涵盖了5G通信工程建设、接入、安全维护以及相关专利研发。业内能做到如此全面的,仅有华为一家。

在通信工程行业地位仅次于华为,和爱立信平起平坐的诺基亚,与我们印象中完全不同。

02 关键的一次翻身仗

诺基亚能从泥潭中爬出来,离不开当时的一笔并购,它也成了日后诺基亚的救命稻草。

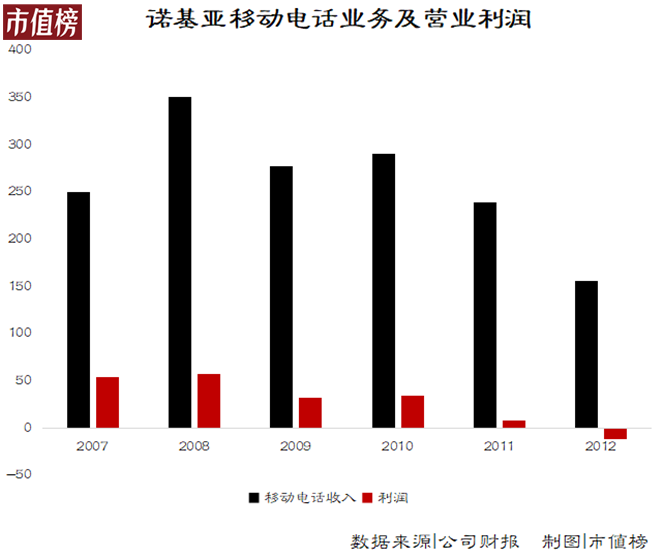

2012年的诺基亚,已经到了将总部大楼售后回租以降低成本的地步。2013年,诺基亚手机业务收入从2009年的278.53亿欧元降至107.35亿欧元,利润自2012年起由盈转亏,仅一年就亏了14.8亿欧元。

随着手机业务出售给微软,属于诺基亚的辉煌时代结束了。

2013年,诺基亚完成了对诺西通信的并购,这也是我们前面提到的关键一次并购。

这笔收购要从2006年说起。

当时,通信技术逐渐从2G发展至3G、4G,这些项目投资高、回收期慢,亏损是常态。恰逢西门子也有类似投资意向,诺基亚和西门子便将两家的电信设备业务合并,双方各出资一半成立了诺基亚西门子网络公司(以下简称“诺西通信”)。

2010年,诺西又收购了摩托罗拉的无线网络业务。这家相当于诺基亚、西门子和摩托罗拉三家公司无线网络业务集合体的公司,市场地位很高,与华为争老二的座位也是常有的事。

但由于市场竞争激烈和全球运营商网络投资减少,诺西的经营业绩非常不理想。

从2007年到2012年,诺西通信合计亏了50亿欧元,而巅峰时,诺基亚手机的市场占有率最高达到了40%。

诺基亚生出卖掉诺西通信的心思,一点都不意外。诺西通信的另一个股东西门子,也是这么想的。

如果不是钱没谈拢,也不会有诺基亚今日的复兴。

在手机业务日薄西山的过程中,在业务的摸索中,时任诺基亚董事长的李思拓逐渐理清了策略,决定成为“淘金路上卖铁锹的人”,将诺基亚定位成网络基础设施的供应商和服务商。

一方面是出于战略的考量,另一方面是2012年下半年开始,诺西通信通过削减成本,开始盈利。最终诺基亚从西门子那里收回了诺西通信的另一半股权。

随着行业环境的变化,转型通信业务的诺基亚吃到了4G和5G以及华为被制裁的红利。

严格来说,通信业务不能算是诺基亚的转型。

1865年,诺基亚初成立,原本是以木浆生产为生,后来逐渐扩大到化工、橡胶、电缆、制药、天然气、石油、军事等多个领域,成为芬兰大型跨产业集团公司。

早在1960年,诺基亚时任总裁Bjorn Westerlund就认为电信行业是未来科技发展的趋势,还成立了诺基亚首个电子部门,负责电信系统方面的工作。

当时的电子部已在研究无线电传输问题,为后来诺基亚GMS技术的研发奠定了重要基础。

到90年代,诺基亚剥离其他业务,聚焦电信行业,转型为一家纯科技公司。精简业务结构后,这才形成了两个主要的业务集团,诺基亚手机和诺基亚网络。

往后的故事,大家都十分熟悉了:搭载GMS通信技术和塞班系统的诺基亚手机,相较于摩托罗拉的大哥大,在价格、重量、体积等方面都至少减少了十分之一,功能和操作也更丰富流畅,成为了诺基亚的主要业务。

卖掉手机业务之后,诺基亚的业务还有三项:诺基亚网络通信、here地图以及诺基亚技术。其中网络通信营收占比略高于后两者。

但想在竞争激烈的通信市场站稳脚跟,只有诺西通信还不够。

03 崛起之路

吃掉诺西通信的同时,诺基亚就提出了一个大胆的计划,再拿下阿尔卡特朗讯(以下简称“阿朗”)。

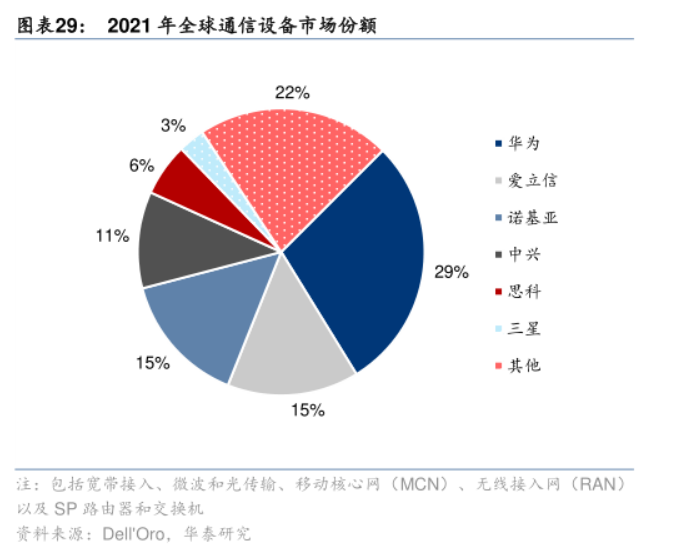

照此设想,诺西和阿朗合并之后,其在无线基础设施的市场的份额将从18%提升至30%,超过华为,直逼当时的领军者爱立信。

阿朗是比诺西通信更大的通信设备厂商,背靠通信领域殿堂级的贝尔实验室,在IP、云网络和超宽带接入等方面掌握大量通信专利,而且在美国、欧洲有广泛的客户基础,与诺基亚的短板非常互补。

但由于内部经营管理不善,以及错失3G时代的转型机会,阿尔卡特朗讯出现大规模亏损、裁员,甚至被迫以专利抵债。

持续谈判了至少3年后,诺基亚在2016年以156亿欧元价格将其收入囊中。为了凑这笔钱,诺基亚还将旗下另一块业务here导航地图卖了,彻底转型为通信公司。

2016年,诺基亚的市场份额跃升至30%,收入增长89%到236.14亿欧元,超越爱立信成为全球第二大通信设备供应商。

除了阿朗,诺基亚还收购了从事移动通信基站建设业务的美国公司“SAC无线”,能增强在移动通信网络规划、优化方面的以色列公司,美国一家电信技术公司“Eden Rock”和一家名叫Gainspeed的公司,向有线电视扩张……诺基亚就这样勾勒出了通信业务的轮廓。

收购阿朗后,诺基亚并没有马上实现盈利。相较华为和爱立信等老牌龙头企业,靠并购撑起来的诺基亚通信业务还需要经历一段磨合期。

比如,一些合同是分期分批付款,因为合并事宜,合同的签订会受到影响,可能会推迟也可能客户直接换供应商。

2016年-2018年,诺基亚营收持续在3%范围内小幅下跌,净亏损则由9.17亿欧元缩减至3.35亿欧元。

2019年4月,韩国三大运营商宣布5G正式商用,打响全球5G建设的第一枪。同年,华为5G技术遭到美国制裁,海外市场竞争压力随制裁时间的延长而逐渐变小。

市场推动下,2019年,诺基亚扭亏为盈,实现0.12亿欧元的微薄利润。2020年,如果不计芬兰递延所得税资产被终止确认产生的29亿欧元影响,诺基亚持续盈利的状态则一直延续至了今年。

不足十年时间,诺基亚以聚焦通信的战略和收购的方式重获荣光。

进入5G时代,诺基亚又趁着对手受限的大好契机,使出了狠招。

去年3月,诺基亚发出裁员计划,预计两年内裁掉5000到1万人来缩减成本,到2023年,要节省6亿欧元的开支用于增加研发投入,包括5G、云和数字基础设施方面。

诺基亚的CEO佩卡·伦德马克表示,将努力令诺基亚成为5G领域的领导者,不惜以牺牲短期盈利能力为代价。

诺基亚还在积极布局6G。6G时代,诺基亚能不能复刻手机时代的“唯我独尊”,结局无人知晓,但诺基亚已经走在这条路上了。

04 结语

没有人能否认,在手机发展的历史上,诺基亚留下了浓墨重彩的一笔,成了一代人的集体记忆。

也因此,它的衰落才能让无数人为之叹息。

幸运的是,诺基亚通过掉头转向,在另一个赛道上实现了东山再起。这背后,当然有运气成分在,比如赶上4G、5G的快速迭代,比如吃到了华为被制裁的红利。

但最终决定诺基亚成败的,是高层对未来的预判以及对战略的定力。这也是这家百年企业数次走过低谷的终极法宝。