文|财经无忌 宁雯

“养猪大户”正邦科技(002157.SZ)的猪似乎揭不开锅了。

2022年7月23日,《财联社》发文称,正邦科技的多地生猪代养户均面临不同程度的断料挑战,并且还面临结款难、押金退费难等问题。与此同时,有代养户还表示,因为断料问题加剧,正邦科技的猪甚至出现了“猪相食”的惨况。

连饲料供应都已十分紧张,或许说明正邦科技的资金链危机已十万火急。

但7月25日,正邦科技却发布公告称,断料主要是因为“月初物流配送与饲料厂的协调问题导致少部分区域出现了偶发性现象,该小范围的断料情况不会影响公司的正常生产经营活动,截至目前已通过资源协调得到解决。”

不过投资者并没有因正邦科技公告而放下心来。7月25日,正邦科技的股价盘中跌幅一度高达8%,单日跌幅为6.66%。

投资者纷纷背离正邦科技并不是偶然。2022年初以来,正邦科技的负面新闻不断,不是商票逾期,就是大股东减持。上述问题或许还仅仅牵涉公司管理层的利益纠葛,但涉及业务根基的生猪断料,或许预示正邦科技已到了生死存亡之际。

01 正邦科技站在悬崖的边缘

自2020年大赚57.44亿元后,正邦科技就陷入了亏损的泥潭。

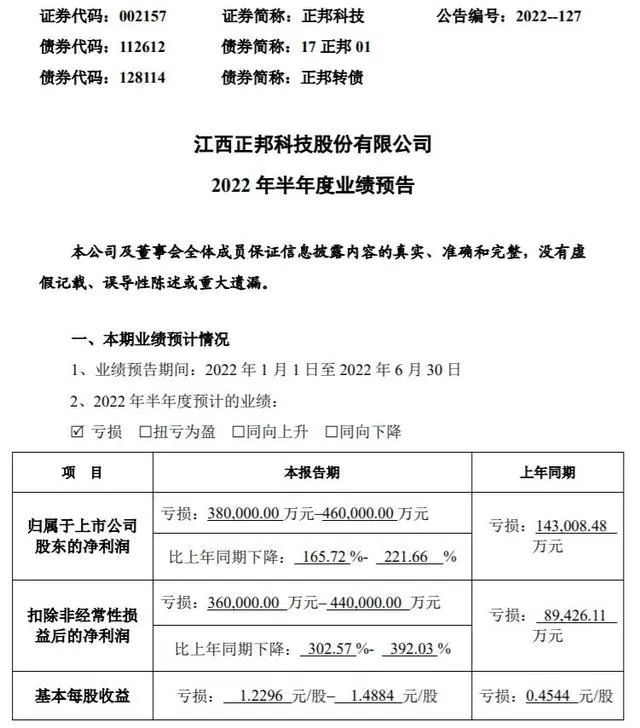

图源:正邦科技

财报显示,2021年,正邦科技亏损188.19亿元。2022年Q1,正邦科技又亏损了24.33亿元。2022年半年度业绩预告显示,今年上半年,正邦科技预计亏损38-46亿元,同比亏损扩大165.72%-221.66%。

持续的亏损也拖垮了正邦科技的现金流。财报显示,截止2021年年末,正邦科技的总资产为465.67亿元,负债为431.21亿元,负债率为92.6%,同比增长34.04%。2022年Q1,正邦科技的总资产为419.3亿元,负债为406.87亿元,负债率进一步增长至97.03%。

正邦科技的现金流紧张到甚至已经不能兑付商票。2022年6月9日,正邦科技发布公告称,因流动资金紧张,公司及子公司出现部分商票逾期未兑付的情形,截至公告发布日,逾期未兑付余额总计5.42亿元。

面对上述困局,正邦科技并不是无所作为。2022年以来,正邦科技屡屡祭出控股股东减持、出售变现、新增关联担保等策略来缓解现金流的压力。

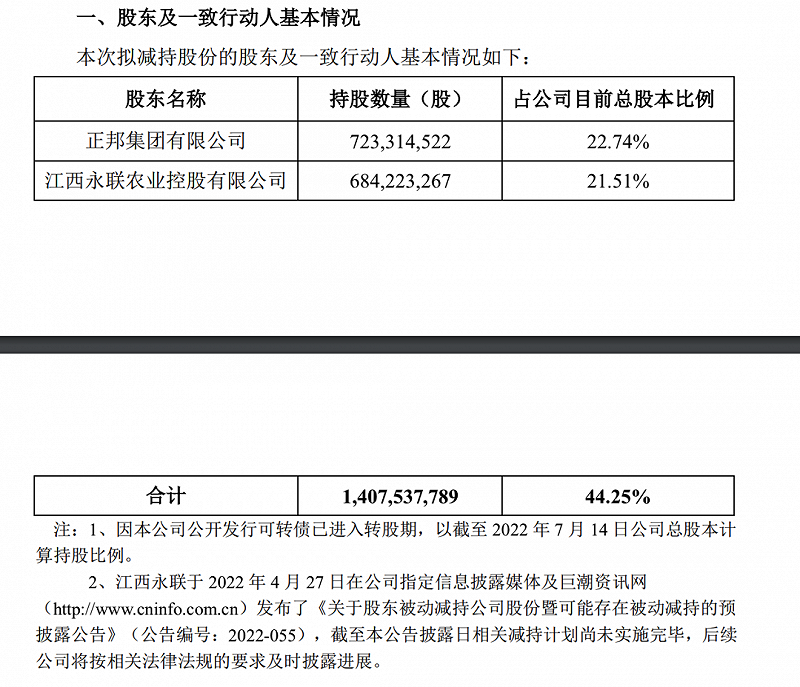

图源:正邦科技

比如,2022年7月16日,正邦科技发布了减持股份预披露公告。公告显示,控股股东正邦集团以及一致行动人江西永联,拟在公告披露之日起15个交易日之后的六个月内以集中竞价交易合计减持不超过6362万股(不超过公司总股本的2%)。

针对减持的原因,正邦科技解释称,主要是“为满足正邦科技生产经营需要,增厚资金储备……为正邦科技扩大生产提供有利条件。”

一系列的资本运作或许并不能缓解现金流压力,因为焦虑的正邦科技甚至开始让“未成年猪”营业。

销售简报显示,2022年6月,正邦科技的商品猪均重为75.49公斤/头,环比下跌12.81%,仅是去年同期的52.57%。考虑到行业内罕有商品猪体重不足80公斤/头就出栏的情况,这或许也昭示了正邦科技希望快速回笼资金的急切欲望。

不过由于到正邦科技的负债几乎已经逼平总资产,其急切的“打折式”回血手段,在短时间内可能也难以扭转现金流承压的困局。

02 “猪周期”低谷不是原罪

事实上,正邦科技遇到的问题并不是个例。

截止2022年7月29日,除温氏股份外,另外9家A股主要生猪养殖上市公司均已发布披露上半年业绩预告。其中8家企业亏损,合计预亏最低额约为140亿元左右。

正如正邦科技半年报预告中所言,“上半年国内生猪平均价格依然处于低位水平,且叠加饲料原料价格上涨,使得公司上半年承受一定的业绩压力”。2022年上半年,生猪养殖公司均陷入亏损的泥潭,与行业下行有一定压力。

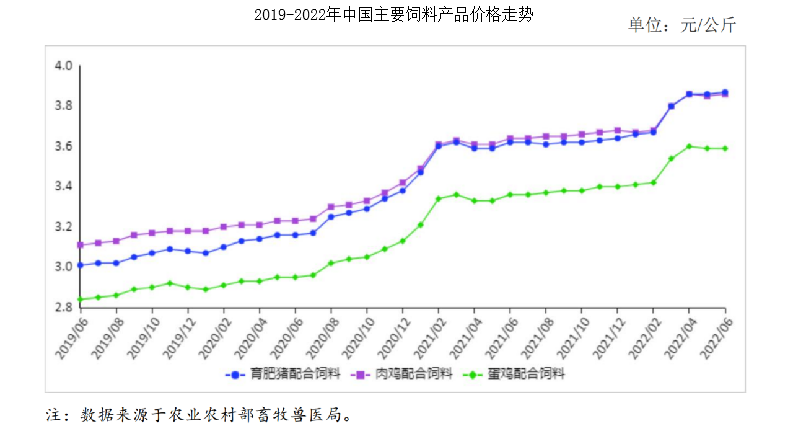

从成本的角度来看,因地缘政治、疫情等因素影响,饲料原料的价格持续上涨。

农业农村部数据显示,2022年上半年,玉米、豆粕以及育肥猪配合饲料分别累计上涨了5.0%、16.1%以及6.0%。对此,中国农业科学院北京畜牧兽医研究所研究员朱增勇表示:“饲料成本上涨是畜禽养殖成本增加的主要因素”。

农业农村部的数据显示,2022年6月猪肉月均批发价为21.57元/公斤,环比上涨4.3%。虽然3月以来,猪肉的价格缓慢攀升,但是横向对比来看,2022年6月,猪肉的价格仍然比去年低8.2%。

中国生猪市场平均价格依然处于低位的现实,也让以正邦科技为代表的“养猪大户”吃尽苦头。财报显示,2021年上半年,正邦科技商品猪销售均价为12.74元/公斤,同比下跌37.49%。

虽然正邦科技陷入亏损的泥潭有“猪周期”低谷一定的联系,但是值得注意的是,其负债率之高,在行业内也无人能出其右。

2022年上半年,A股主要生猪养殖上市公司中,亏损相对较高的三家企业分别为牧原股份、正邦科技以及新希望,亏损金额分别为63亿-69亿元、38亿-46亿元以及39亿-42亿元。2022年Q1,牧原股份和新希望的负债率分别为65.18%和68.43%,均低于正邦科技。

针对正邦科技的亏损现状以及负债率如此之高,广东省食品安全保障促进会副会长朱丹蓬表示:“正邦科技亏损不是个例,但负债率高于同行,亏损在猪价回暖后仍未见改善,与其盲目扩张不无关系”。

2020年大赚之后,正邦科技就开始高速扩张。财报显示,2020年-2021年,正邦科技生猪出栏量分别为955.97万头以及1492.67万头,分别同比增长65.28%以及56.14%。

这很可能是因为正邦科技进一步加大自繁自养比例所致。据了解,2021年,正邦科技“公司+农户”和自繁自养比例为4:6 左右,反观2020年,这个比例还是6:4。对此,正邦科技在财报中表示:“为更好适应业务的发展需要,公司未来将在增加对自繁自养产能的倾斜力度。”

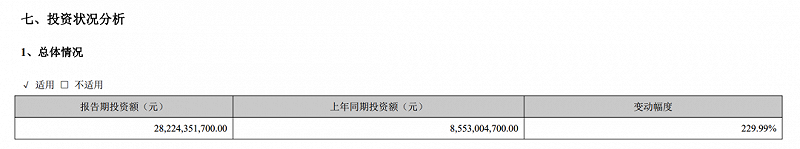

图源:正邦科技财报

虽然自繁自养可以快速提高生猪的出栏量,但是正邦科技也付出了极高的代价。财报显示,2021年,正邦科技总投资额为282.24亿元,同比增长229.99%。这些投资大部分都指向生猪养殖企业。

已经拥有一定生猪规模的正邦科技无疑希望猪价攀升,但显示或许并不会如此。因为猪肉是民生必需品,一旦价格出现快速攀升,很可能会受到监管节制。

2022年7月15日,国家统计局新闻发言人对外表示:“生猪产能总体恢复到了正常水平,价格不具备大幅上涨的基础。前期压栏大猪会陆续出栏,有利于增加猪肉供给。加之相关部门加强市场调控,稳定供求关系,将促进价格平稳运行”。

03 “新故事”难当重任

主业看不到希望,正邦科技讲起了新的“故事”。

图源:正邦科技

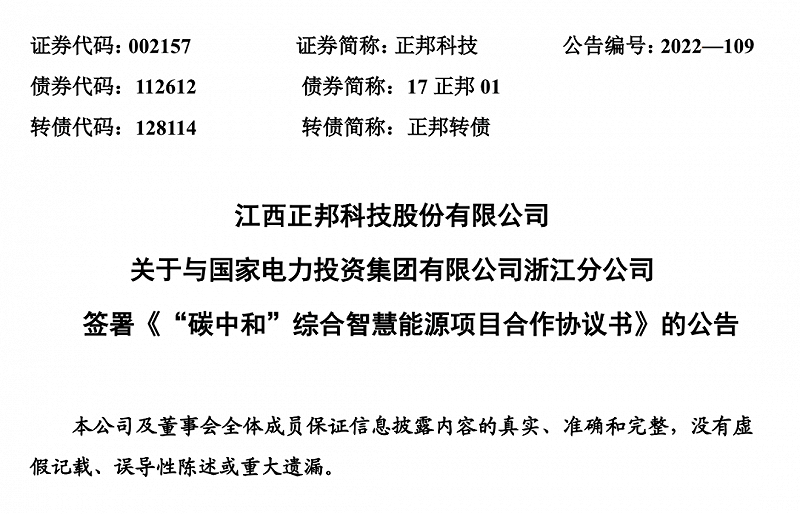

2022年6月17日,正邦科技与国家电投签订了《“碳中和”综合智慧能源项目协议书》。双方将在投资开发光优、风电、综合智慧能源等项目建设等方面建立合作,三年内预计投资总额为400亿元左右。

6月20日开盘,正邦科技的股价一字涨停。截止收盘,正邦科技的股价为6.95元/股,上涨9.97%。

不过随后,正邦科技就收到了深交所的关注函,要求前者“详细说明与国家电投开展本次合作的背景、目的与具体合作方式,与你公司现阶段发展状况以及未来发展规划是否匹配。”

随后,正邦科技解释称,公司主要以租赁的形式推进项目,项目前期将由国家电投投资,公司仅以租赁屋顶的方式收取租金。

正邦科技能以租赁屋顶的方式收取到多少租金姑且不论,最让投资者不放心的是,正邦科技与国家电投的协议书并不是钢板一块。

针对是否涉及违约责任,正邦科技能表示:“协议为框架性协议,是双方友好合作的指导性文件,只构成战略合作意向,未约定违约条款,双方已在本次协议中明确约定,不作为追求对方违约责任的依据。”

也正是因为“光伏故事”过于梦幻,投资者纷纷开始背离正邦科技。发布“碳中和协议”十天后,正邦科技的股价最低仅为5.97/股,相较于6月20日的高点,下跌了14.1%。

事实上,将时间线拉长,更能看出投资者已经开始用脚投票正邦科技。2022年1月11日,正邦科技的股价曾触及10.73 元/股的高点,但是随后,其股价就“跌跌不休”,截止2022年7月29日收盘,正邦科技的股价仅为6.07 元/股,教半年前的高点下跌了43.43%,近乎腰斩。

总而言之,由于2020年大赚特赚,正邦科技开始无节制地发展。前两年的过度投资再叠加现阶段的“猪周期”低谷,带来的问题,必然是正邦科技的现金流持续承压。

在背景下,生猪价格在短时间内又很难进一步上涨,这也使得正邦科技身陷亏损的困局而无法自拔。

虽然正邦科技的“光伏故事”契合了碳中和的大趋势,但是一方面,该故事并没有落地,另一方面,即使项目落地,正邦科技也仅仅是个“包租婆”,很难平衡生猪业务的巨大亏损。

因此,短时间内,正邦科技或许依然要负重前行。