近日,苏州杰锐思智能科技股份有限公司(以下简称“杰锐思”)披露了招股书,公司拟登陆创业板。杰锐思拟募资6.03亿元,将分别用于智能装备产业化建设项目、研发及数据中心建设项目以及补充运营资金。

兄弟二人合计持股超8成,IPO前夕合作方突击入股

招股书显示,杰锐思的前身杰锐思有限成立于2010年7月,由自然人张火香、卿胜中、王大亮共同出资成立。其中,张火香系文二龙及文三龙的母亲,此前兄弟二人股权由其母张火香代为持有,并于2016年开始逐步还原。

目前,杰锐思的控股股东、实际控制人为文二龙、文三龙。二人分别直接持有公司43.96%和27.55%的股份。同时,文二龙通过苏州地之杰间接控制公司10.36%的股份,文二龙、文三龙二人合计控制杰锐思81.87%的股份。

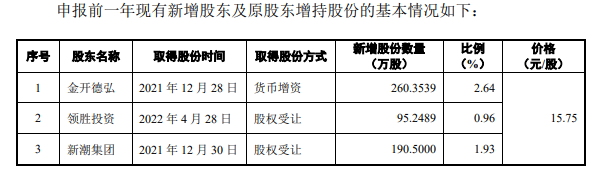

值得一提的是,杰锐思IPO前夕还有多名投资机构突击入股的情况。2021年12月20日,公司股东大会作出决议,决定参考市场化估值方法及公司业务前景和盈利情况,以投前整体15亿的估值引入投资者,该估值对应的增资、转让价格为15.75元/股。

实际上,新增股东并非“单纯的”投资者,而是与杰锐思的客户、供应商存在控制关系。其中,欣旺达是杰锐思锂电生产设备主要客户之一,公司自2017年起与欣旺达开始业务合作,而欣旺达的实际控制人之一王明旺是金开德弘的有限合伙人,持有其10.79%的出资份额。

除此之外,合肥图迅是杰锐思半导体封装测试设备中视觉模块的供应商,自2017年起与公司开展业务合作,而新潮集团是合肥图迅的间接第一大股东;领益智造(002600.SZ)是公司3C领域的主要客户之一,自2016年起与杰锐思开始业务合作,领胜投资系领益智造控股股东。

此次IPO,杰锐思拟募资6.03亿元,发行的新股将占发行后总股本的比例不低于25%。由此推算,公司发行估值约为24.12亿元。与此前入股时的估值相比,估值大涨60.8%,突击入股的新股东可以说是“大赚一笔”。

需要指出的是,杰锐思与股东间还存在对赌协议未彻底解除的风险。2020年4月30日,股东聚源铸芯、元禾璞华、新潮集团、英菲欧翎与公司及实际控制人文二龙、文三龙、公司现有股东苏州地之杰、纪文婷、邓勇共同签署了认购协议,协议中约定了合格上市及业绩承诺、股份回购等股东特殊权利。而在此后签署的补充协议中,杰锐思的实际控制人承诺,公司应不迟于2024年12月31日之前完成合格上市。

与此同时,2021年12月20日,杰锐思及实际控制人文二龙、文三龙也与股东金开德弘签署了对赌协议,不过与上述对赌协议相比,上市要求则相对“宽松”,约定杰锐思要在2023年12月31日前向证券交易所递交首次公开发行股票的申请。

业绩表面“优秀”利润依赖税收优惠,切入锂电池领域收入不达预期

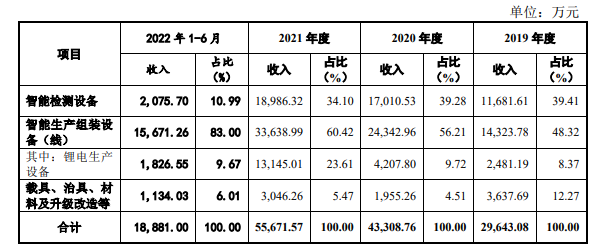

资料显示,杰锐思主要从事智能检测设备和智能生产组装设备(线)的研发、设计、生产及销售的科技型企业。公司智能检测设备主要应用于3C力学及视觉检测、半导体封装测试,智能生产组装设备(线)主要应用于3C、锂电制造、汽车和工程机械等业务的生产或装配。

报告期内,智能生产组装设备(线)的营业收入占比从2019年的48.32%一路上升至2022年上半年的83%,为公司的主要收入来源。

值得一提的是,杰锐思的客户集中度较高。公司来自前五大客户的销售收入占主营业务收入的比例分别为56.41%、51.89%、50.41%和82.45%,主要客户包括苹果、欣旺达、立讯精密、三一集团、比亚迪、富士康等。

财务方面,2019-2021年及2022年上半年,公司的营业收入分别2.97亿元、4.24亿元、5.57亿元和1.89亿元,同期归母净利润分别为3039.14万元、3211.36万元、6248.3万元和1011.57万元。可以看出,杰锐思的业绩整体呈现上升趋势,并且2021年营收与净利润同比双双增长。

不过,杰锐思的业绩也只是表面上的“优秀”,其利润很大部分来自税收优惠。报告期内,公司享受的税收优惠总额为651.3万元、1438.18万元、2334.9万元和764.51万元,占当期利润总额的比例分别为19.72%、48.97%、36.2%和108.82%,主要包括高新技术企业和软件企业的优惠企业所得税税率、研发费用加计扣除和软件产品增值税即征即退等。

与此同时,报告期内杰锐思的毛利率也呈现下滑趋势,分别为45.36%、42.85%、39.07%和37.07%。对此,杰锐思解释称,公司以3C业务为基础,积极切入具有市场前景的新领域,不过市场开拓阶段的新产品综合成本较高。

而杰锐思所指的新领域是锂电制造及半导体封装测试,但目前该领域业务开拓并未达预期。2019-2021年及2022年上半年,公司来自该领域收入合计为5177.67万元、1.17亿元、1.96亿元和2407.23万元,占主营业务收入的比例分别为17.47%、27.1%、35.28%和12.75%。

需要指出的是,杰锐思飞速增长的业绩似乎并未给公司带来实打实的收入,公司目前面临着较大的应收账款回收风险。报告期内,公司应收账款余额分别为1.69亿元、1.79亿元、3.33亿元和2.62亿元,占各期营业收入比例分别为57.17%、41.38%、59.97%和138.92%。

同时,杰锐思还面临存货跌价风险。2019-2021年及2022年上半年,公司存货账面价值分别为9425.14万元、8611.37万元、1.41亿元和2.07亿元,占流动资产的比例分别为29.73%、21.62%、22.4%和33.41%。

虽然杰锐思业绩突飞猛进,但是不难看出目前公司的财务状况并不是非常乐观。公司也表示,未来随着业务规模的扩展,公司应收账款余额预计将维持在较高的水平,将影响资金周转效率。事实上,杰锐思确实存在经营活动现金流量净额低于利润水平或大额为负的风险。报告期内,公司经营活动产生的现金流量净额分别为-4009.79万元、3592.41万元、-5466.24万元和305.98万元。(蓝鲸上市公司 王晓楠 wangxiaonan@lanjinger.com)