文|星图金融研究院

在过去的三年中,能源是资本市场中绕不过去的一个关键词。特别是2020年疫情爆发之始,全球经济的重挫使得石油价格一度跌至负值,资本市场对石油的定价也史无前例的出现负值。同时,2020年又是全球碳中和的关键一年,能源转型革命之下,全球对石油、天然气、煤炭的长期需求下降是确定的,三大化石能源也阶段性的大幅度下跌。

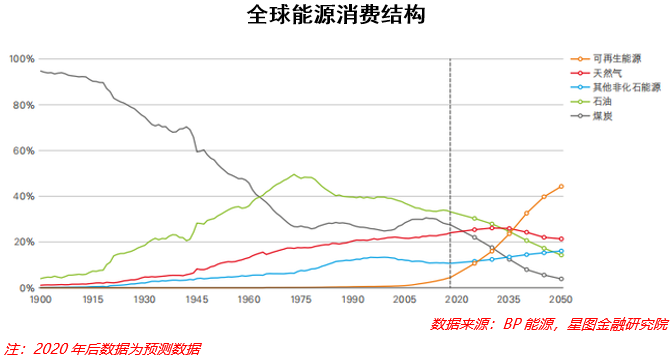

根据BP能源的统计数据,未来30年内,石油、天然气、煤炭三大传统化石能源在全球能源消费中的占比将从2020年的95%跌至40%左右。然而,和长期需求下降相悖的是,过去的三年中,主要的化石能源不仅价格在波动中上涨,在资本市场中也表现出了甚至不输于新能源的走势。这样的市场行情显然不是传统能源长期需求下降的逻辑所能解释的。

与此同时,碳中和大趋势下,新能源的逻辑也出现了新的变化。光伏、风电、储能、新能源车等轮番上涨。本来长期相互替代的新旧能源,为何却在资本市场呈现“新旧共舞”的情况?又该如何理解当前表现强势,但长期需求又确定下降的传统能源呢?

1

从商品的属性上来看,包括煤炭、石油、天然气、有色金属等在内的上游资源品,具有十分典型的周期性变化特征。经济上行期间,需求上升带动商品价格和数量提升,企业利润呈现爆发式增长。经济下行期间,需求的下降又会使得价格和数量双降,企业利润断崖式下跌。这种企业利润的暴涨暴跌,反映到资本市场上,叠加估值的影响,又会进一步放大,因此这类资源属性的行业,资本市场上的表现在多数时间往往不是在暴涨就是在暴跌。

这种经济上对于上游资源的需求周期,也就传导到了企业的产能周期。一般而言,当行业进入上行周期时,企业盈利能力好转,市场需求不足,行业内会普遍进行投资扩张产能,在产能扩张到一定程度时,行业进入供过于求的阶段,落后及低效产能被淘汰,市场自发的进行产业升级。而当产能的收缩到一定程度时,又会重新引发一轮新的扩张周期,如此循环。

但是在全球倡导碳中和的趋势下,传统能源的这种产能周期被打乱了。从2019年以来,全球各国开始普遍性的提出碳中和的目标,并将其作为本国的长期发展目标。

基于对传统能源的长期需求下降的预期,对于这些传统能源的资本开支显著减少。根据Bloomberg数据,全球主要产油国的资本开支由疫情前的近3000亿美元,到2020年跌至不足2000亿美元,虽然近两年在油价上涨的驱动下资本开支有所增加,但距离2019年的高点仍有较大差距。

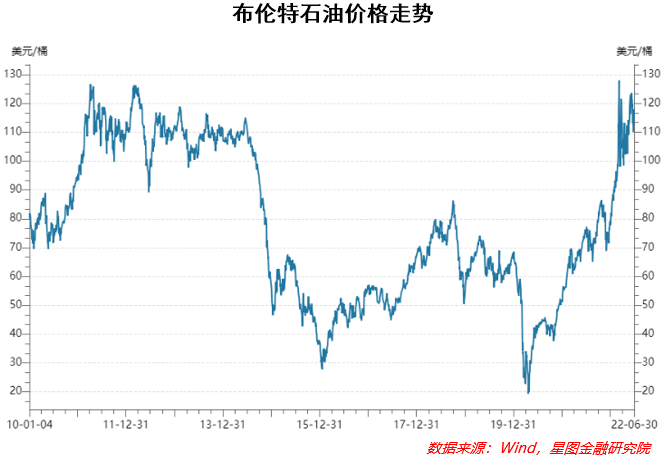

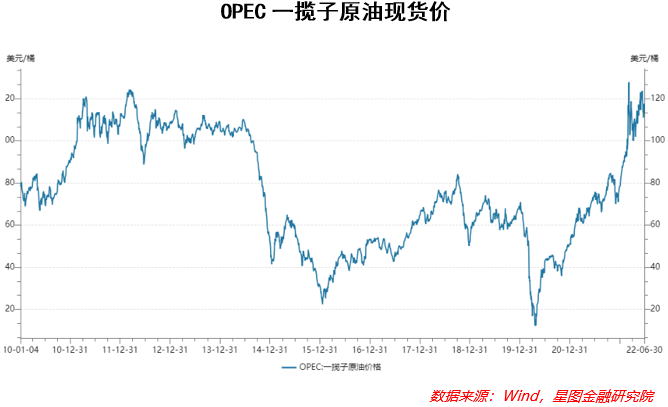

资本开支的下降,导致石油的供给增产不足,特别是美国作为全球最大的产油国,其页岩油增产幅度非常有限。与此同时,全球第一波疫情后经济的复苏又带来了能源需求的显著增长,石油价格于2020年初触底反弹。

总体来看,从能源的供求角度而言,需求是快变量,经济运行的情况会迅速地反馈到对于能源的需求上。而能源供给的增加是慢变量,从资本开支到产能的释放要经过几年的时间。

因此,在碳中和驱动的能源转型初期,供求的不匹配驱动传统能源价格在短期内强劲的上涨动力,也是包括石油在内的传统能源价格上涨的重要原因之一。

2

在能源转型革命之外,地缘政治冲突带来的供给变化,以及大国能源安全的需求,是驱动传统能源上涨的第二个重要因素。

从2月末俄乌冲突爆发开始,全球能源的价格开始围绕这场战争而波动。在全球三大化石能源的供给中,俄罗斯在石油、天然气等能源供给方面占据重要地位。石油方面,2021年俄罗斯原油出口总量约2.3亿吨,约占全球石油总供给的11%,是仅次于美国和沙特的全球第三大原油生产国和出口国。天然气方面,2021年俄罗斯共计出口天然气55.5万亿立方米,是全球第四大天然气出口国。

而战争毫无疑问会给这部分供给带来不确定性,因此在战争爆发的初期,俄罗斯出口量较大的石油、天然气、部分有色金属的价格都经历一波脉冲式的上涨。这种不确定性也再次强化了供求不匹配的矛盾。

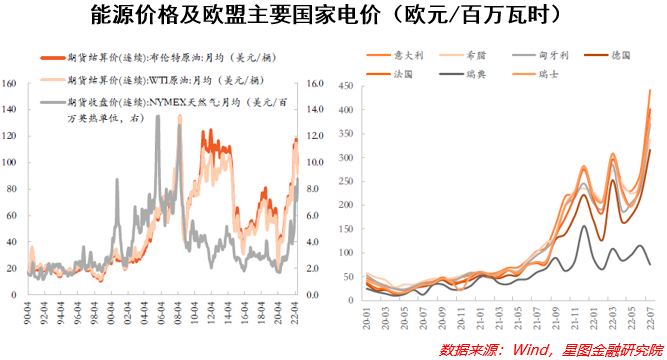

这种能源供需缺口直接表现为能源价格及电力价格的飙升,其中以欧洲面临的能源危机状况最为严峻。俄罗斯供应了欧盟近四分之一的石油和近一半的天然气,而在整个欧盟的能源消费结构中,天然气又占据最重要的地位。当欧盟加入对俄制裁后,欧盟的能源危机开始凸显。

欧盟参与对俄制裁导致自俄进口天然气大幅下滑,叠加夏季极端高温天气扩大电力需求,导致欧洲面临的能源危机愈发严峻。而在这种能源危机之下,全球各国面临着空前的能源安全需求。

但同时也要注意到,地缘冲突带来能源价格的脉冲式上涨,随着时间的推移而逐渐减弱。从市场表现来看,过去几个月原油、天然气等能源价格开始逐渐回落。

原因方面,一方面随着俄乌冲突拉锯战的持续,能源供给的边际变化在减弱,市场对于这种拉锯战持续的反应同样也在钝化。同时,美、欧等国家紧缩性货币政策带来的经济衰退预期,也带来了对于未来能源需求下降的预期。

因此,就市场的交易逻辑来看,主要能源的价格呈逐渐下降的趋势。

3

在石油、天然气、煤炭三大主要化石能源中。石油的产业链更长,下游应用更广,其供求的变化影响也更大。其中美国是石油最主要的生产和消费国,在影响程度上,美国经济对于石油价格的影响会相对更大。天然气在消费结构中,欧盟虽然消费量仅占15%左右,但进口量却占比近1/3且主要由俄罗斯提供,天然气价格的变化主要引起欧盟的能源危机。因此石油与天然气价格变化的影响因素更着眼于欧美全球市场。

煤炭则不同,截止2020年,中国是全球最大的煤炭生产和消费国,煤炭的生产占比约50%,煤炭消费占比约54%。因此相比于石油和天然气,煤炭价格与国内的相关性更强。因此在煤炭价格影响上,欧美经济衰退及俄乌冲突带来的影响因素更小,国内经济运行带来的煤炭需求和煤炭供给影响因素更大。

就煤炭而言,长期需求下降的逻辑同样是清晰的。但是在供求格局变化、碳中和政策、能源保供及能源安全需求之下,煤炭也如石油、天然气一般,走出了和长期需求下降相背离的价格上涨行情。

原因一同样在于供求格局的变化。从国内煤炭消费量来看,近十几年是波动下降的,2020年相比2013年的高点下降了约5%,但在2015年进行供给侧改革后,包括煤炭、钢铁等在内的行业迎来了较长时间的去产能阶段。同时,新增产能收到审核限制,增量较小。供求变化使煤炭从原来的供过于求,趋向于供不应求,特别是在2021年三季度经济复苏时,用电需求的高涨导致出现了近年来罕见的大范围停电限电,煤炭价格也在此期间暴涨。

除此之外,就像天然气对于欧洲的影响一样,煤炭作为国内最主要的能源消费品,同样有着保障能源安全的作用。

最后,新能源的不稳定,凸显传统能源保证能源供给的重要性。在国内,由于煤炭下游应用有超过50%是用于火力发电,因此近两年煤炭行情的大幅度波动总是与电力息息相关。而今年川渝地区限电凸显了火电在新能源时代保供的重要作用。

总而言之,在实现碳中和、保障能源安全与满足能源总需求的三重目标的约束下 ,决定了传统能源既不能短期完全退出市场,又不能大幅放缓能源转型的推进速度。因此,短期来看,传统能源并非是与新能源相互替代的你增我减,而是基于多重目标之下的长期共存。