文|DataEye研究院

Q3财报季告一段落,头部游戏股表现怎么样?

三七互娱、完美世界、吉比特,A股市场综合实力最强的三家游戏公司,三季度表现如何?Q4以及未来可能有什么新增长点?

一、财务复盘:三七、吉比特、完美跻身A股最赚钱游戏股TOP3

(一)22年前三季度业绩总览

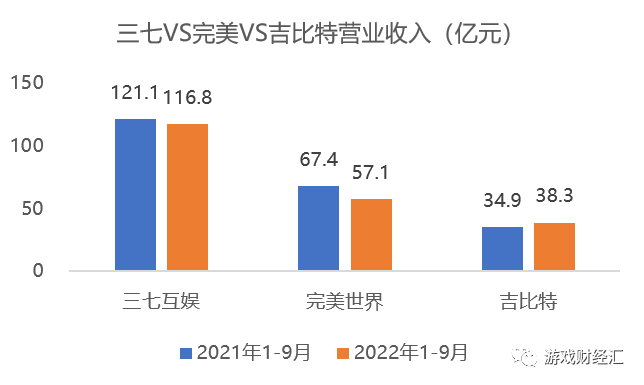

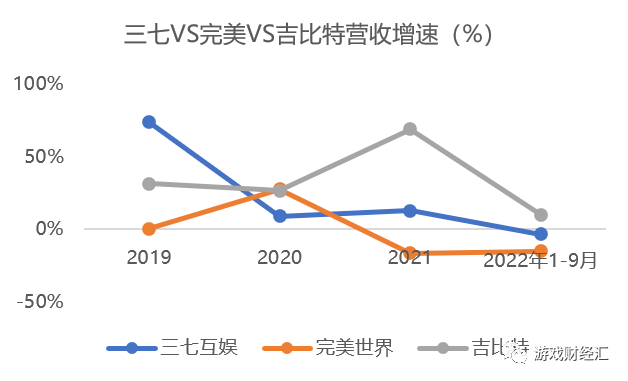

2022年前三季度,三七互娱、完美世界收入出现下滑,吉比特收入继续保持增长。

数据来源:wind;游戏财经汇制图

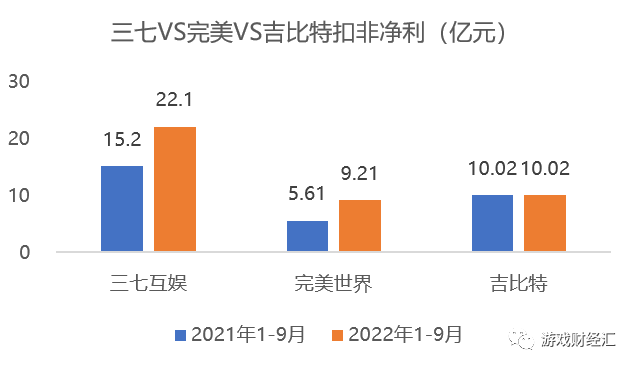

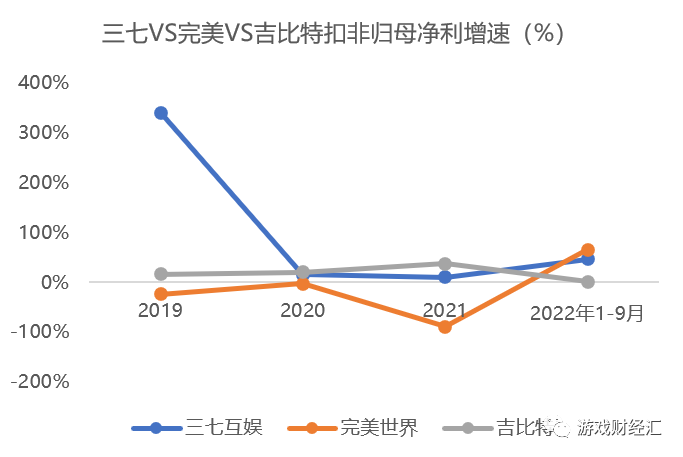

从扣非归母净利来看,三七互娱、完美世界前三季度扣非净利同比增幅均超过45%,吉比特基本上属于原地踏步。

数据来源:wind;游戏财经汇制图

从盈利能力来看,三七互娱前三季度累计扣非归母净利润约22亿元,是A股最赚钱的游戏公司,吉比特、完美世界在10亿左右,已经赶超世纪华通(前三季度扣非净利5.97 亿元),分别位列第二、第三名。

游戏财经汇认为,三七互娱、完美世界前三季度扣非净利大幅增长主要源于以下三方面的原因:

第一,去年同期基数较低。完美世界21年前三季度扣非净利只有5.61亿元,主要由于公司关停了部分表现不达预期的海外游戏项目,由此产生一次性亏损约 2.7亿元。

第二,去年上线的产品进入利润回收期。比如《幻塔》《梦幻新诛仙》今年以来为完美世界贡献主要利润增量,三七旗下《荣耀大天使》《斗罗大陆:武魂觉醒》《斗罗大陆:魂师对决》等产品贡献稳定流水。

第三,销售费用大幅下滑。22年前三季度,三七互娱销售费用减少10.88 亿元,较上年同期下降 14.96%,完美世界销售费用几近腰斩,较上年同期减少6.27亿元。

吉比特营收增长但净利润原地踏步的原因在于销售费用和研发费用大幅提升。前三季度,吉比特销售费用同比增长33.59%,研发费用同比增长13.99%,超过营收9.89%的增幅。

(二)22Q3财务分析:三七、完美营收净利双降,吉比特表现稳健

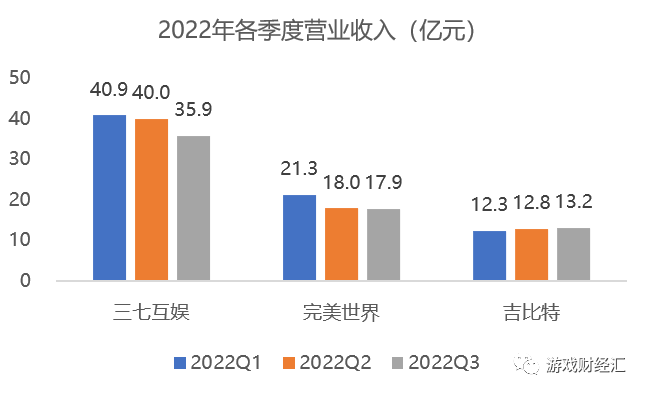

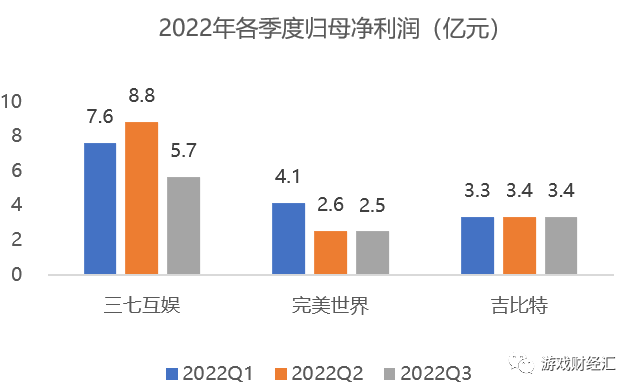

分季度来看,三七互娱、完美世界Q3收入和扣非净利较一二度均出现下滑,吉比特Q3收入环比微增,扣非净利环比基本保持不变。

数据来源:wind;游戏财经汇制图

数据来源:wind;游戏财经汇制图

游戏财经汇认为,三七互娱、完美世界Q3净利润出现下滑主要由于:

第一,去年同期上线的重磅产品流水有所回落。三七《斗罗大陆:魂师对决》、完美《梦幻新诛仙》21Q3处于产品上线初期,产生了较高的业绩贡献。目前两款游戏进入成熟稳定期,较上线初期的流水高点自然下滑。

第二,部分老游戏受生命周期影响,流水相较于上年同期有所回落。

第三,研发投入增加。比如完美世界加大重点在研项目的资源投入,Q3研发费用达5.77 亿元,较Q1、Q2小幅增加。

总的来说,吉比特业绩稳定性较高,三七互娱次之,完美世界近两年业绩波动较大。

由下图可以看出,从收入增速来看,吉比特自2019年以来营收始终保持正增长,三七营收增速放缓,完美世界自21年起收入出现负增长。

数据来源:wind;游戏财经汇制图

从扣非归母净利增速来看,三七表现最佳,自2019年以来扣非净利始终保持正增长,完美世界今年终于实现扭亏为盈,吉比特今年扣非净利增速放缓。

数据来源:wind;游戏财经汇制图

小结:

从前三季度的业绩表现来看,三七、吉比特、完美跻身A股最赚钱游戏股前三名,曾经的“A股游戏第一股”世纪华通已经暂时掉队。

如果比较Q3业绩,三七、完美收入和扣非净利较一二度均出现下滑,吉比特表现较稳健,收入环比微增,扣非净利环比基本保持不变。

二、产品研发分析:新游数量缩水且反响一般,海外市场成新增长点

(一)22年新上线产品盘点:新游数量缩水,缺少爆款产品

今年前三季度,受限于版号,三七互娱、完美世界、吉比特在国内上线的新游数量较21年大幅缩水,重磅产品更是寥寥无几。

三七互娱:代理为主,押注SLG,海外市场表现优于国内市场

前三季度,三七互娱在海内外市场共上线了8款游戏,其中国内市场1款,海外市场7款。

数据来源:财报、公开资料;游戏财经汇制图

三七互娱今年以代理产品为主,自研产品较少。

在市场选择上,由于缺少版号,三七互娱将一些产品放在海外市场首发,海外产品矩阵进一步丰富,海外收入占比接近4成(2022H1海外收入占比就达37.48%)。

游戏品类上,三七互娱今年主攻SLG赛道,年内密集上线3款SLG产品,一方面,三七希望复制《Puzzles& Survival》的成功,另一方面,在海外赚钱的热门游戏主要就是SLG。

其中,蚂蚁题材SLG手游《Ant Legion》表现尚可,截至2022年9月,该游戏最高单月流水超3100万,累计流水已达2.3亿(数据来源:易娱官网)。

但三七互娱首款自研SLG产品《三国:英雄的荣光》,根据游戏财经汇观察其全球排名,其海外市场表现一般。

从产品上线节奏来看,三七互娱Q1上线3款,Q2上线1款,Q3上线4款游戏。Q3,三七互娱在海外市场上线了3款产品,国内市场1款,总的来说海外新游表现优于国内新游。

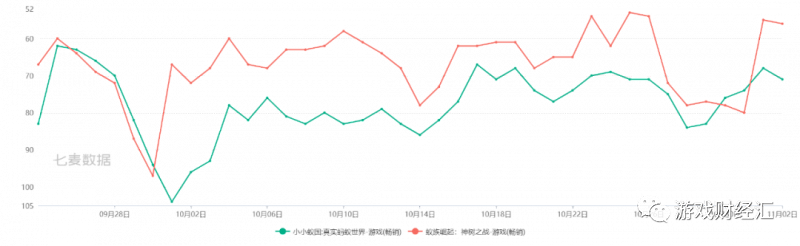

根据七麦数据,《小小蚁国》iOS端累计收入约161万美元(约1172万元),目前位列iOS畅销榜70名左右,排名略低于已上线一年的《蚁族崛起》。

来源:iOS数据

海外市场方面,《凡人修仙传M》在港澳台地区表现优异,目前位列中国台湾iOS畅销榜30名左右,中国香港iOS畅销榜60名左右;奇幻冒险题材RPG新游《 》跻身9月增长榜第16名。

总的来说,受限于版号,海外市场是三七今年重点发力的方向,三七海外产品矩阵进一步丰富。品类方面,SLG是三七今年重点攻克的品类,三七正在寻找下一个能接替《Puzzles & Survival》的爆款。

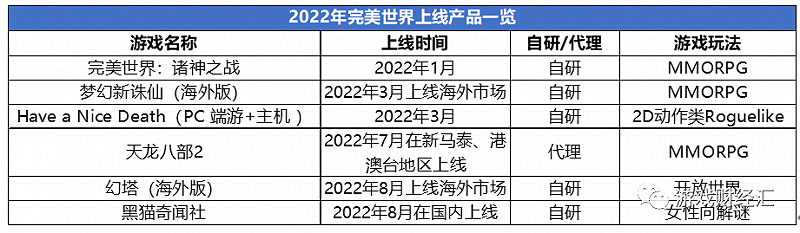

完美世界:品类多元化,自研为主,但新游整体表现平平

今年以来,完美世界共上线了6款游戏,其中国内市场2款,海外市场4款。

数据来源:财报、公开资料;游戏财经汇制图

从品类来看,完美世界今年上线的产品品类较为多元化,涵盖MMORPG、横版动作、女性向解谜等多个品类。

完美世界游戏业务自研基因依然浓厚。除了《天龙八部2》系代理(由阅龙智娱工作室研发,完美世界持股35%),其余产品皆系自研。

从产品上线节奏来看,完美世界Q1和Q3各上线3款游戏,Q2无新游上线。

目前来看,Q1上线的3款游戏只有《完美世界:诸神之战》业绩相对能打,其余两款产品表现一般。

具体而言,根据七麦数据,《完美世界:诸神之战》iOS端累计收入约898万美元(约6532万元),目前排名稳居在iOS畅销榜150左右,排名远不及上线一年之久的《梦幻新诛仙》(稳居iOS畅销榜前60)。

《梦幻新诛仙(海外版)》没在市场激起太多水花,港台地区是其海外收入前两大市场,但已经落到iOS畅销榜百名开外。

端游产品《Have a Nice Death》在Steam好评率高达85%,销量数据暂时无法得知。

Q3完美世界上线的3款游戏中,《幻塔》海外版表现抢眼,为公司贡献了主要的业绩增量。

根据SensorTower数据,《幻塔》8月海外收入突破4400万美元(约3.08亿元),跻身中国出海手游收入榜第5名,并问鼎收入增长榜。

MMO大作《天龙八部2》由于在国内还没获得版号,于7月在新马泰、港澳台地区上线,目前位列港台iOS畅销榜100名左右。根据Sensor Tower数据,《天龙八部2》入围8月中国出海手游收入增长榜第14名。

《黑猫奇闻社》题材偏小众,加上宣传力度太低,暂时收入不太理想。七麦数据显示,该游戏iOS端累计收入约25万美元。

总的来说,完美世界今年上线的新游品类较为多元化,以自研为主,但除了《幻塔》海外版和《完美世界:诸神之战》,其余产品暂时收入一般,目前还没有出现能接替《梦幻新诛仙》亦或《幻塔》的爆款产品。

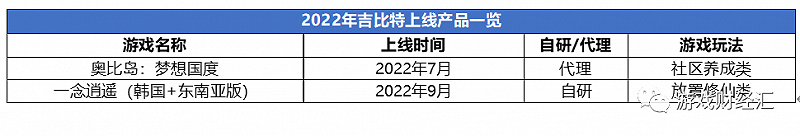

吉比特:新游数量大幅缩水,《奥比岛》有机会成为下一个爆款

今年以来,吉比特仅上线了2款新游,首次亮相的新游仅《奥比岛:梦想国度》一款,产品数量较21年大幅缩水。从上线时间来看,2款新游上线时间集中于Q3。

数据来源:财报、公开资料;游戏财经汇制图

从产品表现来看,七麦数据显示,《奥比岛:梦想国度》iOS端累计收入约1777万美元(约1.29亿元),目前排名稳居在iOS畅销榜50左右。《奥比岛:梦想国度》目前的市场数据虽不及《一念逍遥》,但在同一类型游戏中表现出色,还是有可能成为下一个爆款产品。

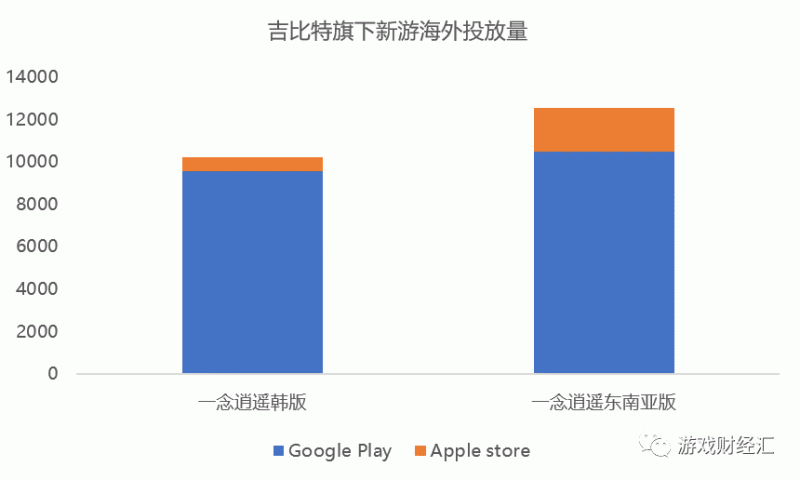

海外市场方面,《一念逍遥》9月上线韩国和东南亚地区。

Sensor Tower数据显示,《一念逍遥(韩国版)》9月上线后随即跃居韩国手游下载榜第2名,由于韩国市场收入的迅速攀升,《一念逍遥》9月海外收入环比增长93%,位列增长榜第14名。

总的来说,吉比特今年新游数量大幅缩水,公司游戏收入还是来源于2021年上线的多款游戏。社区养成类《奥比岛:梦想国度》在同一类型游戏中表现出色,有望成为下一个爆款。

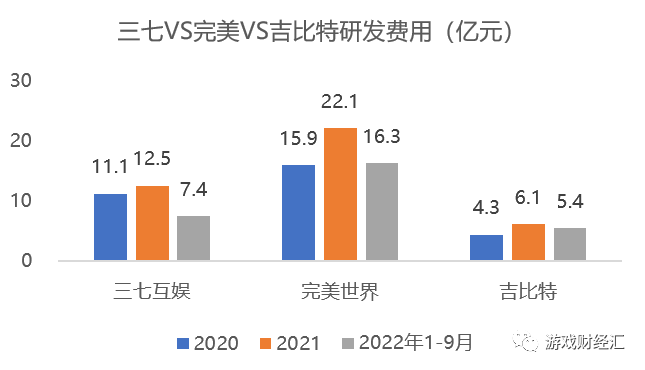

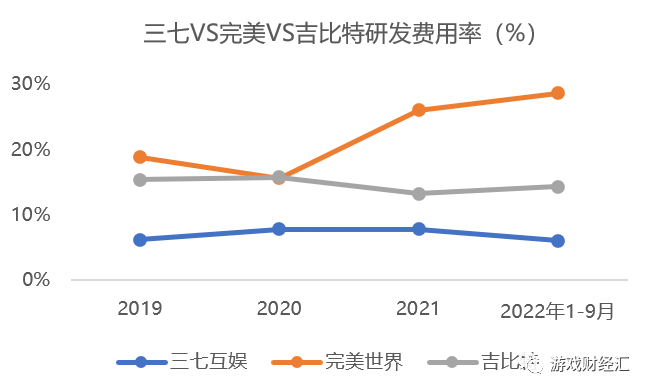

(二)研发费用分析:完美、吉比特加大研发投入,三七缩减研发支出

数据来源:wind;游戏财经汇制图

完美世界、吉比特加大研发投入,前三季度研发费用增幅分别为19.95%和14%,三七互娱缩减研发投入,研发费用同比下滑25.87%。

完美世界在研发上下了“血本”,2020年以来累计研发费用超50亿元。从研发费用的绝对金额来看,完美世界仅次于腾讯和网易,是国内研发投入最高的游戏上市公司。

研发费用金额相差较大的根本原因是三家公司经营策略不同。

完美倾向于自研,三七、吉比特以代理为主、自研为辅,主要通过投资绑定大量的优质研发商,并由此获得参股公司研发产品的优先代理发行权。

从研发投向来看,完美海外大撤退,吉比特剑指海外市场。

完美世界出售美国研发工作室以及欧美本地发行团队,相关欧美子公司自 2022 年 2 月起不再纳入合并范围。

吉比特则加速布局海外市场,年内游戏业务研发人员增加约 162 人,海外运营业务人员增加约 60 人。在产品立项层面,今年开始吉比特对新预研、新立项的绝大部分项目都要求做全球化的题材。

数据来源:wind;游戏财经汇制图

从研发费用率来看,三七互娱、吉比特2019年以来研发费用率较为平稳,完美世界21年以来研发费用率大幅增加。目前,完美世界研发费用率是吉比特的2倍,接近三七的5倍。

(三)产品储备分析:三七Q4至少上线3款产品,吉比特、完美Q4无新品问世

从产品储备来看,以发行能力见长的三七、吉比特产品储备数量较多,完美世界因以自研为主,产品储备数量相对较少。

版号储备方面,三七、吉比特大部分储备产品已获得版号,完美旗下储备产品大多尚未取得版号。

Q4,三七互娱至少将有3款产品上线,吉比特和完美世界大概率不会有新品上线。

三家公司的产品储备如下:

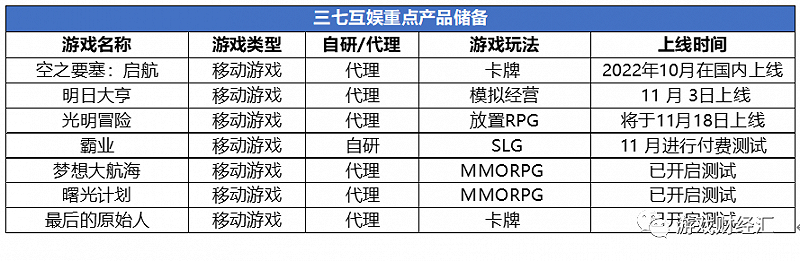

三七互娱:版号充裕,Q4至少将有3款产品上线

数据来源:财报、公开资料;游戏财经汇制图

三七互娱重点储备产品以代理为主,游戏类型以MMORPG、卡牌为主。

值得关注的是,目前三七旗下储备产品大多已获得版号,这也使得三七在国内市场货源较为充裕。

相较完美世界、吉比特,三七互娱Q4待上线的产品较多。其中,《空之要塞:启航》已于10月在国内上线,目前位列iOS畅销榜20名左右,模拟经营游戏《明日大亨》、放置RPG《光明冒险》也将于11月上线。

此外,海外已上线的SLG产品《三国:英雄的荣光》国服版《霸业》将于11 月进行付费测试,有望在年内上线。

完美世界:重自研、 RPG,大部分仍处于测试阶段

数据来源:财报、公开资料;游戏财经汇制图

完美世界重点储备产品全部为自研游戏,游戏类型以RPG为主。目前大部分储备产品仍处于测试阶段,这也意味着完美世界Q4大概率不会有新品上线。

此外,完美世界储备游戏基本都没有取得版号,这也使得游戏上线时间存在不确定性。

为此,完美世界只能选择延期上线或者首发海外市场(比如《天龙八部2》选择首发新马泰、港澳台地区)。

前文提到完美世界是一家自研基因浓厚的游戏公司,最近3年更是狂砸50亿研发费用。然而,完美旗下产品短期内无法上线,老产品依然是顶梁柱,这对完美接下来的业绩又增加了一层不确定性。

吉比特:产品储备充裕,聚焦放置和模拟经营,海外将成增长点

数据来源:财报、公开资料;游戏财经汇制图

吉比特产品储备数量较多,主要以代理产品为主,游戏类型聚焦放置类、模拟经营类游戏。

从产品进度来看,目前吉比特大部分储备产品仍处于研发或者测试阶段,根据公司公开披露信息,吉比特Q4大概率也不会有新品上线。

同三七一样,吉比特旗下部分储备产品也已经取得版号。据不完全统计,《超喵星计划》、《黎明精英》、《新庄园时代》、《失落四境》、《花落长安》等5款产品已经取得版号。

在储备列表中,游戏财经汇注意到,吉比特将发布《地下城堡3》、《奇葩战斗家》、《王国传承》等多款老产品的海外版,可见海外市场将是吉比特未来收入的重要增长点。

小结:

今年前三季度,受限于版号,三七互娱、完美世界、吉比特新游数量较21年大幅缩水,重磅产品更是寥寥无几。从产品储备来看,三七、吉比特产品储备数量较多,完美世界产品储备数量相对较少。Q4,三七互娱至少将有3款产品上线,吉比特和完美世界大概率不会有新品上线。

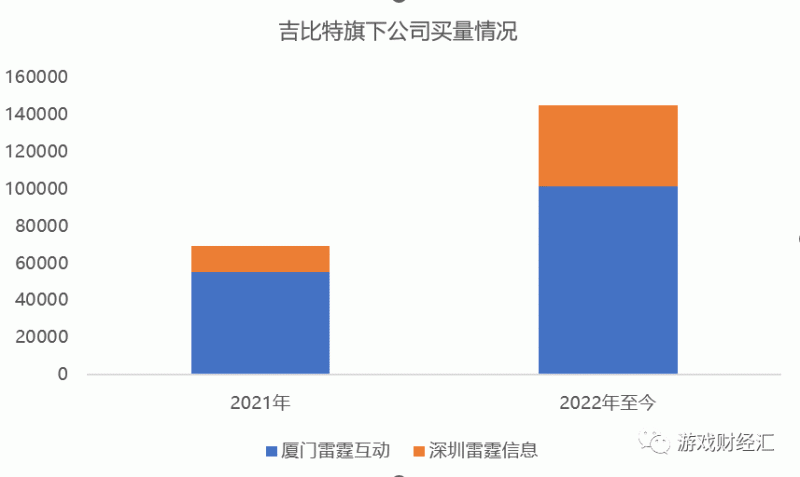

三、营销复盘:三七、吉比特买量翻倍? 海外市场买量提速

(一)销售费用分析:三七、完美缩减销售费用,吉比特销售费用大幅提升

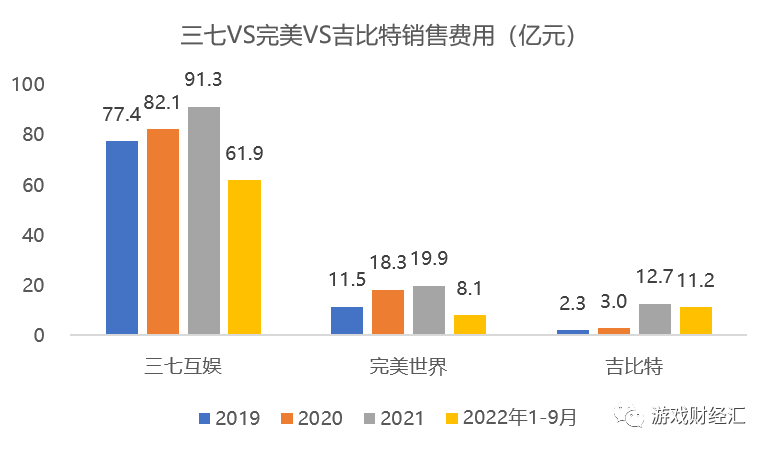

数据来源:wind;游戏财经汇制图

三七互娱、完美世界缩减销售费用,吉比特销售费用大幅提升。

22年前三季度,三七互娱销售费用减少10.88 亿元,较上年同期下降 14.96%,完美世界销售费用几近腰斩,较上年同期减少6.27亿元,吉比特销售费用同比增长33.59%至11.2亿元。

吉比特在Q3上线了《奥比岛:梦想国度》《一念逍遥(韩国版)》,两款游戏上线初期营销推广投入较大。此外,吉比特对《一念逍遥》的买量投放继续维持较高水平。

三七、完美销售费用缩减主要由于年内重磅产品较少,此前老产品进入成长期,流量投放减少。

此外,完美海外大部分新游由第三方代理发行,主要由发行方承担相应的宣传推广成本。比如,《天龙八部2》港澳地区的发行由艾玩天地代理,《幻塔》除韩国地区由完美自主发行外,其他国家及地区均由第三方代理发行。

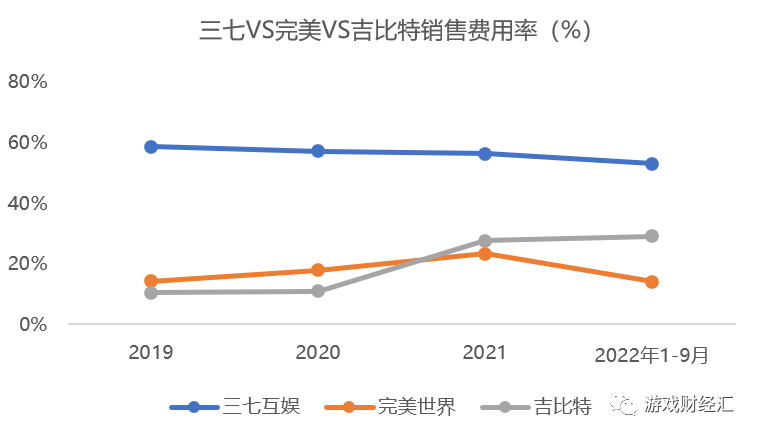

数据来源:wind;游戏财经汇制图

从销售费用率来看,三七互娱销售费用率继续维持在较高水平,但今年前三季度较21年微降3个百分点,完美世界销售费用率恢复至19年水平,吉比特销售费用率继续维持在30%左右。

(二)买量分析:三七、吉比特投放量激增,完美腰斩

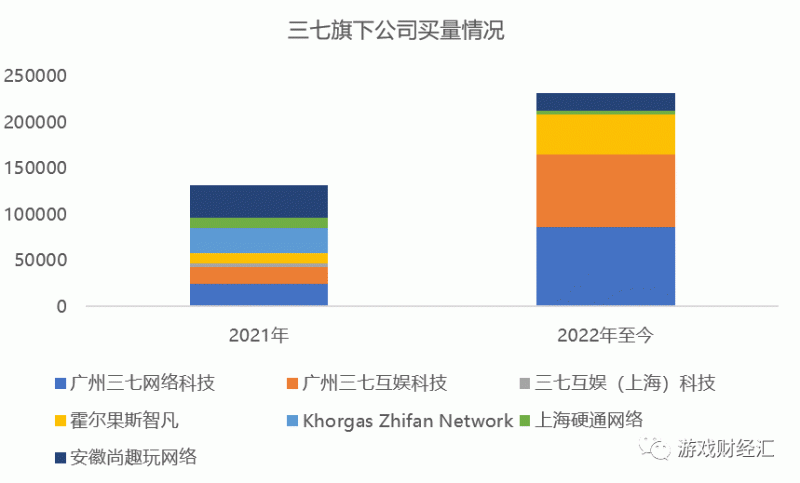

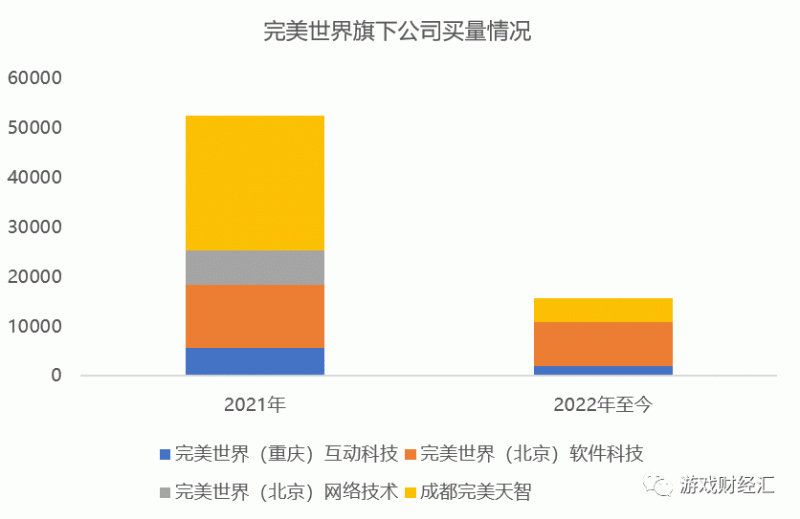

从投放总量来看:三七互娱今年以来投放量增长75%,吉比特投放量翻倍,完美世界投放量腰斩。

来源:DataEye数据;游戏财经汇制图

来源:DataEye数据;游戏财经汇制图

来源:DataEye数据;游戏财经汇制图

值得关注的是,三七互娱今年以来销售费用同比减少,但买量素材却在飙升。

游戏财经汇认为,三七买量素材同比增加,但总体营销费用同比减少的原因有以下四点:

①素材低效尝试投放多,滚动快;

②主投的产品比较下沉,大多素材成本偏低,比如二维素材、图片等;

③去年虽然素材投放少,但新品多,品牌广告多(品牌广告往往更烧钱)因此销售费用高;

④今年可能缩减了营销人员。

从投向来看,三家公司对于21年上线的部分游戏保持持续性投放,买量力度丝毫不减。

今年以来,吉比特对《一念逍遥》投放了超9万组素材,三七对《剑魂Online》、《斗罗大陆:魂师对决》分别投放了超4万组和3万组素材,完美对《梦幻新诛仙》投放了超8000组素材。

究其原因,游戏财经汇认为,首先上述产品流水表现良好,符合长期投放的ROI,此外,今年新游数量较少,游戏收入主要来源于2021年上线的多款游戏,公司出于战略考量,对上一年度重点游戏持续投放。

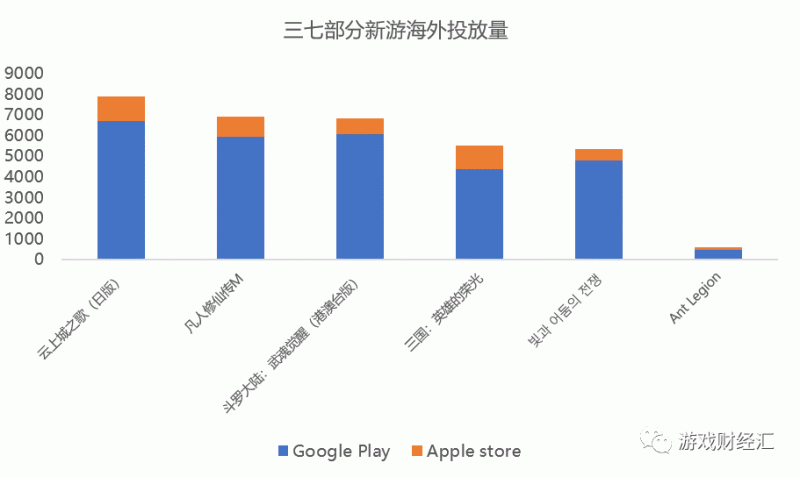

我们接下来看三家公司对22年新上线游戏的投放情况。

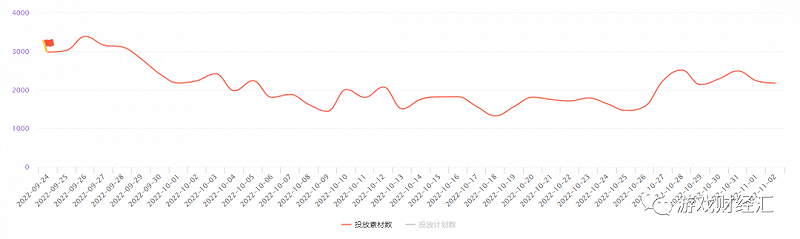

三七互娱:国内持续投放,海外一波流

国内市场方面,前三季度,三七互娱在国内仅上线了1款产品——《小小蚁国》。

从投放趋势来看,三七互娱对《小小蚁国》一改往日“一波流”的投放打法。《小小蚁国》上线后,日均投放素材超2000组,累计投放超2.4万组素材。

《小小蚁国》上线后投放趋势;来源:DataEye数据

海外市场方面,三七投放有几大特点:第一,投放策略上,实行“一波流”的投放打法,投放主要集中于产品上线前两个月;第二,区域上主投港台地区,素材占比约30-40%;第三,Google Play投放量远高于Apple store;第四,Q3海外投放量进一步加大,体现为Q3上线的《凡人修仙传M》、《 》等产品投放力度高于Q1、Q2上线的产品。

来源:DataEye数据;游戏财经汇制图

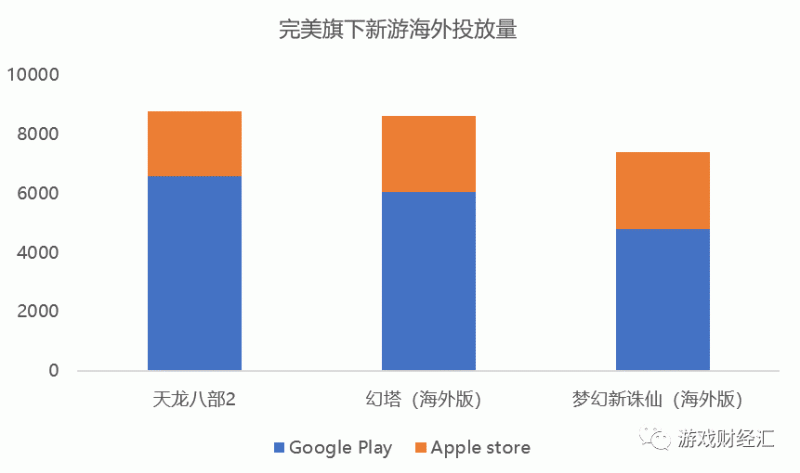

完美世界:海外投放力度、持续时间远超国内产品

国内市场方面,从投放趋势来看,完美世界对《完美世界:诸神之战》实行持续投放的策略,对《黑猫奇闻社》实行“一波流”的打法。

《完美世界:诸神之战》虽然整体投放量不高,上线半年后每天投放的素材数基本保持在100组左右。而《黑猫奇闻社》仅在上线首日投放了约600组素材,随后几乎没有投放。

《完美世界:诸神之战》上线后投放趋势;来源:DataEye数据

海外市场方面,从投放力度来看,完美海外新游投放力度远超国内产品。但除了《梦幻新诛仙》,其余两款游戏主要授权第三方代理发行(比如《天龙八部2》东南亚地区由易幻发行,港台地区由艾玩发行),故我们此处分析第三方的投放策略。

来源:DataEye数据;游戏财经汇制图

海外市场方面,完美出海产品有几大特点:第一,投放策略上,实行持续投放策略;第二,区域上主投港台地区,素材占比超70%;第三,Google Play投放量远高于Apple store。

吉比特:所有新游均保持高强度投放

吉比特今年在国内市场也仅上线了一款游戏——《奥比岛:梦想国度》。

《奥比岛:梦想国度》上线头两个月,日均投放素材超1000组,随后单日投放素材降至200组左右。

《奥比岛:梦想国度》上线后投放趋势;来源:DataEye数据

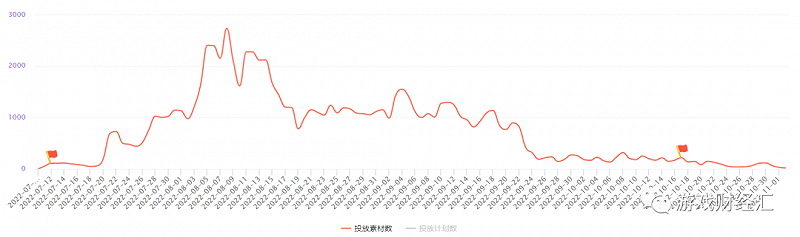

海外市场,吉比特年内上线了《一念逍遥(韩版)》和《一念逍遥(东南亚版)》。两款产品均于9月上线,截至目前两款产品累计投放素材均超1万组。

来源:DataEye数据;游戏财经汇制图

不难发现,三家公司对于海外新游的投放力度毫不逊于国内新游,足矣看出三家公司非常重视海外市场。从投放区域来看,港台地区是三家公司主要的出海市场,至少30%的素材投向该区域。

小结:

前三季度,三七互娱、完美世界缩减销售费用,吉比特销售费用大幅提升。从效果广告的投放来看,三七、吉比特投放量激增,完美腰斩。从投放策略来看,三家公司都尤为重视海外产品,对海外产品的买量力度大幅提升。从投放区域来看,港台地区是三家公司主要的出海市场。

四、总结

(一)财务层面

从前三季度的业绩表现来看,三七、吉比特、完美跻身A股最赚钱游戏股前三名,曾经的“A股游戏第一股”世纪华通已经掉队。

如果比较Q3业绩,三七、完美收入和扣非净利较一二度均出现下滑,吉比特表现较稳健,收入环比微增,扣非净利环比基本保持不变。

(二)产品研发层面

今年前三季度,受限于版号,三七互娱、完美世界、吉比特新游数量较21年大幅缩水,重磅产品更是寥寥无几。新品整体市场表现较为一般,暂未出现接替老游的爆款。

研发投入方面,完美世界、吉比特今年以来加大研发投入,三七互娱缩减研发投入。从研发投向来看,完美海外大撤退,吉比特剑指海外市场。

研发费用的差异主要来源于三家公司经营策略不同。完美倾向于自研,三七、吉比特以代理为主、自研为辅,主要通过投资绑定大量的优质研发商,并由此获得参股公司研发产品的优先代理发行权。

从产品储备来看,三七、吉比特产品储备数量较多,完美世界产品储备数量相对较少。Q4,三七互娱至少将有3款产品上线,吉比特和完美世界大概率不会有新品上线。

(三)营销层面

前三季度,三七互娱、完美世界缩减销售费用,吉比特销售费用大幅提升。从效果广告的投放来看,三七、吉比特投放量激增,完美腰斩。

从投放策略来看,三家公司都尤为重视海外产品,对海外产品的买量力度大幅提升。从投放区域来看,港台地区是三家公司主要的出海市场。