文|星图金融研究院 黄大智

近期,资本市场又掀起了一波“锂矿行情”,截止11月11日,万得锂矿指数(884785.WI)从10月28日的低点已反弹超15%。

锂资源在新能源产业中决定性的地位使得各国围绕着锂矿开始了新一轮的竞争。如近期南美的锂三角国家—阿根廷、玻利维亚和智利正在考虑建立“锂业OPEC”,联合制定锂的销售价格。加拿大也要求中国的三家公司剥离在加拿大本地的锂矿资产投资。围绕着锂矿定价权的争夺越发的激烈,中国作为当前最大的动力电池生产国,也是最大的锂资源消耗国,面临着新能源的“能源安全”。

锂,新时代的“白色石油”,当前在全球布局如何?不断上行的碳酸锂价格又有何支撑?A股“有锂走遍天下”的行情又是否可以延续?

“白色石油”分布如何?

在近几年碳中和成为全球共识之下,锂作为通往新能源道路上必备的金属,焕发了新的生机,因纯单质锂为银白色质软金属,也被称为新能源时代的“白色石油”。

作为一种活跃性较强的金属,锂资源主要以各种化合物的形式存在于地壳中,并主要以盐湖卤水(58%)、硬岩性锂矿(26%)及锂黏土矿(7%)等形式分布于南美、澳洲及北美等地。

根据美国地质勘探局公布的数据,截止2021年,全球锂资源的总量为8900万吨,已探明的储量为2200万吨,相比之下2021年全年锂资源的产量仅为10万吨(按照金属量计算)。从产量相对于储量而言,全球并不缺锂。

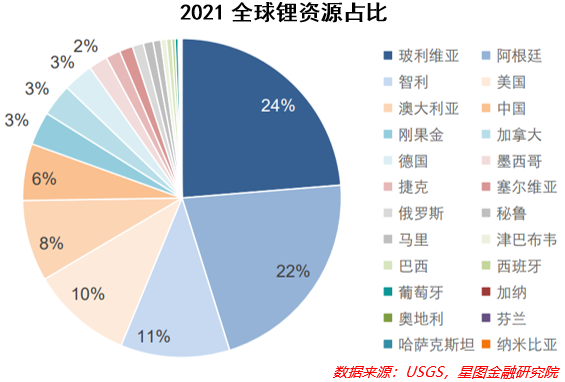

从已探明的储量来看,南美锂三角(玻利维亚、阿根廷、智利)三个国家锂资源占比合计为57%,且主要以盐湖卤水存在。美国、澳大利亚锂储量分别占10%、8%,主要以锂矿石形式存在,中国已探明锂储量占比约6%,其中80%主要以盐湖卤水形式存在。

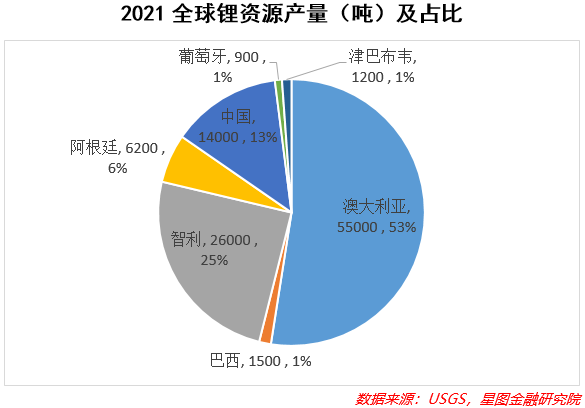

虽然锂三角地区占据全球最大的锂储量,但受制于锂三角三国政局不稳,以及自然环境、技术问题的限制,锂产品占比反而不大。而美国受限于过去政策的摇摆以及锂矿开采加工的环保压力,锂产品产量也较小。相比之下,澳大利亚锂资源主要以高品质的硬岩性锂矿(如锂辉石、锂云母等)为主,开采技术和开采成本都相对较低,再加上澳洲完善的基础设施、稳定的政局等,是目前全球锂产品最主要的供应国。特别是锂矿龙头企业皮尔巴拉(Pilbara)的锂精矿拍卖,已经成为全球锂价格走势的风向标,也是2019年以来锂矿价格大幅飙涨最重要的推手。

而对于中国而言,目前已探明的锂资源(金属当量)储量约为520 万吨,主要分布在青海、西藏、湖北和四川等省,其中青海、西藏、湖北等地主要以盐湖锂形式存在,占已探明锂的主要部分,锂辉石和锂云母则主要分布在四川、江西和湖南。

两年13倍,碳酸锂价格缘何暴涨?

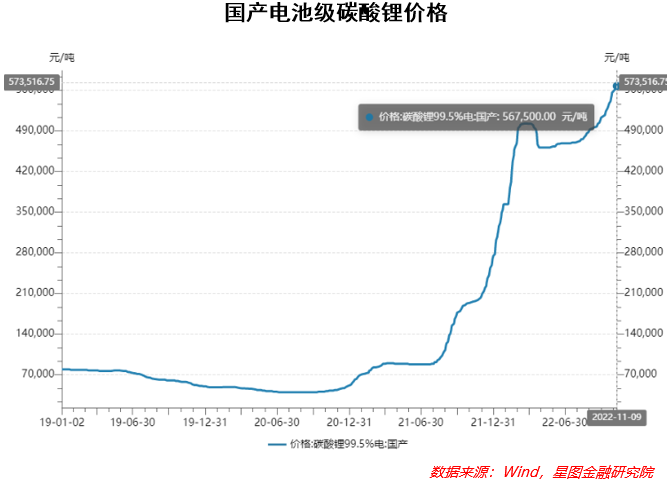

回头看过去几年锂矿的行情,上游锂矿股几倍、十几倍的暴涨的背后,是碳酸锂价格的暴涨。以国产电池级碳酸锂价格为例,从2020年10月最低的4万元/吨,涨至2022年11月的57万元/吨,期间最大涨幅超过13倍,价格基本呈单边上涨状态,其它锂产品如氢氧化锂等同样如此。

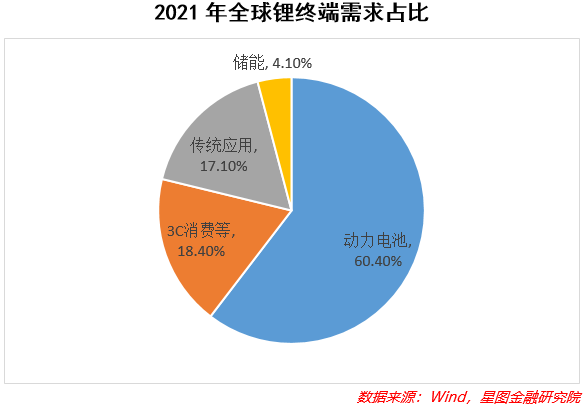

从影响因素来看,需求端的爆发式增长是近两年碳酸锂大涨的最重要因素。对于锂的需求主要分为传统消费领域和新兴应用领域,其中传统需求主要包括玻璃陶瓷、润滑脂及制冷液等,在整个锂的终端需求中占比不足20%,且近年来占比逐渐下降。新兴应用需求主要为动力电池、锂电池储能及 3C消费电池等,其中动力电池受益于新能源车的大幅度增长,在锂需求中占比超过60%,储能电池目前占比较小,不到5%。

具体来看,新能源渗透率的快速提升带来的对动力电池需求,是过去两年最主要的增长,特别是中国,新能源汽车渗透率已经从2020年的5.8%提升至2022年10月的28.3%。2022年1-8月份,国内新能源车累计销量占全球新能源车销量比重近85%,贡献了全球最重要的增量。

另外一个重要的应用领域在于储能。根据发改委、能源局发布的《关于加快推动新型储能发展的指导意见》规划,2025年我国将实现新型储能装机规模 30GW。虽然目前储能技术路线多样,但在新型储能技术中,锂离子电池成熟的技术路线和经济性,将会成为贡献新型储能最主要的应用。

除了需求端的快速上涨外,上游原材料供给端的不足是导致碳酸锂暴涨的另一重要因素。以产能周期来看,上游锂矿从勘探到矿石的产出平均需要8-9年,与之相对比,锂矿产品的冶炼却仅需要1-2年。而新能源车、储能等需求在近两年的快速增长下,上游锂资源的开采进度难以满足下游终端需求的爆发,造成锂矿供不应求的格局。

争夺定价权,碳酸锂价格是否可持续?

在近期南美意图建立“锂业OPEC”,以及加拿大要求中国退出其本地锂矿投资后。锂资源的“自主可控”又再度被重视,碳酸锂价格也一度再次提升,也是近期锂矿股再度大涨的重要原因。

锂产品价格是支撑锂矿股价的重要因素,如何看待碳酸锂未来价格的走势也成为关键。

需求方面,受全球能源结构转型政策指引,全球新能源车及电化学储能终端将长期保持高速增长,因此对于未来锂需求的增量部分仍将主要由新能源和储能部分贡献。

首先来看新能源车,近两年全球新能源车增量主要由中国贡献,欧美市场虽能出台了燃油车禁售及补贴等政策,但新能源车渗透率的增长远不及中国。而国内近年新能源车的高速增长一方面是受益于市场的驱动,但另一方面也受到新能源车购置税减免、购车补贴等政策的驱动,一定程度上透支了未来的需求。虽然新能源车出口不断增长,为产业链打开了新的增长空间,但在海外市场占比仍然较小的情况下,国内仍是新能源车最主要的增量市场。未来两年内需求的增长,难以将近两年的增速线性外推,新能源车带来碳酸锂需求的增长面临下滑的可能性。

其次是储能需求。目前电化学储能处于起步阶段,产业化、规模化尚处于初期,在政策的鼓励之下,储能装机量有望在未来实现年化50%以上的增长。如电池龙头宁德时代的三季报就显示,其Q3储能电池出货同比大增超过700%,环比同样大增超80%,显示全球储能需求的旺盛。未来技术水平提升及产业体系完善,锂电储能的空间还有望进一步增长。

供给方面,虽然盐湖锂储量大且近几年资本开支提升快,但受限于技术和产能周期,目前仍以澳洲锂辉石为最主要的增量。除此之外,南美锂三角的盐湖资源作为全球第二大锂资源供应区,随着产能的不断释放,有望成为另一重要产能贡献区。特别是智利Atacama(阿卡塔玛盐湖)盐湖锂产能,将成为盐湖锂重要的新增产能。

除了开采贡献的新增产能外,锂资源的二次回收也有可能贡献锂的供给。但鉴于目前锂的二次回收尚不能形成经济性,整体上而言对锂资源供给的影响较小。

除了供求的因素外,锂作为未来“白色石油”成为全球共识,围绕锂资源的“能源安全”,是影响锂价格的不确定性因素。无论是此次加拿大要求中国退出其锂矿资产投资,还是锂三角国家意图建立“锂业OPEC”,本质上都是对于新能源时代,锂这一关键资源定价权的争夺,正如化石能源时代围绕石油的战争一样,在锂成为新能源时代的“白色石油”的情况下,围绕锂资源定价权、掌控权的争夺也同样会越发激烈。

综上,整体来看,锂终端的需求主要集中在新能源车带来动力电池的增长,以及锂电储能的增长。其中,新能源车增量部分主要由中国贡献,面临的不确定性较强。锂电储能受益于全球储能需求的增长,但也同样面临如钠离子电池等新技术发展的冲击。

供给方面,短期内仍以澳洲优质锂矿为主,随着南美锂三角盐湖锂产能的释放,将成为锂资源的第二大增量。同时,在锂矿价格暴涨,在新能源发展中重要性不断提升情况下,包括非洲地区、巴西、加拿大等国家或地区也在不断扩产,锂价的进一步上行可能会导致供给的超预期投产。

供求因素之外,锂资源作为全球新能源时代的“白色石油”,重要性不断凸显。围绕锂矿的定价权和控制权也在不断升温,有可能带来锂矿“自主可控”的风险,进而锂价进一步升温。