文 | 野马财经 张凯旌

编辑丨卢泳志

“有汇源才叫过年呢。”对于众多80、90后来讲,汇源是“儿时的记忆与情怀”。而汇源也担得起“国民果汁”的称号,其巅峰市占率超五成,一度是春晚观众席和飞机餐的“标配”。

有观点认为,汇源的衰落是从改嫁可口可乐失败开始的,但消费者们对此可能并没有太深刻的感知。毕竟直到今年,观众们还能在央视春晚上看到这个品牌。而事实上,2021年汇源已经退市,并启动了破产重整。

虽然负债累累,但这家30岁的老牌果汁企业作为有待盘活的资产依旧抢手。今年6月,文盛资产投资16亿元,成为了第一个“搭救”汇源的企业;12月23日,北京汇源食品饮料有限公司(下称“北京汇源”)注册资本增加7.47亿元,背后投资人多了浙商资产的身影,不过具体的投资金额并未披露;12月26日,国中水务(600187.SH)也以8.5亿元代价受让18.89%股份,参与到了此次重整中。

目前,文盛资产和国中水务合计注资24.5亿元。另据最新公告,汇源目前估值约45亿元。

几方势力进场,之间有怎样的关联?汇源重整棋局,幕后又是谁在俯视全盘?

“垃圾堆”里的淘金手

站在此次事件聚光灯下的文盛资产,是一家以处置不良资产为主业的企业。

不良资产处置,历来被视为“反人性”的生意,也有人将其比喻为在垃圾堆里淘金。这一概念最早只针对金融机构,上世纪90年代末,华融、长城、东方和信达四大AMC(资产管理公司)的设立,就是为了处理银行的坏账。

不良资产的世界里,国资和外资历来是主要玩家。不过,由于处理能力有限,四大AMC会将从金融机构收来的资产包分拆卖出,留给有配资的下家收包。

文盛资产正是在此过程中脱颖而出,其被视为国内首家民营AMC,自成立至2016年底,共计从信达、东方处收购了8个资产包,借此积累起资本和经验。

2015年-2021年,文盛资产累计斩获三轮融资,东方资管、中金公司、黑石中国、广发证券、国通投资悉数入股。其中有“宇宙大PE”之称的黑石更是首次战投国内民营AMC,足见文盛资产在不良资产界的地位。

而文盛资产对时代机遇的把握,则离不开创始人周智杰的操盘。

现年50岁的周智杰极为低调,鲜少接受媒体采访或公开发言,这给他的背景添了一层神秘色彩。少数公开资料显示,其曾在22岁进入上海边防总队,26岁涉足拍卖行业,一路升上了拍卖公司的董事长。

事实上,拍卖行本就是不良资产行业的深度参与者。这或也是2003年,31岁周智杰首次创业就选择迈入不良资产领域的原因。此后,周智杰便在行业扎下了根,一直磨砺至今。

做不良资产这行,做的是人脉生意,要认识各种各样的圈子。据《时代周报》报道,接近文盛资产的内部人士称,周智杰十分注重人脉交往,传闻甚至为此买下了一个高尔夫球场,常常将商业合作人士请到球场一起玩。

与之相对应的是,2017年文盛资产披露的《公开转让说明书》中,曾将购入的320.69万元的高尔夫会籍卡算作无形资产。

周智杰强大的朋友圈还体现在很多方面。比如,文盛资产的董事团队背景十分多元化,2017年时任的董事长、总经理、董事、副总经理等人遍布交易所、法院、警察、律师等各行业;2021年,文盛还曾与全球知名的私募华平投资共同成立了“文盛特殊机会资产管理公司”,预期资产管理规模在5年内达到50亿美元。

来源:文盛资产官网

规模越大后,近两年文盛资产显得格外活跃。公司参与项目众多,包括从5G概念股春兴精工手里收购两项核心资产、介入“互联网珠宝第一股”刚泰控股重整、参与三盛宏业及泛海控股的部分项目、接盘被誉为“中国ZARA”的快时尚品牌拉夏贝尔……

与此同时,周智杰开始考虑调整文盛资产的角色定位。

起初,文盛资产做的是不良资产服务商。其主要通过招投标、拍卖等公开方式购入金融不良债权等资产,通过债权转让、债务和解、破产清算等方式对受让债权及资产进行清收,获取投资收益;除了自己收包外,公司还为其他拿包的买家提供尽职调查、估价、收购方式交易架构咨询等服务,借此赚服务费。

如今,文盛资产正在向另类资产管理人的方向转变。其投资范围变得更广,期限更长,也更加依赖专业经验。

不变的是,文盛资产对不良资产的介入依旧主要集中在债务和资金方面。其通常在获得重整公司控股权后,出台方案推动化债和资金周转,但并不介入公司的主业经营。

拉夏贝尔总裁张莹曾表示,文盛资产在经营管理方面给了(管理团队)足够的自主权。此次北京汇源在重整后,也保留了核心商标品牌和生产资产,目前公司方面透露出的信息是,未来市场和产品依旧由自身主导。

不过,不良资产处置的世界里,没有常胜将军。2018年-2021年,文盛资产的净利润分别为2.79亿元、2.06亿元、1.04亿元、6057.37万元,出现明显下滑。期间公司对新三板挂牌的申请也以失败而告终。

在此背景下,针对汇源这笔投资的重要性不言而喻。

拉上南通首富、浙江国资助阵

从此次参与重整的股东阵容,也能看出文盛投资的重视程度。

12月23日,北京汇源发生工商记录变更,新增了诸暨文盛汇和天津文盛汇两个新股东,分别持股60%、10%。其中诸暨文盛汇股东由杭州浙珏、文盛资产组成,而对杭州浙珏股权进一步穿透,背后出现了浙商资产的身影。

浙商资产来头不小,是全国首批5家、浙江省第一家具有批量转让金融不良资产资质的省级资产管理公司,大股东是浙江国资。截至2021年底,其累计收购债权本金超4300亿元,化解财务危机近1400亿元。

周智杰的不良资产生意,本就是从浙江起家,其就职过的拍卖行、拍卖公司和创业的第一家公司都来自浙江。文盛资产也与浙商资产有过交集,就在去年,双方刚刚一同参与了刚泰集团债权纾困项目,重启了浙江台州刚泰国际中心的建设。

需要注意的是,此处的刚泰集团,正是上述“互联网珠宝第一股”刚泰控股的母公司。

而国中水务和其身后的鹏欣系,则是文盛投资拉来的又一“金主”。

国中水务目前的实控人是鹏欣系掌门人、鹏欣集团董事长姜照柏。2008年起,原本专注地产开发的姜照柏开始沉迷资本运作,其先后涉足矿产实业、现代农业、自来水、投资等领域,相继将A股大康农业(现鹏都农牧)、国中水务、鹏欣资源和港股润中国际控股收入囊中,逐渐形成了资本市场上的鹏欣系。2022年胡润全球富豪排行榜上,姜照柏以355亿元财富排在第582位,是南通首富。

文盛资产与鹏欣系此前亦合作过多次。2020年-2021年,文盛资产曾先后与鹏欣房地产和鹏欣资源成立过合资公司;2021年的最后两个月,国中水务又连续两次披露了欲与文盛资产成立合资公司,收购绿色能源开发和环保公司的计划。

此次入主汇源,国中水务则是以受让文盛资产参与北京汇源重整设立的持股平台公司股份的方式,用8.5亿元代价间接获得了北京汇源18.89%股份。

国中水务董秘表示,这次交易是一个简单的财务投资行为,目前得到的股份不足以让国中水务升至北京汇源大股东之位,公司投资后自然也不会去对北京汇源进行接管。在此背景下,未来这笔投资只会计入投资收益中,并不会算到主营业务下。

当然,国中水务的“赞助”也有条件。文盛投资承诺,若北京汇源2023年至2025年累计扣非净利润低于11.25亿元,即平均年扣非净利润低于3.75亿元,就将对国中水务进行补偿。

“简单地说,达不成业绩要求,就会把股份回购回去。”国中水务董秘称。

值得一提的是,国中水务发布入股汇源的消息后,二级市场立刻以一波四连板回应,公司市值在四个交易日内暴涨近50%。但主业为污水处理的国中水务,看上去与果汁饮料并不相干,这也引发了一些投资者的质疑。

一种解释是,国中水务近年来主业不振,一直力求在农业生产、农业养殖及相关配套领域寻求转型的突破口。而汇源在布局上游农业方面有不少积累,包括1000多万亩优质果蔬茶粮等种植基地、20余个农业产业园区等资源,双方或能在这方面达成协同。

香颂资本执行董事沈萌则认为,拉国中水务入局,文盛资产或是利用上市公司的参与,来营造未来A股上市的预期,希望以此压低债务重组付出的筹码。因为按照惯常规划,国中水务未来可能会成为汇源再上市的壳资源。

高额业绩承诺的底气在哪?

文盛资产看起来志在必得,其表示将力争三到五年内实现汇源A股上市,并给出了足以让汇源债权实现全额清偿的重整方案。但仅从历史角度来看,想要实现承诺的业绩并非易事。

汇源1992年成立,2007年成功赴港上市;尽管经历了可口可乐的并购风波,但直至2016年,尼尔森公司市场调研资料显示,按销量计,“汇源果汁”百分百果汁及中浓度果蔬汁在国内市场的份额依旧有53.4%和38.3%,连续十年保持市场份额第一。

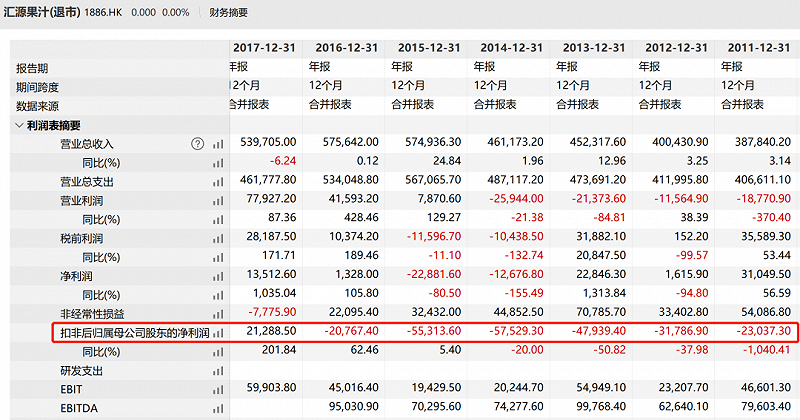

与此不相称的是,汇源的扣非净利润自2011年至2016年一直处于亏损状态,累计亏超18亿元。

来源:Wind数据

继续向前回溯,近20年来,汇源扣非净利润超过3.75亿元的年份也就只有2007年一年。

某从汇源离职的创业老臣认为,汇源果汁此前的根本问题在于分配机制,劳动成果大多归朱老板一人所有;此外,当时可口可乐想收购汇源,但不想接收那么多的汇源销售体系员工,于是汇源在那个阶段大量裁撤销售团队,市场终端几乎无人维护,且裁人不给补偿,导致可口可乐放弃收购后,汇源在全国城乡市场的信誉损失殆尽,多年招商困难;同时,汇源投资建厂的主要标准不是市场需要,而是哪里的政策最优惠、融资最多,因此形成了大量重复投资和无效无收益项目,给公司带去了沉重的财务负担。

而在汇源债务缠身的这些年,国内饮料市场已经发生了剧变。当可口可乐、康师傅、农夫山泉等传统巨头趁着低糖、低卡、纯天然的消费风潮推出新品,占领年轻人的心智时,汇源仅靠“没有科技与狠活”带来的短暂翻红,似乎还不足以长久挽留年轻消费群体。

“汇源的核心问题还是出在自身的产品战略与新一代消费者之间的断层上,品牌和产品的升级改造是当务之急。”商业专家潮成林表示。

不过,曾经的衰落并不能完全打压汇源的价值,多位业内人士认为,汇源具备一定东山再起的潜质。

IPG中国首席经济学家柏文喜指出,汇源的品牌价值在于其在高浓度果汁领域较高的品牌认知度,以及汇源所控制的上游果园与产能。“现阶段汇源有着品牌向果汁类饮品等下游延伸的较高市场成长空间和产业链拉长的空间,应该更偏向加强渠道布局,主推经典产品而非走多元化之路。”

消费品营销专家肖竹青亦表示,汇源果汁的核心价值在于其上下游完整的供应链,遍布全国、规模庞大的果园和农场,以及在消费者心中的品牌心智资源站位。但传统果汁的销售渠道已经细分化/冰冻化,汇源要想保持覆盖终端的良好陈列和生动化还需要巨额的市场费用投入。

在此背景下,文盛资产的业绩承诺,更像是对市场传递一种信心。接下来的几年,汇源已经没有退路,文盛资产和国中水务,都是一根线上的蚂蚱。

你喝过汇源果汁吗?接下来的新年是否会考虑购买?评论区欢迎留言讨论!