A股白酒上市公司2022年财报和2023年一季报已全部出炉。

整体而言,白酒行业仍是延续着马太效应的趋势,业绩两极分化,强者越强,弱者越者。当我们将时间轴拉长至2017年来看,白酒企业的业绩大多都实现了高增长,酒鬼酒在中粮的加持下,甚至达到了5倍增长。

由此可见,合适的借力会刺激白酒企业形成高速增长,目前业绩负向增长且缺乏外来力量的上市酒企则余伊力特和天佑德酒。

值得注意的是,2022年底,劲牌旗下的投资公司退出了天佑德酒的十大股东名单中。

伊力特则一直提出,有引入战投的计划。相信未来这两家酒企的发展充满着看点。

白酒两极分化加剧

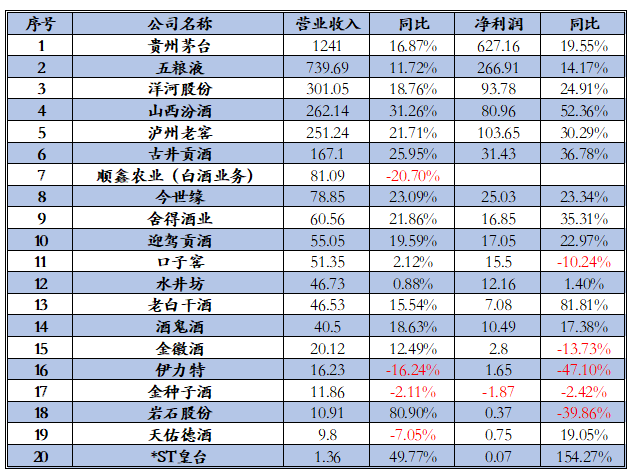

从2022年财报来看,除水井坊外,另外19家上市白酒企业的业绩呈现出两极分化的趋势,要么是营收净利润均有双位数或以上的增长,要么就呈现出下滑趋势,白酒行业马太效应加剧。

2022年年报(按照营收降序排列)单位:亿元

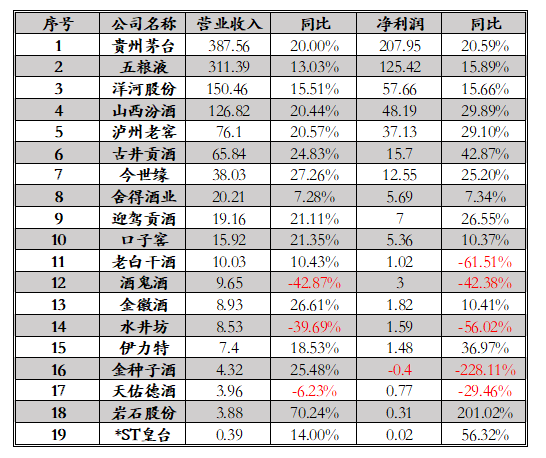

2023年一季度财报(按照营收降序排列)单位:亿元

结合今年Q1财报来看,2022年和今年Q1两张财报均呈现业绩下滑的酒企,仅有金种子酒和天佑德酒。

金种子酒在2022年营收和净利润均有2%的微量下滑,今年Q1净利润亏0.4亿元,同比下滑200%以上。

从企业运营层面来看,2022年,华润入驻了金种子酒,华润老将何秀侠接任金种子酒总经理一职。

据知情人士对蓝鲸财经记者指出,从去年以来,金种子酒主要在调整产品结构,未来将形成以上金种子馥合香为核心品牌主体、以醉三秋、种子品牌为辅的产品系列。

今年3月,金种子酒发布针对光瓶酒市场新品“头号种子”,产品定价68元/瓶。4月,金种子酒宣布启动馥合香品牌升级。据悉,金种子馥合香·馥7、馥9、馥20产品覆盖188元/瓶-888元/瓶价格带。

调整总要经历阵痛期,未来金种子酒如何发展还有待观察。

天佑德酒则在A股白酒企业中业绩长期垫底,2013年天佑德酒营收达到巅峰14.38亿元后便没有新的突破,近两年营收更是在10亿上下徘徊。

值得注意的是,在天佑德酒22年财报中,湖北正涵投资有限公司(以下简称湖北正涵)已退出前十大股东行列。

湖北正涵为劲牌有限公司的全资子公司,前身为湖北劲牌投资有限公司,背后的实控人为劲酒董事长吴少勋。

此前江湖一直有传闻称,劲酒或有意收购天佑德酒曲线上市,后被否定。

有知情人士对蓝鲸财经记者透露,湖北正涵投资天佑德酒或为吴少勋个人投资,并不涉及公司收购。

清香升温,山西汾酒近六年营收增超300%

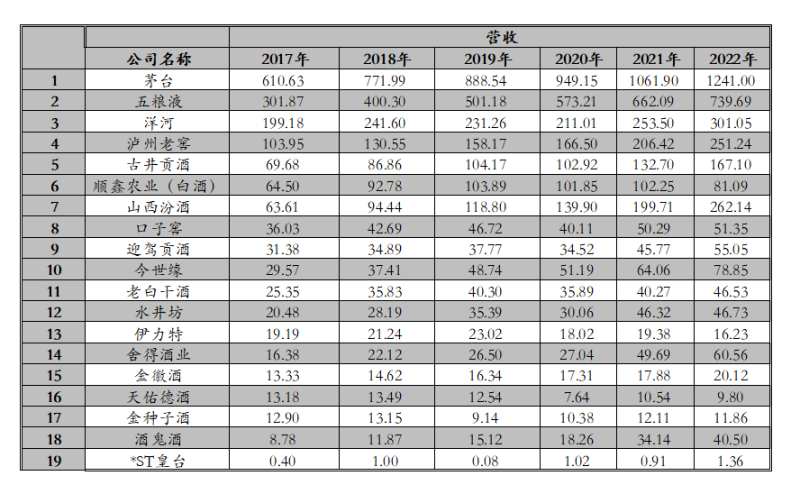

2017年-2020年白酒A股19家上市企业财报(以2017年营收降序排列)单位:亿元

由于近三年疫情属于非常规的影响,所以我们将时间轴拉长,观察2017年至2022年的酒企业业绩表现。

以营收来看,白酒前三家酒企的排名一直是固定的,茅台、五粮液、洋河。其中茅台、五粮液2022年的营收与2017年都形成了翻倍的增长,洋河则略有逊色。

与之相对的是,*ST皇台业绩固定排在队尾,2022年的营收也有了起色,营收达到了1亿元以上。

从上表不难看出,从2017-2022年,酒企业绩基本呈增长趋势,而且不乏翻倍增长。

业绩跨度最大的是山西汾酒,营收从63亿元一路增长至262亿元,增长了315%以上,这也对应了近年清香型升温的发展态势。

中国酒业协会指出,“十四五”期间,清香白酒市场规模将达到1500亿,产量将提升到200万千升,行业占比将由15%上升至20%以上。

中国酒业协会秘书长何勇表示,清香近几年升温势头显著,在光瓶酒、高线光瓶酒、中高端、次高端等价格带均有较好表现,清香白酒扩容增长的市场要素已经形成。

其次是酒鬼酒,业绩增幅最高,在中粮的加持下,从8亿元增至40多亿元,有着将近5倍的增长。

唯有三家酒企的业绩逆向增长,即伊力特、天佑德酒和金种子酒,目前金种子酒已有华润助力,伊力特也有引入战投的意向。一旦新的资本进驻,则可能激发出上述酒企的发展潜力,随着未来白酒竞争越发惨烈,伊力特和天佑德酒未来是否会有新的资本入驻,成为近几年的看点。

白酒国际化加速

2022年,白酒国际化被多家酒企再度着重提出。

茅台董事长丁雄军公开表示,茅台面临着“国际化”的最好机遇期,在国家层面加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局,高水平推进对外开放大力支持“走出去”,深入践行“一带一路”发展倡议。具体在贵州,白酒又是首位产业,这些都是茅台集团国际化的政策东风。

五粮液董事长曾从钦也表示,当今白酒产业面临着三大机遇,其中之一是提升国际影响力,助力走向世界。中等收入人群是白酒的主要消费群体,随着亚洲国际影响力的持续提升,将带动中国白酒加速国际化进程,让更多国际友人爱上中国白酒。

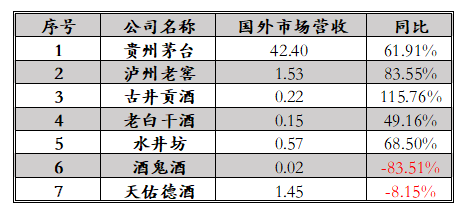

根据2022年财报,仅有7家酒企披露了国外的营收数据。其它的酒企要么是未直接出口酒类产品,由公司销售给进出口公司进行出口销售,比如五粮液,汾酒都属于此类,因此未有详细的数据披露;要么可能并没有国外的市场份额。

2022年财报数据,单位:亿元

有意思的是,在国外市场营收方面也形成了两极分化的表现,要么是大幅上升,要么是快速下滑。

古井贡酒去年国外市场营收为0.22亿元,同比增长110%以上;贵州茅台、泸州老窖、老白干酒和水井坊均有两位数以上的增幅;而酒鬼酒则下滑80%以上,天佑德酒也下滑超8%。

从事白酒国际化推广已有七年经验的新加坡中国白酒有限公司实际控制人陈韩晓营对蓝鲸财经记者指出,国内白酒企业普遍缺乏国际视野和国际认知,禁锢了白酒国际化的发展前景。不仅如此,白酒国际化本身是一个投资额巨大,投资回收周期超长,投资风险超高的项目,这一系列问题直接阻碍着白酒国际化的步伐。最关键的是,国际市场上缺乏中资控股的实体营业网点,截至目前,在全球市场几乎无法真正找到一家有规模的白酒专营实体店,这是阻碍中国白酒国际化的最现实的障碍。