文|砺石商业评论 李平

01 一夜回到五年前

前不久,中国著名的企业家,三一重工创始人梁稳根宣布辞去公司董事长一职,这让三一重工备受外界关注。

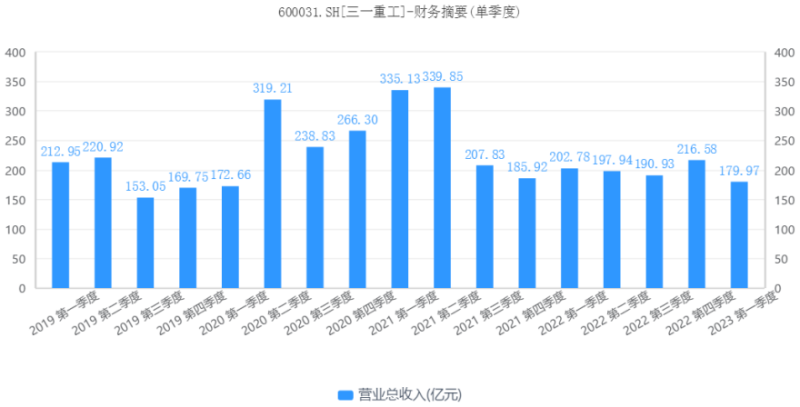

根据三一重工于前不久发布的2022年年度报告显示,公司全年实现营业收入800.18亿元,同比下降24.59%,这也是三一重工自2016年以来营收规模首次同比下降。

分区域来看,2022年全年,三一重工国内市场实现营收415亿元,同比下滑47%;海外市场实现营收366亿元,同比增长47%,其中不含普茨迈斯特的国际销售收入301.42亿元,同比增长58.5%,国际业务收入占比达到45.70%,同比上升22.3个百分点。

不难看出,国内市场的低迷成为三一重工营收下滑的主要原因。对此,三一重工在年报中表示,2022年,国内工程机械市场本处于下行调整期,叠加宏观经济增速放缓、工程有效开工率不足等因素影响,市场需求大幅下降。

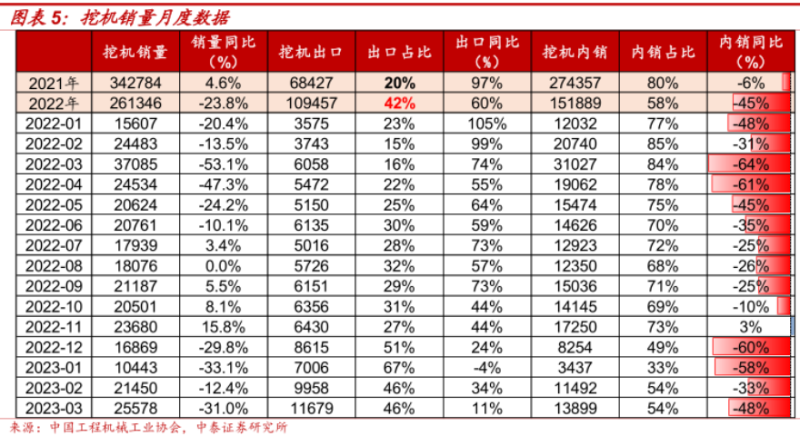

根据中国工程机械协会统计数据,2022年挖掘机行业国内销量15.19万台,同比下降44.6%,汽车起重机国内销量2.59万台,同比下降47.2%。

分产品来看,三一重工混凝土机械、挖掘机械、起重机械、桩工机械、路面机械分别实现营收150.80亿元、357.56亿元、126.70亿元、30.65亿元、30.81亿元,同比增幅分别为-43.46%、-14.36%、-42.04%、-40.67%、13.86%。除了路面机械之外,其他几大品类营收均出现一定程度的同比下滑。

近几年来,随着国内基础设施和房地产建设速度放缓,工程机械产能明显过剩。存量竞争格局之下,价格战成为企业间竞争的主要手段。2022年,三一重工五大品类毛利率均出现同比下滑,行业竞争的激烈程度可见一斑。

利润端方面,三一重工实现净利润42.73亿元,同比下滑64.49%,扣非净利润为31.27亿元,同比下降69.62%,仅有2018年同期水平(31.27亿元)的一半,可谓是一夜回到五年前。

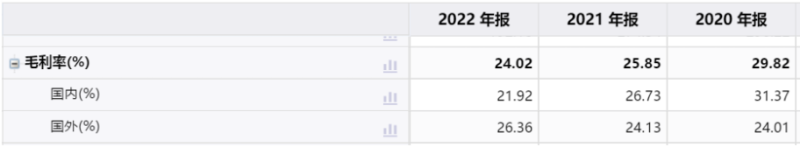

毛利率的下滑正是三一重工净利润大幅缩水的一个主要原因。2022年全年,受行业竞争加剧以及钢材等原材料价格上涨等因素影响,三一重工实现销售毛利率24.0%,同比下降1.8个百分点,创下近10年以来新低。

另一方面,由于销售规模的萎缩,三一重工期间费用率有所攀升,成为公司利润大幅下滑的另一个原因所在。年报显示,2022年全年,三一重工期间费用率为19.3%,同比增加4.4个百分点。

在期间刚性支出以及毛利率走低的双向挤压下,2022年三一重工销售净利润率仅为5.5%,同比大幅下降6.1个百分点,创下自2016年以来新低,这也是公司利润端下滑幅度远超过营收降幅的主要原因。

02 盈利能力有望修复

较为乐观的是,从季度数据对比来看,三一重工销售毛利率已经有回暖的迹象。其中,2022年第四季度,公司销售毛利率为27.3%,环比三季度提升了3.7个百分点,同比则大幅提升8.4个百分点。

4月25日晚间,三一重工披露2023年一季度财报。数据显示,今年第一季度,三一重工销售毛利率为27.6%,环比提升0.4个百分点,这也是三一重工毛利率连续第五个季度实现环比提升。

通过进一步分析可知,三一重工销售毛利率的回升主要有两个原因,一是钢材价格及海运价格回落所带来的成本边际改善,二是海外收入占比以及毛利率的双双提升。

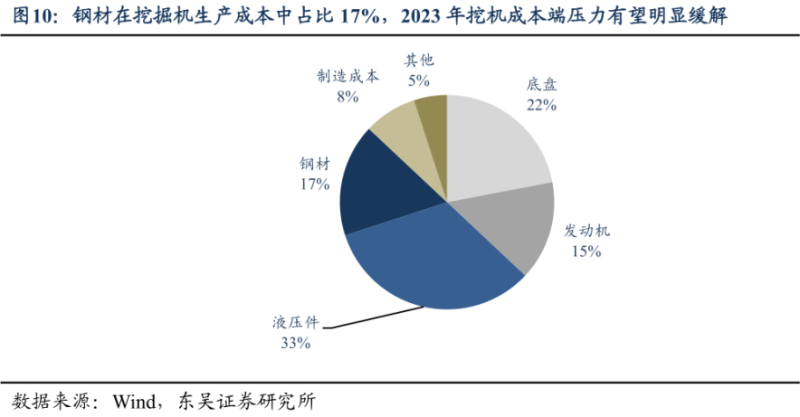

首先,从成本构成上看,钢材在工程机械制造成本中的比例约为20%,工程机械行业盈利能力受原材料钢材价格影响较大。2022年下半年以来,受国际形势动荡、美元加息等因素影响,钢铁市场需求超预期下滑,钢材价格持续走弱,三一重工成本端压力得到一定缓解。

最新数据显示,自3月中旬以来,国内钢价连续两个月震荡走弱。其中,螺纹钢期货价格已经从3月中旬的4328元每吨跌至5月13日的3670元每吨。因此,三一重工的成本压力有望继续改善。

除了原材料成本下降之外,国内外市场结构的改善也是三一重工毛利率水平实现提升的一个重要原因。尤其是海外市场营收占比以及毛利率的双双提升,对三一重工整体毛利率水平提升明显。

2020年以来,受益于海外销售规模增大以及产品结构改善,三一重工海外主营业务利率稳步提升。2022年全年,三一重工海外市场毛利率达到26.4%,首次超过国内市场的22%。其中,下半年海外毛利率达到27.97%。

03 全球化进入收获期

由于国际化战略的持续推进,海外市场正成为三一重工重要的利润增长点。

根据公开资料,早在2002年,三一重工就提出国际化发展战略。2012年,三一重工控股子公司三一德国和中信基金共同出资3.6亿欧元收购德国工程集团普茨迈斯特100%股权,国际化战略迈出坚实的一步。

普茨迈斯特成立于1958年,是一家拥有全球销售网络的集团公司,其生产的“大象”牌混凝土泵在上世纪70年代初开始畅销全球,号称世界混凝土机械第一品牌。

收购普茨迈斯特之后,三一重工不仅在产品技术和质量上实现了显著提升,同时也借助后者已有的全球销售网络迅速完成国际化布局,海外收入稳步提高。尤其近两年来,由于国内工程机械市场相对低迷,三一重工愈发重视海外市场的拓展。

年报数据显示,2022年全年,三一重工挖掘机械、混凝土机械、起重机械在海外市场的销售额分别为180.8亿、75.4亿和51亿元,同比增长69%、6.1%和24.6%。

根据海关统计数据,三一重工挖掘机械、起重机械、混凝土机械产品海外出口均保持第一。AEM统计数据则显示,三一重工挖掘机海外市场份额超过8%,混凝土泵车双品牌联合市场占有率达40%。

2022年,三一重工共推出79款符合国际标准的产品,欧美产品覆盖率超70%,助推海外销售额快速增长。从销售区域来看,一带一路地区正成为三一重工发力海外市场的重点。

年报显示,2022年,三一重工亚澳地区实现营收148.5亿元,同比增长41.1%,营收规模最大;欧洲地区实现年营收117.8亿元,同比增长约44%,也成功突破百亿大关;北美地区实现营收40.3亿元,同比增长85.8%,同比增速最快;南美地区实现营收30.7亿元,同比增长63.8%。

值得注意的是,由于基数的增长,相比2021年和2022年,国内工程机械的出口增速已经有明显的放缓迹象。

数据显示,2021、2022年,国内挖掘机出口销量分别为6.8万和10.9万台,同比增长分别为97%、60%。对比来看,今年第一季度,挖掘机出口同比增速仅为13.3%,同比增速下降明显。

受到欧美通胀和加息影响,海外市场工程机械需求已经存在衰退预期。据Off-highway预计,2023年海外工程机械市场销量将出现个位数下降,或将结束连续两年的扩张周期。

这也就是说,三一重工未来业绩增长不能再过度依靠海外市场,国内市场的恢复才是更为关键的变量。那么,工程机械国内市场的需求拐点何时能够到来?

04 国内拐点仍未到来

最新财报显示,2023年第一季度,三一重工实现营业收入177.88亿元,同比下降11.40%,环比下滑17%,单季度营收创出2020年以来新低。

尽管国外市场取得了良好的增长,三一重工国内市场销售情况依然低迷,进而导致公司营收端表现不及预期。

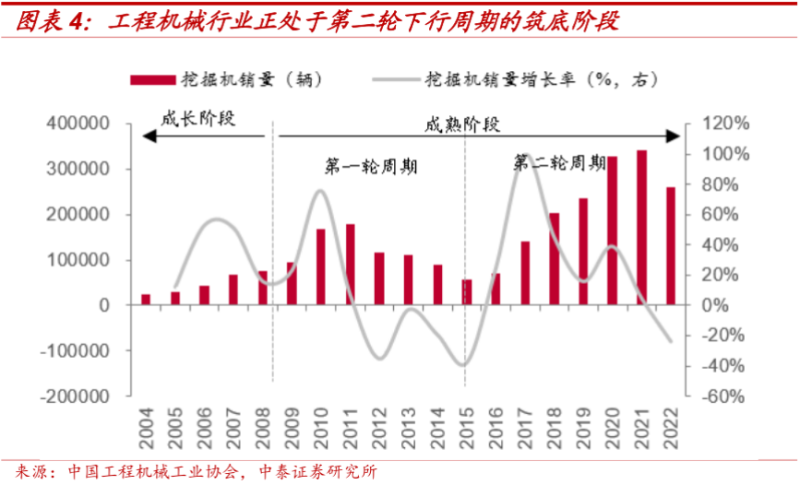

从行业角度来看,工程机械市场具有较为明显的周期性,行业需求的周期性下滑成为三一重工营收承压的关键。

中泰证券在最新研报中指出,2008年以来,我国工程机械行业已经经历了两轮成熟的大周期,其中,2008-2011年是第一轮上升周期,“四万亿”投资的驱动之下,地产和基建大幅刺激了工程机械产品的新增市场需求。此后,2012-2015年,行业步入长达4年的调整期。

2016年以来,工程机械行业进入第二轮上升期,更新需求占据主导,在国标切换、更新需求、基建逆周期调节、出口、新农村建设、机器替人等因素推动下,2021年,挖掘机销量达到34.3万台的历史新高。

但自2021年5月以来,受地产加速下行以及宏观经济不景气影响,国内工程机械销量见顶回落。2022年全年,挖掘机国内销量为15.19万台,同比下降44.6%。

如果将2021年5月作为工程器械行业新一轮调整期的拐点,截至目前这一调整期仅有2年的时间,行业需求尤其是新增需求的拐点恐怕还尚待时日,这一论断也得到了行业高频数据的验证。

中国工程机械工业协会统计数据显示,2023年1-4月,共销售挖掘机76243台,同比下降25%,国内销量为38341台,同比下降43.5%;其中,2023年4月,各类挖掘机销售1.88万台,同比下降23.5%,国内销量为9513台,同比下降40.7%。

徐工机械在5月8日发布的《投资者关系活动记录表》中表示,预计今年挖掘机行业整体降幅同比收窄,下降5%-10%之间;预计这一轮周期拐点位于2024年中期左右,2025年将重新步入景气周期。

受益于上一轮行业景气度的提升,三一重工营业收入由2016年的232.80亿元增长至2021年的1068.73亿元,同期净利润由2.03亿元大幅攀升至120.33亿元。其中在2020年度,三一重工净利润达到154.35亿元,业绩增幅惊人。

过去两年来,三一重工等国内工程机械企业利用海外出口的增长有效对冲了国内市场的下滑。但从目前来看,国内市场仍处于第二轮下行周期的筑底阶段,随着国外出口增速的放缓,市场需求“外热内冷”的局面或许将变为“内冷外不热”。因此,尽管盈利能力已经有所修复,但进入后梁稳根时代的三一重工,距离业绩的再次爆发还有待时日。