文|乐居财经 李姗姗

现年62岁的范爱荣很低调,他从不出现在媒体的镜头里,甚至在浙江佑威新材料股份有限公司(下称“佑威新材”)的官网上,也不见他的身影,更多的是产品信息、公司新闻等。

比范爱荣更低调的,是他的妻子于爱英,在佑威新材IPO前退出股东行列,淡出视野,把股权悉数转让给子女,为接班人们铺路。

此次深市主板IPO ,佑威新材拟发行新股不超过1668万股,占发行后总股本不低于25%,公司拟募资3.73亿元,按此计算公司市值为14.92亿元,市盈率为17.92倍。范氏家族身价不菲,合计达7.59亿元。

2020年-2022年,佑威新材实现营业收入分别为7.63亿元、4.84亿元、5.79亿元,随着业绩时高时低的波动,公司依赖下游风电行业的弊端逐渐暴露,经历2020年“抢装潮”后,公司业绩逐渐回落。

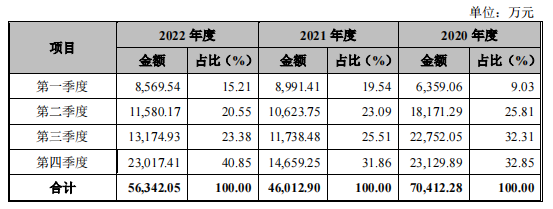

此外,佑威新材2022年第四季度收入异常大增、第三方回款比例高、应收账款占营业收入的一半、毛利率持续下滑等问题也引发关注。

一、IPO前把妻子们排除在外,收回股权激励

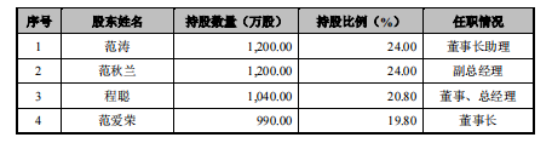

佑威新材的创始人是两对夫妻,于2014年12月创业成立佑威有限,彼时,公司由竺兰投资货币出资3000万元,竺兰投资背后则是范爱荣及其配偶于爱英、程聪及其配偶王小艳。

从另一个角度,佑威新材的诞生也是60后的范爱荣带着80后的程聪共同创业的故事。在创立佑威新材之前,范爱荣和程聪就是老搭档了,他们在嘉兴佑威一个是执行董事兼总经理,一个是副总经理,从事服装鞋帽销售。嘉兴佑威是范爱荣控制的荣盛国际的全资子公司。

佑威新材创立之初,在持股比例上,于爱英是第一大股东,间接持有77.22%的股份;其次是王小艳,间接持有21.78%的股份;范爱荣和程聪则分别间接持股0.78%、0.22%。

而随着往后股权的演变,妻子们逐渐被排除在外。

2016年7月,佑威有限第一次股权转让,竺兰投资把所持公司股权分别转让给程聪、于爱英、范秋兰、范涛、范爱荣和顾云芳。股东们从间接持股变为直接持股,王小艳退出了股东行列,拉进了范爱荣的大女儿范秋兰和二儿子范涛。

另外,新增的股东顾云芳实际上是代赵炯持有股份,顾云芳是赵炯的小姨子,赵炯是公司运营主管。形成代持的原因则为,赵炯处于银行系统工作,不便直接登记为名义股东。

2022年7月,二人代持关系解除,顾云芳把股权先转让给自己的姐姐、赵炯的配偶顾云群,顾云群再把股权过户给赵炯,这一操作避免了因解除代持对应的股份过户发生额外税收成本。

2018年9月,佑威有限完成股份制改革,公司股东也有了新的变化,由10位自然人股东持股,除了原有的股东,还新增了于爱英的姑姑于月明以及王丽萍、吴菊林、王健健,四人在公司分别持股2.6%、1%、1%、1%。

而佑威新材递交招股书前夕,于爱英退出了。2022年7月,她将所持公司800万股股份平分为两份分别作价550万元转让给了范秋兰和范涛。

公司职务上,也没有于爱英的份儿。丈夫范爱荣是公司董事长,女儿范秋兰是副总经理,儿子范涛是董事长助理。看样子,范秋兰和范涛无疑是公司以后的接班人。

递表前,范爱荣、范秋兰、范涛分别持有公司19.8%、24%和24%的股权,三人合计持股67.8%,且为一致行动人,均是公司控股股东及实际控制人。

作为家族企业,佑威新材鲜少引进战投,股东行列里,仅有一家私募基金——嘉兴菲南斯九号,持有公司3.4%的股份,实控人为何军,目前还担任佑威新材董事一职。

除此之外,公司还曾由员工持股平台嘉兴立扬持有股份。2020年9月,佑威新材对公司员工进行股权激励,由嘉兴立扬以10元/股的价格向公司增资2000万元。当年,公司产生股份支付费用3762万元,占净利润的比例为44.49%。

不过,嘉兴立扬持股时间不到两年。2022年7月,佑威新材进行减资,回购注销了嘉兴立扬持有的200万股股份,回购价格为12元/股,总计为2400万元。

而减资回购的原因,佑威新材表示,公司对员工实行的股权激励为公司根据员工多年的工作贡献做出,由于员工入股时点公司利润水平较好,估值较高导致每股价格较高,后续公司估值受利润水平影响有一定幅度的下降,员工出于调整投资策略及个人原因选择退出。

二、依赖风电行业,四季度收入异常增长

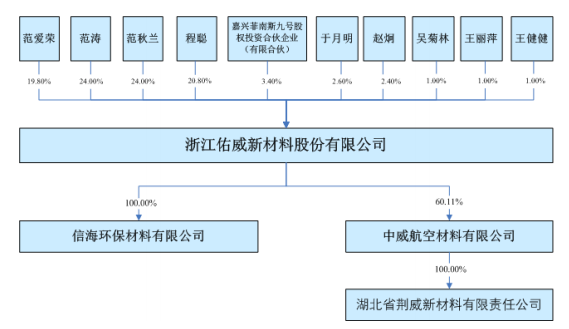

主营业务上,佑威新材主要从事复合材料成型用辅助材料和结构芯材的研发、生产和销售,主要产品包括真空袋膜、脱模布等真空辅材和轻木芯材、PET泡沫芯材等结构芯材,用于风电叶片的生产。

2020年-2022年,佑威新材实现营业收入分别为7.63亿元、4.84亿元、5.79亿元;取得归母净利润分别为1.55亿元、6875.22万元、8455.89万元。

2021年-2022年,公司营业收入同比变动-36.58%和19.69%;归母净利润同比变动-55.77%和22.99%。

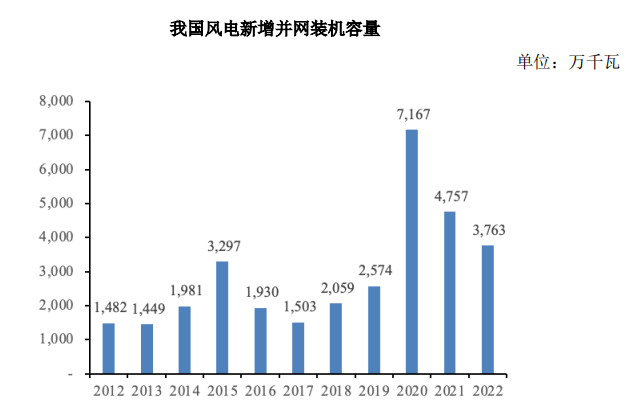

业绩大幅波动,佑威新材表示,主要受到风电行业“抢装潮”以及去补贴的影响。2019年,国家颁布风电项目即将取消补贴的政策,因此风电行业在2020年迎来装机高峰,公司产品需求大增;2021年,经历装机高峰后,当年新增装机量回落,导致产品需求减少,营收下降。

而从这一点上也可以看出,佑威新材业绩高度依赖下游风电行业,受其影响较大。根据国家能源局统计,2020年,受陆上风电上网电价调整节点的影响,我国风电新增并网装机容量达到7167万千瓦,超过前三年新增并网装机容量之和;2021年和2022年,我国风电新增并网装机容量出现回落,分别新增4757万千瓦和3763万千瓦。

随着风电行业需求的增减,佑威新材的业绩随之涨跌,若未来国家产业政策发生变化,风电行业投资及市场需求出现下滑,公司经营业绩存在因下游行业景气度变化而波动的风险。

乐居财经《预审IPO》注意到,在行业景气度持续下滑的2022年,佑威新材却在当年第四季度收入大增,取得营业收入达2.3亿元,同比增长57.02%;第四季度收入占全年总收入的比例达40.85%,也高于2020年-2022年第四季度收入占比32.85%、31.86%。第四季度突增收入是否合理,或将受到监管重点关注。

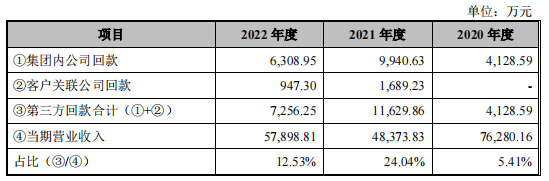

值得注意的是,佑威新材的第三方回款比例较高。2020年-2022年,公司第三方回款合计为4128.59万元、1.16亿元、7256.25万元,占当期营收的比例分别为5.41%、24.04%、12.53%。

对此,其解释称,公司主要客户大多为集团企业,第三方回款中集团内公司回款主要系部分客户基于自身资金安排考虑,存在通过其集团内公司向公司进行回款的情形;第三方回款中客户关联公司回款系客户通过其关联公司向公司进行回款的情形。2021年第三方回款占比较高,主要因为2020年销售情况较好,2021年有较多客户通过集团内公司支付2020年度的货款。

不过,若第三方回款金额较高,也潜藏着造成虚假收入、灰色资金流转、企业回款困难、面临潜在的索赔诉讼等风险,这也是监管对IPO企业重点核查的问题之一。

三、产品销量、售价齐跌,营收结构生变

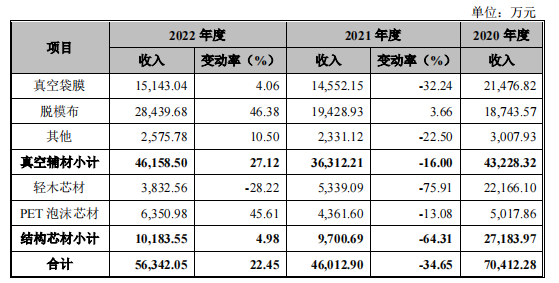

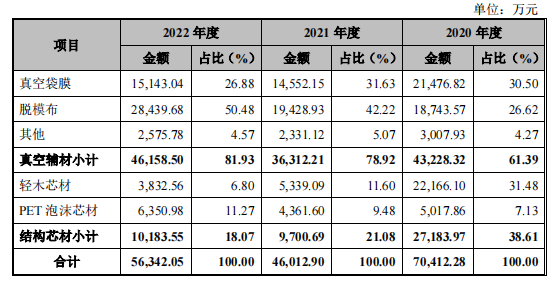

从具体收入构成来看,报告期内,佑威新材真空辅材中的真空袋膜、脱模布及结构芯材中的轻木芯材、PET 泡沫芯材是公司主要的收入来源。2020年-2022年,上述产品的营业收入分别为6.74亿元、4.37亿元及5.38亿元,占主营业务收入的比重分别为95.73%、94.93%及 95.43%。

其中,2021年,公司产品收入整体下滑,真空袋膜、轻木芯材、PET泡沫芯材的收入同比分别下滑32.24%、75.91%、13.08%。下降幅度最高的轻木芯材在2022年持续走低,该产品收入进一步下降28.22%至3823.56万元,远不及2020年的2.22亿元。

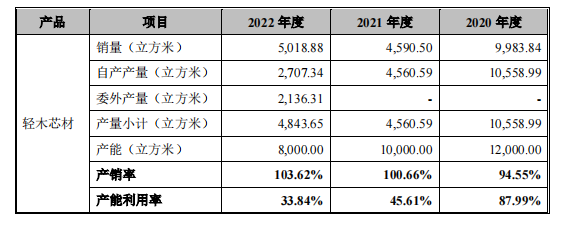

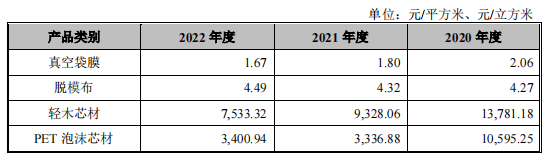

收入下跌的背后,是产品销量和售价双双走跌。2020年-2022年,轻木芯材的销量分别为9983.84万平方米、4590.5万平方米、5018.88万平方米;平均销售价格分别为1.38万元/立方米、9328.06元/立方米、7533.32元/立方米。

不仅如此,轻木芯材的产能利用率也在暴跌,从2020年的87.99%,降至2022年的33.84%,近乎“膝斩”。

收入占比三成的真空袋膜产品亦是如此。报告期内该产品销量分别为1.04亿平方米、8098.09万平方米、9088.38万平方米;平均销售价格分别为2.06元/平方米、1.8元/平方米、1.67元/平方米

此外,公司PET泡沫新材的售价更是断崖式下跌。2020年,该产品平均销售价格为1.06万元/立方米;2021年,骤降68.51%至3336.88元/立方米;2022年,也仅有3400.94元/立方米。

对此,佑威新材解释称,随着下游风电行业“抢装潮”的出现和退去,公司所处行业竞争加剧,公司的主要产品真空袋膜、轻木芯材和PET泡沫芯材的平均销售价格均呈下降趋势。

与上述产品呈相反趋势的是公司的脱模布产品,2021年-2022年,分别实现3.66%、46.38%的营收增速;同时,销量和售价也持续上扬,各期分别取得4385.6万平方米、4494.7万平方米、630.99万平方米的销量,以及4.27元/立方米、4.32元/立方米、4.49元/立方米的销售均价。

佑威新材表示,脱模布的平均销售价格逐年上升,主要是产品结构变化及下游风电叶片主梁部分的生产工艺改变所致。

不过,如此变动,使得佑威新材报告期内的营收结构出现重大变化。其中,脱模布的收入占比在期初不足三成,而期末已经占据半壁江山;而轻木芯材则从期初的占比31.48%,大幅降至期末的6.8%;此外,另一营收主力真空袋膜的收入占比,也在波动中下滑。这一定程度上反映了佑威新材收入的不稳定性。

四、原材料价格上涨,毛利率全线下跌

雪上加霜的是,佑威新材产品售价下跌的同时,上游原材料价格却在上涨。

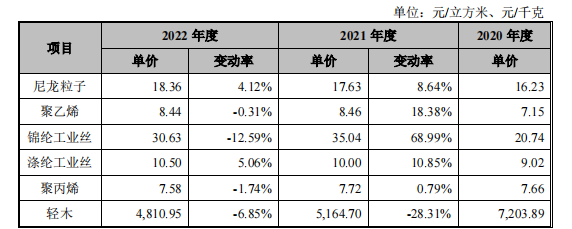

招股书显示,公司主要原材料为尼龙粒子、聚乙烯、锦纶工业丝、涤纶工业丝、轻木和聚酯切片,报告期内,公司原材料采购金额分别为3.75亿元、2.81亿元和3.8亿元,其中尼龙粒子、聚乙烯、锦纶工业丝、涤纶工业丝、轻木和聚酯切片合计采购占比分别为88.24%、82.95%和89.07%。

2021年,佑威新材用于生产真空袋膜、脱模布的尼龙粒子、聚乙烯、锦纶工业丝、涤纶工业丝、涤纶工业丝、聚丙烯的单价分别为17.63元/千克、8.46元/千克、35.04元/千克、10元/千克和7.72元/千克,同比分别上涨8.64%、18.38%、68.99%、10.85%和0.79%。

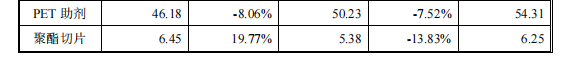

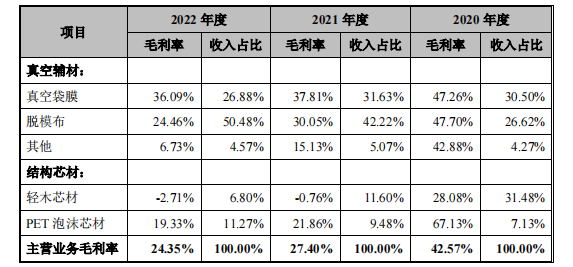

原材料价格的上涨以及产品售价下跌导致公司利润受损,2020年-2022年,佑威新材取得主营业务毛利分别为3亿元、1.26亿元、1.37亿元,其中,2021年同比“腰斩”;各期主营业务毛利率分别为42.57%、27.4%及24.35%,持续下跌。佑威新材坦言,公司是为提高市场占有率,主要产品销售价格均有所下降,导致毛利率下降。

具体来看,仍是结构芯材中的轻木芯材、PET泡沫芯材毛利率倒退最为明显。其中,轻木芯材毛利率甚至降为负值,各期分别为31.48%、-0.76%、-2.71%;而PET泡沫芯材毛利率降幅最大,各期分别为67.13%、21.86%、19.33%。

另外,售价上涨速度不及原材料价格增速之下,脱模布产品毛利率也持续下滑,各期分别为47.7%、30.05%、24.46%。

而从行业角度上,佑威新材的毛利率水平也由高于行业均值变为低于行业。报告期内,同行业可比公司毛利率平均值分别为33.26%、26.43%、28.2%,2022年,公司低于行业均值3.43个百分点。

五、应收账款占营收的一半,经营现金流“腰斩”

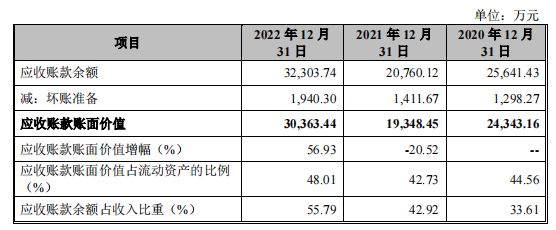

报告期内,佑威新材营业收入整体上呈下降趋势,但其应收账款却波动上升。公司各期应收账款账面价值分别为2.43亿元、1.93亿元、3.04亿元,占流动资产的比例为44.56%、42.73%、48.01%;2022年,应收账款余额为3.23亿元,同比增加1.15亿元,占营业收入的比例高达55.79%,这意味着,当年营业收入有一半都没有收到货款。

对于2022年应收账款的激增,佑威新材表示,主要为当年营业收入显著增长,且第三、第四季度销售占比较高;同时公司主要客户大多为国有企业、集团企业等,该类客户履行内部审批以及落实资金等流程均存在较长的时间周期,因此货物送抵、最终结算与实际收到款项之间存在时间差异,导致应收账款较多。

招股书显示,目前,公司客户涵盖中材科技、中复连众、天顺风能、时代新材、远景能源、明阳智能、艾郎科技、洛阳双瑞、重通成飞、迪皮埃(TPI)、西门子歌美飒等国内外主要风电叶片制造企业。

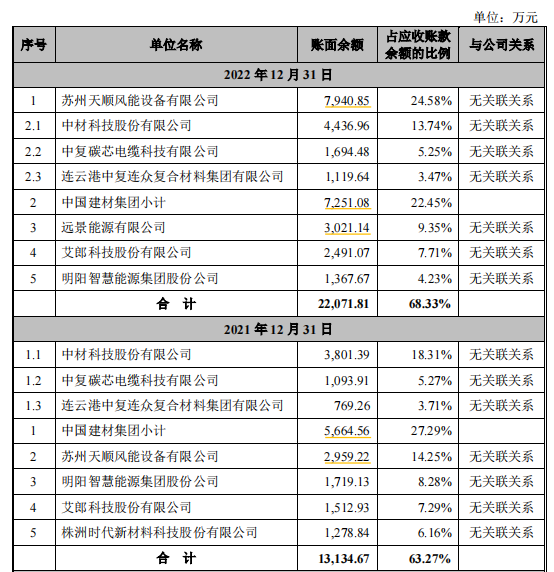

2022年,佑威新材应收账款前五名客户为天顺风能、中国建材集团、远景能源、艾郎科技和明阳智能。其中,天顺风能、中国建材集团和远景能源的应收账款余额分别为7940.85万元、7251.08万元、3021.14万元,占当期向其销售额的比例分别达78.31%、57.45%和55.83%,天顺风能、中国建材集团同比2021年分别增加4981.63万元、1586.52万元。

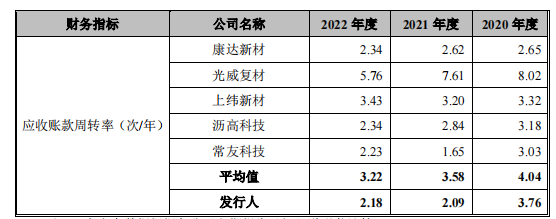

报告期内,佑威新材的应收账款周转天数逐渐变长,各期分别为95.82天、172.66天、164.97天;应收账款周转率变低,为3.76次、2.03次、2.18次,且低于行业均值4.04次、3.58次、3.22次。

同时,期后回款也逐渐比例下降,2020年-2022年分别为97.84%、98.24%、60.29%,2022年大幅下降了37.95个百分点。

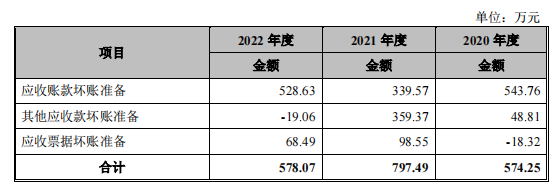

应收账款数额堆高、周转率下降、期后回款比例下跌,综合导致佑威新材应收账款坏账风险提升,2020年-2022年,公司应收账款计提坏账准备逐年上升,分别为1298.27万元、1411.67万元、1940.3万元。同时,应收账款坏账也导致公司各期分别产生574.25万元、797.49万元、578.07万元的利润损失。

此外,大额的应收账款占据公司的流动资产,影响着公司的现金流状况。报告期内,佑威新材经营现金流净额分别为7094.99万元、1.04亿元、5055.79万元,2022年同比“腰斩”。

2022年,佑威新材的偿债能力也出现倒退,其流动比率、速动比率分别为3.26倍、2.65倍,较2021年的5.92倍、4.78倍,同比分别下滑44.93%、44.56%。同期,公司资产负债率也上升12.08个百分点至22.76%。