图片来源:图虫创意

近日,国家金融监管管理总局披露的最新数据显示,2023年上半年,保险业实现保费收入3.2万亿元,同比增长12.5%。其中,财险行业实现原保险保费收入7206亿元,同比增长9.75%。

与此同时,蓝鲸财经对已披露二季度偿付能力报表的72家险企进行梳理发现,行业马太效应持续显现:前十家非上市财险公司的保费收入占据了全部非上市财险公司保费收入的接近70%,净利润则占据约九成份额。同时,蓝鲸财经关注到,今年上半年,非上市财险投资收益表现回暖明显,业内预计下半年将对利润表现有进一步支撑作用,但从综合成本率表现来看,中小公司承保端压力不可忽视。

非上市财险公司半年合揽62亿净利润,头部公司拿走近九成份额

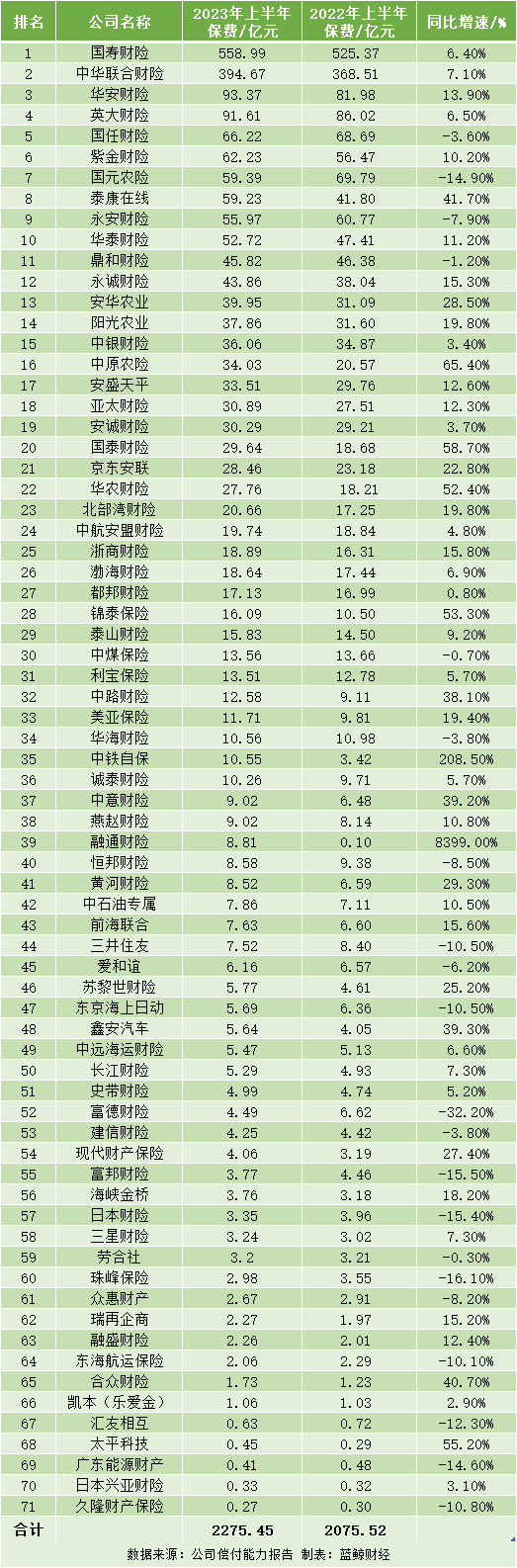

先聚焦于保费规模,据蓝鲸财经统计,剔除数据为负的安心财险后,已披露偿付能力报告的71家非上市财险公司,在上半年合计揽入保险业务收入2275.44 亿元,较去年同期增长9.63%。

从具体表现来看,2023年上半年,共有36家险企保险业务实现超10亿元收入,66家险企保险业务实现超1亿元收入,保费收入不足1亿元的财险公司仅有5家,占比不到一成。

从同比增速情况来看,上半年,共有50家非上市财险公司的保费有着不同程度的上涨,而其余21家财险公司的保费收入则呈现同比下滑趋势,占比近三成,其中,负增长超过两位数的公司数量占比也超过了10%。

榜单之中,国寿财险以559亿元的保费收入位列第一,同比增速为6.4%,紧随其后的是中华联合财险,保费收入达到395亿元,同比增速7.1%,这也是唯二达到百亿级别保费收入的财险企业。此外,华安财险、英大财险以93.4亿元、91.6亿元的保费收入位列第三、四名,同比增速分别为13.9%、6.5%。排名第五的国任财险虽然保费收入达到66亿元,但相比去年同期的69亿元,增速下降了3.6个百分点。

同时,需要注意的是,排在榜单前10位的险企,但其保费收入合计已经达到1494.4亿元,占71家非上市财险公司保费收入总和近七成。

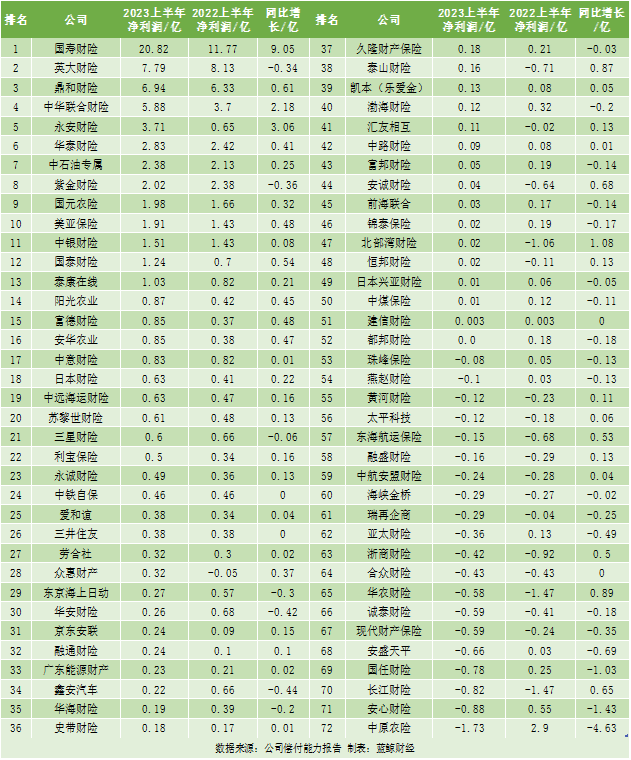

净利润方面,71 家公司在今年上半年合计实现净利润62亿元,相比去年同期增长近14亿元。且利润端行业马太效应仍在持续,前10家非上市财险公司的净利润合计达到56亿元,约占据全部利润的90%。

从上半年数值看,保费收入第一的国寿财险以净利润20.8亿元同样位列利润榜第一,相比去年同期增长9亿元,同比大增76.89%,同时也是仅有的一家净利润破十亿级别的企业。

紧随其后的是英大财险、鼎和财险与中华联合财险,净利润分别为7.8亿元、6.9亿元、5.9亿元,除英大财险较去年净利润同比略有下滑外,另两家增长额分别为0.6亿元、2.1亿元。

与去年同期相比,有52家财险公司实现净利润正增长,占比超七成。众惠财险、泰山财险、汇友相互、安诚财险、北部湾财险、恒邦财险等6家财险公司实现转亏为盈。另有20家公司出现亏损,同时也有7家公司由盈转亏,中原农险以1.73亿元的亏损排名第一,安心财险以0.88亿元的亏损紧随其后。

值得关注的是,安心财险上半年第一季度其评级结果为D,偿付能力未达标。对此,安心财险表示,公司目前主要面临偿付能力严重不足,短期健康险、车险等主要业务停滞,流动性压力较大等风险。当前,公司高度重视并全力推进增资工作,以期尽快实现实质性进展。

投资收益回暖,过半险企承保端亏损仍存

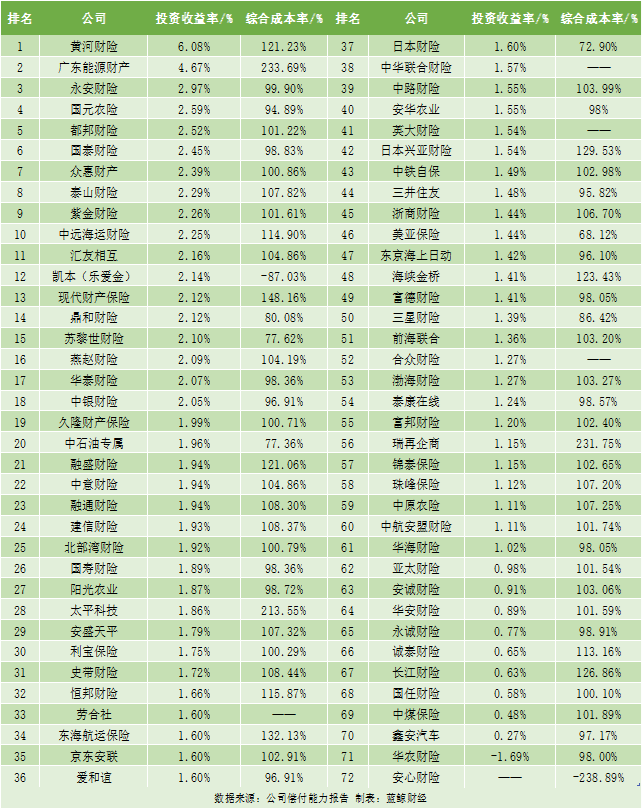

伴随着财险公司的利润表现回暖,投资收益也正呈现整体向好趋势。非上市财险公司中,除安心财险未披露投资收益情况外,其余71家公司中,有18家公司的投资收益率高于2%,43家公司的投资收益率分布在1%-2%,9家公司的投资收益率分布在0%-1%,较2022年末整体有所回升。

投资收益率最高的是黄河财险,达到6.08%,随后是广东能源财险与永安财险分别以4.67%、2.97%的投资收益率位列第二、第三。国元农险以2.59%的投资收益率排名第四,这也是前十名中仅有的农险公司。

值得注意的是,华农财险2023年上半年投资收益率跌至-1.69%,在行业垫底,同期,综合投资收益率、净资产收益率分别仅有-2.45%、-6.22%,值得关注。鑫安汽车保险以0.27%的投资收益率排在倒数第二位,但较去年同期已上升1.67个百分点。而中煤保险的投资收益率仅为0.48%,较去年同期的1.43%出现负增长。

“在调整疫情防控政策之后,国民经济和保险业发展的确定性明显好转,股市有所回暖,但是上半年涨幅较小。而且,上半年无论是国债利率还是存贷款利率都处于下行之中”,首都经贸大学农村保险研究所副所长李文中向蓝鲸财经分析提出,财险公司的利润增长不能简单归因为资本市场回暖。

但李文中同时也提出,“下半年,国民经济与保险业发展的确定还是可预见的,因此财险行业的利润持续增长也是可预见的,也许投资端贡献会进一步提升”。

在对利润的驱动因素中,承保端的成本表现也尤为值得关注。那么今年上半年,各财险公司承保端表现如何?

据蓝鲸财经统计,在可获数据的68家财险公司中,共有25家非上市财险企业综合成本率低于100%,作为一家外资险企,美亚保险的综合成本率为68.1%,在已统计数据中最低。日本财险、中石油专属、苏黎世财险、鼎和财险与三星财险的综合成本率也表现较优,分别为72.9%、77.4%、77.6%、80.1%与86.4%。

值得注意的是,安心财险2023年上半年综合成本率为-238.89%。凯本保险2023年上半年的综合成本率为-87.03%,或主要受财产险-551.51%的综合成本率拖累。

同时,共有43家非上市财险公司今年上半年的综合成本率仍高于100%,占比约63%,大部分为中小财险公司。综合成本率越低说明公司盈利能力越强,而如果综合成本率高于100%,则意味着保费收入未能覆盖支出,承保端面临亏损。

广东能源财险、瑞再企商与太平科技综合成本率超过200%,分别达到233.7%、231.8%、213.6%。现代财产财险与东海航运财险的综合成本率均超过132%。综合成本率在100%-110%、110%-120%、120%-130%的公司依次有30家、3家、5家。

“保险公司的综合成本主要包括赔付成本和费用成本。对于很多中小险企来说,综合成本率过高是这两部分都比较高造成的,一方面业务销售获取成本较高,另一方面赔付成本控制上能力不足”,李文中分析道。

因此,李文中同时提出建议,“一些中小险企降低成本,提升市场竞争力,首先需要调整经营理念,不要再追求上速度、上规模和市场位次,更需要注重营利能力的提升。其次,中小险企有必要降低,甚至放弃规模效益明显利润空间狭窄的车险业务和对赔付控制能力有很高要求的健康险业务,做好市场细分,专心挖掘那些市场潜力和利润空间都较大的业务,做好市场深度开发,不断提升自己的专业能力。”