文|迈点 于波

随着保租房的大踏步前进,长租公寓似乎有点“冷”。

01 保租房的“狂飙”

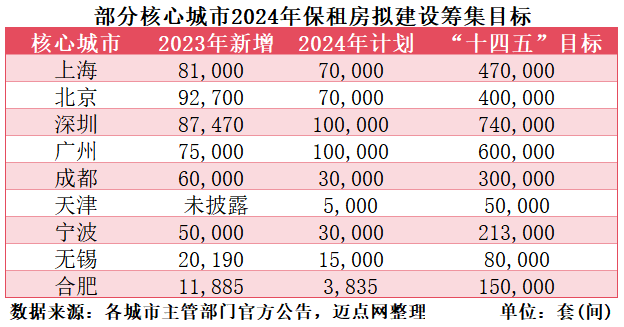

2024年,虽然保租房的“步伐”相较于2023年有所放缓,但依旧在大踏步前进。近期,部分城市公布了2024年保租房建设筹集目标,其中,深圳、广州拟新增目标均为10万套(间),较2023年分别提升14.32%和33.33%;上海、北京均为7万套(间),虽然拟新增规模较2023年有所下降,但总量依旧在增长。

据统计,“十四五”期间,40个重点城市初步计划新增650万套(间)保租房。其中,深圳、广州高达74万套(间)和60万套(间),上海达到47万套(间),北京、重庆均为40万套(间),成都、杭州均为30万套(间)。

早在2023年12月,住建部曾公开表示,过去两年全国各地已建设筹集的保租房数量达到508万套(间),按照“十四五”期间全国计划筹建保租房870万套(间)估算,完成进度近60%。

在保租房大踏步前进的同时,各地政府也在加大保租房用地供给。以北京为例,2月28日,北京市规划和自然资源委员会官网发布2024年度拟供保障性租赁住房用地项目信息,年内拟供应19个保租房项目,分布于海淀区、朝阳区、丰台区等区域。

甚至于,越来越多的长租公寓运营商也选择了“纳保”。以2023年上半年为例,根据ICCRA数据显示,全国已开业房间规模中约有22.4%纳入当地保租房,规模合计约19.2万套(间),其中纳保比例最高的为租赁式社区,已纳保房间规模约占总规模的42%。

而在资本市场,保租房REITs的表现也颇为亮眼。自2022年以来,共有5单保租房公募REITs成功上市,而且颇受投资者追捧。例如,国泰君安城投宽庭保租房REIT在公众投资者募集期的第一天便宣布结幕,首批三只产品拟认购份额数量均超过100倍。

与此同时,多家企业的保租房REITs也已启动发行工作。2023年10月,建设银行(601939)发布公告称,以公司控股子公司建信住房在北京、上海、苏州持有运营的三个保租房项目为底层资产的保租房REITs已获得国家发改委受理;2024年1月,新黄浦(SH:600638)发布公告称,拟选取上海闵行区梅陇社区项目作为底层资产,开展保障性租赁住房公募REITs申请工作,产品计划募资不超过8亿元。

政策端的扶持、多渠道供给,以及“投融建管退”商业闭环的构建,也让保租房成为集中式住房租赁市场高速增长的中坚力量。以上海为例,克而瑞数据显示,2023年,全市新增集中式住房租赁项目近7万套,其中保租房共计4.8万套,占比高达68%。

02 长租公寓的“窘境”

然而,保租房的大量入市,却引发了整个市场租金的全面下滑。据ICCRA研报显示,2023年除北京以外,其他城市租金均有不同程度的下跌,平均下跌幅度达到22.3%。据其分析称,这一方面受整体经济环境的影响,另一方面则是由于市场供给集中增加,尤其是保租房加速入市,不仅供应量猛增,而且其租金均低于同地段同品质市场化租赁住房,平抑效应凸显。

众所周知,与廉租房实行政府定价不同,保租房的定价参照市场价格制订,一般为不高于同期同区域同品质租赁住房市场参考租金的90%。根据仲量联行的市场调研,区位、交通便捷度是租客关注的首要因素,其次是租金和产品品质,生活配套设施、品牌口碑仅位居第三梯队。

按照住建部的定义,保租房重点保障在城区工作生活、正常缴纳养老保险、在工作地及相邻区县无自有住房的新市民、青年人等群体,不设收入限制,优先保障新就业、从事基本公共服务的新市民。某种程度上讲,保租房的目标客群,与长租公寓是有交叉的。这意味着,在区位、品质趋同的情况下,长租公寓很难与价格更低的保租房进行竞争。

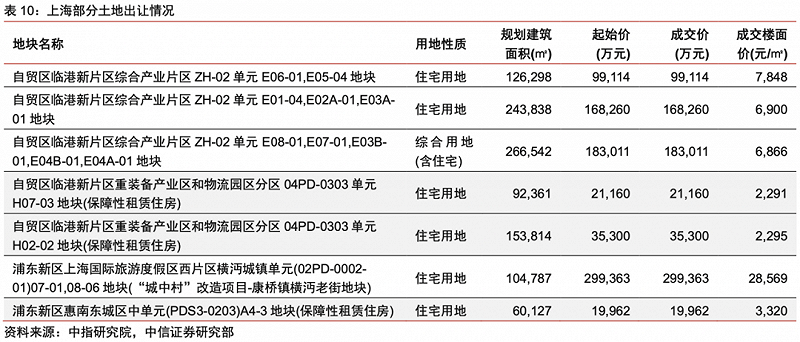

除了租金优势以外,长租公寓在拿地成本上同样处于弱势地位。根据中信证券的统计,2017-2022年全国纯租赁用地成交楼面价由8,929元/平米下降至2,194元/平米,年均降幅达24.5%。例如上海成交的租赁住宅用地楼面地价仅为相似区位商品住宅用地的10-30%。

根据中信证券的测算,假设某一线城市的核心区域租赁住宅用地成本为普通住宅用地的30%,同时考虑前者租金定价为后者的90%,其他假设条件完全一致,在不考虑项目退出、资金杠杆及企业所得税的前提下,租赁住宅用地项目可较普通住宅项目提前10年实现累计现金流回正,30年投资IRR回报率由2.6%提升至8.3%。

事实上,长租公寓市场在过去这些年之所以能够蓬勃发展,除了政策和市场需求的推动以外,可观的投资回报率也是重要原因之一。根据仲量联行的调研显示,大部分投资人对国内长租公寓稳定回报率的预期集中在4.5%-5.5%之间。

不过,随着保租房供给的提升,以及住房租赁市场竞争的加剧,未来长租公寓的租金、出租率、续租率等核心经营指标可能会受到一定影响,继而影响到项目的投资回报率。

其实,早在2021年,投资人对于长租公寓的稳定回报率就曾深表忧虑。仲量联行在其研报中指出,与2018年的调查问卷相比,投资人对长租公寓投资的整体回报率预期有明显的下降趋势,对于未来5年的稳定回报率走势,45%的投资人认为会保持平稳,39%的投资人认为会下降。

03 极致服务下的“性价比”

那么,保租房的“狂飙”,是否会影响到长租公寓的未来发展?中信证券在其研报中曾经指出,保租房虽然名为“保障性”,但其市场化的成分要远远多于保障性的成分,实际上是一种各国常见的“租金管控”,且管控程度十分温和。但恰恰是因为这个名为“保障”的改革,才是我国租赁房市场发展的第一驱动因素。

在中信证券看来,对居民支付能力的支持,对承租人权益的保障,本身就在促成一个市场发育更加成熟规范。政策不再只是强行压低租金的价格,而是对租赁行为保护和租金价格监控并重。

可以看出,保租房是中国住房租赁市场的发展基石,其不仅承接了价格敏感型的客群,以价格优势、政府监管为这部分群体的安居乐业保驾护航,同时也对行业发展起到了引导作用。对于长租公寓而言,保租房的“狂飙”,可以让其更加聚焦于那些相对注重生活品质的客群,借助产品与服务的升级,实现品牌差异化。

就目前的市场现状而言,长租公寓在产品及服务的升级上,仍有提升的空间,即可以深挖租户的“痛点”,构筑差异化竞争优势,例如租户最关注的区位和价格:

·选址方面,紧邻地铁站、公交站等交通枢纽几乎是长租公寓的核心“卖点”,但几百米到1公里的距离,其实很“漫长”。租客的核心诉求,并非是离地铁站近,而是能够快速到达。那么,长租公寓运营商是否可以为用户提供“摆渡车”或者类似的便捷服务?

·价格方面,很多长租公寓的租金会因淡旺季而上下浮动,同时租客的谈判能力也是影响价格的重要因素,这会让租客心存芥蒂。那么,长租公寓运营商是否可以尝试让价格更加透明,且分档标准公开统一,减少与租户间的信息不对称。

在这里,迈点只是起到抛砖引玉的作用,在实际经营中,还存在更多的可升级的服务细节存在。简而言之,长租公寓未来的发展核心,在于为租客提供更多有价值的服务,从而与保租房形成优势互补。

不过,与其他行业构筑差异化竞争力旨在实现品牌溢价不同,长租公寓的竞争力更多应该体现在出租率以及续租率等核心经营指标上。毕竟,住房租赁牵扯到民生,即使是更加注重产品及服务品质的客户,对于价格也有一定的敏感性,在这一点上长租公寓运营商可以参考京东的做法,即基于极致服务的性价比,让用户在享受了安全、快捷、安心的购物体验的同时,价格也相对合理。

甚至在战略上,长租公寓运营商应该效仿零售行业,借助规模优势、低利润率构筑竞争壁垒,毕竟,借助公募REITs实现“不动产+金融”的经营模式,才是长租公寓的未来,同时中国住房租赁行业的机构化率,也依然拥有较大的提升空间。

此外,在保租房“狂飙”的当下,运营能力、数智化能力等“软实力”的输出,也是一条颇具成长性的赛道。目前,业内像乐乎、华发优生活等长租公寓运营商,均已涉足相关业务,实现了与保租房的优势互补。

04 结语

当下,只是中国住房租赁行业发展的一个阶段,保租房的“狂飙”,更多是为长租公寓未来的发展,奠定坚实的基础。未来,保租房更多起到的是“民生兜底”的作用,而长租公寓,则应聚焦于产品及服务的打磨。正如全球知名管理学大师汤姆·彼得斯所言,顾客是重要的创新来源,长租公寓若想脱颖而出,应该解决租客那些真实的“痛点”,而非“隔靴搔痒”。