文|阿尔法工场

近年来,银行“存款乱象”成为监管部门和社会各界关注的重点。

在政策与监管影响下,不仅国有六大行集体调整存款利率,不少银行也对存款、零存整取、整存零取、存本取息等业务,进行了全方位适配。

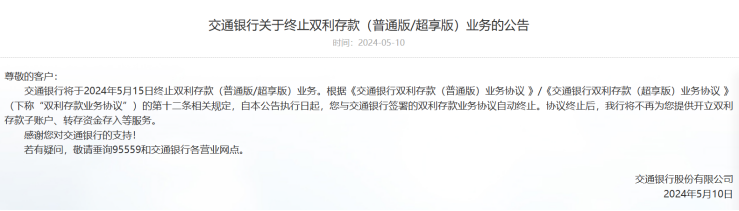

近日,交通银行(601328.SH/ 3328.HK)发布公告称,将于5月15日正式终止双利存款(普通版/超享版)业务。

同时,公告显示,协议终止后,交通银行将不再为储户提供开立双利存款子账户、存款资金存入等服务。

除交通银行外,邮储银行(601658.SH/ 1658.HK)、兴业银行(601166.SH)、中信银行(601998.SH/ 0998.HK)、民生银行(600016.SH/ 1988.HK)、平安银行(000001.SZ)、广发银行、渤海银行(9668.HK)等多家银行,在近几日也陆续发布停止智能存款业务的公告。

业内人士分析,如此密集的“下架”通知,主要是由于监管整改要求。其中,类似双利存款、智能存款、多利存款等智能通知存款产品,成为本次整改重点。

01 远超最高的存款利率

据交通银行客服人员介绍,双利存款产品已上线多年。该业务停止后,储户的资金将会自动转移到银行中。

双利存款是交通银行推出的一款智能金融账户,其实质为智能通知存款。其设计初衷,是为了满足储户对于资金高流动性和高收益性的双重需求。

它允许储户在享受活期存款随存随取的便利性的同时,能获得接近定期存款的收益。这款产品以高收益、灵活存取的特性,在市场上广受青睐。

具体来看,开通交通银行的双利存款业务,属于定期产品,期限一般为3年,存款当日即可起息。

在存款期间,客户可以随时取出资金。账户内固定金额超过5万元将会自动转存至通知存款,通知存款的7天年利率为1.1%,远高于市面上最高0.35%的存款利率。

相比于其他行动辄20万起存的智能通知存款业务,交通银行双利存款更加亲民。

目前,交通银行官网中再没有这款存款产品的身影,标志着这款智能通知存款产品正式退出历史舞台。

交通银行下架双利存款,更多来自“不可抗力”。

02 加速整改“低贷高存”

在存款业务发展过程中,类似的智能通知存款产品,从原本银行用于灵活存款的补充工具,逐渐被异化为高息揽储的重要手段。

部分银行给优质用户做到2%+的通知存款利率,形成“低贷高存”的现象。

早在2023年5月,监管层便要求银行对通知存款及协定存款的利率上限进行调整,调整期限为一年。

从宏观角度来看,一方面是受疫情影响,资金急需流动刺激实体经济发展;另一方面,2023年欧美银行倒闭潮爆发,“遇难”银行大多是由于息差问题导致资金链断裂。

以美国金融风险为鉴,中国监管当局为管理金融风险和降低银行储蓄压力,加速改革。

从国内银行业内部风险来看,关闭智能通知存款,符合行业健康发展和银行长远利益。

一是,2024年银行净息差继续承压。

根据2023年财报显示,22家A股上市银行平均净息差为1.844%,净息差低于1.8%警戒线的银行仅12家,刚过半数。银行净息差出现较大降幅,对此不少银行叫苦不迭。

然而,同质化竞争严重情形下,银行主动降息,将面临被同行弯道超车的风险。因此监管部门需要进行指导,减少高息揽储,使银行净息差回归安全线以上。

二是,推进精细化管理存款付息成本。

在定期存款利率逐渐下调的大背景下,通知存款对行业存款利息的影响呈现出反比例增长。

从银行层面,在保持银行内部息差基本稳定的基础上,有效控制和管理其运营成本,成为银行需要面对的共同课题。

精细化管理存款付息成本,是银行业务运营中的一个重要方面。它涉及如何通过优化存款产品结构、调整利率策略、提高资金运用效率等手段,来减少银行的利息支出,增强盈利能力。

关闭智能通知存款,有利于释放储蓄的同时,减少银行运营成本。

三是,降低实体企业融资成本。

负债端成本居高不下的重要原因之一,是存款定期化、银行揽储成本居高不下。关闭智能存款产品、手工补息产品,是通过限制存款利率上限,降低银行的贷款成本,可以让银行释放经济活力,降低实体企业融资成本的社会责任落地。

03 息差压力,处于同业高位

交通银行首席风险官刘建军坦言,预计2024年该行净息差仍将承受一定压力。在资产端,LPR下调和存量房贷调整的影响,或将进一步显现。

截至2023年末,交通银行资产总额达到14.06万亿元,较上年末增长8.23%。

这表明,交通银行的资产规模持续扩大,市场地位得到进一步提升。同时,客户贷款余额和客户存款余额也分别实现了9.08%和7.58%的增幅,显示了交通银行在信贷业务和存款业务方面的较强实力。

值得注意的是,双利享下架后,目前交通银行APP中主推的存款产品为挂钩汇率二元结构的“稳添息结构性存款”。其8天年化利率高达1.48或1.95%,起投金额仅为1万元,高息依旧明显。

如此高存量利率下,交通银行的息差压力处于同业高位。

2023年年报数据显示,交通银行的息差压力居行业前列。2023年,净息差较上年下降了20个基点至1.28%。这一数据明显低于行业平均水平。

数据显示,今年以来,贷款市场报价利率(LPR)多次下调。2月下调至3.95%,创历史最大降幅。这与银行业的“内卷”不无关系。

低利率、低息差新常态逐渐成型。导致客户贷款的平均收益率下降,进而影响了利息收入的增长。

其次,人民币存款延续定期化趋势叠加外币负债成本上行的影响,使交通银行的利息支出有所增加。

这两个因素共同作用,导致交通银行净息差的收窄。

从长期看,监管部门已出台多个相关文件,敦促银行降低存款利率、释放存款压力、提升负债管理水平,以防范金融风险。

下降通知存款产品,即是交通银行响应监管需求的体现。从短期来看,包括交通银行在内的多家银行,仍处于储蓄改革的阵痛期。

寻找新的揽储方式、进行差异化揽储,在降低储蓄成本的前提下提升服务水平,要求银行业将有更具创新性的解决之道。