本文由红餐网原创首发,作者:安托万

编辑:洪君

7月16日,头部中式正餐连锁品牌小菜园二次递表港交所——就在同一天,其第一份招股说明书刚刚宣告失效。两份招股书无缝衔接,揭示了小菜园冲击港股上市的决心。

也许对不少读者来说,小菜园还是一个略显陌生的名字——主打徽菜这个热度不算太高的品类,以新一线及下沉市场为主的门店布局和低调的创始团队,都让小菜园远离互联网舆论中心。

但在不少业内人士眼中,小菜园绝对是近年来极具研究价值的品牌样本之一:2023年总营收高达45.49亿元,在大环境承压的背景下仍保持较高的增速;全国门店超600家,数量位居中式正餐第一;按照上一轮融资的认购金额和股本换算,估值已突破100亿元……

△图片来源:小菜园官网

一系列耀眼的数据与品牌一贯低调的作风形成反差,让小菜园被冠上了“中式正餐扫地僧”的名号。然而,和遁入空门不问世事的“扫地僧”不同,身处竞争残酷的餐饮市场之中,小菜园不敢放慢成长的步伐,并在大环境的压力下,一次次试图叩开二级市场的大门。

这份全新的招股书,更像一个窗口,让我们得以一窥这位中餐“隐形王者”的种种烦恼,以及野心。

小菜园的烦恼与野望

一家企业着急上市,总结起来也不外乎那几个原因:业务处于快速增长期或现金流有压力,亟需募集更多发展资金;或是迫于幕后投资者的压力,需要通过上市让VC们套现离场;又或者,市场走势强劲,企业想抓住机会窗口实现估值最大化。

小菜园身上,至少可能具备前两个动机。

一方面,小菜园背负着一个“对赌协议”。

天眼查数据显示,小菜园成立至今只完成了两轮投资,都由加华资本独家参投。其中,2023年12月递表港交所前夕,小菜园发行了两轮优先股,参与者同样是老股东加华资本。公开数据显示,加华资本累计向小菜园输送了近5亿元资金,是其最忠实的盟友和金主。

加华资本的慷慨是有条件的。其中就有一条条款列明,如果加华资本的第一笔债券投资(约1.5亿元)未能在发行日起48个月内转换成股票,小菜园就需要偿还本金和利息。撤回上市申请、未能在通过聆讯的12个月内完成上市,也可能会触发相应的回购条款。

这些条款,或许就让小菜园不敢懈怠,必须尽早上市兑现承诺。

△图片来源:小菜园官网

另一方面,从更新后的招股书来看,小菜园近期的营业状况可谓喜忧参半,压力和野心同时存在。

喜的一面是营收表现强劲,2021-2023财年,小菜园营收分别录得26.46亿、31.13亿和45.49亿元,今年前四个月则为16.8亿元,一直保持增长。

利润端的增幅虽然没有营收那么大,但也保持平稳。财报显示,2021-2023财年小菜园净利润分别录得2.27亿、2.38亿和5.32亿元。

令人担忧的是,小菜园的单店经营状况参差不齐,并非所有门店都能大赚特赚。招股书显示,2021-2023年小菜园亏损门店的经营亏损总额分别录得1580万、1850万和1330万元,截至报告期内(2024年4月)共有66家门店处于亏损状态,数目虽不算多,也值得引起警惕。

小菜园的门店出现亏损状况,开店成本上升和单店销售额下滑是主要原因。

成本方面,房租、人员和原材料为代表的餐饮界“三座大山”有多沉重,相信小菜园深有体会。招股书显示今年前四个月其原材料及消耗品、员工、使用资产折旧和租金及相关开支同比增长14.7%。值得注意的是,小菜园一向远低于同行水平的营销支出也在悄然攀升,营收占比从2021年的0.3%飙升至2023年的超1%。

而单店销售额的下降,除了竞争因素外,门店不断加密导致的分流,消费者新鲜感冷却,一直是连锁餐饮品牌的老大难问题。招股书显示,小菜园在各线城市的门店翻台率、人均消费都在下降。其中,新一线城市缩水最为严重,2023年的翻台率为3.1次,同比降低0.4次,堂食顾客数量更是大减18.9%。

在招股书中,小菜园为门店亏损找了一些理由,包括消费大环境下行、菜品价格调整等。这些情况确实真实存在,但对整个行业而言也是公平且普遍的,如果小菜园想延续此前的增长神话,就得找到比同行更好的应对方法。

具体怎么做?小菜园早就做出了决定。

加速扩张,能解万般愁?

除了二次冲刺IPO之外,小菜园近期的另一个重要任务是扩张——而且是以前所未有的速度、力度扩张。

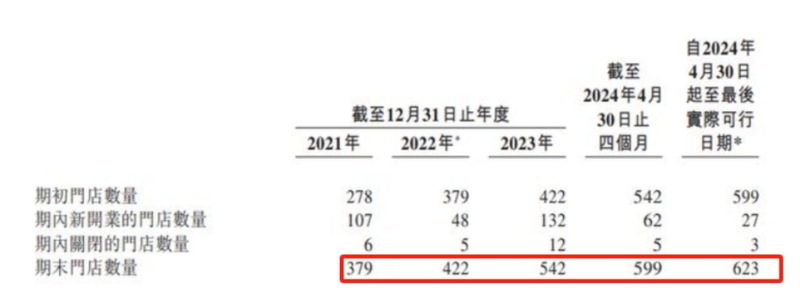

招股书显示,小菜园现有623家门店,共覆盖全国21个省份的80座城市,其中2023年新开门店为132家。而小菜园的下一步计划,是在2024-2026年分别开设160、190和230家新门店,以求在2026年底实现千店目标。

△图片来源:小菜园招股书截图

门店数明明已经做到行业第一,为什么还要加速开店?事实上,小菜园有不得不扩张的理由。

首先是“以时间换空间,牺牲短期利润换长期份额”。

这种战略在消费行业并不罕见,尤其是诞生于移动互联网时代的一众新消费品牌。例如瑞幸咖啡,就是在尚未盈利的情况下就疯狂向全国扩张,追求的就是更高的市场份额,在相应的细分赛道建立品牌形象,抢占核心消费者。

小菜园主打的徽菜,在全国范围内的知名度和连锁化率都远不如川菜、湘菜、粤菜等菜系,市场上也没有同等级别的竞品,现在正是其抓紧时间跑马圈地的好时机。

虽然短期看,新门店的营业额、翻台率会受到大量开店的影响,继而拖慢集团利润增长。但小菜园更怕的,或许是突然冒出另一个强劲的对手——就如同绿茶与外婆家,喜茶与奈雪的故事一样。毕竟小菜园主打的臭鳜鱼、红烧肉等招牌菜,并没有绝对的门槛和壁垒,其他品牌随时可以“偷师”。

△图片来源:小菜园官网

其次,是要堵上门店网络的缺口。

以绝对数量而论,小菜园是中式正餐品牌当之无愧的头部,门店数已经赶超九毛九、绿茶、外婆家等连锁巨头。

但细看之下,小菜园的门店分布和上述竞争对手相比,有诸多不同——或者说“反常之处”。

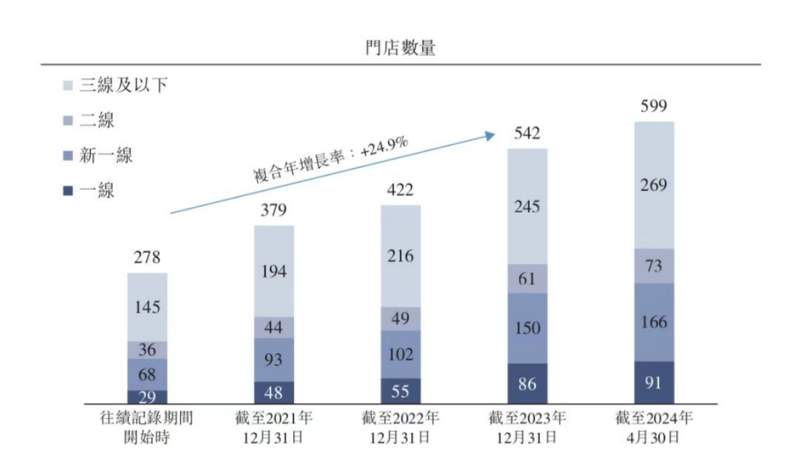

根据红餐大数据的统计,小菜园这600多家门店中,新一线城市占比最高,达到29.8%,其次是三线城市的28.59%和二线城市的18%。

而素来是餐饮界兵家必争之地的一线城市,小菜园门店占比仅有13.72%。这当中,除了位于其华东大本营的上海门店数相对较多,有近70家门店外,北京仅有20家门店左右,深圳、广州的门店数则都为个位数。

△图片来源:小菜园招股书截图

很显然,小菜园走的是一条“农村包围城市”的道路。走同样路线的连锁餐饮品牌不少,但大都是中西式快餐品牌——比如我们都很熟悉的华莱士、正新鸡排等等。而在中式正餐这条细分赛道里,和小菜园同等体量的品牌,几乎都把重心放在一二线城市,比如上文提到的九毛九等。

在过往,小菜园这条“农村包围城市”的道路受到广泛赞赏,因为其避开竞争焦点,享受下沉市场较低的房租、人力红利,从而在较短的时间内发展壮大。但餐饮企业,尤其是中式正餐,始终很难绕开一线城市。

原因很简单——一线城市拥有消费能力最强的客户、更包容开放的消费氛围,也更接近资本。如果小菜园后续想孵化更多新业态或子品牌、提高品牌影响力,也必须往一线城市扎根。

当然,进军一线城市也是有风险的。除了更高的房租和人力成本,还有更残酷的竞争。前文提到,小菜园的营销支出大幅提升,就是一个值得关注的信号。大城市的餐饮内卷严重,小菜园必须想办法打出差异化,确立自己的标签或打造爆款产品,才有机会在短时间内突围。

△图片来源:小菜园官网

最后,则要说到小菜园独特的人才培养体系。

在小菜园,一般由厨师长担任门店店长、培养徒弟,再让成熟的徒弟接手老门店,师傅则去开拓新店并拿走老店的部分分红作为“培养费”——是的,和我们十分熟悉的海底捞“师徒制”有异曲同工之妙。

虽然和海底捞的师傅培养徒弟,再由后者去开疆拓土、抽取新店分红的运作方式不太一样,但内在逻辑是一致的:绑定师徒关系,在企业内部形成比一般同事、上下级更亲密的纽带;加强团队向心力的同时也能鼓励老员工努力培养新人,为企业储备人才。

但这样一来,小菜园也会遇到和海底捞同样的问题:如果不开店,培养出来的人才就留不住了。海底捞在推行“啄木鸟计划”,关停、整改大批亏损门店的时候,就必须直面人才流失的阵痛。

从这个角度讲,小菜园也不敢停止扩张,而且寄望于扩张形成更紧密的人员关系网,留住优秀人才的同时,也能在日后讲好自己的品牌故事。

中式正餐,陷入上市“围城”

回到上市这件事情上,小菜园与IPO失之交臂,固然令人惋惜。但纵观A、港股餐饮板块的走势,上市到底能给餐饮企业带来什么,是一个值得商榷的问题。

一方面,资本市场向来青睐高成长性、高增长率的企业,以科技、金融、地产等板块为主力的港股市场更是如此。但这套标准对头上顶着“三座大山”的餐饮企业来说并不友好,尤其是成本高、人员培养难度大、裂变相对较慢的中式正餐企业。

另一方面,九毛九等上市餐企的表现,也给排队等待上市的后来者们打了个预防针。九毛九在7月19日发布的业绩预告显示,其上半年营收约为30.64亿元,同比增长6.4%;股东应占溢利预计不低于6700万元,同比跌幅预计不超过69.8%。消息一出,资本“连夜出逃”,九毛九股价连跌六日,累计跌超20%。

事实上,港交所向来也不太待见餐饮企业,这几年不断降低科技股的上市门槛,对餐饮股的审查反倒在收紧。除了小菜园之外,许多我们耳熟能详的知名餐企业都被其挡在上市门外。

几乎就在小菜园招股书失效的同一时间,另一个头部连锁中餐品牌绿茶也宣告折戟。而且绿茶的上市之路远比小菜园更加曲折——算上最近这次,绿茶已经是第四次冲刺港股IPO失败了。

△图片来源:红餐网摄

小菜园和绿茶各有各的烦恼,也各有各的坚持。上市对于这些中式正餐品牌来说,就如同一座新时代的“围城”——外面的拼了命想进来,里面的进退维谷。

客观地说,在当前的环境下,比起上市融资、借力资本,从自身出发提升运营效率、优化现金流,更符合企业的长远价值。

在坚持直营、不搞加盟的前提下,小菜园能做的调整并不多,但还是有几个方向可以尝试,包括打磨门店模型以提高坪效,提高人才培养和新店前期筹备效率,强化对供应链的管理以压低成本。

第一,优化门店运营效率以提高坪效,缓解增收不增利的局面。

小菜园当前的门店模型相对单一,以标准店型为主,现有主力店型中,面积、人力配置已经达到较佳状态,进一步压缩、调整的空间也不大。这种情况下,就只能从数字化着手。

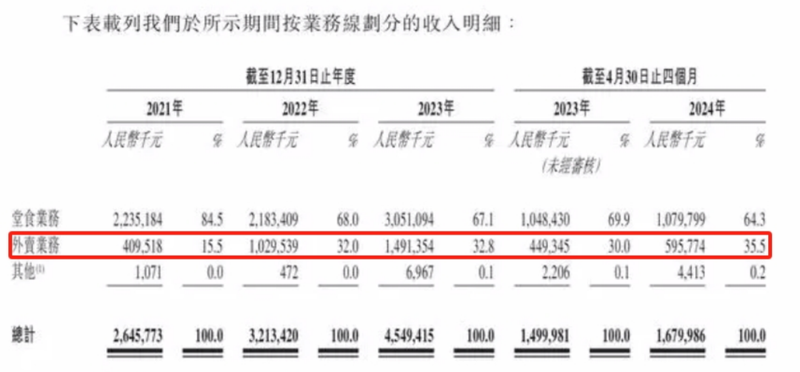

小菜园要做的,是打造一个更高效的系统,提高点单-出餐-结账-收台的效率。这样不仅能提高堂食翻台率和支撑更大的外卖订单量,也能为前台、后厨节省时间和精力。

尤其值得关注的是,最近两个财年小菜园外卖收入占比显著上升,表明这个营收来源还有很大增长空间。招股书显示,2023年小菜园外卖业务收入占比为32.8%,比2021年高出整整20个百分点。如果能通过数字化手段提高出餐、打包效率,对发展外卖业务必然大有裨益。

△图片来源:小菜园招股书截图

第二,强化对供应链的管理,以压低成本和加快开店速度。

小菜园很早便自建供应链,但早期的规划也许很难跟上当前的扩张节奏了。小菜园目前的门店集中在下沉市场和华东地区,某种程度上就受到供应链的掣肘。增设中央厨房,或者重新规划冷链运输路线、采购地图,都需要及早提上日程。

需要注意的是,小菜园的竞争对手们也早就行动了起来,业内早已就“卷供应链”达成共识。比如九毛九就于去年10月宣布投资3.2亿在上海投建华东供应链总部。据悉,该项目占地2.4万平方米,具备食材采购、储存加工和物流中转等功能。

时间不等人,小菜园必须尽早行动起来。

而在供应链这方面,小菜园或许还可以向海底捞学习。

海底捞的开店速度,在业内是出了名的快。究其原因,除了议价能力强、能快速拿到黄金铺位之外,配套的装修、人员培训、供应链等环节已经全面打通也是关键,比如蜀海、颐海等自主孵化的供应链企业,已经做到行业头部位置;门店装修,则由蜀韵东方一手包办。

可以说,海底捞早已不只是一家火锅店,而是一艘触角遍布餐饮产业链上下游各个环节的超级航母。

当然,我们不能指望小菜园像海底捞一样自建整条供应链,毕竟其门店规模、资金实力和海底捞不在一个等级。但优化供应链布局,等于修炼好企业的内功,无论任何时候都不会错。

结 语

白手起家的汪书高(小菜园创始人),在创业初期吃过不少苦头,也很希望能“干一番大事”,渴望给行业带来一些积极的变化。

最开始的时候,这件大事是改善厨师待遇和地位,发挥人才价值,这和汪书高的厨师出身有很大关系。在加速开店、从安徽走向全国之后,小菜园又肩负着推广传统徽菜,打造中式正餐标杆品牌的使命。抛开外力因素不谈,上市,或许也是高层给自己定下的目标,一个扬名立万,赢得肯定的机会。

但理想再丰满,也得考虑现实。如何平衡自己的野心和现实的困境,是摆在每一家企业面前的永恒难题。现实就是,中式正餐品牌想在资本市场突围而出,还需要付出许多努力。

或者换个角度想,上市受阻,也恰好给了小菜园一个反思和总结的机会。如果能借此改善自身不足,打磨好门店模型、管理好供应链,提高经营效率,为中式正餐品牌的连锁化、数字化升级提供一个绝佳样板,那又何尝不是一大功绩呢?到那时候,上不上市或许就没那么重要了。