文丨酒管财经 劳殿

编丨阿思

三亚市在7月份的旅游数据日前新鲜出炉。

从接待过夜人数到总花费上,不管是同比还是环比,都有一定的增长。这与外界此前渲染的“三亚酒店暑期崩盘”“酒店暴跌”等论调似乎并不一致。

如果复盘一下,在过去的一个多月中,海南当地的酒店行业协会发布的两个态度“截然相反”的公告,无意间起到了推波助澜的作用。而诸多行业媒体调研和走访的个体体感,与整体实际情况的差异,也影响了对于市场行情的准确判断。

在《酒管财经》看来,在此背后,是我国酒店市场正在发生剧烈改变,而影响改变的因素是出游人群的变化和调整。随着时间的推移,它们最终都会印证到终端酒店需求和供给上。酒店集团和投资者越早把握到这种变化,在接下来的经营和竞争中,越会占到更加有利的地位。

7月旅游数据到底怎么样?

根据三亚市旅游和文化广电体育局最新披露的7月份过夜旅游接待情况显示,2024年7月,三亚接待过夜游客人数206.90万人次,过夜游客总花费71.15亿元。

其中,接待国内过夜游客201.05万人次,入境过夜游客5.85万人次;国内过夜旅游收入68.24亿元,过夜旅游外汇收入3998.18万美元。

7月份是我国今年进入暑期的第一个完整月份。至少截至当下,它的数据表现约等于当地酒旅的暑期情况。

有对比,才能更好判断数据的好与坏。

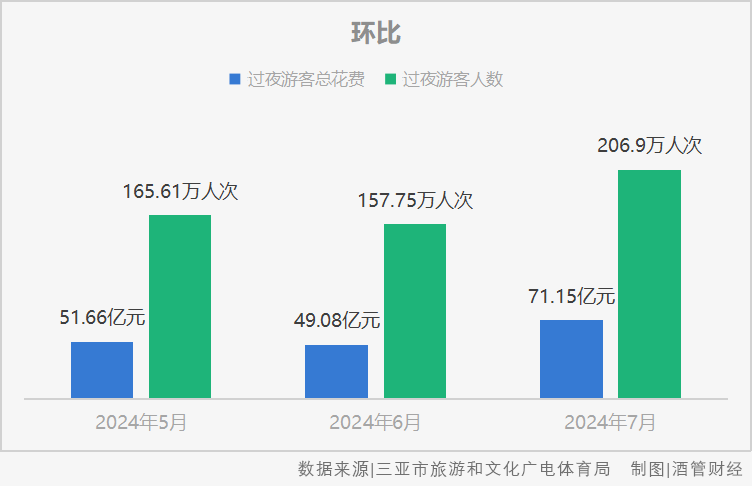

首先是环比一下。

2024年6月,三亚接待过夜游客人数157.75万人次,过夜游客总花费49.08亿元。这两个核心数据均低于7月份。这是由于暑期到来的缘故。

2024年5月,三亚接待过夜游客人数165.61万人次,过夜游客总花费51.66亿元。这两个核心数据同样低于7月份。5月有一个五一假期,但是时间长度有限。

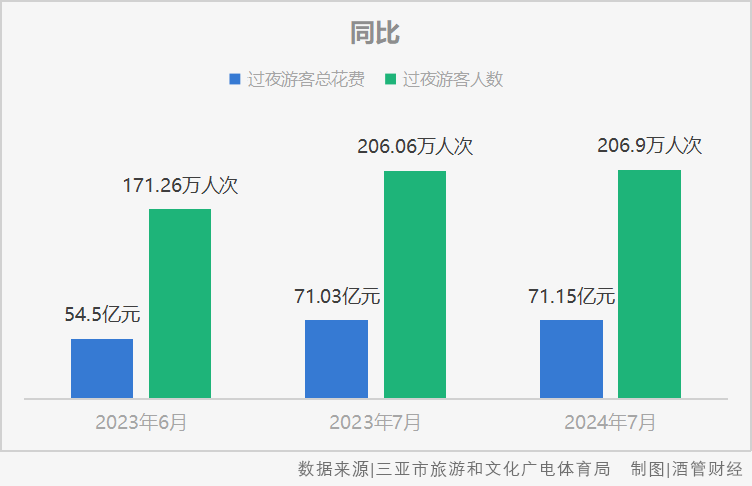

其次再同比一下。

2023年7月,三亚接待过夜游客206.06万人次,过夜游客总花费71.03亿元。这两个数据,均略逊于今年7月份的表现。

2023年6月,三亚接待过夜游客171.26万人次,过夜旅游总收入54.50亿元。这两个数据,自然远不及今年7月份的表现。

有了这样横纵两个方向的对比,可大致知道三亚酒旅在今年7月份(暑期)的表现坐标。

只是,在舆论场,这两年的三亚暑期,却被外界讨论在两个极端。除了提到今年酒店价格崩盘,另一种声音是说,2023年的全国酒旅市场,是报复性消费、报复性涨价。

这种个人体感与实际数据背后的差异,其实也在提醒包括《酒管财经》在内的行业媒体,做出决策和判断时,应该尽可能全面采集调研一线信息,大胆猜测、全面求证,谨慎判断。

不过,也不能抱怨外界错误判断三亚酒旅市场行情。当地行业协会的公告,的确干扰了很多视线。

彼时,海南省酒店与餐饮行业协会、海南省烹饪协会、海南省酒店与餐饮行业工会联合会在协会公众号联合倡议书提到:

今年特别是第二季度以来,我们共同经历了一段异常艰难的时光,第二季度以来我省酒店企业经营状况也急转直下,能活下来的大部分酒店与餐饮企业也正面临极度内卷、客流下降、普遍亏损的艰难境地。

如果再复盘一下这些表述,实际上外界有一些过度和错误解读。

倡议书发布是7月上旬,提到的是海南省,表达的情况是第二季度以来。

但在后续的传播中,大家已经将矛头聚焦在——三亚——暑期——酒店市场。

这其实已经出现了信息失真。

坦诚讲,在今年第二季度,三亚的酒旅市场,在本土客源接待上表现的确不太理想。

三亚市旅游发展局统计数据显示,第二季度三亚接待国内过夜游客504.91万人次,同口径比2023年下降13.86%,国内过夜游客花费154.99亿元,同口径比2023年下降19.64%。

这源于三亚本土及客源地的恶劣天气,以及游客报复性出游需求较去年同期明显减少。

但是入境游增长明显。二季度接待入境过夜游客15.32万人次,同比增长214.03%。入境过夜游客花费0.92亿美元,同比增长332.92%。

整体来看,在上半年,累计接待过夜游客1378.61万人次,同口径比2023年下降0.77%;过夜旅游总花费482.12亿元,同比增长0.13%。

整体来看,也没有太大变化。(有必要补充一下,三亚市旅游发展局与三亚市旅游和文化广电体育局是两个机构,统计口径略有差异。)

即便海南省酒店与餐饮行业协会后续又发出一个公告进行纠正,但是其权威性已经大打折扣,很多人选择不相信。

这里,也欢迎大家在文末评论自己感知的三亚酒店市场行情。

我国酒店市场已经发生变化

暑期本身就是长线游集中的时间阶段。尤其是今年,前往贵州、新疆、甘肃等地的游客明显增加。所以,暑期的酒店市场已经发生变化。

其实,若将目光往外开拓,我国的酒店市场同样发生变化。在《酒管财经》看来,背后是客群的变化,是消费能力的变化。

首先是量增价跌。

大家习惯认为,造成这个结果的原因是游客消费能力不足。如果仔细分析人群的变化,这种结论并不是完全正确。

出游已经成为刚性需求,不管有钱没钱,大家出去玩的需求一直都在。这是“量增”的基础。

“价跌”,除了消费能力不足,还在于客群之间的变化。

传统热门旅游目的地的客群正在经历变化。原本经常去上述目的地的人群(暂且称他们为“A人群”),重复前往此处的比例正在降低。

而此前很少去传统热门旅游目的地的人群(暂且称他们为“B人群”),有一定消费能力但整体不及A人群,前往传统热门旅游目的地的基础还在保持增长。

这就导致传统旅热门旅游目的地的客群出现变化。客群画像中的经济实力出现下滑,自然会导致消费能力下滑,进而表现在酒店产品的“价跌”。

《酒管财经》判断,传统热门旅游目的地的优质高端酒店,依然不缺订单。但是,那种高不成、低不就的中高端酒店产品,在接下来的市场压力会很大。表现在市场营销动作上就是“卷”,卷价格,卷服务。

其实是下沉市场的火爆。

当A人群不再选择传统热门旅游目的地后,他们去哪了?

有数据显示,他们大部分选择了偏小众、偏下沉的旅游目的地。在这个市场,需求与供给存在一定的错位。

一个明显的表现是,A人群有足够的消费能力,但是下沉的市场提供不了与之匹配的酒店产品。

这是很多连锁酒店集团、国际酒店集团在做下沉市场的主要原因之一。这种供需错位的窗口期其实很短,越早卡位,越有市场红利。

《酒管财经》认为,这种下沉市场红利,与经济发展有关系,与下沉市场容量和参与者的多寡也有关系。

前者不用细说,后者则多少有些令人担心。这里的担心更多是为投资者担心。

酒店集团布局下沉市场的原因有两个。一个是下沉市场的确有增长潜力,还有另外一个原因是高线市场的竞争太卷,饱和度太高。一推一拽之间,酒店集团们选择将精力搁到下沉市场。

但是,对于酒店投资者来说,需要作出一个准确的判断。在其所关注的城市,常住人口数量、流动人口数量、出游人口数量、商贸人口数量的量级,与当下以及未来五年的酒店供给情况是否匹配。

毕竟,在门店开拓上,酒店集团与投资者的直接诉求还是有一定差异。《酒管财经》甚至有点担心,当下酒店集团对于下沉市场的关注度太高了,应该适度降温。该市场的市场容量并没有那么大,尚不足支撑如此多的酒店品牌向此涌来。

第三是消费分级愈发明显。

有很大一部分人群在追求体验,在追求住着玩,宅酒店等。但仍有很大一部分人群是特种兵出行,能花8毛决不掏1块。

这反映在酒店产品上就是,经济型酒店仍然有很大的市场空间。现在酒店集团似乎不愿意将该类产品冠以“经济型产品”,改口为“国民品牌”“大众产品”等,但其本质不变。

所以,对于那些有很多经济型产品、同时产品还在向上做的酒店集团,其实理应花费一些时间把自己的底座做好。

从消费者端,如何把产品做到物美价廉、做好隔音好、干净、安全。

从投资者端,如何在降低单房投入的情况下增加客房价,缩短投资回报周期,在店长、会员导流等方面给予单店赋能。

在《酒管财经》看来,研究酒店市场的变化,要更加关注客群的调整和变化。用户画像的调整,会带来一系列消费动作的变化,进而影响酒店需求和供给端的调整。