文|消金界

日本作为整个亚洲地区较早开展消费金融的国家,其消费金融行业在二战后开始快速发展,目前我国的台湾、香港及韩国的个人消费金融行业,基本上都是参考日本消费金融的经营模式,结合自身区域的特点发展起来的。本文主要介绍其整个行业的发展历程,希望对国内消金行业的发展有所帮助。

01

日本消费金融从20世纪50年代开始起步,消费金融行业集中度很高,属于垄断性很强的行业。其整个行业的发展主要经历了以下三个时期:

1.盲目发展期。20世纪50年代中期后,日本经济开始持续增长,非银行消费信贷业务在大阪开始兴起,起初的贷款对象多为一些手工作坊的老板,其资金需求的特点是金额小、周转快。

虽然消费信贷利率较高,但为手工业者提供了周转资金,成为一种运转较为成功的信贷模式。

此外,日本小区模式的出现也聚集了大量的上班族,其逐渐成为消费信贷的最大客户群体。

1964年日本成功举办奥运会,有力刺激了经济增长,使日本民众对耐用消费品和休闲娱乐等消费产品的需求迅速上升,但收入增长却没有同步提高,这直接导致了消费信贷需求再一次爆发式增长。一些消费金融贷款公司抓住机会快速发展业务,甚至出现了从银行取得资金后向借款者放贷的情况。

到70年代后,消费信贷规模不断膨胀,债务违约的发生频率大幅增长,“消金三恶”的社会现象日益严重,消费金融市场成了“消金地狱”。

2.逐步规范期。1983~1999年则为“逐步规范阶段”。为整顿市场,保护消费者权益,1983年日本发布了贷金业自律行政命令并颁布《贷金业法》,开始对贷金业者实行注册登记制度。从此“贷金业”规范成为不吸收存款而向消费者和中小企业提供融资的行业,标志着贷金业被政府纳入了正规金融体系。

然而,由于实际执法效果欠佳,仍没能遏制“消金三恶”现象。由于90年代日本经济泡沫的破灭,银行已没有足够的资金和能力进入消费信贷市场,非银行消费金融贷款公司扮演了市场的主要角色。

3.监管强化期。2000年后开始,鉴于“消金三恶”所产生的严重社会问题,日本民众对贷金业产生反感情绪,日本的消费金融正式进入了“监管强化期”。2000年,日本把对中小贷金公司的监管权从地方收到金融厅;2001年进一步构建了以金融厅为核心、日本银行和存款保险公司共同参与、授权地方财务局监管的金融监管框架;2003年出台《地下金融对策法》,对所谓“地下金融”即未向政府注册而私自开展贷款业务的机构进行整治,由此遏制了贷金业恶性发展的势头。

同时,为了加强惩治力度,2006年,日本政府开始分四个阶段对《贷金业法》进行修订并逐步实施,《利息限制法》对日本消费金融行业的打击尤为致命。日本最高法院规定,所有超过《利息限制法》上限的利息均为无效,且贷款额不得超过借贷者年收入的1/3,之前多出的利息部分,要全部退还给借贷者。法令从2010年6月18日起全面实施。仅2006年至2010年,借款人已通过诉讼,追讨超过4.4万亿日元“超征利息”(约合人民币2724亿元)。

从上述的三个时期可以看出,自日本消费信贷诞生起,日本的利率上限,一再调低,最后低至20%。为了满足利率上限,消金公司大幅收紧贷款政策。已培养起来的消费习惯,却很难及时调整。很多借款人无法从正常渠道获得贷款,就转战地下,导致地下高利贷猖獗,负面新闻进一步爆发。

当时日本消金第一巨头武富士遭遇到前所未有的重创。同年11月10日,其创始人武井保雄因肝衰竭在东京家中去世,终年76岁。“日本消费信贷之王”离去,同样离去的,还有日本消费信贷的“黄金年代”。

2010年9月,武富士向法庭申请破产保护,成为日本贷金业整顿的最大“牺牲品”。武富士之外的其他3大消金公司,客户数量大幅减少,只可艰难为生。Atful其贷款余额持续8年负增长。虽然近年有所缓和,但已经尽显疲态,难再辉煌。而在2008年,花旗银行也做出艰难的决定,将日本的消费金融事业部关停,撤出。

据统计,截至2010年6月18日《利息限制法》的法案生效日,日本有近4000个注册的消费信贷公司中,超过六成未前往信贷信息机构登记而被禁止发放新的贷款。

02

日本消费金融行业的特征

1.行业的启蒙和发展均由实体经济推动。战后日本消费金融发展最初动力来自于实体厂商和商业流通业,借助代金券、购物券等开展分期付款业务,作为金融体系主体的商业银行介入较晚。信用卡业务在日本最早也是由商业流通业发展起来的,作为放贷的便捷工具。到后期,因政策放开,商业银行凭借其技术、资金和网点的优势逐渐在信用卡市场上占据了主导地位。日本消费金融的“消费对象”主要是创新型消费品,信贷使用者主要是中等及以上收入群体。

2. 市场主体多样化。在日本经济蓬勃发展的过程中,需求引导消费,使得日本消费金融市场呈现出多样化特点,即消费金融提供主体形式多样,市场结构相对分散。从日本消费金融发展历程看,零售流通企业、信用卡公司及消费金融公司等非银行机构占据了重要地位,特别是消费金融发展的早期阶段,非银行机构占据了主导地位。

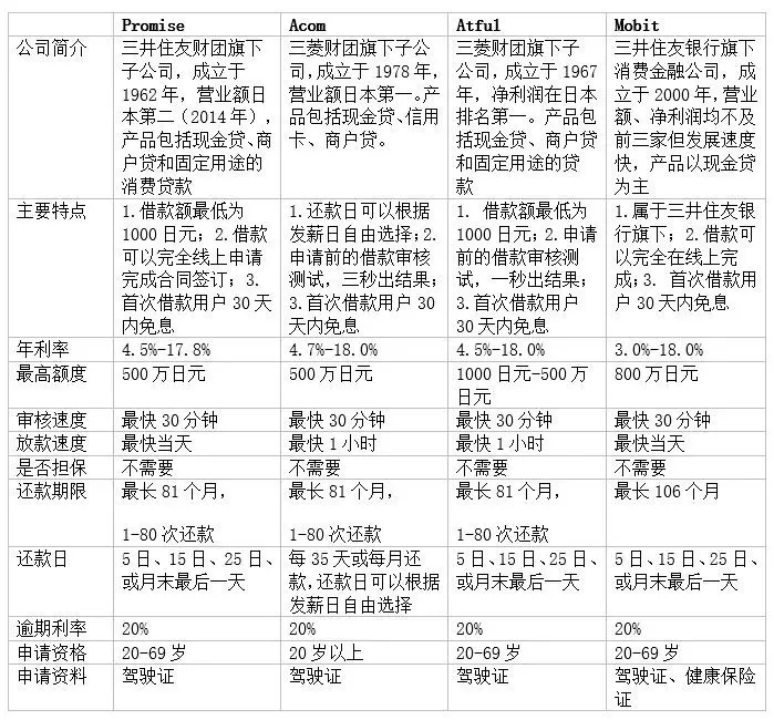

目前日本的消费金融领域有四大巨头:三井住友财团旗下子公司Promise,三菱财团旗下子公司Acom、Atful,及三井住友银行旗下2000年成立且发展迅速的消费金融公司Mobit。主要的产品都是不限用途、随借随还的现金贷,产品形态如下:

3.行业协会的影响力较大。在日本的征信体系中,政府没有专门的个人征信监管机构,只是在立法上为个人信息主体权益提供基本保障,而主要是由行业协会在经济中发挥巨大的影响力。各行业协会成为信用信息中心建设的主体,并为协会会员提供个人和企业的信用信息交换平台,通过内部信用信息共享机制实现征集和使用。

在这种会员制模式下,会员向协会信息中心义务地提供由会员自身掌握的个人或者企业的信用信息,同时协会信用信息中心业仅限于向协会会员提供信用信息查询服务。这种协会信用信息中心不以盈利为目的,只收取成本费。

4.征信机构的作用突出。目前,日本的个人信用信息机构大体可划分为银行体系、消费信贷系统和销售信用体系,分别对应银行业协会、信贷业协会和信用产业协会,这些协会会员包括银行、信用卡公司、保险公司、其他金融机构、商业公司以及零售商店等。

当前,三大行业协会各自组建的信用信息中心(CIC)、日本信用信息中心(JICC)、全国银行个人信息中心(KSC)呈“三足鼎立”之势,三大行业协会的信用信息服务基本能够满足会员对个人信用信息征集考察的需要。商业性的征信公司,如帝国数据银行(TDB)它拥有亚洲最大的企业资信数据库,与东京商工所共同占据了近90%的企业征信市场份额,日本国内两大评级机构R&I和JCR占有近70%的评级市场份额、完备的法律体系保障市场发展在征信市场监管和消费者权益保护上,日本政府实际上是弱化行政干预,把具体事务交给信用信息机构,自己则把重点放在顶层设计上,突出法律作为最后防线的作用。

例如,1983年的《贷金业规制法》和《分期付款销售法》对个人信用信息的收集和使用做了初步规定,信用信息只能用于调查消费者的偿债能力和支付能力;1988年的《行政机关保有的电子计算机处理个人信息保护法》对行政机关保有的由电子计算机处理的个人信息提供了法律保障;2009年的《金融工具和交易法案(修订案)》和《内阁府令》以法律的形式明确了信用评级机构的监管模式。

03

日本消费金融行业带来的反思

1.严监管下的负面影响。事实上,对于消费金融监管的初心是好的,但接下来巨头倒闭,外资离场导致的行业混乱局面却难以收场,而且故事还远没有结束——由于新法规定借款人贷款月不得超过年收入的1/3,因此,家庭主妇、学生等无收入群体,无处借款。因为需求存在,正常渠道封闭,转为地下后,民众借贷需要付出更高成本。“就连日本政府自己都没有料到,对行业会有如此重大、万劫不复的影响”,当时的日本媒体指出,过度严苛的政策,带来了一个全输的结局。

实际上,银行只服务头部人群,而越是底层的次级人群,因为无法从银行获取资金,越需要金融服务,越有信贷需求。我国事实上很早就认识到这一问题,吸取了发达国家的经验,创新设立的持牌消费金融公司一开始就与银行业服务人群错位,在当前的经济环境下,发挥了普惠金融的重要作用。同时将金融服务业阳光化,而不致使经济承压下,下沉民众的金融需求只能去地下市场寻求,阻止了更多悲剧的发生。

2.警惕多头负债。重磅监管之下,2000年后,日本消金乱象逐渐熄火。如今,在负利率、监管放松的态势下,日本的银行成了现金贷的主力,过去五年间现金贷余额涨幅高达7成,“过剩融资”正引发日本监管层的关注。

目前,日本银行也在积极推动消费金融业务,现金贷则成了主力,在过去五年间涨幅高达七成,2016年末的总量高达5兆6000亿日元。现在,银行除了普遍为借款人提供超过年收入1/3的消费贷款,更令人震惊的是,银行贷款利率设计是借款额度越高,利率越低,如三井住友银行100万日元以下的消费贷款利率为12%~14.5%,借款100万到200万日元,利率10%~12%,从而造成借款人向银行过度借款。这样制度设计值得商榷。

据统计,有96.4%的80家银行为贷款额超过1/3年收入的人提供贷款,22.9%的19家银行为超过年收入的消费者贷款。银行消费贷款余额2013年3月为3兆5442亿日元,3年后的2016年3月迅速提高到5兆1227亿日元。

总结,笔者希望通过对日本消费金融行业过去60年左右时间的发展介绍,能为国内消费金融行业的发展带来更多思考,特别是在消费已成为国家经济的重要支柱,消费金融促进消费的关键阶段,顶层正在加强监管制度、征信体系建设等时期,为行业的健康长远发展提供更多思路。