文|机构之家

在金融行业整合大潮的推动下,券商并购重组的步伐正在加快。9月4日晚,国信证券发布重磅公告,拟通过发行A股股份的方式收购万和证券96.08%股权。这一消息迅速引发市场关注,不仅因为它是今年以来第二起采用发行股份支付方式推进的券业并购案例,更因为这可能是近9年来首单由地方国资主导的旗下券商并购交易。

然而,在这场看似光鲜的并购背后,却隐藏着诸多值得深思的问题。一个是行业排名靠前的大型券商,一个是屡陷巨额执行案件的"小而不美"券商,这场"大鱼吃小鱼"的收购究竟能否如愿以偿?万和证券又会否成为国信证券的包袱?

小而不美

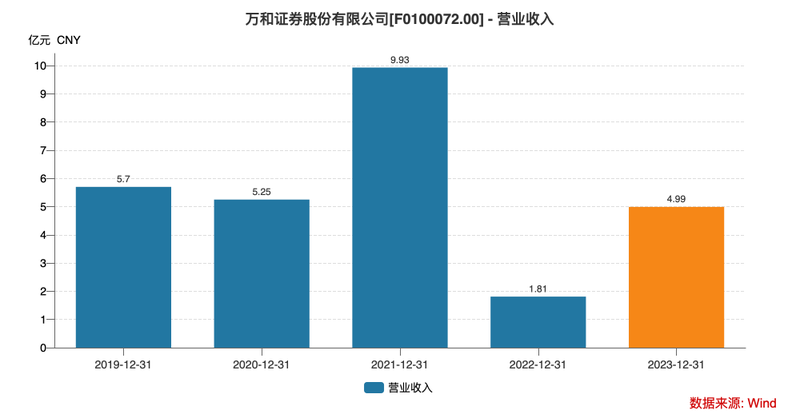

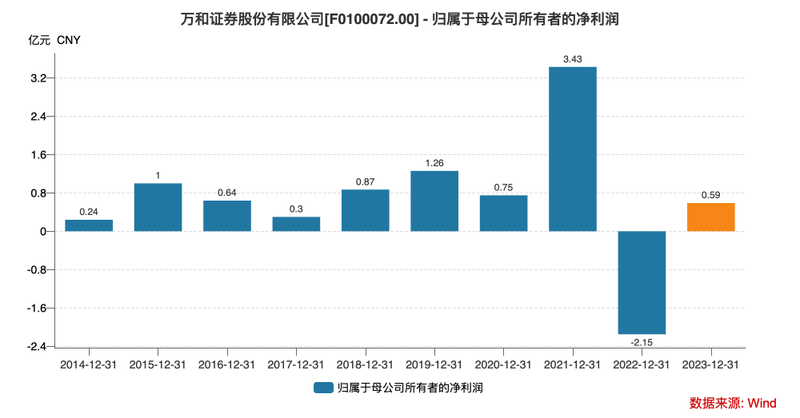

万和证券近年来的经营状况可以说是跌宕起伏。2021年,该公司还风光无限,营业收入达9.93亿元,同比增长近90%,净利润更是暴增360%至3.42亿元。然而好景不长,2022年公司业绩突然断崖式下跌,营收仅为1.81亿元,净利润更是亏损2.14亿元。虽然2023年公司业绩有所回暖,但营收和净利润仍未能恢复到2020年的水平。

在业绩出现过山车的同时,万和证券官司不断。天眼查网站资料显示,海南省海口市中级人民法院于2024年5月8日对万和证券立案,执行标的高达1.22亿元,相当于公司2023年净利润的两倍多。

更值得关注的是,这并非万和证券首次被执行。自2021年以来,公司已累计7次被列为被执行人,涉及金额达1.38亿元。这一系列的执行案件,无疑给万和证券的财务状况和市场信誉蒙上了一层阴影。

此外,2022年和2023年,万和证券前董事冯周让分别收到1张和2张限制消费令。其中一份2023年发布的限制消费令由深圳市中级人民法院签发,其案由为合同纠纷。因万和证券未能在指定期限内履行生效法律文书中确定的给付义务,万和证券及其时任法定代表人冯周让被实施了高消费限制。

以上种种无不暴露出公司在风险管理和合规经营方面的重大缺陷。一家正常运营的证券公司,理应履行其法定义务,而非频繁陷入被执行与高管被限制高消费的窘境。这种情况不仅可能影响公司的日常运营,还可能损害其在资本市场上的信誉,进而影响其业务拓展和融资能力。

万和证券丰年欠年高管皆高薪

在业绩过山车、频被执行的情况下,万和证券的高管却依旧领着高额薪酬。

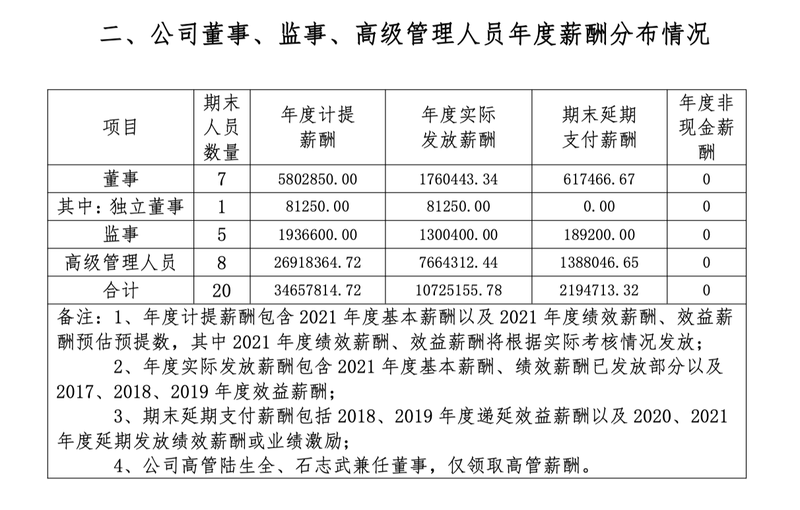

2021年,公司计提高管薪酬总额高达2692万元,结合当年8名高管的配置,当年人均计提薪酬高达336.5万元。考虑到当年万和证券实现净利润3.43亿元,创下近十年新高,如此丰厚的薪酬或许倒也说得过去。

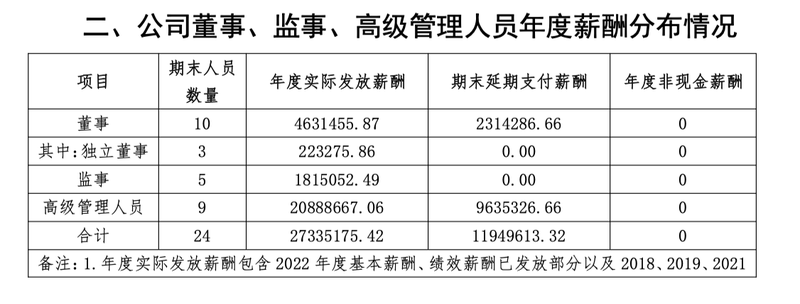

然而,2022年的情况却让人大跌眼镜。这一年,万和证券业绩断崖式下跌,净利润亏损2.15亿元。按照常理,高管薪酬理应随之调整。但令人意外的是,公司选择不披露当年年度计提薪酬,仅公布了实际发放薪酬2088.86万元,以及期末延期支付薪酬额963.5万元。

若按照实际发放的薪酬计,2022年在亏损如此严重的情况下,9名高管领取薪酬仍高达232万元。尽管备注表示,这笔薪酬包含了2022年度基本薪酬、绩效薪酬已发放部分以及2018、2019、2021年度的效益薪酬。但这无疑引发了更多疑问:当公司大幅亏损吞噬掉上一年大部分盈利的情况下,仍然发放上一年的大额效益薪酬是否合理?这是否意味着公司的薪酬制度存在缺陷?

这似乎是一种精心设计的数字游戏。以2021年和2022年为例,万和证券这两年的平均归母净利润为0.64亿元,较2020年并未有实质性增长。然而,由于2021年业绩突出,高管获得的大量激励并不会因为2022年亏损而被取消。

这种薪酬制度可能会助长高管们的投机心理。他们可能会倾向于在某些年份通过激进的经营策略或者会计手法来人为制造"好年景",以此获取高额薪酬。而在随后的年份,即便公司业绩大幅下滑,激励并不会被取消。这无疑会加剧公司经营的波动性,增加股东和投资者的风险。

"大象吞蚂蚁"背后:以优带劣,意义深远

从体量上看,国信证券与万和证券可谓"大象吞蚂蚁"。2023年财务数据显示,国信证券实现营业收入173.17亿元,净利润64.27亿元;而万和证券营收仅4.99亿元,净利润0.59亿元。此外,根据中证协以及Wind数据,国信证券各项指标均位居前列,而万和证券则处于尾部。

如此悬殊的实力差距,使得并购对国信证券的行业地位排名提升十分有限,甚至还存在被万和证券拖累的风险。此种情境下,国信证券为何对万和证券青睐有加?

国信证券给出了三点理由:首先,万和证券总部所在的海南,在推动金融改革创新、金融业开放等方面具有制度优势,有利于国信证券拓展国际化布局,助推国际业务及创新业务发展。

其次,此次收购是国信证券落实非有机增长战略的重要一步。近年来,证券行业马太效应日益凸显,头部券商通过并购整合快速做大做强已成趋势,国信证券此举正是顺应这一趋势。

最后,国信证券希望通过此次并购发挥协同效应。一方面,国信证券将在客户网络、品牌声誉、市场资源等方面为万和证券赋能;另一方面,借助万和证券在海南的资源布局,推动公司国际业务和创新业务发展。

从股东背景来看,国信证券和万和证券实际控制人皆是深圳国资委。因此,这起交易的意义远超大鱼吃小鱼的收购本身,它标志着地方国资对金融资源进行战略性重组的一次重要尝试。实力雄厚的国信证券收购并赋能相对弱势的万和证券,展现了"以优带劣"的战略智慧,对打造一个更具市场竞争力的综合性金融平台,提升地区金融实力具有重要意义。