撰文/ 锌刻度 孟会缘

“2025年将是非高阶智驾车淘汰的元年,无智驾功能的车将逐渐失去竞争力。”连日来,多家新能源汽车高管的发声,将“智驾”的身价极速抬升至上百亿元。

一个值得关注的行业大背景是,随着洗牌加速,越来越多新能源车企意识到智驾不只是影响消费者决策的一大卖点,更是它们决战下半场的关键。辰韬资本投资经理刘煜冬甚至做出了这样的判断:“端到端为L4商业化开启了第二个成长曲线。”

堆算力、堆数据、加算法,当供应商争相开始跑马圈地,这背后不仅有端到端战略规划的差异,也存在资本实力的差距。从特斯拉、华为、“蔚小理”等新能源车企,不断重投超算中心以及日渐扩大研发团队规模等动作来看,这场端到端的竞速赛才刚刚开始。

全栈自研要用钱来堆

“在汽车智能化的时代,我可以明确告诉大家,没有500亿的投入是无法做好智能驾驶的。因此,如果今天还有人认为只需花费几十亿就能成功实现智能驾驶,我认为这样的产品很可能会变成马路上的杀手。”

“关于500亿,需要判断是一次性投资还是长期投资,就像今天提到的我们每年都会有10亿美金投资在智驾研发中,如果连续10年的话是超过500亿的。”

“端到端会让整个链条变得更长,我们每年投入35亿的AI费用,无论是从算力的建设,还是更重要的是数据采集,都需要大量的沉淀和时间。”

极越汽车CEO夏一平

这段时间,极越、理想、小鹏等新能源汽车品牌的高管纷纷就自研智驾的成本问题有所回复,不由将这个话题的“含金量”拉到了顶格。

其实自新能源汽车赛道诞生以来,“智能化”一直是相关车企竞相贴近的终极标签,从最开始的智能座舱,到之后的NOA自动辅助导航驾驶,再到最近的端到端自动驾驶,智能化的落点虽有变化,但新能源车企对“智驾”的追求却是历久弥新。

从技术角度来看,端到端自动驾驶是数据驱动的模型,因此,训练数据的重要性越来越高,端到端对数据的要求体现在数据量、数据标注、数据质量和数据分布等方面,除了海量高质量数据之外,还需要强大的算力来支撑模型的训练。

正如理想汽车智能驾驶研发副总裁郎咸朋所说,“做自动驾驶的研发,核心竞争就是是否有更多更好的数据和与之配套的算力去训练模型。而算力和数据的获取,需要看花多少钱、投入多少资源去做。”

最早布局该技术路线的马斯克也曾多次表示:“FSD V12 端到端模型迭代主要受到云端算力资源的掣肘”。并选择投注重金堆高算力——特斯拉计划2024年底前对DOJO超算中心投资超10亿美元,目标是总算力提升至10万PFLOPS,相当于约30万块英伟达A100的算力总和。

从国内的情况来看,以“蔚小理”为代表的造车新势力,连同吉利、长安等老牌造车企业,或选择自建、或与第三方合作筹备智算中心。如蔚来与腾讯合作建立了智算中心,虽然暂未公布其超算中心的具体实力,但李斌曾用“丧心病狂”一词来形容蔚来在算力方面的布局,并称在未来一两年内都还会是全球天花板;

以华为、商汤绝影、毫末智行为代表的智驾供应商亦是不落下风。据悉,华为车BU云智算中心的乾崑ADS 3.0,在算力方面已达到 3500PFLOPS,训练数据量为日行3000万公里,按照全球道路总长约为6400万公里计算的话,2.1天系统就能完全覆盖。

图源来自汽车之心

显然,推动端到端技术落地需要有投入大,成本高的算力支撑,但这不是所有车企都有能力和资源做到的。据悉,国内大部分研发端到端自动驾驶的公司目前的训练算力规模在千卡级别,随着端到端逐渐走向大模型,训练算力更是捉襟见肘。

为实现2025年量产而努力

“参考前述追赶进度,国内自动驾驶公司的模块化端到端方案上车量产时间可能会在2025年。”关于端到端架构何时上车的问题,辰韬资本发布的《端到端自动驾驶行业研究报告》有所预测。

即使知道端到端自动驾驶必然要接受训练数据难题的考验,但作为当前车圈最火爆的技术概念,新能源厂商加速跑马圈地的态度清晰可见。

自2024开年以来,端到端技术落地智驾领域的消息不断:华为于4月24日在智能汽车解决方案发布会上,官宣了以智能驾驶为核心的全新智能汽车解决方案品牌“乾崑”,并发布了采用端到端架构的ADS 3.0;6月,长城汽车董事长魏建军通过直播展示了长城汽车NOA在重庆的实际表现,背后是长城汽车最新一代的智能驾驶系统,采用模块化端到端架构;在5月20日的“AI DAY”上,小鹏汽车宣布即日起开始向用户推送基于端到端大模型的智能驾驶和智能座舱系统;理想汽车在2024中国汽车重庆论坛上透露,预计最早在今年年底、最晚明年年初,理想汽车将推出通过超过1000万clips训练出的更完善的自动驾驶体系,为用户提供监督型L3级自动驾驶体验;7月,比亚迪旗下的高端品牌腾势表示,已经完成了“无地图”的端对端解决方案研发,是实现智能驾驶的第一阶段;同月,蔚来在2024蔚来创新科技日上正式发布中国首个智能驾驶世界模型NWM——NIO World Model……

华为端到端架构的ADS 3.0

从“国内首个量产上车”“行业首个双系统量产方案”,到“国内首个端到端一体化模型”“业内首个应用端到端技术的AEB”,对于相关新能源产品被冠以的这些头衔,我们或许无从下手验证真假,但可以看到的是相对应车企在这些产品上已经给出的巨额投资——新能源车企日渐庞大的研发团队规模。

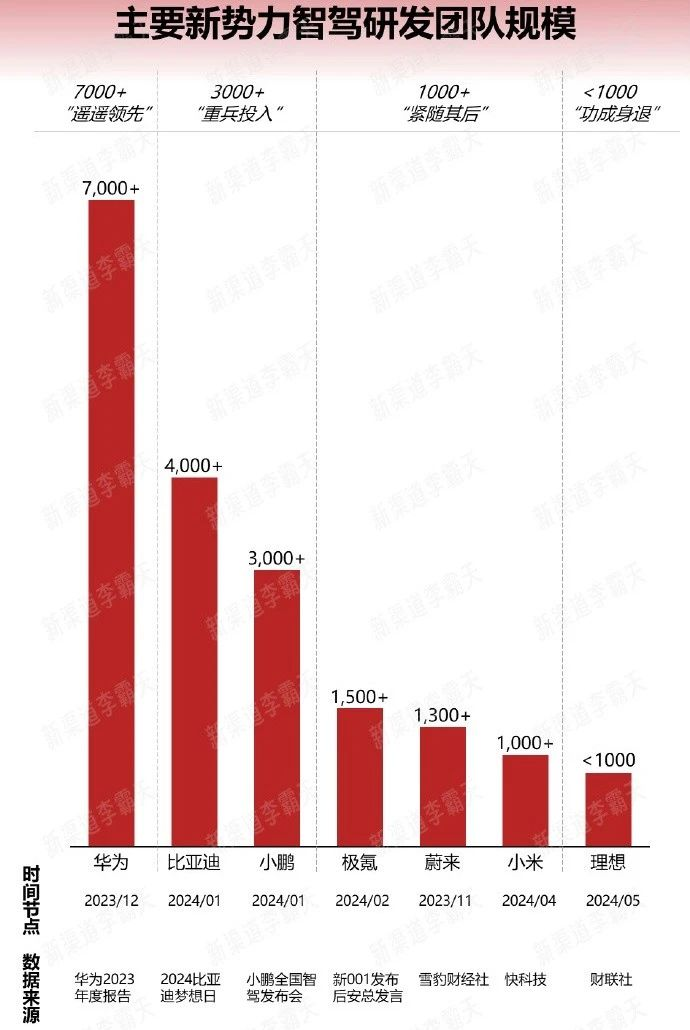

对此,有汽车博主曾做过相关情况统计:华为(2023年12月超7000人,不过这一数字应该是华为车BU总人数)、比亚迪(2024年第一季度超4000人)、小鹏汽车(2024年第一季度超3000人)、极氪汽车(2024年2月超1500人)、蔚来汽车(2023年11月超1300人)、理想汽车(2024年5月预计低于1000人)。

图源:新渠道观察

就连后来居上的小米汽车,也借雷军之口展露过野心,“由小米自己研发智驾,每年成本超过20亿元,投入是巨高无比的,在国内很少有从头到尾全部自研的厂商”。据雷军介绍,小米汽车从一开始就明确了目标,所有的智能驾驶方案都由自己研发,目前小米汽车智驾团队拥有超过1000名工程师。

以在8月份的二季度财报电话会上,被曝出将成立专业的智能驾驶研究院的零跑汽车为例,2024年上半年,零跑在智能化上的研发费用同比增长了50%,“主要是因为加大了智能驾驶的投入”,零跑汽车董事长朱江明还补充表示,2024年零跑研发投入全年会维持在50%的增速。而对比过往,2022年~2023年,零跑两年的研发投入约33.3亿元,同期理想研发投入则为173.66亿元。

谁能稳站第一梯队?

当端到端竞赛开启,车企进入在这一阶段后对训练算力的需求越高,也意味着需要更多的资金、人力和时间投入。而当这条涉及算力、算法、数据的多维竞争技术路线走到最后,必将是其背后的新能源车企之间综合实力的角逐。

其中最重要的一环,莫过于新能源车企们舍得在技术研发上砸多少钱。

之于相关车企,资金来源可以分为外部和内部。外部的典型案例是在2024年5月靠端到端自动驾驶及自动驾驶大模型技术,拿下了超10亿美元融资的英国初创公司Wayve。这为端到端在资本市场的升温埋下了伏笔,毕竟上一次有关自动驾驶领域超10亿美元的融资事件,已经可以追溯到2021年上半年完成25亿美元融资的Waymo,自此以后,全球自动驾驶投融资市场就进入了低迷期。

不过对于国内的新能源车企而言,指望获得资本市场不知何时才到的垂青,倒不如期待以实现自我造血来押注技术突破。

从这个角度来看,国内车企可分为两派,一是如“蔚小理”这样的新能源车企,二是像比亚迪这样向新能源转向的老牌造车企业,在最新的10家车企财报中,算上比亚迪一共有9家车企研发投入超过了净利润。其中上汽集团的研发投入达到89.6亿元,而净利润为66.3亿元;吉利汽车实现了33.7亿元的净利润,研发投入却高达45.5亿元;长安、东风、广汽的研发投入也都高出净利润……这些也在一定程度上证明了老牌造车企业在技术研发方面的资金实力。

当然,造车新势力的表现也值得关注。今年上半年,理想凭借18.9万辆的交付,依旧遥遥领先。蔚来交付8.74万辆,同比增速依然具有绝对优势。小鹏汽车半年交付5.2万辆,排名依然靠后,面临掉队风险。若是就赚钱能力来说,理想汽车无疑是“蔚小理”中的盈利王。二季度,理想汽车虽然净利润同比下降51.94%,但仍录得11.02亿元,连续7季度实现盈利。蔚来和小鹏则是继续亏损,但好的变化是,亏损都大幅收窄。

这些都为造车新势力们大笔花钱搞研发打下基础:2024年上半年,蔚来研发投入达60.83亿元,占营收的比重为22%;小鹏汽车研发投入28.17亿元,销售及行政开支达29.6亿元;理想汽车研发费用为60.76亿元,与去年同期的42.78亿元相比,同比增长42%,研发费用增长了约18亿元。

“端到端量产前必须要跨过这几道关,首先就是车端算力的准备,第二是端到端算法的迭代,第三是云端数据规模,第四是算力规模,第五是验证方案。”用极佳科技工程副总裁毛继明的话来说,目前特斯拉以及国内的“蔚小理”、华为等头部主机厂和公司,在车端算力、云端数据规模、和云端算力规模这三项上已经都齐备了。今年年底到明年上半年,几家头部车企的端到端算法就能够达到规模化上车;明年下半年起,行业就会迎来端到端量产上车的井喷状态。

理想汽车的云端模型

信达证券发布研报认为,智能驾驶算法层面逐渐收敛至端到端架构后,数据+算力将成为核心竞争要素,头部车企或供应商能掌握更多更优的“数据”,以及更强更快的“算力”,而优秀的智驾能力有望加强销量转化,最终强化车企马太效应,令智驾强者愈强。

至于谁将率先开启L4商业化的第二个成长曲线,就要留给市场加以见证了。