文|创业最前线

作为华为、苹果等巨头企业的供应商,领益智造2024年前三季度交出的业绩并不好看。

数据显示,2024年前三季度领益智造在营业收入同比增长27.75%的情况下,归母净利润意外下跌24.85%。

此外,由于持续对外扩张,领益智造资金状况也不容乐观,其短期需要支付的应付账款及应付票据超90亿元。在盈利能力下滑的背景下,领益智造能否解决资金困境?

毛利率下滑、资产减值增加,前三季度增收不增利

在“果链企业”业绩普遍向好的背景下,2024年前三季度,“果链”企业领益智造交出了一份不太让人满意的答卷。

数据显示,2024年前三季度领益智造实现营业收入314.85亿元,同比增长27.75%,实现归母净利润14.05亿元,同比下降24.85%。

从领益智造披露的财报来看,领益智造增收不增利由多方面因素导致,其中资产减值及信用减值的大额计提成为公司前三季度利润下滑的重要原因。

2024年前三季度,领益智造资产减值计提金额为4.04亿元,2023年同期则为2.92亿元。资产减值计提的增加一定程度上影响了公司的盈利表现。

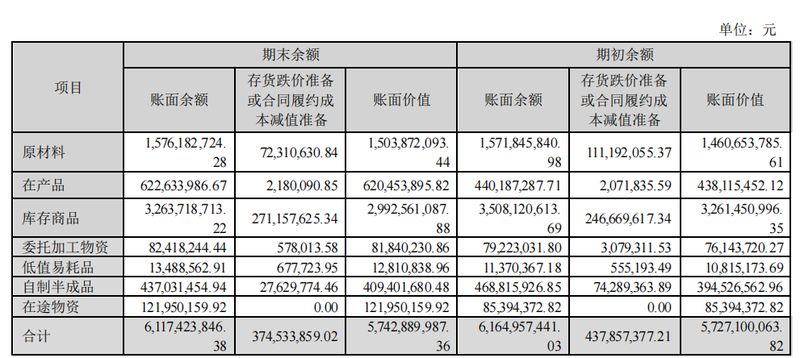

从领益智造半年报资产计提及第三季度资产减值报告中可以看出,存货跌价是公司资产减值大额计提的重要因素。

仅2024年上半年,领益智造存货跌价计提金额便多达2.94亿元,2024年第三季度领益智造再度计提了8352万元存货跌价。这也意味着,2024年前三季度,领益智造存货跌价计提金额便超过3.7亿元。

由于经营规模扩大,领益智造存货规模也在逐渐扩大。数据显示,截至2024年6月30日,公司存货余额为57.43亿元,2023年同期则为48.33亿元(注:半年报披露数据更为详实,故采用半年报存货数据)。

在庞大的存货中,库存商品是领益智造的主要存货来源。同期,领益智造库存商品账面余额便多达32.64亿元,减值准备高达2.71亿元。

图 / 公司2024半年报存货明细

据悉,领益智造产品主要有核心材料、精密功能件、汽车零件等,下游终端应用则覆盖汽车、AI终端、光伏储能、通信等。具体是哪项产品给领益智造带来较大的存货跌价公司并未明确说明,为此,「界面新闻·创业最前线」以邮件形式询问领益智造,截至发稿日期未收到回复。

图 / 公司主要业务及产品

除此之外,公司毛利率及净利率的走低也是领益智造增收不增利的重要原因。2024年前三季度,领益智造毛利率及净利率分别为15.87%、4.46%,2023年同期分别为20.84%、7.58%。

对此,领益智造明确表示,公司毛利率及净利率的下滑,与产品结构变化等因素有关。2024年前三季度,领益智造在手机、PC、平板、MR、机器人相关产品收入增长较快。

但由于该部分业务与原有业务相比盈利能力较差,公司毛利率及净利率水平出现下滑,一定程度上导致公司出现增收不增利的情形。

鉴于手机、PC、平板、MR、机器人领域精密功能件竞争较为激烈,未来领益智造能否在该领域提升盈利能力犹未可知。

值得庆幸的是,2024年第三季度领益智造盈利水平有所复苏,仅第三季度,领益智造归母净利润同比增长了14.68%。

光伏业务收入下滑超5成,多元化经营尚需时日

跟其他消费电子企业类似,从消费电子起家的领益智造也想推动企业多元化发展。但从效果来看,公司布局的新能源汽车零部件及光伏储能要想成为公司第二增长曲线,还有很长的路要走。

从领益智造转型方向来看,新能源汽车、光伏等行业成为公司重点发力的方向。

2020年,在“双碳”政策带动下,新能源汽车销量快速上升。意识到新能源汽车行业广阔的空间,领益智造开始着手布局新能源汽车行业。2021年,领益智造收购了锂电池供应商浙江锦泰,开始切入新能源汽车领域。

据悉,浙江锦泰主要从事锂电池零部件供应,提供的产品包括锂电池盖板、铝壳和软连接等结构件 。在收购当年,领益智造汽车业务仅实现4.44亿元营收。到2023年领益智造汽车业务实现营业收入16.97亿元,两年时间公司汽车收入增长近四倍。

2024年上半年,领益智造汽车业务实现营收10.18亿元,同比再度增长42.78%。虽然领益智造汽车业务仍维持较快增长,但相对于消费电子数百亿的收入,年收入不到20亿元的汽车业务显然不够看。

此外,相较于2022年超166%的营收增幅,领益智造2023年及2024年上半年汽车业务收入增速明显放缓,短期内汽车业务很难推动领益智造收入维持高增长。

除发力新能源汽车外,领益智造还在布局光伏业务。2019年领益智造收购赛尔康海外工厂,发展光伏逆变器组装业务。

并购初期,由于光伏装机量大增,公司光伏业务收入增长较快。但随着行业产能过剩加剧,领益智造光伏业务表现并不理想。2024年上半年,领益智造光伏储能业务收入仅为3.99亿元,同比下降56.35%。

早在2021年,领益智造董事长、总经理曾芳勤就在接受媒体采访时透露,希望未来三到四年新能源汽车业务和AR、VR业务等,可以占据公司业务的“半壁江山”。

目前来看,虽然领益智造新能源汽车业务增速较快,但距离公司董事长所说的占据半壁江山,仍有差距。以苹果为代表的通信领域客户收入仍在领益智造经营中扮演着极其重要的角色,汽车业务等要想成为支柱业务仍有很长一段路要走。

公司举债扩张,有息负债、担保金额合计超180亿元

纵观领益智造发展史,其发展壮大与自身一路举债扩张有很大关系。

2018年,领益智造借壳江粉磁材完成上市。完成上市后,借助上市企业融资便利,领益智造多次对外投资。

2020年,通过定增领益智造募集了30亿元,募集资金主要向旗下孙公司进行增资。此外,领益智造还通过投资设立子公司的方式进行扩张。

在此影响下,公司固定资产、在建工程日益庞大,2018年刚借壳上市的领益智造固定资产及在建工程余额为61亿元左右。截至2024年9月30日,领益智造固定资产及在建工程余额突破126亿元,不到五年时间,增长超一倍。

由于持续对外扩张,过去几年公司投资性现金流一直在大额流出。数据显示,2021年至2024年前三季度,领益智造投资性现金流流出金额分别为39.43亿元、32.68亿元、20.94亿元、25.51亿元。

由于持续对外扩张,公司资金需求度较高,为了筹集资金,领益智造不断向金融机构及资本市场筹集资金。Wind数据显示,近五年领益智造累计募集资金为89.23亿元,其中定向增发30亿元,向银行等金融结构新增借款59.23亿元。

图 / Wind

除向资本市场及银行等金融机构融资外,领益智造还通过其强势的地位,大量使用供应商资金。截至2024年9月30日,公司应付账款及应付票据余额多达90.81亿元。通过使用供应商货款的方式,一定程度上缓解了公司资金紧张的局面。

即便如此,在投资性现金流持续流出影响下,领益智造有息负债金额依然快速上升。2018年,公司有息负债金额仅39亿元左右,截至2024年9月30日,领益智造有息负债接近100亿元,五年时间公司有息负债增长近3倍。

同期,领益智造在手货币资金为35.31亿元,值得注意的是领益智造仅未来一年到期的非流动负债便多达24.49亿元,还有数量庞大的短期负债、长期负债、应付账款及应付票据。以此来看,一定程度上领益智造资金面存在较大的压力。

除自身的债务外,领益智造还大量对子公司债务进行担保。Wind数据显示,截至2024年6月30日,领益智造对控股子公司担保余额合计为88.30亿元。这也意味着,算上对外担保金额,领益智造实际债务压力更大。

图 / Wind

由于有息负债金额较高,领益智造因此付出了较高的利息代价。2024年前三季度,领益智造利息支出金额2.44亿元,相较于同期公司14亿元的利润不可谓不少。

可以预见的是,随着经营规模的扩大,公司负债金额还会扩大。但对于领益智造而言,大规模举债对外扩张近两年效果却并不明显,公司2024年前三季度归母净利润甚至略低于2020年同期。未来,如何平衡好规模与利润的关系,是领益智造需要重点思考的问题之一。