文|半导体产业纵横

曾几何时,MCU 在缺芯潮时风光无量。那时资金涌入、人才汇聚,一片热闹景象。

如今,MCU市场深陷困境,内卷不止,价格战硝烟弥漫。

今年中旬,有一位工程师在某电子论坛反映,有厂里的新产品要求使用3毛钱以下的单片机(MCU),各项功能齐全,技术要求的A4纸写满了十来页。而就是这样成本要求苛刻,没有利润空间,技术支持繁多的项目,竟有3家供应商免费开发来竞争。

业内专家表示,2024年国产MCU的厂商已经超过400家。如此庞大的竞争群体,也就不难理解为何会有三家供应商愿意免费开发来争夺订单了。

回望往昔,ST作为MCU领域的佼佼者,曾是众多企业的首选。然而如今,ST MCU却面临着国产MCU的强烈冲击。在价格方面,国产MCU有着更低的成本,原厂定价甚至能低至五毛钱;而贸易商为了抢占市场,更是不惜让利亏钱出货。曾经价格暴涨几十倍的ST MCU,如今也在这场价格战中“败下阵来”,出现了价格倒挂的现象。

不只是ST,其他国际大厂亦受波及,纷纷调整策略。

01 国际大厂,均受波及

ST:困于中国市场,也要积极拥抱中国市场

近日,意法半导体公布了其2024年前九个月的业绩报告,显示MCU销量同比下降41.3%,约为25.8亿美元,远低于2023年同期的44亿美元。

意法半导体 CEO Jean-Marc Chery 表示,中国市场份额的下降是MCU销量下降的原因之一。

Jean-MarcChery和MCU、数字IC和射频产品部门总裁Remi El-Ouazzane在巴黎的资本市场日上对这一业绩下滑进行了详细解释。

ST表示,2022年和2023年签订的不可取消和不可重新安排的销售合同,是导致客户库存积压,最终导致2024年MCU销量大幅下降的重要因素之一。

这些合同在当时看来是保障稳定的策略,但由于地缘政治紧张局势、全球经济增长放缓以及中国市场增长减速等因素导致的市场需求骤降,这些固定价格合同反而使得ST公司面临巨大的库存压力和价格风险,最终造成严重损失。

El-Ouazzane表示,库存调整占ST公司MCU销量下降的60%,其余40%则归因于市场萎缩和市场份额的下降。

11月21日,ST宣布与华虹宏力半导体制造公司(华虹宏力)建立合作伙伴关系,联合推进 40nm MCU的代工业务。

ST选择在中国代工芯片,最直接的原因是中国市场巨大。这一点在 ST 近一年的业绩表现中亦可略见一斑。

近一年来,ST的汽车业务营收低于预期。ST MCU业务在汽车领域的销售额明显下滑,部分原因是中国市场份额的流失。在工业领域,ST MCU业务的销售额同样明显下滑,部分原因是工业市场的持续疲软和中国市场份额的流失。

因此,ST或许正在试图通过制造本地化来提振中国市场份额。

Jean-Marc Chery也表示,中国是电动汽车最大、最具创新性的电动汽车市场。他还坦言“(中国企业)发展得更快。如果你不在那里,可能就跟不上了。”

不光是ST,随着MCU大厂们的财报陆续发布,可以看到,大家的表现并不乐观。

微芯、恩智浦、英飞凌没有好消息

MCU龙头企业之一Microchip微芯在2025财年第二财季(截至2024年9月30日)实现11.64亿美元营收,同比锐减 48.4%,环比下降6.2%。Microchip 总裁兼首席执行官表示:“我们在继续应对库存调整,该调整发生在许多制造企业宏观疲软的情况下,而我们集中在工业和汽车客户的欧洲业务加剧了这一情况。”

NXP(恩智浦)第三季度营收同比下滑5.4%至32.5亿美元,并且对第四季度前景持悲观态度。汽车业务出现下滑,工业部门的持续疲软也拖累了业绩。

英飞凌2024财年营收149.55亿欧元,比上年降低8.3%;运营利润21.9亿欧元,比上年降低44.5%。除汽车业务全年营收比上年增长2%,其余业务均有超过10%的下滑。英飞凌CEO表示目前除人工智能外,公司的终端市场几乎没有任何增长势头。国际MCU大厂在遭受中国市场强烈冲击的同时,国产MCU公司亦未能独善其身。

02 这家公司,即将解散其MCU团队

据悉,即将解散其MCU团队的这家公司,并非传统MCU公司,而是2021年才切入MCU赛道的国内模拟IC头部企业—思瑞浦。

这一决定预计将影响约80名员工,其中一些员工曾是2022年德州仪器裁撤的中国区MCU研发团队的成员。

报道称,MCU整个部门调整,包括DE、AE、PM以及相关岗位,其中DE大多进行了内部转岗,根据方向转到了信号链、PMS等产品线,AE、PM其他的岗位大多流出来了。

2021年,思瑞浦成立嵌入式处理器事业部,切入MCU赛道,计划投资2亿人民币,旨在结合公司在模拟混合信号设计方面的丰富经验,开发出在系统性能和集成度上超越国内外同类产品的MCU。思瑞浦曾计划通过集成多路ADC、DAC、OPA等,基于应用SoC顶层构架设计,实现面向低功耗、智能控制的优化,主要应用于智能家居、智能楼宇、工业控制、医疗、计量设备、通信等领域。

同年11月底,思瑞浦就正式量产发布了MCU TPS32混合信号微控制器家族的两大系列:TPS325M5系列和TPS325M0系列,共计26款产品,目标市场包括智能门锁、HMI触摸显示控制、智能家居、数字对讲机及各类泛工业控制等。该系列产品选择了STAR-MC1内核,而非传统的Cortex-M4F,显示出公司追求差异化和高性能的决心。

2023年,思瑞浦也有一些具有行业竞争力的MCU产品面世。比如,集成电容触摸技术的MCU,高精度达到10fF,具有超高抗噪、防水防误触、休眠模式低功耗检测及快速唤醒等优势;还有具有高有效位模数转换技术的MCU,支持12位ADC实现单端输入11 ENOB,差分输入11.5 ENOB。

数据显示,目前国内MCU市场仍然是国际MCU厂商占据主要市场份额,国内公司占比较小,且主要集中在小家电和消费电子等中低端市场。

一位MCU行业人士认为,思瑞浦解散MCU团队,可能主要是因为MCU市场过度内卷,看不到盈利的希望。

2023年,思瑞浦依然在加大对MCU产品的研发投入。根据思瑞浦2023年财报中的在研项目情况说明,其高集成度高性能MCU产品系列预计总投资规模达5亿元,在表中出现的在研项目中,金额最高。

然而在2024年前三季度财务报告中,思瑞浦营收84,821.86万元,其中信号链芯片产品实现收入70,961.41万元,电源管理芯片产品实现收入13,826.82万元,两大业务合计营收占比达到99.96%。尽管思瑞浦MCU发布3年来,几乎未实现任何营收。

目前,国内MCU领域竞争已经非常激烈,产品同质化严重,企业之间的竞争主要集中在性价比上。思瑞浦MCU团队的解散,预示着国产MCU发展历程中一个不可回避的阶段。未来,或许会有更多国产MCU企业步入进退维谷的境地。

03 国产MCU厂商,Q3业绩比拼

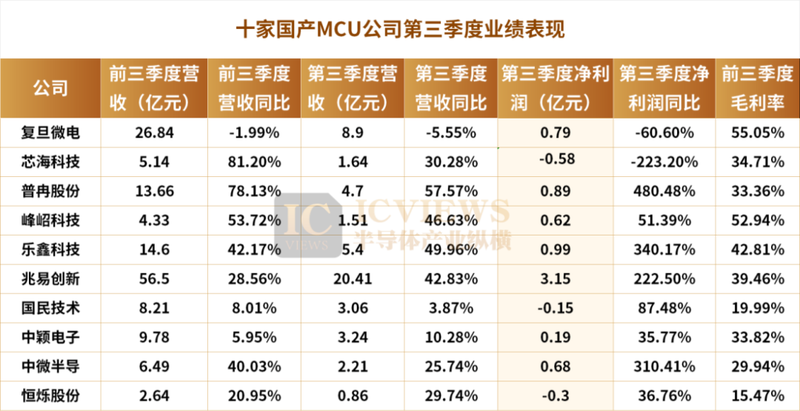

去年前三季度,国内MCU行业整体业绩承压,多数企业营收和净利润同比下滑,不少净利润亏损,库存水平偏高。

今年延续了去年的内卷,竞争步入白热化。不过总的来说,从通用MCU厂商的表现来看,受益于消费电子市场复苏,以及国产MCU在汽车市场渗透率提升,相关厂商的营收表现都不错。统计结果显示,上述十家MCU公司在今年前三季度大都实现显著的业绩回升。

其中兆易创新2024年第三季度的销售额达到了20.4亿元人民币,同比增长42.83%。虽然经历了库存调整的煎熬,但兆易创新在工业和计算存储领域的有效库存管理,成了其业绩复苏的关键因素。芯海科技和普冉股份的前三季度营收同比增幅也均超过50%。

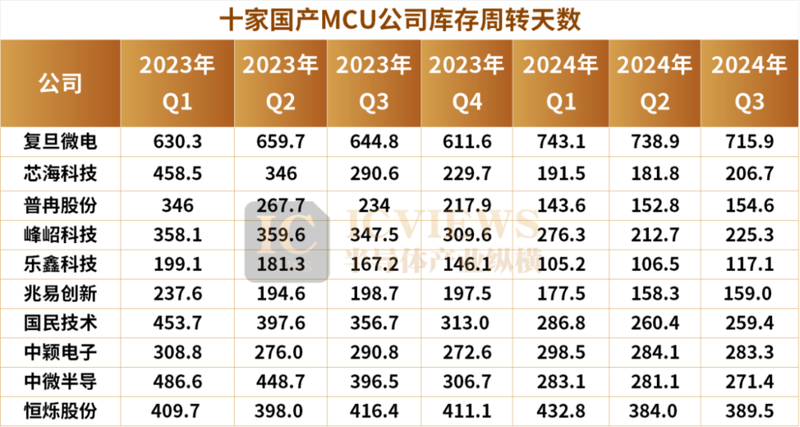

再看库存周转天数,自2023年开始,MCU厂商就开启了漫长的高位去库存周期。时至今日可以看到MCU厂商整体去库存进展完成得较为顺利。

这张图展示了十家国产 MCU公司在 2023 年和 2024 年各季度的库存周转天数。库存周转天数是衡量公司库存管理效率的一个重要指标。该周期内,芯海科技、普冉股份、峰岹科技、乐鑫科技、兆易创新、国民技术、中颖电子、中微半导及恒烁股份的库存周转天数均出现明显下降。

04 国产MCU公司,有两条路要走

并购重组是中小型MCU公司即将面临的格局之一

对于中小型MCU公司而言,面对大型企业的强势扩张,独立发展之路愈发艰难。一方面,它们在技术研发、生产制造、供应链管理等方面难以与大型企业抗衡;另一方面,随着市场竞争的加剧,利润空间被不断压缩,融资难度也随之增加。因此,并购重组成为了这些公司寻求突破、实现转型升级的重要途径之一。

对于头部国产MCU公司而言,它们可以参考国际MCU大厂,这些公司多是通过并购重组来扩大市场份额,巩固市场地位。例如,国际巨头如英飞凌、恩智浦、微芯等,纷纷通过并购小型或专业化的MCU公司以获取新技术、新市场或增强特定领域的产品竞争力。

卷向高端MCU市场

近年来,国产 MCU 芯片出货量呈现出迅猛增长的态势。今年10月,兆易创新在互动平台表示:今年公司Flash在汽车领域出货量实现了同比高增,MCU在2023年业绩筑底后,出货量已经连续四个季度提升,今年全年MCU出货量有望创新高。据悉,2023年底,兆易创新的MCU产品已累计出货超过15亿颗。

面对国产MCU芯片的迅猛崛起,国际大厂无疑感受到了前所未有的压力。对于国际大厂来说,丢失的MCU市场,或许没有那么容易再拿回来。一方面,国产MCU芯片在性价比、定制化服务等方面具有显著优势,能够更好地满足客户的多样化需求;另一方面,随着国内半导体产业的不断发展和壮大,国产MCU芯片的技术水平和市场份额还将进一步提升,这将使得国际大厂在争夺市场份额时面临更加激烈的竞争。

然而对于国产MCU公司来说,抢占中低端的MCU市场份额还远远不够,高端MCU市场是最需要被攻克的。

发展高端MCU意义重大,一方面当前高端MCU产品主要依赖进口,另一方面,高端MCU可以带来更佳的利润回报,投身高端 MCU 的研发与生产,国产厂商能够突破现有利润瓶颈,并逐步构建起自身的技术壁垒与竞争优势。

目前,国内MCU在家电和消费电子应用领域的竞争已经十分激烈。而在汽车电子和工业控制领域,国内MCU厂商的技术、产品和应用方案跟国际大厂还有不小的差距,有能力提供车规级MCU芯片的厂商还不多。

从全球市场竞争格局来看,中高端MCU市场中瑞萨电子、恩智浦、微芯科技、意法半导体、英飞凌等国外大厂占据较高市场份额,这些大厂采用错位布局的战略,其中瑞萨、恩智浦在汽车应用中领先,微芯和意法半导体在消费和工业端领先。

在汽车MCU市场,8位和32位是主流,8位具有超低成本和设计简单等优势,主要用于汽车风扇、雨刷天窗等。

32位占绝对优势,其可用的汽车场景包括汽车动力系统、智能座舱、车身控制,且随着汽车电子电气架构从分布式走向集中式,32位的车用MCU将成市场需求主流。

近年来,部分大陆厂商已从与安全性能相关性较低的中低端车规MCU切入,如雨刷、车窗、遥控器、环境光控制、动态流水灯等车身控制模块,并逐步开始研发未来汽车智能化所需的高端MCU,如智能座舱、ADAS等。

目前,兆易创新、芯海科技、华大半导体、BYD半导体等厂商均有通过车规验证的产品。

总的来说,对于国内MCU厂商来说,国产化是一大机会点,尤其是在工业级、车规级产品应用中,目前国产MCU市场占有率相对较低,这意味着随着产品性能优化、技术进步以及成本控制,国产MCU未来将有望在高阶市场取得更多市场份额。

拿下高端市场,国产MCU厂商才能分得更多“羹”。