蓝鲸新闻1月13日讯(记者 迟磊)日前,博骏教育发布公告称,拟认购宜宾市商业银行国际发售中的配发股份,认购款项上限为全部配发股份的总发售价最高金额,不超过5300万港元。

上市公司购买理财产品的情况并不罕见,这也是当下的经济形势中,拥有大量现金储备的公司来增强资金收益的一种相对稳妥的办法。但放在教育行业之中,一家教育上市公司认购城商行IPO的配发股份,还是相对罕见的一种情况。这次参与投资的两方,拥有何种背景,又会擦出什么样的火花?

四川省第三家上市银行

博骏教育主要从事经营营利性高中及幼儿园,以及提供教育管理服务业务。公司自2001年开始营运,业务根据地为四川。时至今日,博骏教育计划在职业教育产业扩展版图,把握教育产业的其他投资机遇。

博骏教育公告显示,1月7日集团的全资附属公司作为认购方发出订单认购宜宾市商业银行国际发售中的配发股分,认购款项上限为全部配发股分的总发售价最高金额,不超过5300万港元。

对于此次认购事项的理由及益处,博骏教育表示,截至2023年12月31日,宜宾市商业银行是以总资产计宜宾市最大的银行;截至2023年12月31日,也是以注册资本计宜宾市最大、四川省第二大的城市商业银行。其向地方客户提供各类金融服务(包括公司银行服务、零售银行服务及金融市场服务),以满足其财务需要。

考虑到宜宾市商业银行的业务前景、财务表现及增长潜质,以及四川省的经济增长及于银行及金融服务方面的需求后,博骏教育认为认购事项有助于集团把握可能获得的投资回报并扩大其投资组合,符合公司的整体利益。

至于作为另一方的宜宾市商业银行,其即将在港交所挂牌上市,成为继成都银行、泸州银行之后四川省第三家上市银行。公告显示,宜宾市商业银行拟发行6.884亿股H股,发售价区间为每股2.59港元至2.72港元,预期将于1月13日在港交所主板挂牌交易。但这,已经是其第三次冲击港股IPO。

此次上市,宜宾市商业银行计划募资最高20.74亿港元(假定超额配股权获悉数行使)。但最新消息显示,1月9日宜宾市商业银行表示将其IPO价格定在发行区间底部,预计筹集资金为17.8亿港元。

公开资料显示,宜宾银行成立于2006年,前身是2000年成立的宜宾市城市信用社。根据国家金融监督管理总局四川监管局的数据,截至2023年12月31日,以注册资本计算,宜宾银行是宜宾市最大、四川省第二大的城商行。另据其招股书显示,该行的总资产由2021年末的684.90亿元增长至2023年末的934.44亿元,并于2024年6月末突破千亿元大关,达1001.93亿元。

比较特殊的是,宜宾市商业银行是一家“酒系”银行,其业务与当地白酒行业有深度绑定。一方面从股权结构看,该银行第一大股东为四川省宜宾五粮液集团有限公司,持股比例为19.99%。此外,宜宾市财政局、宜宾市翠屏区财政局、宜宾市南溪区财政局分别持有该行19.987%、19.98%及16.94%的股份。

另一方面,五粮液集团可以说是该银行公司客户中的“大金主”。截至去年6月30日,宜宾银行的公司客户存款总额为395.35亿元。与此同时据五粮液集团2024年半年报显示,其存放于宜宾银行的存款余额为129.09亿元——已占该银行同期公司客户存款的三分之一。

博骏教育与宜宾市商业银行在后者IPO时产生交集,如此看来有迹可循——二者都是四川当地各自领域的龙头企业。在寒气逼人的当下,二者选择在某种程度上加强合作、报团取暖,不足为奇。省内企业进行战略上的合纵连横,也是应有之义。

外延并购,或是博骏教育头顶的“双刃剑”

博骏教育2024年的业绩并不好看,在其发布业绩预警时已有端倪。

其于去年的11月14日发布盈利警告。报告显示,与截至2023年8月31日止年度录得的纯利约5100万元相比,预期博骏教育于截至2024年8月31日止年度录得净亏损约3670-4480万元。

博骏教育指出,由纯利转为净亏损主要因融资成本由截至2023年8月31日止年度的约1600万元,增加约9170万元至截至2024年8月31日止年度的约1.077亿元。该增加主要是由于四川文轩职业学院校舍建设借款产生的融资成本(有关借款的融资成本于2023年8月31日完成收购两间职业学校后并表),以及支付与前述收购有关的代价及业务整合成本。

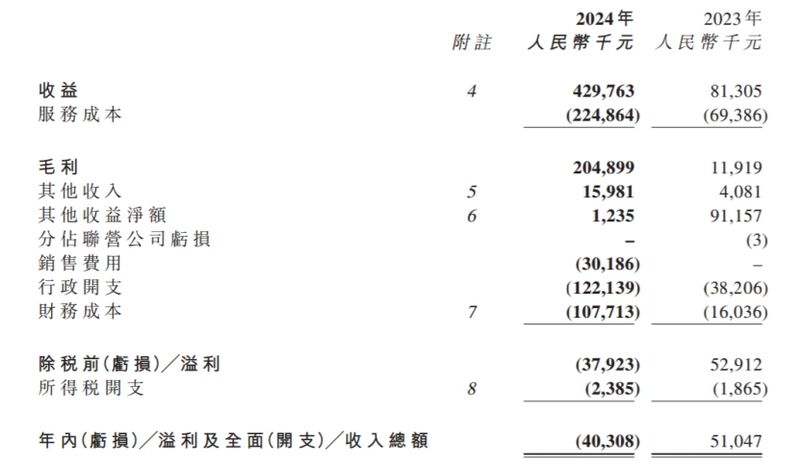

到了11月底,博骏教育正式发布年报。报告显示,截至2024年8月31日止的财年,博骏教育实现营收4.30亿元,同比大增428.6%;实现毛利2.05亿元,同比大增1619.1%。从增幅来看,其主营业务的增长非常迅猛。但与此同时净利润却与前二者形成巨大的倒挂幅度,其实现年内亏损4030.8万元,同比大跌179.0%;实现公司拥有人应占年内亏损3956.6万元,同比大跌177.5%。

为何会出现这一相对极端的情况?其财报细分项显示,博骏教育2024财年的行政开支是2023财年的约3倍;2024财年的财务成本是2023财年的约7倍。结合盈利警报和营收/毛利的相关数据我们不难看出,虽然博骏教育所收购的新标的财务并表后,给其带来了足够强劲的营收/毛利增长;但不可避免的,新标的并表也会带来大额的雇员成本以及收购成本。

与此同时,据博骏教育2024财年年报显示,其持有的总资产为40.16亿元、总负债为35.01亿元,资产负债率已经高达87.17%。另外,其财报期末持有的现金及现金等价物为2.26亿元,占总资产的比重为5.63%。过高的资产负债率与过低的现金储备占比,反映出博骏教育不健康的资产结构与手中持有现金的匮乏。长此以往,对博骏教育外延并购的道路也将有所影响。

对于博骏教育而言,外延并购可以带来业绩的高速增长;但同样会带来成本的激增、居高不下的资产负债率和匮乏的现金储备。滚雪球式的发展壮大,在当下的经济环境或难以为继。但如果停下并购的脚步,业绩表现或将加剧资本市场对其的不认可。对博骏教育而言,外延并购属实是一把悬在头顶的“双刃剑”。