三季度,A股探底回升,私募排排网数据显示,截至三季度末,有业绩最新更新数据的股票策略私募基金产品合计7147只,平均收益约22%,其中6000余只股票策略产品年内收益为正,600余只产品年内收益在50%以上,景林资产、淡水泉等百亿私募,前三季度的平均收益率超过了30%。

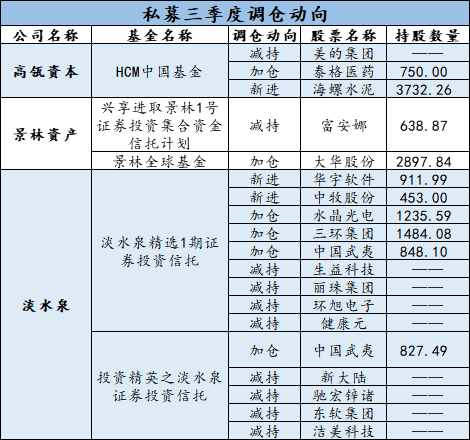

随着三季报的陆续披露,各大私募的最新调仓动向也逐渐浮出水面。

高瓴资本退出美的集团前十大,控股格力集团

在高瓴资本成功拿下格力电器15%控股权的同时,一个有趣的现象是,据季报显示,高瓴资本在三季度对另一只家电龙头股——美的集团进行了减持,目前已退出前十大流通股东名单。

高瓴对美的集团重仓多年,其自2015年四季度就开始进入美的集团前十大流通股东,并在2016年三季度末进行大举加仓,以1.14亿股位居第三大流通股东,但到2018年四季度时,高瓴开始对美的进行明显减仓,此次三季度更是直接退出了前十大流通股东。

如果以美的集团第十大流通股股东持股数,以及三季度其近50元的股价低点粗略计算,高瓴资本此次减持超6.39亿元,如果是清仓操作,减持金额将超过30亿元。

除了高瓴资本外,其实,在三季度,众多机构投资者都对美的集团进行了减持操作。据wind数据统计,三季度机构投资者合计对美的净减持9000万余股,新加坡政府投资有限公司,以及东证资管旗下的东方红睿华、东方红睿丰等多只公募产品,都对美的集团进行了较大幅度的减仓。

淡水泉加仓信息技术、电子元器件等科技领域

淡水泉一直以逆向投资著称,擅长发现市场关注度较低但却极具潜力的“灰马股”,据私募排排网数据显示,截至10月18日,淡水泉今年以来的平均收益率高达39%,在百亿级私募中的表现十分亮眼。

季报显示,淡水泉掌门人赵军管理的“淡水泉精选一期”,在三季度共出现在12家上市公司的前十大股东之中,其中新进了华宇软件、中牧股份,增持了水晶光电、三环集团、中国武夷。

自今年二季度淡水泉新进买入网络安全龙头——启明星辰后,三季度,淡水泉在信息技术领域再下一军,新进成为了华宇软件的前十大流通股东。华宇软件是我国法律科技领域的龙头企业,以法律人工智能技术和自主安全技术为核心支撑,公司2019年前三季度实现营收22.01亿元,同比增长37.44%。

此外,淡水泉还在电子元器件领域加大了布局力度。除赵军一直重仓的歌尔股份外,三季度还增持了水晶光电、三环集团等。

水晶光电的主营业务是数码相机、手机摄像头、安防监控摄像头、电脑摄像头、半导体照明、微型投影仪等光学产品,受益于N摄趋势、5G逐渐商用驱动新一轮换机周期、AR/VR产品步入量产阶段等行业催化剂,公司的摄像头出货量显著提升,目前与华为等国内外主流手机品牌厂商中均有合作,股价年内涨幅达105%。

高毅资产冯柳调仓换股布局医药行业

在众多明星私募基金经理中,高毅资产的“民间派”代表人冯柳在三季度的调仓幅度非常积极。

据wind数据统计,冯柳管理的“高毅邻山1号远望基金”在三季度共进入了27家上市公司的前十大流通股东名单中,其中新进了欣旺达、吉祥航空、三七互娱、诚意药业、利尔化学等近10只个股,大幅增持了辰欣药业、丽珠集团、隆平高科、奇正藏药。

不难看出,冯柳3季度主要的布局方向在医药行业。以他增持了1300多万股的辰欣药业为例,该公司是大输液行业的领先企业,三季度业绩超出市场预期,实现营业收入27.9亿(+42%)、归母净利润3.8亿(+84%),高毅邻山1号远望基金位居其第二大流通股股东。

除上述几家私募外,高毅资产邓晓峰在三季度新进了万东医疗、紫金矿业前十大,减持了光威复材、福斯特;混沌资产葛卫东在三季度新进了鲁阳节能、千禾味业前十大,加仓了兆易创新;景林资产在三季度增持大华股份,减持富安娜;千合资本王亚伟减持三聚环保;重阳投资减持合众思壮。