投稿来源:节点财经

“逆境能打败弱者而造就强者。”

这是美国第37任总统尼克松的一句名言。

2020年伊始,突如其来的新冠肺炎疫情打乱了国内正常的教育教学秩序,对于主打线下教培服务的企业来说,疫情无疑是一张“夺命符”。新东方作为国内知名的教培机构,其线下课程全部按下了“暂停键”。在这样的影响下,老牌教育巨头新东方能否继续维持“强者”态势?

近日,新东方公布了2020财年第三季度财报,财报显示截至2020年2月29日,新东方营收约为9.23亿美元,约合65.5亿人民币,同比增长15.9%;运营利润约为1.17亿美元,同比增长22.4%;归属于新东方的净利润约为1.38亿美元,约合9.8亿人民币,同比增长41.4%。

本次财报周期从2019年12月1日至2020年2月29日,几乎一半的时间都处在疫情期间。不过从财报来反映出的数据来看,新东方的抗风险能力不错。自一月底受疫情影响关闭线下教培点后,新东方快速将线下业务转移到线上,这使得其在报告期内营收、净利保持了同比增长态势。

不过,一番抽丝剥茧后,我们发现本次财报可谓喜忧参半。

01

喜:疫情下营收超9亿美元

最新财报显示,2020财年第三季度新东方总营收为9.23亿美元,同比增长15.9%。其中,教育项目和服务净营收为8.457亿美元,同比增长16.3%。这一增长主要是由近两个季度的学科辅导和备考课程的学生人数增加推动的。

数据来源:雪球图片

Q3季度内,新东方营业利润为1.17亿美元,同比增长22.4%;运营利润率为12.7%,而上年同期为12.0%;归属于新东方股东净利润1.38亿美元,同比增长41.4%。新东方第三财季每股美国存托股票基本和摊薄收益分别为0.87美元和0.86美元。

从运营成本和支出方面来看,季度内这一数据为8.06亿美元,与上年同期相比增长15%。非美国通用会计准则下,新东方第三财季运营成本和支出为7.884亿美元,与上年同期相比增长15.4%。

据了解,新东方旗下业务涵盖K12业务、留学考试、留学中介、在线教育等。公司主要业务包括K12课后辅导(优能中学、泡泡少儿)、留学业务(留学考试、留学中介)、在线教育(新东方在线)、成人英语培训、私立中小学、教材研发出版等。

新冠肺炎对线下教育冲击较大。新东方董事会主席俞敏洪在财报中表示,新型冠状病毒肺炎的爆发,给中国带来了严峻挑战,受其影响,从1月底开始,新东方就停止了全国所有学习中心的运营,这对新东方第三季度的净收入增长产生了约8-10%的负面影响,主要原因是2月的退班率及延期上课的人数高于正常水平。在此期间,新东方通过自主开发的OMO系统,平稳地将线下课程转移到了线上的小班直播,大大降低了疫情对新东方业务的影响。

更早前的2019财年年报数据显示,新东方的K12业务收入占比65%,是公司最主要的营收源;其次是留学业务占比22%;而在线教育业务仅占4%,对整体业绩贡献并不大。

这样看来,新东方第三季度的业绩非常值得肯定,营收、净利均有两位数的增长,不过猛然转到线上,也让新东方感觉“不太适应”。新东方首席财务官杨志辉就表示“受疫情影响,本季度我们的毛利率为56.8%,同比下降80个基点。”

02

忧:获客成本创新高

新东方的营业成本主要由教师薪酬、教室租金和教材成本构成,其中,本次报告期内,因给教师的补偿增加、运营中的学校和学习中心数量增加使得租金成本增加等缘故,营业成本同比增长18.1%至3.986亿美元;销售及市场推广费用为1.182亿美元,同比增长35.2%。

值得注意的是,报告期内新东方的一般管理费用为2.891亿美元,同比增长4.8%,管理费用率达到31.32%。

数据来源:雪球图片

将时间轴拉长后,我们发现自2015财年至今,新东方市场销售和管理费用分别为5.67亿、6.69亿、7.88亿、11.19亿、14.18亿美元,到了2020年三季度这一数据已达到11.94亿,营销和管理费用持续走高,严重挤压了利润空间。节点财经尝试就市场销售和管理费用大涨的问题联系新东方相关负责人,该责任人以“不便回答”为由拒绝了我们的采访。

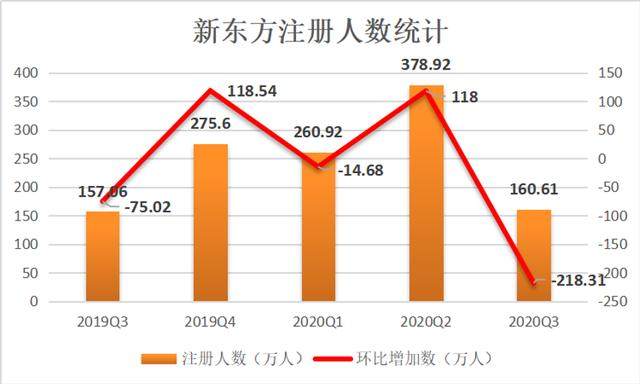

此外,学生人数的增长直接影响教育机构业绩的高低。新东方2020财年第二季度参与学科辅导和备考课程的学生总数为378.92万人,第三季度相较第二季度的学生报名人数骤减218.31万人,同比增速到了2.3%。这是2019年以来最低的同比增速。

数据来源:雪球图片

公司的销售费用的增长,叠加学生增速降低,这导致公司的人均获客成本增至74美元,创历史新高。

一系列成本上涨之后,新东方的营收增速表现不理想。新东方2015年至2019年营收增速分别为9.47%、18.57%、21.72%、36.01%以及26.52%,相比之下,老对手的好未来营收增速则略胜一筹,2015年至2019年好未来的营收增速分别为38.52%、42.86%、68.62%、64.42%以及49.44%。

从净利润看,好未来的净利润在2019财年也超过新东方。2019财年新东方净利润为2.28亿美元,好未来净利润则为3.65亿美元。

目前,新东方已下调其2020财年第四季度(2020年3月1日至2020年5月31日)业绩指引,预计总营收将在7.74亿美元至8.062亿美元之间,同比下降8%至4%。

03

疫情中的教育资源争夺战

短期来看,疫情带火了在线教育,对整个教育行业来讲都是一个巨大红利,但中长远看来,线上教育服务是否能做得好,很大程度上会取决于其自身教学品质和教学模式;能否实现用户留存,主要取决于老师的授课水准和课程品质,毕竟,家长们追求的是教学结果。

在流量为王的时代里,对大部分教培机构而言,营销战略和市场份额紧密相连。

新东方财报显示,在营销支出上意向“比较保守”的新东方Q3一改往日态度,Q3报告期间市场、销售和营销费用比去年同期增长35.2%。

突如其来的疫情在一定程度上加剧了教育资源的竞争。新东方首席执行官周成刚接受媒体采访时指出“预计中国的教育板块将迎来一波市场整合浪潮,没有强大的资本支持或线上教育系统的小型机构有可能无法在现时的艰难环境下维持下去。”

事实上,过去三年里,除了以新东方、好未来为首的老牌教育公司外,还新增了多家上市企业,如A股的中公教育、港股的新东方在线和卓越教育、美股的有道和跟谁学等等,以及数十家跨界教育的其他上市公司,比如威创股份、立思辰、美吉姆等。

再加上互联网企业对于教育业务的加码,如2019年腾讯战略投资高思教育(现已更名爱学习教育集团),阿里巴巴1亿美元投资作业盒子,字节跳动收购K12在线教育平台清北网校等等,在激烈的竞争下,如何处理好线上线下的关系以及如何与面对对手冲击,都是新东方需要思考的问题。

另外,今年3月25日的空中亚布力直播中,俞敏洪表示,卫生事件期间已在考虑退休,但时间暂不对外公布。

内有喜忧参半的财报,外有教育赛道里激烈的竞争,如果这时候俞敏洪选择“退隐江湖”,那么新东方的下一代继任者可就有的忙了。

04

总结

2020年对于教育公司似乎不太友好,先是新冠疫情导致线下授课几乎停滞,再是包括好未来、跟谁学在内的教育中概股遭遇不测,加上美国证券交易委员会(SEC)主席杰伊•克莱顿(Jay Clayton)发布言论称“因为信息披露的问题,他提醒投资者近期在调整仓位时,不要将资金投入在美国上市的中国公司股票。”一时间,国内外的股票投资者都变得十分谨慎。

前几天瑞幸遭遇做空时,新东方创始人俞敏洪表示:“因为(瑞幸)不诚恳,不诚实嘛,这样的公司就不值得信任,而且把中国的中概股一下子拉下了很多,对中国的企业家或者创业公司在世界人民中间的形象其实带来了很大的负面影响。”

的确,作为中概股教育龙头的新东方在海外资本市场承压,在国内又面临诸多对手。对于现在的新东方而言,不仅要考虑这些外在问题,更重要的是盘算好自己线上和线下业务的比例。多年积累的线下优势不能丢,线上这个大趋势也不能落下,方寸之间的拿捏,可能直接关乎新东方的未来。