投稿来源:红钻财经

01

2020年10月30日,福耀玻璃(下称福耀)发布了公司三季报,数据显示,前三季度营业收入137.76亿元,同比下滑11.88%;净利润17.2亿元,同比下滑26.58%;净利率12.49%,同比下滑20.1%。

但这份在过去肯定会导致股价下跌的业绩报告,却在今年新冠肺炎疫情导致行业大幅衰退的背景下,还算过得去。

自2018年开始,国内汽车市场遇冷,销量出现下滑,当年汽车销量总计2808万辆,同比下降2.76%。作为中国汽车玻璃行业的绝对龙头,市场份额为61%的福耀也迎来了困难时期,但好在美国项目运营效率提升,业绩扭亏为盈,公司整体收获颇丰。2018年,扣除出售福通、变卖厂房等非经常性损益后,公司经营利润为31.58亿元,保持了0.29%的微增长。

到了2019年,本以为会出现复苏的汽车市场进一步恶化,产销分别完成2572.1万辆和2576.9万辆,分比下滑7.5%和8.2%。福耀2019年业绩受到严重影响,净利润28.98亿元同比下降29.66%,扣除非经常性投资收益的净利润同比下降8.23%。

2020年新冠疫情爆发,经营重资产工业用产品的福耀玻璃,首当其冲遭受重创,国内工厂停工,海外订单推迟,巨大的资本投入和资产维护费用,需要消耗庞大的现金流,而产品滞销让福耀资金只出不进。前途一片渺茫,悲观情绪蔓延。

面对一系列困境,福耀并没有被打倒,稳健经营,并最终盼到了曙光。随着国内疫情得到逐步控制,复工复产,加上政府一系列刺激汽车行业发展的政策出台,福耀2020年保持了盈利,各项经营指标仍远超同行,股票也迎来了大涨,市值突破了1000亿。

但外部因素还是把福耀玻璃的净利润压到了低点,2020年公司前三季度净利润仅为17.23亿,处于周期性底部。目前股价对应的市盈率已突破40倍,创近十年新高。一旦汽车行业回暖,公司业绩会出现反弹,市盈率也会相应下降。

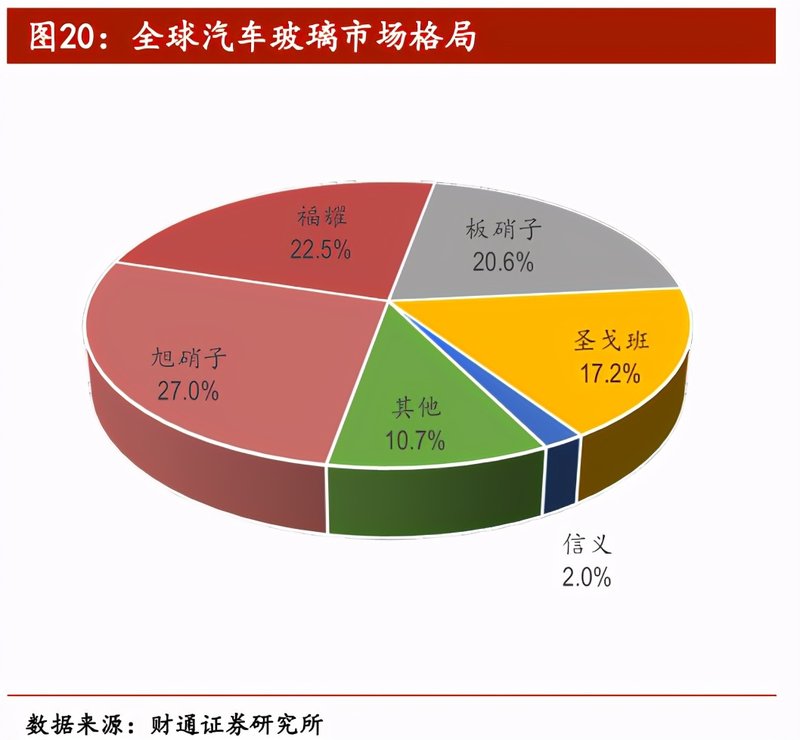

面对复杂的经济形势,投资者想要了解两件事情,第一,福耀玻璃的业绩反弹幅度会有多大?第二,身为汽车玻璃行业的龙头企业,全球市场份额达23%的福耀玻璃的成长空间还有多大?

02

首先,我们需要对福耀玻璃有一定的了解,包括福耀玻璃的成长经历,所处行业的竞争格局,以及公司的核心竞争力。这要从30年前的一家小工厂——高山异形玻璃厂说起。

1976年,福耀玻璃的创始人曹德旺,还是福清市高山镇异形玻璃厂的一名采购员。从小胸怀大志的他没有甘心从事简单的采购工作,总是试着寻找新的出路。随着企业承包制政策的推出,1983年曹德旺看准时机承包了自己工作的这家年年亏损的乡镇小厂,改制做起了水表玻璃。

曹德旺拥有杰出的管理能力,加上当时水表玻璃市场正处于蓬勃发展阶段,工厂在短短一年内就扭亏为盈,并在后续几年占领了全国90%以上的市场份额,曹德旺成为了中国水表玻璃大王。

闲暇之余,曹德旺就经常去旅游,有一次在武夷山游玩时买下了一根拐杖,准备回来当礼物送给母亲,不料在坐车回家时拐杖刮到了客车的挡风玻璃,引起了司机的不满,“老曹你可要小心啊,别把我的车玻璃碰碎了,好几千块一片呢”。

曹德旺收了收自己的拐杖,心想这是欺负我不懂行吗,那玻璃成本只要几十块,怎么会要价上千块?我就是做玻璃的啊!回来后曹德旺开始四处打听,发现国内的汽车玻璃市场都被日本垄断着,成本只要几百块的玻璃,真的被卖到上千元。

或许是打心眼里的民族意识起到了作用,又或许是被高利润的生意所诱惑,总之从那时起曹德旺就暗暗下定决心,“一定要为中国人造一片自己的汽车玻璃”。因为之前承包玻璃厂赚了不少钱,所以曹德旺花巨款购买了图纸、设备等一系列制造汽车玻璃所需的器材。1985年曹德旺的汽车玻璃生产线正式投产,因为成本低,售价也低,很快就替代了进口汽车玻璃,四个月赚了七十多万,1987年,福耀玻璃有限公司正式成立。

福耀经营优异,被选为上市试点企业,并于1993年成功上市。当然人非圣贤孰能无过,上个世纪90年代,多元化浪潮席卷全国,很多企业还没有掌握西方先进的管理思想,盲目进行主营业务之外的尝试,福耀也不例外。上市后的福耀玻璃先后涉足过装修公司、加油站、配件公司、高分子公司、金融领域等。特别是福耀工业村项目,共投资4.8亿元巨款,而公司对房地产开发行业并不熟悉,该项目一度使公司深陷泥淖。

直到1996年,公司才将福耀工业村剥离出上市公司,关停装修公司,转卖了加油站等业务,确立了“以主营汽车安全玻璃及相关工业作为发展方向”的战略定位。为了更好的发展,公司找到了全球汽车玻璃龙头企业圣戈班进行战略合作。

1996年,圣戈班以1500万美元受让香港两家股东持有的福耀玻璃42%股权,并和福耀玻璃成立合资公司万达汽车玻璃有限公司。该项目总投资6.4亿元,圣戈班占51%,福耀占49%。虽然这次合作在三年之后宣布告吹,但对福耀的意义非常重大,可以说是公司的转折点。通过这次合作,福耀引进了技术和管理经验,建成了现代化的万达汽车玻璃厂,并先后通过了美国QS9000标准、德国VDA6.1质量管理体系认证,经营管理水平和生产能力发生质的跃变,而且圣戈班承诺五年之内不再进入中国市场,这为福耀快速占领市场创造了时间条件。

为了更有效的降低成本,保证产品质量,公司开始尝试发展汽车玻璃上游业务,着眼点就是汽车玻璃的重要原材料“浮法玻璃”,其在汽车玻璃制造成本中占比约 35%。2003年,公司投资16亿元在福清兴建浮法玻璃项目,该项目引进美国PPG公司优质浮法玻璃生产技术和设备,建设3条日熔化量600吨的高档汽车级浮法玻璃生产线。2005年三条生产线均投产,公司又陆续在国内外汽车玻璃生产基地附近均建了浮法玻璃工厂。正是由于对浮法玻璃的尝试,开启了福耀上下游垂直一体化的建设步伐。

经过多年发展,2007年福耀玻璃在国内汽车玻璃市场占有率增长到55%,公司在海外陆续建厂,先在俄罗斯卡卢加州投资2亿美元设立汽车玻璃工厂,原计划产能100万套,后增加至200万套。随后福耀进军美国,美国俄亥俄州代顿工厂成立,总投资约6亿美元,设计产能550万套汽车玻璃。

2014年,福耀投资5600万美元收购PPG公司旗下位于伊利诺伊州的芒山工厂,包括土地、厂房、两条浮法玻璃生产线设备等,2016年,芒山工厂两条浮法玻璃生产线均完成升级改造,进入正式生产阶段,年产量达28万吨。

2019年,福耀玻璃又收购德国破产的铝饰条企业SAM,铝饰条是汽车玻璃下游产品,通过收购SAM不但可以完善企业的垂直一体化战略,还可以通过SAM开拓欧洲市场,可谓是一举两得。

至此,曹德旺最初“为中国做一片玻璃”的梦想彻底实现了,福耀不但成为中国汽车玻璃的龙头企业,还是世界级汽车玻璃龙头企业。而且公司在长期发展中也积累了超越同行的竞争优势,为更长远的发展奠定了基础。

03

汽车玻璃行业的主要特征是重资产、技术高,且周期性强,有一定的行业壁垒。

高额启动资金。汽车玻璃行业的启动资金大,国内一条汽车玻璃生产线通常需要投入2亿元,配套的浮法玻璃生产线一条费用高达3亿元。在欧洲和美国新建生产线所需投资更高,在欧洲新建年产100万套的汽车玻璃生产线需要投入4000万欧元-6000万欧元,在美国则需要7000万美元。

较长的认证周期。汽车玻璃的制造技术要求高,质量要求严苛,产品的认证周期较长,一般造车公司与其配套客户所签订的框架合同的期限,通常涵盖新车型的整个生命周期,一般介于5至10年之间,主机厂对供应商进入配套体系的审核非常严格。

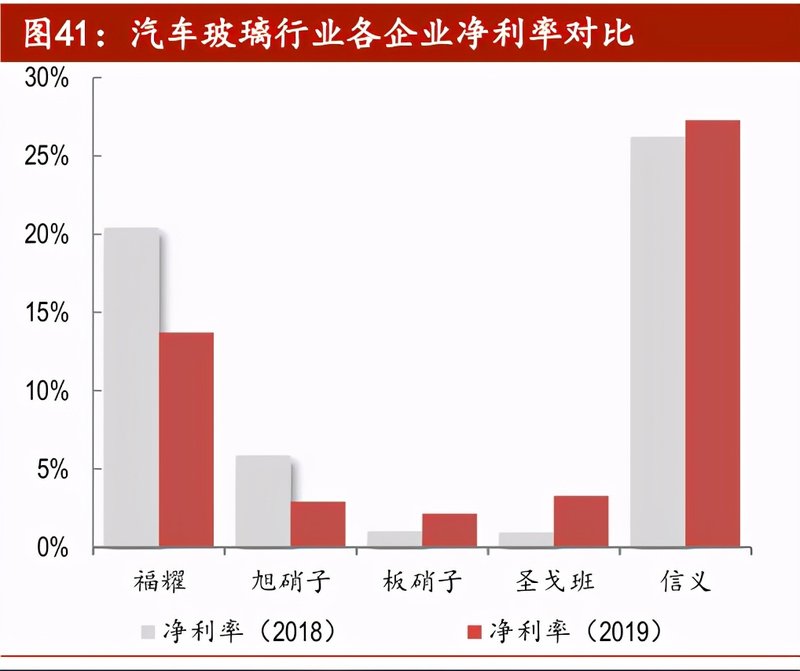

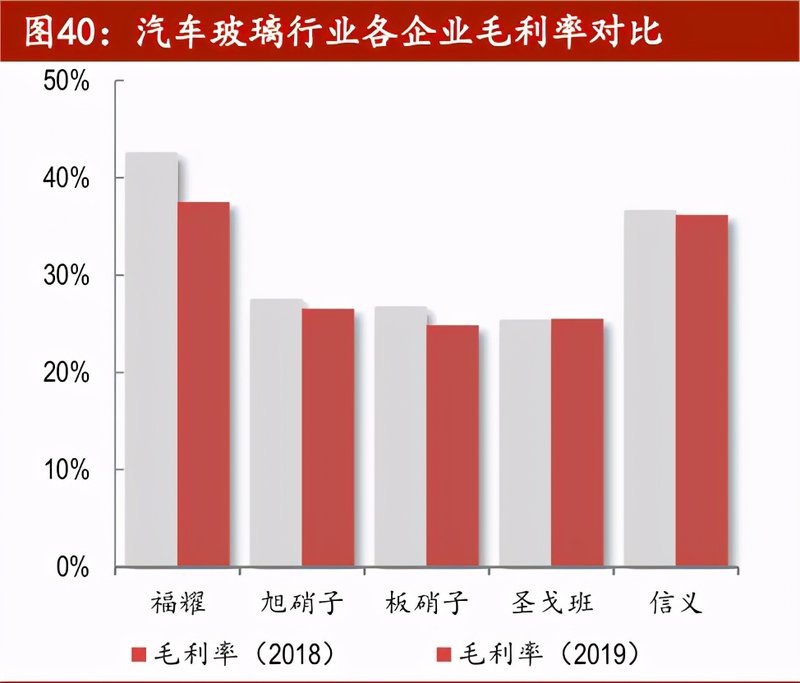

较低的收益率。汽车玻璃行业的收益率实在有限,福耀玻璃目前是整个行业收益率最高的企业,在高负债的杠杆助推下,福耀平常年份的净资产收益率也只在18%左右,净利率也只维持在15%-20%之间,而2019年另一汽车玻璃龙头旭硝子,净资产收益率和净利率仅为3.9%和1.3%。加上每年必要的资本投入,就更让一些新进入者望而生畏。

因此,汽车玻璃行业新的竞争对手很难进入,基本都是老牌企业的互相厮杀。

福耀玻璃的竞争优势源于“专注”。

目前全球汽车玻璃行业共有四大龙头企业,分别是旭硝子、福耀玻璃、板硝子和圣戈班,相比于其他三家,福耀玻璃可以说是最专注于汽车玻璃业务的。2019年福耀玻璃汽车玻璃业务在总收入中占比90%,其余业务也都是和汽车玻璃相关的上下游产品。

相比之下,旭硝子的汽车玻璃业务占比为25.6%,其余业务包括化学、电子器件、陶瓷制品。板硝子的汽车玻璃业务占比为51.3%,其余为信息电子设备、玻璃光纤和家用玻璃。圣戈班的汽车玻璃业务占比更少,只有7%。

由于福耀的业务非常聚焦,所以在经营上更加专注,公司一直努力通过降低成本、提升产品质量来增强其在行业中的竞争优势。

首先是公司的垂直一体化战略。多年来福耀玻璃一直执行垂直一体化战略,通过对上下游的不断拓展,提升效率降低成本。

从上游来,因为浮法玻璃是汽车玻璃重要原材料,在成本中占比约30%。公司目前已拥有福清浮法、重庆万盛、通辽浮法、本溪浮法4大基地10条产线,产能共计141万吨。2019年公司浮法玻璃自供率已达80%-90%。浮法玻璃的自供,大大降低了采购成本。公司还设有子公司湖南溆浦硅砂、海南文昌硅砂、通辽本溪硅砂,硅砂作为浮法玻璃的重要原材料,有效降低浮法玻璃生产成本。

除了原材料,在生产设备上福耀玻璃也能自制。公司旗下子公司福清机械制造公司专注于汽车玻璃生产设备研发、制造与服务,可为公司定制一系列专属设备,节约成本,提高生产效率,目前该部门为福耀提供了80%以上的自制优质设备,成为公司坚强的后盾。

从下游来看,福耀通过收购三峰饰件、福州磨具,并收购SAM,全力构建汽车玻璃配套产品。以SAM铝条为例,作为汽车车窗装饰品,公司可以将产品组合后打包进行销售,降低了生产成本,提高了汽车生产厂家的生产效率。

其次是高额资本投入。鉴于汽车玻璃行业典型的重资产特征,想要提升利润就只能持续的扩张,这需要大量的资本投入。虽然前期的资本投入巨大,但一旦形成垄断,就会带来长期稳定的利润回报。

福耀玻璃2018年资本支出与营业收入的比值为17.8%,高于旭硝子的13.0%、板硝子的4.6%和圣戈班的4.0%,公司近年来处于市场扩张阶段,经营净现金流、净利润与资本开支基本相当,说明福耀正在通过大量的资本投入维持竞争力、挤压竞争对手,从而获得最终的胜利。

再次是高额的研发投入。除了资本支出,在研发投入上福耀也毫不吝啬。近年来汽车玻璃产品迎来消费升级趋势,全景天窗玻璃、抬头显示玻璃、防红外线玻璃、防紫外线玻璃、低辐射镀膜玻璃、夹丝加热玻璃、半钢化夹层玻璃、天线玻璃等高附加值产品渗透率不断提升,要求汽车玻璃厂商具备强大的研发创新能力以应对市场变化,因此需要保持较高的研发投入予以保障。

公司2014年的研发费用为5.2亿元,2019年增长到了8.13亿元,2014-2019年复合增速为24.2%。研发费用在营收中占比也一直保持在4%以上,高于旭硝子的3%、板硝子的1.5%和圣戈班的1.1%。高额的研发投入,保证了福耀玻璃的产品质量,使公司走在了技术的最前沿。

最后是成本管理意识。福耀玻璃的管理层,通过不断的学习和引进高效的成本管理方法,在经营中努力降低成本。每年公司都要与主要供应商反复进行价格谈判,以达到严控成本的目的。据搜狐网报道,福耀某原材料供应商负责人曾表示:“关于产品的价格问题,每一年跟曹先生的福耀集团都有一个针锋相对的谈判,平均要谈至少六七.....谈到小数点后面第二位,曹总才说就这样蛮好。这还是因为我们的人民币只有分,没有厘。”

我们可以通过财务指标来印证福耀的竞争优势。2019年福耀毛利率为37.5%,较此前几年42%的水平有所下滑,但仍远高于旭硝子26.5%、板硝子26.2%、圣戈班25.5%。2019年福耀ROE为14.1%,也高于旭硝子3.9%、板硝子10.3%和圣戈班7.1%。

利润率上反映的更明显,2014-2018年福耀营业利润率都在19%以上,旭硝子、板硝子都在5%以下,圣戈班在10%以下,旭硝子和板硝子的汽车玻璃业务基本处于盈亏平衡边缘,到2019年更是下降至2.2%和1.3%。

虽然信义玻璃的收益率跟福耀旗鼓相当,但由于其体量过小,全球市场份额只有2%,从资产投入的角度来看远远落后于福耀,且汽车玻璃业务只占总业务的27.7%,资源配置上未聚焦于汽车玻璃业务,所以对福耀无法构成威胁。由此可见福耀玻璃目前的竞争优势算得上全球第一。

04

国内市场发展前景

公司国内业务占总营收的50.2%,毛利率为42.67%,市场份额高达61%。虽然福耀正积极进行海外业务的扩张,但国内市场依然拥有巨大潜力。

根据前瞻产业研究院提供的数据,中国目前千人汽车保有量为173辆,无论是对比欧美等成熟市场,还是同马来西亚、俄罗斯、巴西等与中国人均GDP相近的新兴市场比较,都存在一定的差距。

而汽车在中国人心中一直是刚需,结婚买房买车的思想也早已经根深蒂固。加上目前中国的经济正处于蓬勃的发展阶段,预计未来中国的汽车行业仍有巨大的发展潜力。

所以无论是从存量市场,还是新增市场,中国汽车行业的发展空间都非常大,近几年汽车行业的下滑,只是由于产业周期性特点产生的波动,受疫情影响也会积压汽车购买需求。2020年4月以来,随着政策效应不断释放,汽车产业呈现快速恢复、持续增长的态势,1-11月,汽车产销同比降幅已收窄至3%左右,主营业务收入、利润总额和增加值同比实现正增长。

国家发改委新闻发言人孟玮预计,2020年全年中国汽车产业总体可恢复到去年水平,其中,增加值等主要经济指标好于去年,产销达到2500万辆左右,与去年相当,新能源汽车产销超过去年。

过去五年(2015-2019)福耀汽车玻璃每平方米价格分别为136.83元、142.79元、150.60元、164.47元、173.8元,年复合增长率约4.6%。国内单车玻璃用量已由几年前的单车3.3平方米提升到当前的4.05平方米,假设未来几年国内单车汽车玻璃用量维持4.05平方米不变,对应销量为2675万辆,则2021年汽车玻璃市场空间总计应该在234亿左右。

福耀玻璃在中国的市场份额为61%,那么2021年在国内市场对应的营业收入应该在142.7亿左右,同比2019年增长34.9%。同理我们也可以用此方法推算未来十年,福耀玻璃在中国汽车玻璃市场的发展空间。假设未来十年中国汽车行业销量年化增长为4%,福耀汽车的单价增长为4%,假设汽车玻璃未来的使用量不变,则2030年中国汽车行业销量为3700万辆,对应保有量为6.22亿。按照玻璃单价267.5元/平方米计算,则2030年中国汽车玻璃市场总额为400.8亿,汽车玻璃保有量市场空间应为116.4亿,市场总额为517.26亿。假设福耀玻璃未来市场占有率维持61%不变,则2030年的营业收入应为315亿,同比2019年增长121%。

海外市场发展前景

福耀玻璃海外营业收入占比已从2010年的29.4%提升到了2019年的49.9%,毛利率为31.32%,海外市场毛利率比国内低,是因为海外大部分业务还处在整合阶段,盈利能力不强。

目前福耀海外扩展有三个主要目标,分别是美国市场,俄罗斯市场,和通过收购SAM进军的欧洲市场。

①美国市场的发展

美国作为仅次于中国的世界第二大汽车市场,战略地位不可忽视。2016年,福耀在美国建立了代盾汽车玻璃厂(产能550万套)、和美国芒山浮法玻璃工厂(产能26万吨为代盾工厂提供原材料)。

目前代盾工厂配套北美与欧洲知名主机厂通用、克莱斯勒、大众、宝马、奔驰等。在2016年初建时实现营业收入7.3亿元,亏损2.9亿元,但第二年迅速转亏为盈实现508.2万元净利润,2018年实现营业收入34.1亿元,净利润2.5亿元,2019年实现营业收入39.1亿元,净利润1.0亿元。美国工厂的毛利率在40%左右,基本与国内相当,优于美国本土企业。

受疫情影响美国汽车市场遭受严重打击,截止到2020年10月份汽车销量同比下滑16%-17%,预计全年汽车销量将会下降到1550万辆左右。

长期来看,福耀在美国市场的发展空间还是很大的,虽然其成长性不如中国,但汽车保有量是中国的5倍。目前公司在美国市场的份额为19%,拥有超越同行的竞争优势,预计未来十年很大概率会提升到35%以上,结合价格、销量方面的增长,预计美国业务未来十年会有三倍以上的发展空间。

②俄罗斯市场发展

福耀应大众等邀请于2011年在俄罗斯卡卢加州设立子公司,一期100万套汽车玻璃工厂于2013年9月建成投产。但由于俄罗斯的经济持续低迷,该项目一直处在盈亏平衡点附近。但俄罗斯工厂可以辅助SAM进军欧洲市场,为开拓欧洲市场做铺垫。

③收购SAM进军欧洲市场

SAM曾经是福耀的供应商,福耀给奥迪生产的三条线的汽车玻璃铝饰的供应商就是SAM,但SAM却因管理不善加之突如其来的火灾事故而破产。由于失去了供应商,福耀无法满足对奥迪的供应,所以最终在大众的撮合下,福耀在2019年以5882.76万欧元收购了破产的SAM。

SAM被收购时共有11家工厂,其中德国10家、墨西哥1家,由于厂区分布不合理、生产成本高,公司在管理难度和经营成本上压力较大。福耀收购SAM的第一步就是对其生产线进行整合,总投入1亿欧元,目的是将产品放到两条生产线上进行生产,目前改造已经基本结束。

收购SAM有两大好处,第一,获得了铝条制作的相关技术,从而顺利进军铝条行业。第二,通过SAM在欧洲的客户,打开欧洲市场的大门,进军欧洲市场。

车窗铝亮饰条是安装在汽车车窗四周边缘的,起装饰和挡风作用的汽车配件,这种镀铬装饰件可以让车身看起来更为大气好看,装饰效果显著。目前车窗饰条基本配置在中高端车型或同款车的中高配版本。而SAM在铝饰条表面处理方面具有极强的技术优势,其阳极氧化表面处理技术ALUCERAM是目前唯一获得大众和奥迪认可的镀层工艺。通过对SAM的收购,福耀迅速进入了铝条市场。

2018年,福耀出资1000万元在通辽建设精炼铝厂房,负责铝饰条生产流程中的精炼铝流程。之后又以2.24亿元收购了曹晖创办的福建三锋集团,三锋集团拥有铝挤压成形设备,收购完成后福耀在苏州又建了一个铝挤压工厂,进一步提升铝挤压成形产能。公司将铝饰品制造表面处理和最后一步成型工序放在SAM公司进行。

SAM铝饰条产品单车配套价值约150-200欧元,是汽车玻璃单车配套价值的二至三倍,曹德旺先生在一次采访中表示,“收购德国SAM等于再造一个福耀集团”。但目前SAM还处于整合阶段,短期拉低了福耀的净利润,预计2021年SAM业务大概率会脱离亏损。

长期来看,铝饰条业务有很大的发展空间。目前国内铝饰条的渗透率大约在13%左右,预计2025年渗透率或将达到26%。假设单车配套价值为1500元,则2025年铝饰条市场规模约为431亿元。铝饰条是汽车玻璃的下游产品,福耀可以运用其销售链条来加速铝饰条的发展,加上铝饰条的渗透率不断增加,预计未来十年,福耀玻璃的铝饰条业务至少会给公司贡献70亿以上的营业收入。

收购SAM还有更大的战略意义。长期以来欧洲市场一直是竞争对手圣戈班的主场,目前圣戈班在欧洲的汽车玻璃市占率约为50%,福耀一直苦于没有契机去进行渗透。但通过利用SAM的客户资源,福耀成功打开了欧洲市场的大门。凭借着福耀的竞争力,一定能在欧洲市场得到发展。特别是疫情过后,在欧洲大部分企业资金不足的情况下,福耀成功进军的概率将更大。

05

结合国内外市场的情况,推算福耀玻璃2021年的营业收入约230亿,同比2020年增长18%。福耀玻璃净利润的增长会更高,同比2020年预计将增长25%。

长期来看福耀玻璃的发展没有遇到明显瓶颈,公司不但坐拥最具潜力的中国汽车市场,而且专注于海外汽车玻璃市场的扩张。在美国市场占有率的提高、铝饰条业务的推进,以及未来对欧洲市场的开拓,都将成为福耀的增长点,推动福耀玻璃再创辉煌。