投稿来源:市值观察

白酒老三地位之争,初步有了答案。

2020年,洋河实现营业收入211.25亿元,同比下滑8.65%。在前任董事长王耀提出的千万亿(千亿营收、万亿市值)宏伟目标指导下,洋河营收从241亿元干到211亿元,两年缩水30亿元。

自2021年高点算起,洋河股价回撤超过40%,市值蒸发超过千亿,与泸州老窖市值差距拉大到近500亿元。

随着王耀卸任,洋河的千万亿目标也少有人再提起。从追赶茅台到老三地位不保,“最会卖酒"的洋河仅用了两年时间。

从241亿干到211亿,白酒老三地位不保

2月26日晚,洋河股份发布2020年度业绩快报。公司2020年营业收入为211.25亿元,同比下滑8.65%;净利润74.77亿元,同比增长1.27%;其中,第四季度营收为22.11亿元,净利润为2.91亿元,同比增速分别为9%和23%。

单看第四度业绩,洋河营收增速和净利润增速均创出近2年新高,但从全年数据看,公司营收仍然缩水了20亿元。

市值观察发现,洋河2020年净利润之所以没有下滑,是因为有银河证券带来的高额打新收益(10亿+)。从扣非净利润来看,洋河应该是是主流白酒企业中唯一出现业绩下滑的公司。

可以从三季度数据对洋河扣非净利润做一个简单推算。2020年前三季度,洋河净利润71.86亿元,同比增长0.55%,扣非净利润56.34亿元,同比增速为-13.94%。因此,若将公司四季度净利润全部看作是经营性收益,洋河2020年全年扣非净利润为59.25亿元(56.34+2.91),同比2019年(65.56亿元)下滑约为10%。

作为曾经的业界黑马,洋河股份近两年失速明显,远不复当年之勇。

2018年-2020年,洋河营收从241亿元降到231亿元再降到211亿元,缩水30亿元。公司扣非净利润从73.69亿元降到65.56亿元再降到59.25亿元,缩水14.44亿元。

自2020年9月以来,泸州老窖与洋河股份市值反复胶着,市场关于洋河能否保住白酒老三的讨论与争议不断。

从最新数据看,泸州老窖笑到了最后。

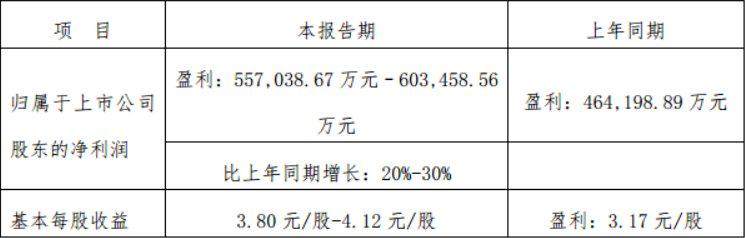

泸州老窖业绩预告显示,公司2020年全年净利润为55.7亿元-60.34亿元,同比增长20-30%。按照这一增速,泸州老窖最快将在今年就会完成经营性净利润对洋河股份的反超。

除了泸州老窖外,洋河还面临其它对手的追赶。

清香老大山西汾酒最新市值已经达到2490亿元,几乎与洋河平起平坐。作为中国老牌名酒、第二大高端酱香白酒,以及中国唯一浓、酱、兼香三大品类齐备的郎酒也即将上市,并将有望凭借在高端酱香领域媲美茅台的产能规划与长达7年基酒的青花郎价值释放,是白酒业头部阵营的强势选手。

两年前,洋河还一度将追赶茅台提上日程。

2018年,时任董事长王耀在洋河股份年度工作大会上做了标题为《乘风再展翅,双击成大业,奋力开启“千万亿”宏伟目标新征程》的工作报告,千万亿是指千亿营收,万亿市值。

2019年,王耀报告题目是《风变稳掌舵,远行扬满帆,奋力谱写“千万亿宏伟目标”新篇章》,再度提起了洋河千万亿宏伟目标。

不过2020年,王耀已经开始强调“六稳六新”,千万亿宏伟目标没有再提。

今年2月23日,王耀本人正式卸任董事长一职。

显然,洋河目前的首要目标已不再是追赶茅台,深度分销所带来的渠道问题以及在高端白酒领域的弱势,让公司几乎完美错过了本轮的白酒复苏。

深度分销反作用,错把高价当高端

尼采说过,“能击倒你的东西往往也能成就你”。

不过,这句话反过来说也有道理,经验主义往往是成功者的最大陷阱。

例如,洋河的深度分销模式在业内享有盛名,这在公司早期扩张中起到了很大作用,洋河也因而成为“最会卖酒”的白酒企业。

不过,这一模式高度依赖自有销售人员开拓市场,渠道商变身为配送服务商,利润空间大大折扣,反而成为竞品反攻的一个主要着力点。在省内,今世缘就成功地利用这一空挡,用超过洋河1-2倍的利润空间不断抢占团购终端市场。

另一方面,本轮白酒复苏是以高端白酒为主的结构化复苏,而高端白酒更看重经销商的特定圈层经营能力,具备人脉资源的经销商在渠道中的话语权不断提升,这恰恰又是洋河渠道结构的一大弱势。

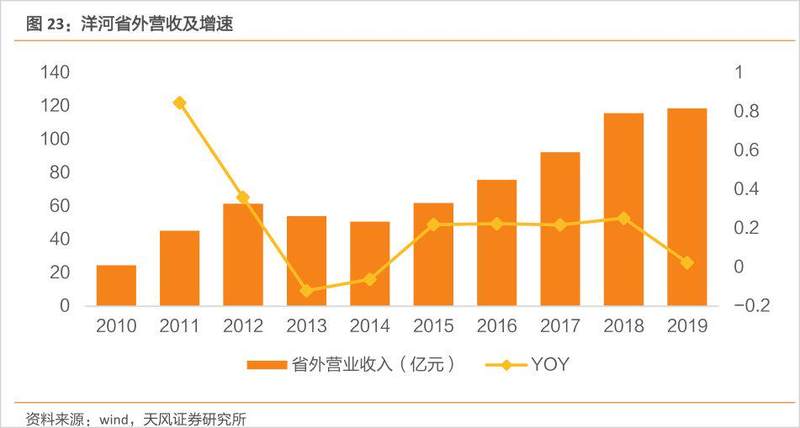

省外市场,洋河也遭遇到各大省酒的猛烈反击。

众所周知,洋河能够在白酒行业上演黑马奇迹,离不开蓝色经典系列的成功,背后则是2010年以来县城及富裕乡镇百元白酒强势崛起的时代背景,以及蓝色经典对这一市场的率先开拓与把握。

当其他白酒企业逐渐意识到100-300元价格段中端白酒的重要意义,不断对这一“生命线”发起猛烈冲击,已经在全国市场全面铺开的蓝色经典也收到了最大的冲击。

2018年下半年,洋河营收增速已明显乏力。为应对挑战,洋河选择渠道压货。但低利润率叠加高库存,让经销商苦不堪言,厂商矛盾不断增加。2019年,洋河被迫进行渠道控货,公司营收增速最终于在下半年由正转负,Q3、Q4营收增速分别为-20.61%、-36.49%。

2019年当年,洋河股份省内、省外收入分别为110.11亿元和121.15亿元,对应同比增速分别为-10.67%、2.38%。2020年上半年,洋河省内收入下降17.76%至66.4亿元,省外收入下滑14.34%至67.89亿元,局面依然没有改观。

除了省内今世缘、省外地方名酒的冲击,在高端白酒的薄弱一直是洋河的又一大软肋,只是在“海天盛宴”之时没有表露出来。而在茅台引领本轮高端白酒复苏之后,洋河又选择了不断提价的方式仓促应对。

2016-2018年期间,洋河连续6次提价。2019年5月,“天之蓝”和“梦三”、“梦六”每箱涨价百元以上,“梦九”更是达到了千元/箱。从实际效果来看,洋河显然没有收到预期中的效果。

首先,洋河品牌张力明显与茅台、五粮液存在较大差距,即便与泸州老窖、郎酒比起来,也存在明显不足。因此,洋河在2017年推出定价高达 1688元的新品“梦之蓝手工班”后,并没有在高端白酒市场产生多少反响。

在讲究历史沉淀与文化底蕴的高端白酒领域,洋河似乎错误地将高价当成了高端。

2019年三季度,洋河再次推出“M6+”,定位600-800元价位带,将目标瞄准了五粮液普五。可想而知,这显然无法对抗五粮液普五这一浓香超级大单品。

此外,茅台彻底封神、郎酒爆发式崛起,也让酱香白酒在高端市场进一步瓜分了市场。郎酒招股说明书显示,2017年至2019年,公司实现净利润分别为3.02亿元、7.26亿元、24.44亿元,其酱香白酒,尤其酱香拳头产品青花郎、红花郎正是其业绩暴涨的关键支持之一。

在存量竞争格局下,酱香酒整体的走强对坚守浓香的洋河也是一种冲击。

曾几何时,洋河还是白酒行业增速最强劲的黑马,也是行业近20年来唯一一家成功全国化的地方名酒企业。这让世人对它总有过多期望,也让公司有些“蜜汁自信”。

某方面说,白酒老三地位的丧失,也不能怪洋河不努力。

兜兜转转几十年看下来,白酒企业的成功,离不开持续的经营与管理创新,但更离不开的,还是简单的几个字:酒要好,酿酒的底子(产地环境)更要好。

比如,茅台、郎酒所在的赤水河,以及更大范围的白酒金三角,在这些地方的酒企,在消费者心里,就是天生高人一等。

这是历史沉淀下来的,很难会被轻易改变,不服都不行。