图片来源:图虫创意

投稿来源:博望财经

2021年3月24日,小米发布了2020年第四季度和全年业绩报告。2020 年,小米收入达人民币2459 亿元,同比增长 19.4%;经调整净利润人民币 130 亿元,同比增长12.8%;第四季度,小米集团总收入达人民币 705 亿元,同比增长 24.8%;经调整净利润达人民币 32 亿元,同比增长 36.7%。

在致投资人的一封信中,雷军开篇就说到:“经历 2020 这非常特殊的一年,能为您再次奉上一份自豪的答卷,我深感荣幸。”对于此次财报,雷军显得十分满意,但投资人们似乎并不买账。

彭博社综合预期显示,小米四季度以及全年的总营收、智能手机收入、互联网收入均不及预期,唯经调整净利润超出市场预期。对于财报的反应直接体现在股价上。财报发布当天,小米股价跌幅2.53%。截至3月26日,小米收盘价格的25.4港元/股已经距离2021年1月5日最高时的35.9港元/股的价格跌去了29%。

01

制裁撤销市场反应冷淡

对于包括小米在内的手机厂商来说,2021年并不容易。由于美国对于高端芯片限制以及部分中国企业的禁令,让原本开始在海外市场发力的小米等手机厂商颇受打击。

1月14日(美国时间),美国国防部以涉军为由将包括小米集团在内的9家公司纳入美国投资禁令限制。根据前美国总统特朗普发布的行政令,美国投资者将须在11月11日之前出售所持的在限制名单上的公司股份。次日,小米集团发布澄清公告,称公司服务及产品皆用于民用或商用,并非中国军方拥有、控制或关联方,亦非美国NADD法律下定义的军方公司。

受上述事件影响,小米集团1月15日股价大幅低开11.18%,报29港元/股。虽之后有所上升,但依然延续下降趋势,1月27日股价报29.55港元/股。

3月13日,据路透社报道,距离美国限制小米股票交易的禁令生效仅几天时间,美国一联邦法官当地时间12日就小米公司起诉美国防部一案发出初步禁制令,禁止美国国防部将小米列为所谓“与中国军方相关企业”政策的生效或实施。

报道称,美国哥伦比亚特区地方法院法官鲁道夫·孔特雷拉斯认为,美国国防部此举“具有任意性且反复无常”,剥夺了该公司的正当法律权利。他还表示,随着诉讼展开,小米很可能会赢得全面撤销禁令,并发出初步禁止令以防止该公司遭受“无法弥补的损害”。

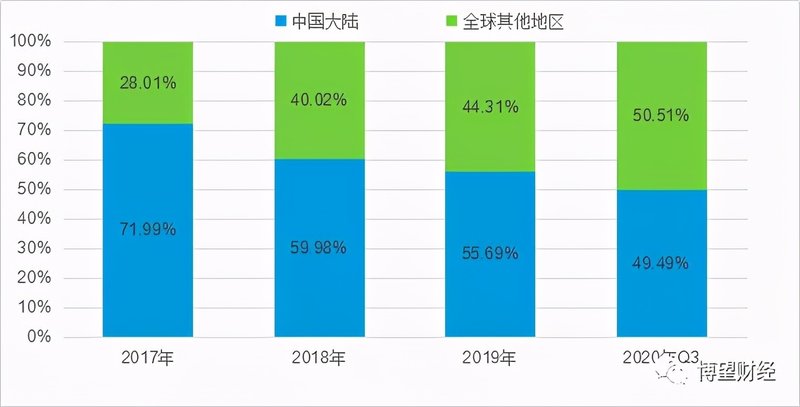

不过,这似乎并未提振投资者们信心。小米股价依然在相对低位徘徊。作为国内代表性的手机厂商,小米集团在发展初期主要依托“饥饿营销”、用户社区发力。上市前后开始在智能生活上突破以及海外市场寻求突破。在2020年以前,小米集团在中国大陆地区的营业收入均大于其他地区,且2017年差距最大。

小米集团产品销售地区及占比情况,数据来源:Wind金融终端

自从上市后,小米战略重心逐步转向海外。根据2020年财报显示,小米全年境外市场收入达到人民币 1224 亿元,同比增长 34.1%,占总收入 49.8%,截至 2020年 12 月 31 日,小米的产品销往 100 多个国家和地区。根据 Canalys 统计,2020年第四季度,小米在全球 54 个国家和地区的智能手机出货量排在前五名。

在国际化进程中,印度与欧洲仍是小米最重要的市场。2020 年第四季度,小米智能手机市占率在欧洲市场连续三个季度排名前三,在印度智能手机出货量市占率 27.4%,连续 13 个季度保持排名第一。印度是小米的传统强势市场,价格合适,品牌建设到位。一些印度当地用户甚至一度认为小米是印度品牌。

不过,伴随着中美贸易战升级以及此前印度抵制中国产品的举动,对于小米短期都会带来一定影响。除此之外,投资者们对于小米未来股价的担忧还源于源于对于小米未来增长态势以及业务模式的担忧。

02

互联网服务行业增长恐不及预期

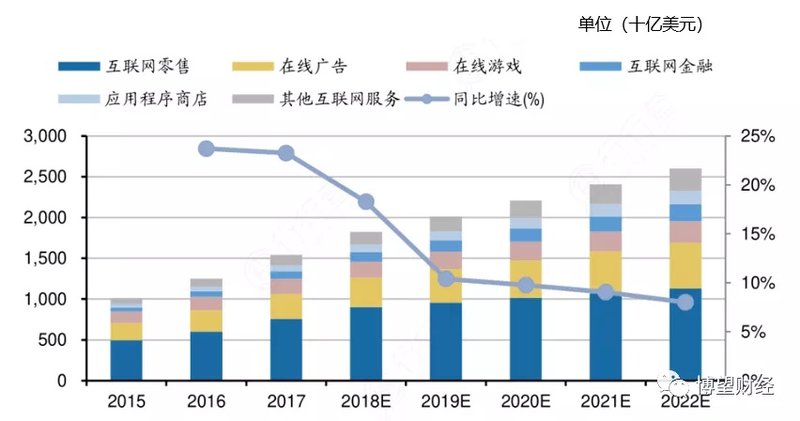

根据艾瑞咨询报告显示,2015年至2017年间,全球互联网服务市场规模由1.01万亿美元增至1.54万亿美元,复合年增长率为23.5%。预计于2022年将达到2.6万亿美元,复合年增长率为11.0%。虽互联网服务市场空间大,但增速自2016年开始急速下滑,随着互联网红利的消失,增长恐不及预期。

2015~2022年全球互联网服务市场规模趋势,数据来源:艾瑞咨询,广发证券发展研究中心

中国互联网服务市场规模由1,891亿美元增至3,202亿美元,复合年增长率为30.1%,预计于2022年将达到6,692亿美元,复合年增长率为15.9%。

2015~2022年中国互联网服务市场规模趋势,数据来源:小米集团招股说明书,广发证券发展研究中心

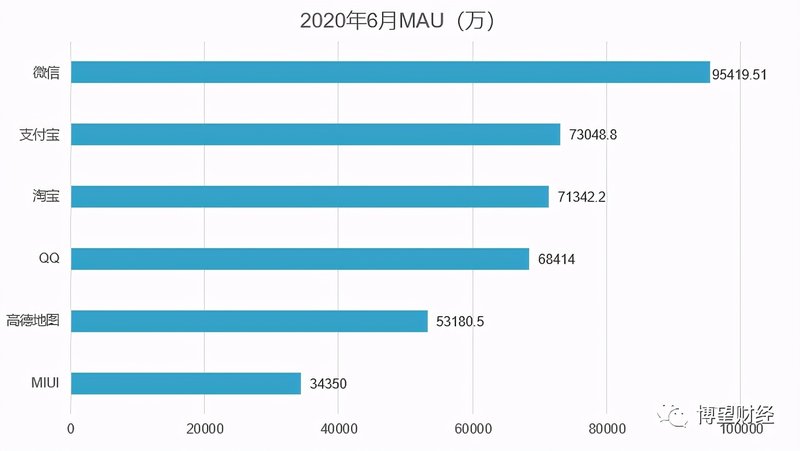

第三方机构QuestMobile发布了《中国移动互联网2020半年大报告》。报告显示,2020年6月MAU过亿的App数量达到54家,微信、支付宝、手机淘宝位列前三。

2020年6月排名前6位App的月活跃用户人数,数据来源:小米集团年报,QuestMobile

中国互联网服务市场规模虽逐渐扩大,但是增长率却逐年下降;对于依托本次移动互联网红利快速发展起来的小米来说,随着互联网红利的消失,原本依靠价格、社区、营销等增长起来的营收和商业模式势必会受到影响。

03

商业模式转变能否带来发展转机?

小米是一家主要从事智能手机、物联网(IoT)和生活消费产品研发和销售,提供互联网服务,以及从事投资业务的公司。

小米集团产品分类,数据来源:小米集团官网

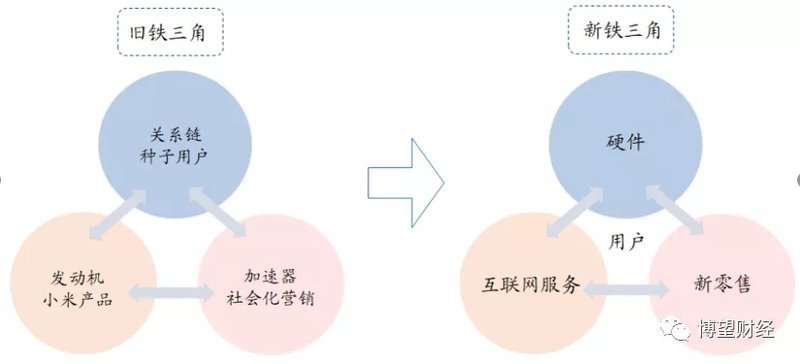

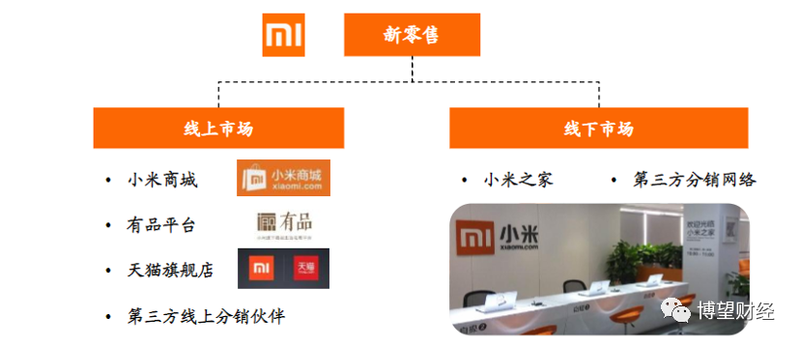

在发展初期,小米集团依赖“旧铁三角”商业模式实现用户数量的百倍提升,但传统模式在稳定用户和流量变现方面存在不足。在新发展阶段,小米集团提出以用户为中心、“硬件+互联网+新零售”的“新铁三角”商业模式。新零售意味着小米渠道不仅仅局限于线上,同时也通过“小米之家”布局线下零售网络,向用户提供更便利的售后服务和丰富的小米产品,包括智能手机、平板、智能家居和其他IoT生态产品。

小米集团“铁三角”商业模式转变,数据来源:小米集团官网

在 2020 年第三季度,雷军激动地宣布时隔六年,小米重登全球手机出货量前三。上述财报显示,整个 2020 年,小米智能手机出货量达到 1.46 亿台,同比增长 17.5%,是上市以来的高位。

不过,根据Counterpoint 的数据显示,OPPO 加上子品牌 realme 的出货量达到 4800 万部,已经反超小米(合并计算红米)的 4300 万部,其他统计机构虽然没有明确列出 realme 的数据,但也在补充分析中提及。小米这第三的位置其实坐得并不稳。

作为曾经依靠营销快速增长的一家公司,小米在上市后最喜欢提及的便是AIoT业务的成绩。这反应出小米努力将自己打造成为一家技术产品驱动型的公司。此前,雷军和许知远对话视频中曾提及,小米手机要有伤一万块的产品,并逐步摆脱用户心中小米等于低价手机的概念。显然,提升价格的背后必然需要技术和产品作为支撑。

这在财报中也有所体现,截至 2020 年 12 月 31 日,小米 AIoT 平台已连接的 IoT 设备数达 3.25 亿台(不包括智能手机及笔记本电脑),同比增长 38.0%。拥有五件及以上连接小米 AIoT 平台设备(不包括智能手机及笔记本电脑)的用户数达到 620 万,同比增长 52.9%;米家 App 12 月的月活用户数达到 4500 万,同比增长 22.1%,这一季度是小米上市以来,IoT 单季度收入首次超过 200 亿元。

小米集团通过控制硬件利润迅速积累、扩大用户基数,带来高活跃度、高转化的互联网用户群体,向用户提供更便利的售后服务和丰富的小米产品,并最终实现流量变现,由此可见小米集团的商业模式转变具有重要战略意义。

04

小米集团的核心利润来源竟然是互联网服务?

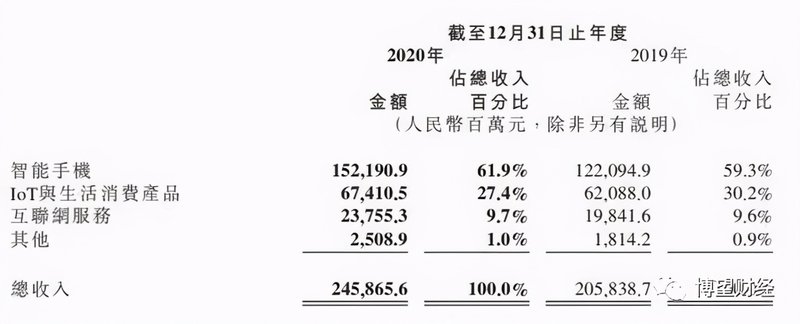

2017~2019年以及2020年1~9月,小米集团营业总收入分别为1,146亿元、1,749亿元、2,058亿元和1,754亿元,营业利润分别为122亿元、12亿元、118亿元和144亿元,毛利率分别为13.22%、12.69%、13.87%和14.50%,2018年收入大幅增长的同时利润却大幅下降,主要系同期管理费用大幅增长所致。2019年智能手机、loT及生活消费产品和互联网服务收入分别占同期营业总收入的59.33%、30.17%和9.62%。2020年智能手机、loT及生活消费产品和互联网服务收入分别占比为61.9%、27.4%、9.7%。

小米集团三大主营业务收入占比情况,数据来源:公开数据

由此不难看出,很难将小米定义为一家互联网公司,手机硬件公司更为贴切。然而,在小米集团三项业务毛利润构成中,除2017年外,其余期间互联网业务毛利润均高出其他两项业务毛利润。由此可见,互联网服务业务虽总营收占比较低,但作为小米集团核心利润来源。

05

小米集团自身优势与所处风险,孰强?从估值中寻求答案

小米手机有一定品牌效应,但溢价空间不高;AIOT平台网络效应显著,主要是智能家居,目前小米集团已是该领域绝对的王者,米家平台是全球领先的智能家居平台;整合线上、线下渠道资源,减少中间商,降低销售成本,其中,线上渠道分为直接线上零售(小米商城、有品平台及天猫旗舰店)和第三方线上分销伙伴(京东、苏宁、Flipkart、TVS Electronics、亚马逊等),而线下渠道则分为通过零售店小米之家向用户直接销售产品以及通过第三方分销网络销售(电信运营商、零售连锁店及直供点、国际分销商)两种;生态链持续壮大,开设线下零售店可同时售卖小米手机和生态链产品,方便购买;领导人雷军是天使投资人,主要关注移动互联网、电子商务和社交领域,同时担任小米科技创始人董事长兼CEO、金山软件公司董事长。

小米集团新零售模式,数据来源:小米集团招股说明书,广发证券发展研究中心

小米集团目前主要面临芯片断供、海外市场销量生态链产品线拓展及互联网用户变现能力均低于预期四大风险。

首先,小米集团目前部分核心零部件依赖进口厂商,其中最核心的就是芯片,主流旗舰机主要搭载着高通芯片,中美贸易摩擦可能导致核心零部件供应中断,新机发行延期,从而导致市场份额的流失。

其次,当前海外疫情形势严峻,存在疫情扩散,导致消费端需求下降,海外市场手机销量低于预期风险。

第三,小米生态链企业非小米直接控股,相关公司产品质量把控能力,以及新产品的拓展将极大影响小米自身产品线拓展,加上生态链公司自有品牌产品扩张,小米生态链产品线拓展存在低于预期风险。

第四,小米生态体系用户消费能力整体弱于苹果。用户品牌忠诚度、付费意愿等仍有待时间验证,用户价值变现存在低于预期风险。

综合来看,在美国法院宣布了对小米禁令有望解除的利好消息后,小米短期利空更多是来自于海外市场销售问题,长期则是如何解决手机硬件与互联网服务营收之间业务模式占比的问题。