文|未来价值研究院

01、电商行业:酸甜苦辣各不同

目前所有电商主要分为四类。分别如下:

综合电商:回归常态

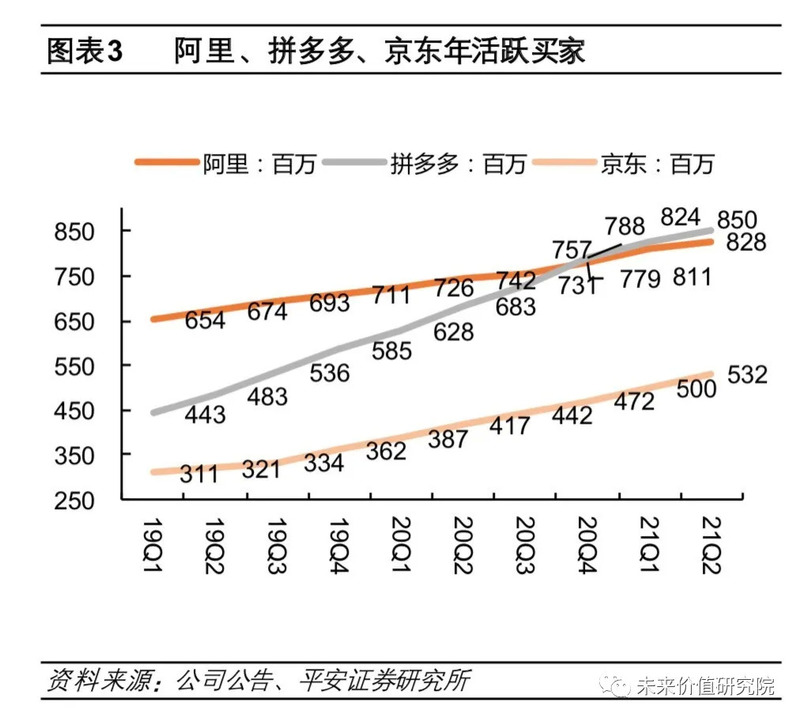

1)阿里巴巴:

战略投入效果初显,短期利润承压。FY2022 为阿里战略投入财年,综合电商领域投入策略是矩阵化经营,同时为商家降本增效。

战略投入使得短期利润承压,核心商业EBITA同比降低 11%,但已初现较好成效:新增 1700 万年活跃买家中淘特贡献1000万。

2)拼多多:

营销投入降低,利润率逐步回归常态。与阿里巴巴重新进入战略投入阶段相反,拼多多逐步进入“收利润”阶段。

一方面,拼多多销售费用投入和新增年活跃买家、MAU 均处于历史低位,另一方面利润率创历史新高:21Q2 新增年活跃买家仅2600万,销售费用率降至45%,Non-GAAP利润率达18%。

3)京东:

促销季加强投入,年活跃买家增长创新高,利润率承压。“618”的强势表现促使京东本季度收入同比增加 26%,季度环比新增年活跃买家达创新高 3200 万。

由于增加促销投入,毛利率同比降低1.7pcts,销售费用率同比提升0.8pcts,致使Non-GAAP EBITDA margin 同比下降 2.3pcts 至1.5%。

社区团购:大败局

头部公司持续高投入,行业进入淘汰赛阶段。从美团新业务及阿里战略投入细分项看,单个公司单季度投入在几十亿左右,行业竞争门槛持续提升。

根据晚点、36 氪、六哥调研等媒体报道,橙心优选和十荟团等为代表的二线公司开始收缩业务,目前美团、拼多多日单量在2500至3000万单之间,阿里MMC、兴盛单量在 1000 万单左右,竞争格局表现为两超(美团、拼多多)+两强(区域的兴盛优选,阿里MMC增速快)。

直播电商:正当红

直播电商:行业保持三足鼎立局面,抖音直播迅速崛起。

1)抖音:

依托 6 亿 DAU、人均日 100 分钟使用时长,定位“兴趣电商”。“618” 期间直播时长达 2852 万小时,其中商家自播时长占比 57%,单场成交额破千万直播间达153 个。

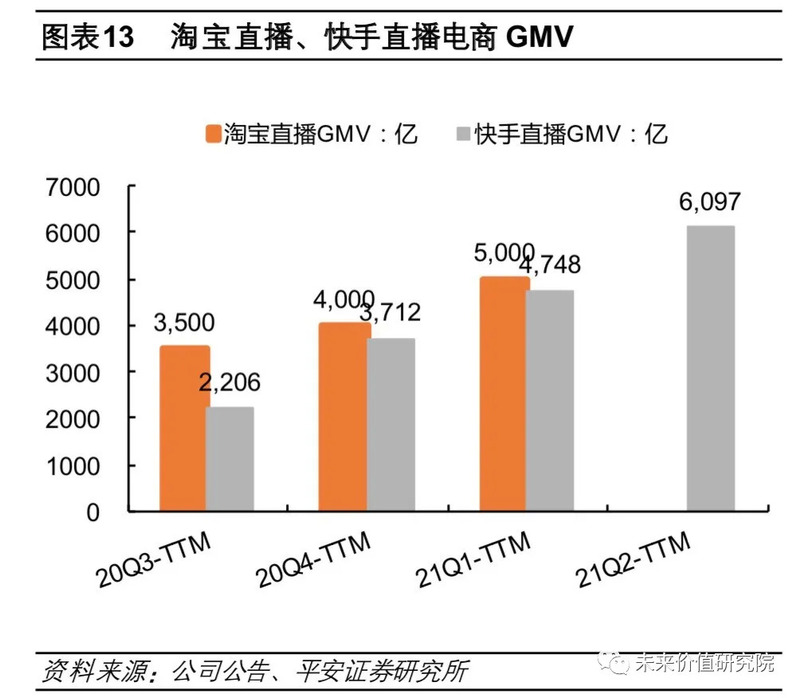

2)快手:

定位以人为本的“信任电商”,21Q2GMV达1454亿元,同比增长100%。takerate同比大幅提升 0.49 pcts 达 1.36%,快手小店GMV占比达91%。

3)淘宝:

定位更好服务与更高效转化的销售渠道,20Q1至21Q1淘宝直播累计成交 GMV 超5000 亿,但二季度未披露最新数据。

近场电商:甘苦自知

1)外卖:

美团市占率持续提升,经营利润率创历史新高。

21Q2 美团外卖收入达到 231 亿,同比大幅增加 59%(vs. 阿里本地生活 23%),美团外卖市占率提升至 73%。受骑手成本率下降推动,经营利润率达 10.6%,创历史新高。

2)前置仓:

叮咚买菜保持高速发展,但商业模式仍待验证。

21Q2 叮咚买菜 GMV 同比增长81%达到 53.8 亿,继续拉大与每日优鲜的差距。但受毛利率和履约费用率拖累,净亏 损率扩大至-46%(环比-10pcts ,同比-13pcts)。

(以上内容主要摘编自平安证券《电商行业2021年中报业绩综述》)

02、计算机行业:收入稳定、利润高

一、计算机行业收入稳定增长,利润大幅增长;估值处于合理区间

收入端:

2021 年上半年,计算机行业上市公司合计实现营业收入 8335 亿元,同比增长 17%,较去年同期的 10%有一定程度上升;

利润端:

2021 年上半年,计算机行业上市公司合计实现归母净利润 267 亿 元,同比增长 136%,较去年同期的-52%,实现大幅度增长。

计算机行业整 体利润增速相较沪深 300 指数 25%的增速高。利润增速相对于收入增速的大 幅增长,体现出计算机行业上半年较好的盈利能力。

二、细分赛道分析,按板块贡献收入从高到低分别来说。

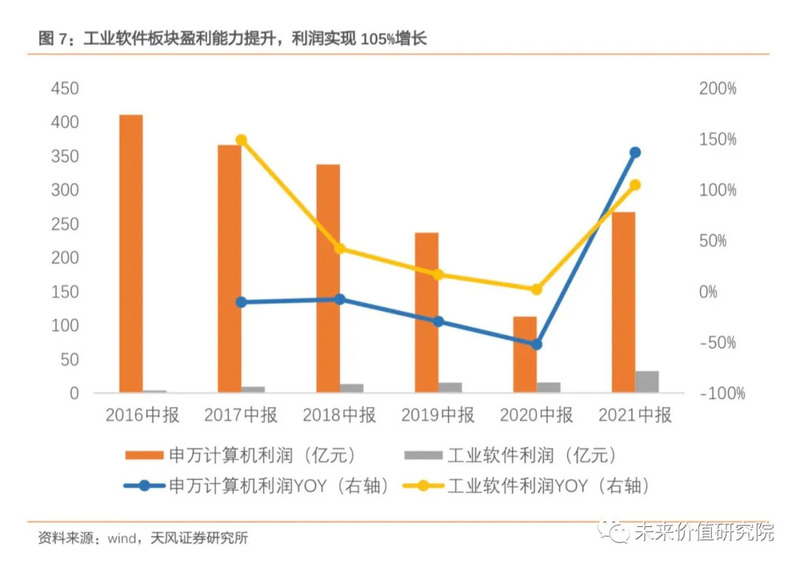

工业软件:

收入下跌严重,利润实现105%增长。

2021 年上半年,工业软件 板块实现收入合计864 亿元,同比增长-29%,增速相比 2020 年上半年 8% 下降很多!

工业软件板块实现净利润合计 32 亿元,同比增长 105%,增速相 比 2020 年上半年 2%有较大幅度提升。

云计算:

收入增速和利润增速同期相比均下降。

2021 年上半年,云计算板块实现收入合计 276 亿元,同比增长 27%, 增速相比 2020 年上半年31%有所下降; 云计算板块实现净利润合计 26 亿元,同比增长-6%,增速相比 2020 年上半年 36%有所下降。

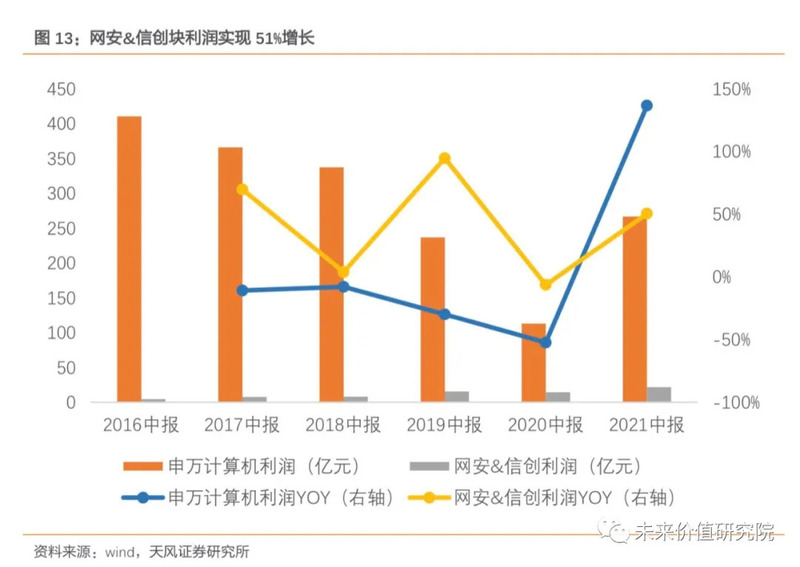

网安&信创:

风口劲吹,收入、利润均实现较大幅度增长。

2021 年上半年,网安&信创板块实现收入合计 236 亿元,同比增长 52%,增速相比 2020 年上半年 13% 有较大幅度增长; 网安&信创板块实现净利润合计22 亿元,同比增长 51%, 增速相比 2020 年上半年-6%有较大幅度增长。

金融 IT:

收入实现稳定增长,利润实现较大幅度增长。

2021 年上半年,金融IT板块实现收入合计 98 亿元,同比增长 18%,增速相比 2020 年上半年25%有所下降; 金融 IT 板块实现净利润合计 24 亿元,同比增长 58%,增速 相比 2020 年上半年 22%有较大幅度增长。

(以上主要摘编自天风证券《计算机行业2021年半年报点评》)

03、工控及电网板块:建设加速需求旺

1、工控板块需求旺盛,国产化加速,龙头表现亮眼。

以锂电、光伏、物流、半导体等为代 表的下游需求维持较高景气度,核心器件紧张背景下内资工控品牌凭借可靠交付、灵活响应、技术实力及品牌影响力,份额加速提升,订单及业绩有望持续超预期。

具体来说,2021H1工控板块营收及业绩快速扩张,增速显著优于去年同期水平,盈利能力大幅强化,其中工业自动化细分版块经营亮眼。

2021H1 工控板块总营收469.11 亿元,同比增长 30.38%,增速较2020H1 大幅提升21.29pct;归母净利润 57.82亿元,同比增长 37.14%,增速较 2020H1大幅提升 19.47pct;扣非归母净利润为 52.6 亿元,同比增长 34.69 %,增速较 2020H1 大幅提升 18.97pct。2021H1 板块毛利率为 32.19 %,同比下降 2.05pct;净利率为 15.2%,同比提升 4.16pct;ROE 为 7.09 %,同比提升 0.49pct;整体盈利能力大幅优化。

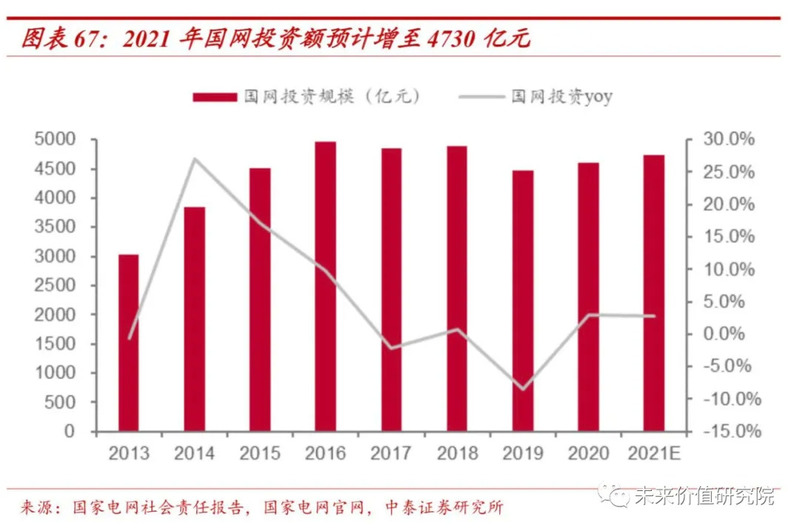

2、电网板块投资稳健,新型电力系统建设加速。

2021H1 营收业绩较快增长,盈利能力显著强化,经营性现金流同比下降,其中一次设备细分板块表现更优。

具体来说,2021 H1 电力设备板块营收 1184.99 亿元,同比增长 22.69%;归母净利润为 121.96 亿元,同比增 长 66.16%;扣非归母净利润为 95.7 亿元,同比增长 47.17%,业绩增速 显著高于营收增速原因主要由于特变电工等公允价值变动收益较高。2021H1 电力设备板块毛利率为 24.28 %,同比增长 0.12pct;净利率为 9.80%,同比提升 3.11pct;ROE 为 9.76%,同比增长 3.28pct,盈利能力显著提升。

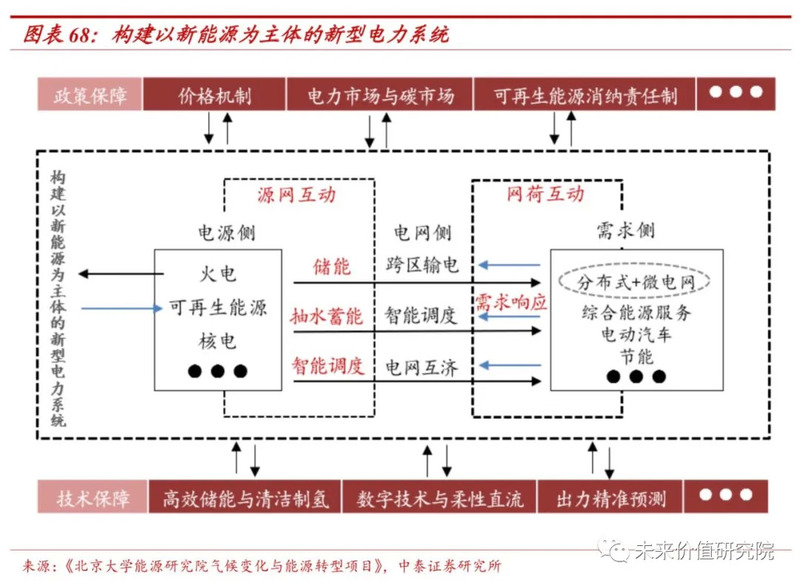

另外,为构建以新能源为主体的新型电力系统,需解决发电侧及负荷侧双重波动性、系统可靠性下降、调峰调频调压能力不足、配网灵活性不足等问题,预计电网将在数字化、灵活性、主动性、感知能力等多环节加大投入。

新型电力系统战略方向清晰、投资主体明确,为电网高确定性的长期建设任务,传统设备技术及形态升级创新有望加速,产业链龙头公司及细分环节技术领导者将充分受益。

(以上主要摘自中泰证券《工控及电网板块2021H1总结》)

04、网络安全行业:政策带来大风口

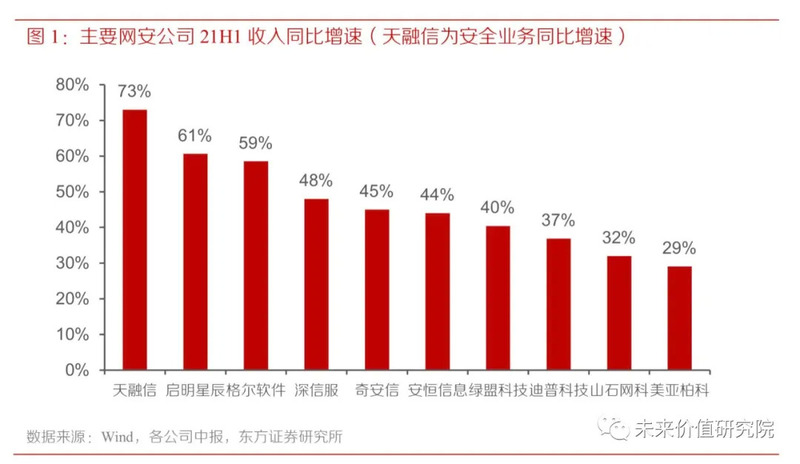

2021年上半年的网络安全行业,收入延续快速增长,政策驱动需求加速释放。

从产业环境来看,政策密集出台,行业需求有望迎来进一步释放。随着《关键信息基础设施安全保护条例》、《数据安全法》等重要政策出台,对于关键信息基础设施等对象的安全防护要求将更加严格,有望带动网络安全整体需求释放进一步 提速,综合实力强劲的安全厂商将最为受益。

具体来说,21年H1网络安全主要厂商营收继续高速增长,受基数水平影响,Q2 整体增速较 Q1 有所回落。21H1网络安全行业内主要厂商收入均实现高速增长,多数增速在40%以上,其中天融信、启明星辰以及格尔软件安全业务收入增速超过50%,主要原因在于去年同期收入基数较低以及网络安全需求恢复所致。分季度看,由于去年随着疫情影响逐渐削弱,各网络安全公司收入增速呈现逐级改善的特征,Q2 相比 Q1 基数效应减弱,因此导致 Q2 收入平均 增速低于 Q1 收入增速。

相对19H1的收入增速看,安恒信息、深信服等厂商表现突出。从21H1相比19H1 的收入增速看,安恒信息、深信服分别达到 74%、66%,处于行业领先水平,其余多数厂商增速处于 30%以上。安恒信息作为新兴安全厂商的代表,其 21H1 收入相比 19H1 增速最快,侧面反映新兴安全需求更为强烈。

此外,深信服这类渠道及研发优势突出,并在安全之外拥有强劲增长点的公司也保持迅速增长。虽然上半年占全年收入比重较低,但上半年网络安全行业的快速增长继续验证行业景气度恢复,全年各网络安全厂商收入增速均有望明显提速。

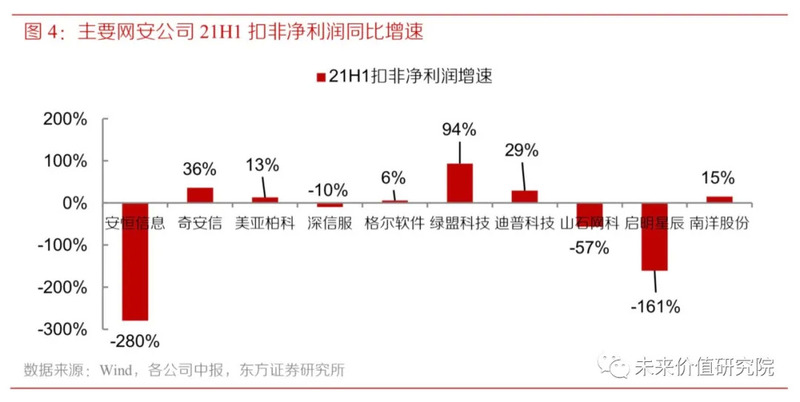

受毛利率及费用率变动原因,扣非净利润增速表现不一。从扣非净利润看, 上半年多数公司为亏损状态,受毛利率及费用端影响,各网络安全厂商扣非净利润增速差异较大,其中绿盟科技表现最佳,21H1 扣非净利润同比增速达到 94%,安恒信息由于毛利率下滑以及研发投入加大等原因,扣非净利润下滑较为明显。由于网络安全行业季节性明显,业绩释放主要集中在下半年,我们认为随着收入端恢复快速增长,全年业绩有望保持良好增长趋势。

(以上内容主要摘自东方证券《网络安全行业21H1中报总结》)