文|有牛财经 黑桃与长剑

当疫情成为某种意义上的“常态”,全球多项产业都因此受益。例如在线办公——已经有不少巨头将居家办公作为改革措施推出,微软Teams等软件得以保持着可观的增长速率。

另一方面,长期居家并未磨灭人们的消费热情,可严重削弱的经济能力又制约着他们“买买买”的步伐。正因如此,BNPL(先买后付)产业才逐渐从幕后走到台前,二级市场对其的关注力度也逐渐增大,这一点,在金融科技公司Affirm(NASDAQ:AFRM)的身上尤其明显。

9月10日,Affirm公布了截至2021年6月30日的第四财季及全财年财报。从几项基础数据来看,这家公司依旧保持着成长型公司一贯的调性——高增长、高亏损。同时,它的业绩也超出了分析师预期,这让它的股价在盘后一度涨超20%。截至9月10日美股收盘,Affirm报123.7美元/股,涨幅升高至34.37%,市值达到327.92亿元。

不过,Affirm要面临的问题仍然值得投资者重视。

B端增长乏力?

第四财季,Affirm总营收2.618亿美元,同比增长71%;净亏损1.282亿美元,而去年同期盈利3481.3万美元;整个2021财年中,Affirm的营收为8.705亿美元,同比增长71%,净亏损则为4.309亿美元,相较去年的1.126亿美元增加了282%。

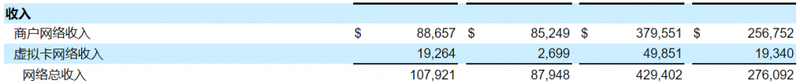

Affirm的营收几乎全部源自它的在线购物分期贷款业务,因此,它也常被国内投资人拿来和花呗相对比。而在它的营收大盘中,网络总收入——包括虚拟卡网络收入和来自商户的网络收入——占据了半壁江山。第四财季中,Affirm的商户网络收入达到8865万美元,同比增长4%;虚拟卡网络收入同比增长613%,达到1926万美元;全财年商户网络收入为3.8亿美元,同比增长48%,虚拟卡网络收入则为4985.1万美元,同比增长158%。

对于Affirm来说,B端收入是非常重要的一部分,但从财报中也能够看出,该项收入的增长速率已经开始降低,要知道,2020财年Affirm的商户网络收入增速接近94%。而且,商户网络收入增速的下降似乎也与Affirm快速增长的合作商户总量相悖——第四财季,这一数据增长了412%,达到2.9万家,其中还包括数千家新整合的Shopify商户。

究其原因,这可能与Affirm最大客户Peloton的窘境有关。

今年以来,这家家庭健身公司显先是被曝出旗下跑步机产品存在安全事故,随后又被美国消费品安全委员会(CPSC)点名警告。舆论压力之下,Peloton在今年5月宣布召回涉事跑步机产品,但即便如此,它的营收还是受到影响,环比下降25.8%。

Peloton的产品以单价昂贵著称,这促使它早早就找上了Affirm进行合作。通过超长分期付款策略,Peloton收获了难以想象的成功,它也就顺势成为了后者最大的客户之一。从今年早些时候披露的招股书来看,Affirm 2020财年28%的GMV都来自Peloton。

既然最大客户遭遇了营收下降的糟心事,作为BNPL服务商的Affirm自然也逃不过。在财报中,Affirm还特意提及了Peloton为公司GMV带来的损失(全年GMV 83亿美元,增长79%,不包括Peloton的情况下增长幅度则达到91%),同时Affirm还做出预期,称2022财年中“总GMV和来自Peloton的收入将有所放缓”。

C端顺势狂奔

与正处于增长泥潭中的B端收入相比,Affirm的C端收入却一路飙升。除开前文提到过的虚拟卡网络收入外,它的利息收入、贷款销售收益和服务收入均实现了不小增长,同比增幅分别为111%、267%和60%,所创造收入则分别为1.04亿元、4258.2万美元和748.4万美元。这一趋势若持续下去,C端收入取代B端成为Affirm的顶梁柱,只是迟早的事。

实际上,如此盛况与当下正处于崛起阶段的BNPL产业脱不开干系。

在BNPL尚未普及前,信用卡是海外消费者付款的首要选择之一,但后者一路发展至今,所暴露出的各种弊端,例如盗刷、高额利息,以及严苛且复杂的还款条件,也令消费者们越来越厌烦它,尤其是不受Z世代喜欢。而BNPL又有着信用卡无法比拟的优点,例如更灵活的还款宽限期,并不高的逾期费用等。

不过,它最吸引人的一点还是它便捷的支付流程——即使国外有着亚马逊这样的大型电商平台,依旧有很多商家因为无法忍受抽佣而选择自建独立站,这让购物流程变得无比麻烦,因为消费者每一次下单都需要重新填写详细支付信息。在不同国家,也会出现支付方式不同而导致的乌龙事件,它们都在慢慢消磨年轻人对传统支付手段的耐心。

据巴克莱的一份数据显示,有69%的Z世代消费者会放弃购买购物车中的商品,而这其中,又有29%的消费者是因为“付款流程太长”才做出决定。

但BNPL出现后,一切都不同了,用户只需要填写一次信息,服务商就能够记住全部资料,之后无论去哪家独立站购物,都只需要一次点击就能完成整个流程。这不仅便利了消费者,还能够让商家的转化率出现肉眼可见的提升。根据SimilarWeb对美国头部时尚服饰网站的调查来看,提供BNPL的网站转化率为4.5%,而未提供这一方式的网站转化率仅为2.4%。

正因如此,BNPL才出现了极为快速的增长,并且未来仍有很大发展空间。按照美银发布的统计报告来看,到2025年,包括Affirm在内的BNPL应用总收入将增长10-15倍,处理交易额也将达到6500亿-1万亿美元之多。

BNPL赛道强敌众多,Affirm该如何迎战?

对于Affirm来说,行业的火热算是有利有弊,增长空间巨大固然是一方面,但需要注意的是,它并非行业内的第一名——在它前方,还站着Klarna和Afterpay两大强敌。此外,支付巨头们对于这一细分领域的蚕食同样值得Affirm警惕。

今年8月,美国金融科技巨头Square宣布将以一次全股票交易收购Afterpay,这次收购案的价值将高达290亿美元,同时它也是Square迄今为止最大的一笔收购计划。Square首席执行官杰克·多尔西(Jack Dorsey)表示,收购将在2022年第一季度完成。

在全球金融科技赛道上,Square是仅次于Paypal的头部企业,而它似乎是铁了心要进军BNPL市场。在一份声明中Square表示,计划将Afterpay整合进其现有的业务部门中,用户能够直接在Square的App中使用先买后付以及分期等功能,而不是依赖信用卡。

作为全球最大的支付服务商,Paypal当然也不会坐视对手分走这块蛋糕。就在Affirm发布财报的前两天,PayPal宣布收购日本BNPL初创公司Paidy,收购价格为27亿美元,若是不出意外,这笔交易将于今年第四季度完成。

在玩家陡然增多的BNPL赛道上,参赛者们的资金充裕程度会变的相当重要,毕竟,BNPL模式决定了公司必须及时将所有款项汇给商家,而来自消费者的回款则很有可能长达六周,若是将违约人数考虑进去,这一期限甚至会更久。

在当下的BNPL三大初创公司中,Affirm的资金实力只能屈居末尾——从2020年1月到今年6月30日,它仅完成了G轮以及IPO两轮融资,金额共计19亿美元。相比之下,Klarna同期融资高达六轮,总金额超过24.9亿美元,估值则超过456亿美元;Afterpay的单独融资金额虽然较少,但若是考虑到它已被Square收购的事实,其竞争力或许要比前二者更强。

如此,Affirm能做的最好应对措施就是加强营销能力,尤其是争取Z世代的关注,在这方面,它实际上是占据一定优势的。根据The Business of Business的一篇文章来看,Affirm在推特上的受关注程度排名第二,仅次于Klarna。

通过吸引年轻人的注意力,Affirm不仅能够以此为筹码拉到更多合作商家,对自身未来可能会组建的生态体系也大有助益。长此以往,Affirm可以进一步提高营收多样性,进而补足其B端收入增速减缓所带来的问题,顺便还能摘掉过于依赖大客户的帽子。总而言之,即使面前强敌众多,Affirm仍然有机会杀出一条血路,至于最终结局如何,就交由时间来验证。