文|壹览商业 靳庄

编辑|薛向

随着国庆小长假的到来,酒作为情感升温剂,成为朋友间聚会的必备品。但与以往不同的是,白酒再也不能一枝独秀了,各类低度酒已经成为酒桌新贵,占据了原属于白酒的半壁江山。

低度酒通常是指酒精度数在0.5%-20%之间,以甜酒为主的酒类。事实上,低度酒也是果酒、米酒、起泡酒、预调鸡尾酒、梅酒、果味啤酒等产品的统称。

虽然低度酒赛道尚处于初级阶段,但走进任何一家便利店或者超市的酒水专区,会发现除已经被大众熟知的“锐澳”“MissBerry贝瑞甜心”“梅见”等品牌外,越来越多的新品牌也开始出现。

据CBNData《2020年轻人群酒水消费洞察报告》显示,近两年果酒的消费金额增速均在50%以上,90后、95后占据线上酒水消费主流。天猫“6·18”酒类战报显示,6月1日至3日期间低度酒销售涨幅高达80%,持续超过白酒等酒水品类。据EARLY DATA数据显示,今年上半年,淘宝、天猫、天猫国际和酒仙网平台的果酒销售额同比激增1626.2%,达3.243亿元,销量超360万件,同比增长1944.6%。低度酒已经成为了仅次于白酒的酒类消费品类,行业正在爆发。

01 RIO大法好

低度酒并不是近一两年的产物,2003 年,百润股份推出了适合中国消费群特点的低酒精饮品RIO 锐澳,可以称作是低度酒的鼻祖。早期,锐澳通过市场开拓、投产建立生产基地、邀请巨星周迅代言、疯狂营销等一系列操作,顺利成为了国内低度酒细分市场的老大。

令人印象深刻的是在2014年,锐澳豪掷2亿元深度植入热门综艺节目《奔跑吧,兄弟》,当年销售额也迅速从2013年1.86亿元增长至9.8亿元,销售收入同比增长216%,净利润增长超过300%。

但从2015年开始,资本疯狂涌入预调鸡尾酒市场,互联网巨头、饮料巨头和新兴的创业公司都开始在低度酒赛道布局。汇源集团推出了“真炫”预调酒,五粮液推出德古拉中式预调酒,古井贡酒成立了百味露酒有限公司,黑牛食品推出自有鸡尾酒品牌TAKI,甚至是国际啤酒大佬百威英博也瞄准了这一趋势,推出旗下预调鸡尾酒品牌“魅夜”。

一方面,巨头入局搅动市场;另一方面,锐澳在营销大战中也大伤元气,业绩开始出现首次下滑。据财报显示,2015年第三季度,三季度较二季度营收下降约41.84%,四季度较三季度营收下降幅度超过80%。百润股份第三季度营收仅1.53亿元,首次出现高达2亿元的亏损。

到了2016年,百润股份的财报数据持续低迷,根据其发布的2016年半年报显示,公司营收额4.20亿元,相比去年同期的16.88亿元大幅下滑75%,净利润巨额亏损1.45亿元,同比下降超过123%。

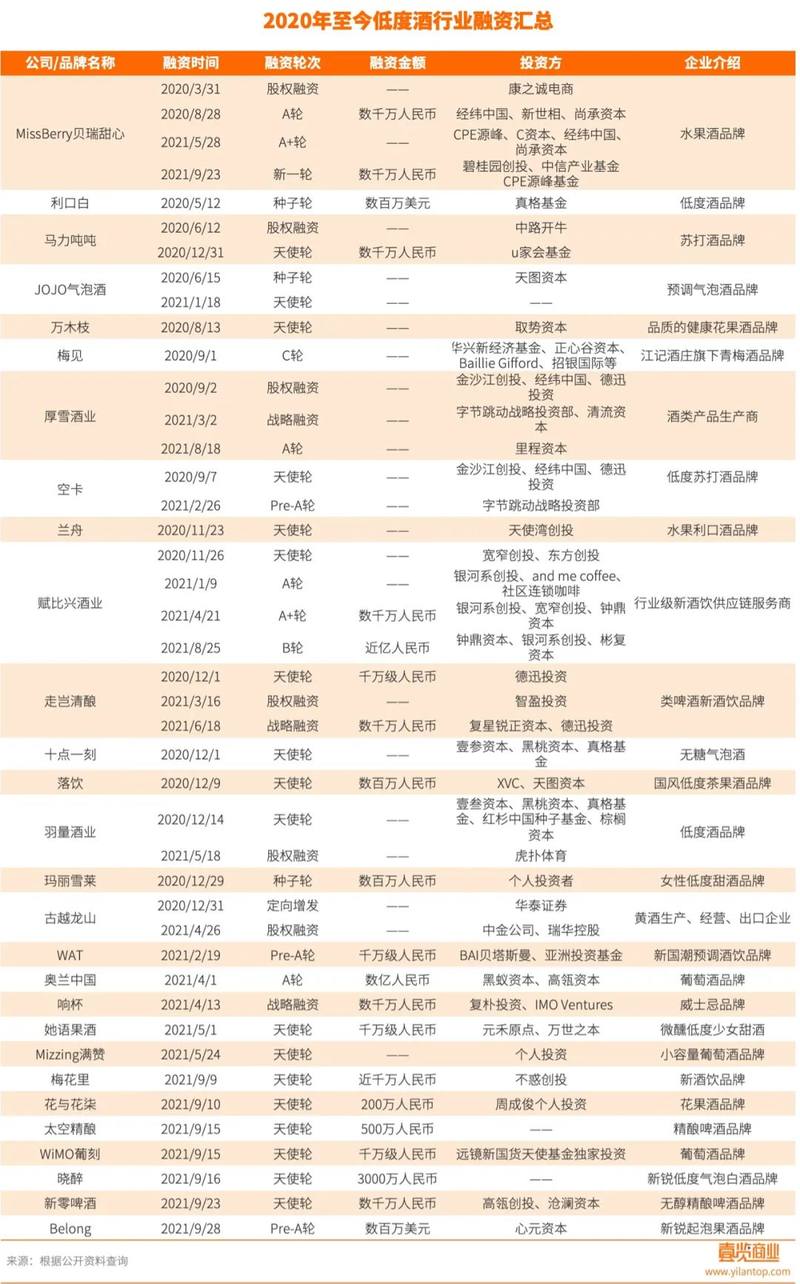

虽然到了2020年,低度酒爆发的前夜,百润股份其预调鸡尾酒板块实现营收17.12亿元,同比增长33.82%,占总营收的比重为88.86%。但今时不同往日,如今锐澳的对手太多了,据天猫数据显示,2020年仅天猫新加入的低度酒品牌就有5000多家。据《壹览商业》不完全统计,从2020年至今,低度酒行业共发生43起融资事件。其中,包括MissBerry贝瑞甜心、厚雪酒业、赋比兴酒业、走岂清酿等新锐起泡果酒品牌甚至在一年内连获3-4轮融资,投资方不乏经纬中国、字节跳动、金沙江创投等顶级资本。

在资本的加持下,锐澳能否继续呆在行业头把交椅的位置上,是个问号。

02 传统、跨界和新锐

值得注意的是,目前低度酒玩家可以划分为传统酒企、跨界巨头和新锐品牌三类,但因基因不同,品牌们之间的侧重点也有所不同。

首先是以五粮液、茅台、泸州老窖为代表的传统酒企推出的品牌。2014年,五粮液推出仙林仙林果酒系列;同年10月,水井坊设立预调酒鸡尾酒子公司;泸州老窖、古井贡酒等酒企专门成立集研发、生产、销售为一体的果酒公司;茅台也在2015年7月推出果酒品牌"悠蜜"。2019年8月,江小白推出“梅见”青梅酒,进军果酒赛道,梅见的销量甚至超过了江小白主打的白酒业务。

对于传统酒企而言,依靠品牌知名度新品牌能快速打开市场。另外,在供应链、渠道方面也具备相当大的优势,但是在营销层面,传统酒企玩不过新锐品牌。

江小白算是一个特例。江小白靠果酒系列打开了女性市场,在传统的白瓶江小白江河日下的背景下,江小白的果酒通过避开白酒市场的激烈竞争,在低度酒细分市场挖掘发展空间。

其次是以三得利、可口可乐、蒙牛、农夫山泉等巨头跨界做的低度酒品牌。例如,可口可乐在中国推出首款0脂肪低糖的含酒精饮料TopoChico硬苏打气泡酒;百事公司传出以“Rockstar”品牌销售酒精饮料的消息,据悉,该公司正寻求在啤酒、含酒精的水果鸡尾酒饮料、含酒精的麦芽饮料和含酒精苏打水品类中注册品牌名;汇源跨界推出果味鸡尾酒产品"真炫";农夫山泉也发布了国内第一款米酒+气泡瓶装饮料新品TOT气泡饮;还有蒙牛,甚至奈雪的茶、喜茶也开始往低度酒品类扩张。

巨头跨界一方面能满足消费者的多元需求,另一方面,面对快速变化的市场,巨头们也希望通过多品类发展获得增长。相比较于创业公司,巨头们的优势在于可以自己掌控供应链,保证产品稳定性。

最后就是当前的创业新贵了,包括冰青、米客、十点一刻、贝瑞甜心在内的低度酒品牌竞争激烈,小众精酿啤酒品牌和饮料公司也加入战事,熊猫精酿推出Chill苏打酒产品。

值得一提的是,因为自建工厂成本过高,创业公司大多选择代工模式,但不排除一些公司为了建立品牌护城河,从一开始就选择了自建供应链。比如,国风低度茶果酒品牌落饮从创立之初就在供应链和研发上建立自己的差异化壁垒,从灌装厂拿下了一条生产线,由落饮的调酒师团队进驻,完成发酵、过滤、灌装等全过程,自行掌握生产链条。据悉,落饮还筹备在成都建厂。

03 故事、社交、OEM少不了

相比较于传统酒企、跨界巨头们,新锐品牌更会玩营销,通过社交平台、直播等方式快速打开品牌知名度。

2019年,江小白推出“梅见”青梅酒,进军果酒赛道,果酒的销量甚至超过了它主打的白酒业务。数据显示,618期间,低度酒销售额同比增长了超过90%,其中,果酒和梅子酒两类产品分别同比增长了100%和200%。

令人印象最深刻的是,去年3月,梅见首次登上李佳琦直播间,短短5分钟内就卖出了10万瓶,这次直播也直接打开了梅见的知名度。据江小白前营销总监杨叶护透露,虽然江小白是靠着互联网营销在线上扫粉,但销售主战场依然是线下。

其实酒水是一个创业门槛非常高的行业,如果不背靠大集团,白手起家跑出来的新品牌很少能走的长远。而所说的行业门槛高,渠道就是非常重要的一环。近十年内跑出来的品牌中,能被大众熟知的江小白是其中一个。据悉,虽然江小白靠营销出圈,但在业内人士看来,营销只是辅助,江小白最厉害的地方是渠道。江小白的销售起到非常重要的作用,他们既跟经销商打交道,同时也直接跟餐馆打交道,做两侧的关系维护,而江小白身后,有上万人的地推团队。

我们能看到的是江小白的线上渠道非常完善,覆盖了淘宝、京东、唯品会等主流的电商平台,而线下才是江小白跟消费者拉近距离的方式。据悉,江小白的实际线上销售额也只占了销售总额的5%。低度酒的消费场景也更适应线下的KTV、酒吧、酒馆、团建等场景。

当然,虽然线下是主力,但线上渠道也被品牌们看作是新抓手。以MissBerry为例,虽然在线下覆盖了家、罗森、盒马、大润发等主流商超落地1万个终端网点,但在线上还是着重经营了天猫、京东等主流电商平台,还通过抖音、快手和小红书等社交平台投放带来转化,以及通过私域流量培养品牌忠诚度等等。据悉,在天猫平台,MissBerry的复购率就已经达到了25%-30%。

据野村证券预测,中国低度酒市场到2035年或将超过2500亿元,年复合增长率近35%。在如此市场背景下,各种新品牌如雨后春笋般涌现,但不得不承认的是,越来越多的低度酒品牌还停留在玩营销概念上,走的是快消品的路线,而这样的方法并不适用于低度酒。

站在消费者端,低度酒行业仍处于初级阶段,对消费者的教育并不充分,至今仍未形成习惯性饮用及复购的需求。还有,低度酒瞄准的是90后、95后,但随着年轻一代的成熟,也会造成低度酒给白酒培养消费者的局面。

再深入到低度酒行业,当前行业中的绝大多数品牌都采取ODM或OEM的生产模式,这样的模式轻研发、易复刻,导致了低度酒市场同质化现象严重,众品牌也难以掌握品控。最后造成的结果就是市面上出现的低度酒品牌大同小异,甚至出现假货泛滥,行业恶性竞争等局面。

两年内连获四轮融资的陕西赋比兴酒业是一家新酒饮供应链服务商,主要从事25°以下发酵酒、利口酒的产品研发、代工生产、物流配送等服务,提供供应链全方位解决方案。从赋比兴官网可以看到,像醉鹅娘、十七光年、三只松鼠喜小雀、猿小姐、萄乐、三生石、且听风吟等100+知名品牌都是与其有代工合作关系。

值得一提的是,醉鹅娘刚获得沣途资本独家投资的千万级A轮融资,将用于线下渠道拓展,还没有建立供应链方面的打算。

还有一些低度酒品牌选择委托传统酒厂生产,比如小花样油柑酒在其主流电商平台的销售详情页上显示,委托给广东澄海酒厂生产。据介绍,广东澄海酒厂始建于光绪一年,是一家百年酒厂。

再如早餐品牌桃源眷村推出的眷村米酒,委托单位为苏州桥酒酒厂,这也是一家老字号酒厂,同样的,眷村米酒也在主流电商平台的详情页做了介绍。

还有LUTRA乐獭果味潮饮酒生产商为陕西无时闲酒业有限公司、如云在野梅子酒生产商为安徽省合肥市三河四子同乐酒业有限公司等等。相比较于直接贴牌生产,这种委托老字号酒厂的方式更聪明,但同样存在弊端。

品牌与品牌之间拉开差异的关键就是建立供应链。江小白旗下的梅见的背景是江记酒庄。据江小白透露,从2013年开始,江小白便着手扩建酿造基地江记酒庄,此前的三次融资也主要用于全产业链建设、产能和老酒储备。据悉,江记酒庄已经累计投资近30亿元,拥有6个纯酿造车间,年产能6万吨,老酒储备6万吨。这也为其多品牌的发展打下了基础。

还有Belong从一开始就选择自有供应链,并采用了差异化的纯鲜果罐内发酵技术,走起了非同质化之路。

截止到目前,除了像锐澳、江小白这样的老品牌外,新生的低度酒品牌中还没有诞生出一个真正意义上的头部企业。而摆在低度酒品牌面前的品牌建设、供应链搭建、渠道拓展等问题也成为众多品牌接下来将发力的重点。

虽然传统酒企、跨界巨头和新锐品牌三类各具优势,但对于低度酒瓶来而言,消费者们并不太在意品牌,更在意口感和产品设计,这也让新锐品牌能跟传统酒企和跨界巨头们站在同一个起跑线上。