1998年,汪建国创办“五星电器”,商业地位仅次于国美、苏宁。2009年,五星电器风头正热之时,汪建国选择把它出售给美国百思买,并且在同年成立五星控股和孩子王。

十一年后,孩子王正式登陆深交所创业板。开盘大涨近300%,市值超250亿元,成为A股母婴零售品牌“市值之王”。

左手实业,右手投资

自2009年成立以来,孩子王经历了多轮融资,背后是高瓴、华平投资、景林投资、腾讯、大钲资本等多家顶级机构。

孩子王其实只是五星控股内部孵化的企业之一,除孩子王之外,五星控股孵化的另外两家企业——农村物流“汇通达”、智慧家居“好享家”两家企业,以及阿格拉、村鸟网络等企业。其中,汇通达已于今年6月份递交招股书,准备在香港上市。

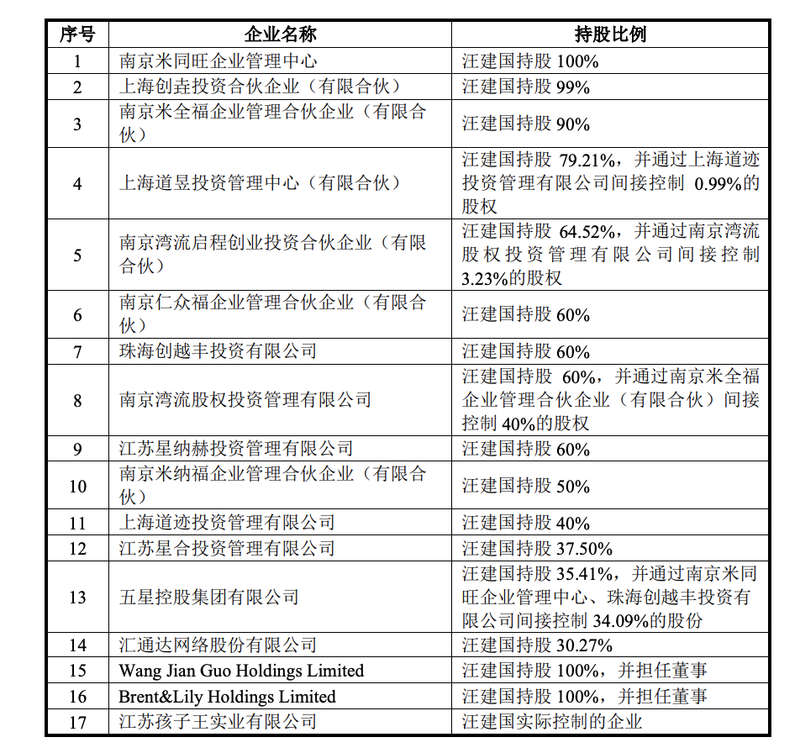

除此之外,汪建国也是名副其实的私募大佬,其不仅缔造了多个领域的独角兽企业,更是建立了一个庞大的投资版图,参与了多家明星投资机构,包括鼎晖投资、嘉御基金、红杉资本、高和资本等。

根据孩子王招股书,汪建国持股的投资企业就包括上海创垚投资、上海道昱投资管理、南京湾流启程创业投资、珠海创越丰投资、南京湾流股权投资、江苏星纳赫投资、上海道迹投资、江苏星合投资等。

对于选择母婴行业的原因,汪建国曾经在采访中表示:“婴童市场容量不亚于家电市场,并且社会价值更大。我长期在家电行业‘老三’的位置上,终于找到可能做老大的机会。”

“孩子王”似乎也没有辜负汪建国的期望。

不断增长的业绩

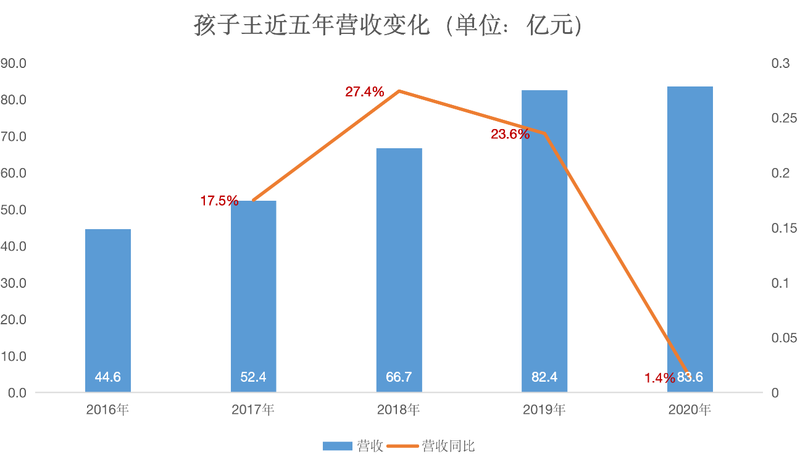

近五年以来,孩子王营收处于逐年增长态势。2016年至2020年,孩子王实现营业收入分别为44.6 亿元、52.4亿元、66.7亿元、82.4亿元、83.6亿元。五年共计实现营收329.59亿元。2017年至2020年,孩子王营收增速分别为27.4%、23.6%、1.4%。

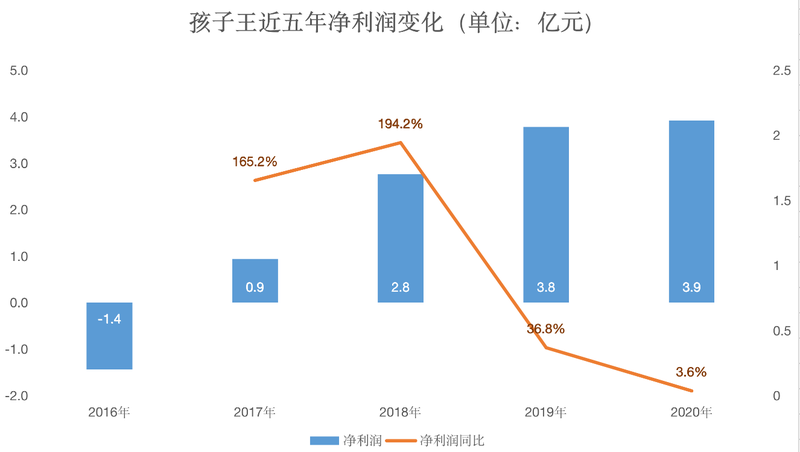

净利润方面也表现出同样的趋势。2016年至2020年,净利润从亏损1.4亿元,一路走高到0.9亿元、2.8亿元、3.8亿元、3.9亿元,最近四年赚了11.4亿元。

2017年,孩子王实现扭亏为盈,净利润大涨165%,并且在2019年再次大涨194%。2019年、2020年则处于平稳增长状态,净利润同比增长36.8%、3.6%。

孩子王靠什么赚钱?

孩子王在招股书中表示,孩子王有五项模式创新,分别是全渠道策略、大店模式、“商品+服务+社交”的运营模式、“育儿顾问”模式、重度会员下的单客经济模式等。

据介绍,孩子王的线下门店把产品分为孩子时尚区、孩子探索区、孩子呵护区、孩子力量区以及综合专区。门店还专设了育儿服务中心、成长教室、成长缤纷营、妈妈交流休闲区等。

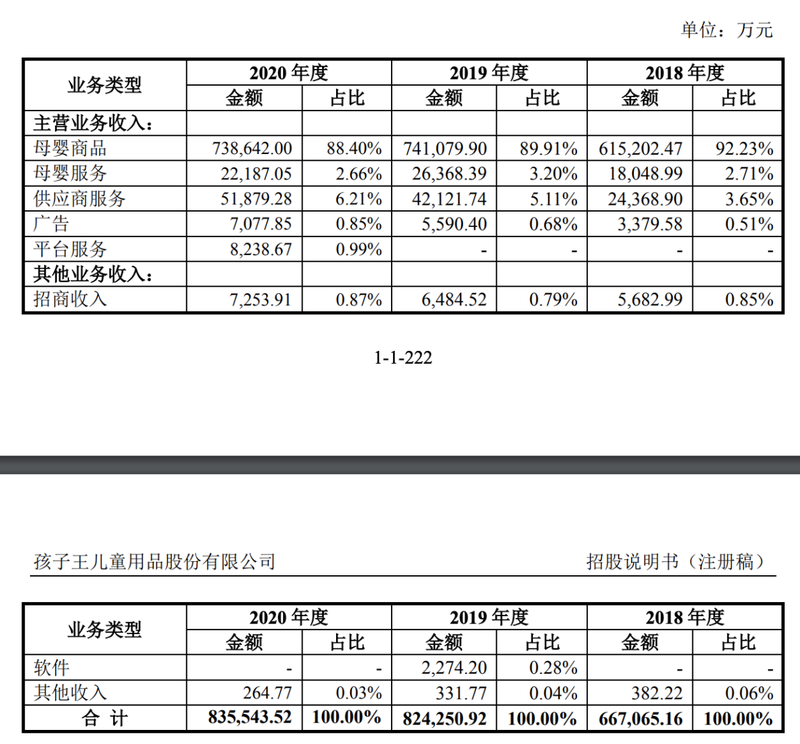

然而,穿透模式看营收,母婴商品仍然是孩子王的主营业务来源。2018年至2020年,母婴商品收入分别为61.5亿元、74.11亿元、73.86亿元,占全年营收的比例分别为92.23%、89.91%、88.4%。其中,奶粉销售是主要来源,收入占母婴商品收入的比例最高。2018年至2020年,奶粉的销售额占当年营收的比重均在50%以上。

服务收入占比仍然不大。2018年至2020年,母婴服务收入分别为1.8亿元、2.6亿元、2.22亿元,占全年营收的比例仅为:2.71%、3.2%、2.66%。

主营业务毛利率下滑

业绩逐年增长的背后,孩子王也不可避免地进行了力度不小的投入。

近三年以来,母婴商品的销售成本逐年增长,由2018年的45.83亿元增加至2020年的57亿元,主要为商品采购成本。

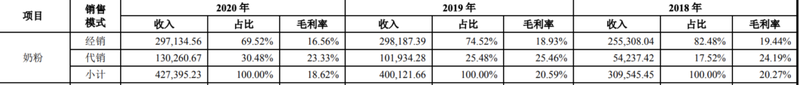

以销量最高的奶粉为例,近三年以来,奶粉的销售成本逐年增长,由2018年的24.68亿元增长至2020年的34.78亿元。

这直接导致了母婴商品毛利率的下滑。近三年以来,母婴商品的毛利率呈现逐年下降的趋势。招股书显示,2018年至2020年,母婴商品的毛利率分别为25.5%、23.78%、22.82%。

奶粉的毛利率也仅在20%左右,同样呈现逐年下滑的状态。其中,2020年,奶粉的毛利率仅为18.26%,同比2019年下滑1.97个百分点。

在此背景下,如果改善盈利水平,可能更重要的是提升毛利更高的母婴服务(童乐园、收费会员、互动活动和育儿服务)、供应商服务的占比。2018年至2020年,母婴服务毛利率分别高达93.85%、94.32%、94.06%。但一方面,目前母婴服务带来的营收仅占孩子王全年营收的3%左右,贡献有限。

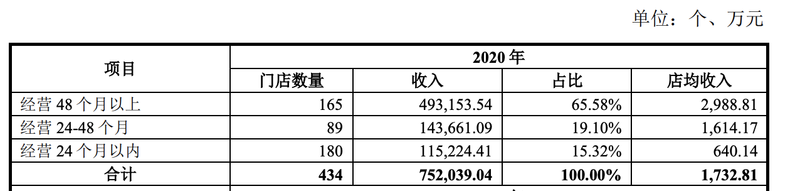

另一方面,短期内增加母婴服务收入占比也有难度。根据招股书,截至2020年,孩子王在全国拥有434家直营门店,店均收入为1732.81万元。然而,经营门店店均收入在店均收入以下的店面就有269家,经营时间均低于48个月。也就是说,这些店本身还处于养熟阶段,若是提升母婴服务、供应商服务等方面的营收还存在一些困难。

扩张难题

不过,相比于增加利润率,扩大规模或许依然是孩子王主要方向。孩子王表示,计划未来3年在22个省(市)建设300家数字化直营门店。

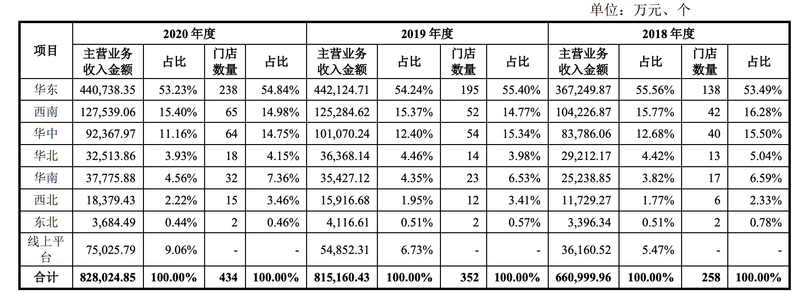

目前,孩子王的门店仍呈区域性集中模式。华东地区的门店就有238家,占全部门店数量的55%。近三年以来,华东地区门店营收占主营业务收入的50%以上。拓展全国性布局,仍然需要时间。

在加快脚步开店、不断扩张的同时,很多潜在的问题不可忽视。

一方面,招股书显示,2018年至2020年,孩子王门店的门店店均收入和坪效均有所下滑。2020年,孩子王门店的店均收入1732.81万元,较2019年减少419.22万元;2019年门店的店均收入较2018年减少262.89万元。2020年,孩子王门店坪效收入为6878.73元/平方米,较2019年减少960.09元/平方米;2019年门店坪效收入较2018年减少16.23元/平方米。

另一方面,截至2020年12月31日,孩子王共有员工13272人,其中销售人员高达10962人,占全部员工总数的83%,研发人员为380人,仅占全部员工总数的2.86%。

不断开店的未来,孩子王需要面对的是提高效率的问题,是高达几万人的管理问题,这将给汪建国及其团队带来不小的挑战。

孩子王在招股书中也表示,业务规模的不断扩大对公司在战略规划、管理架构设置、资源配置、人才培养、供应链管理、内部控制等方面提出了更高的要求。

孩子王高达百亿元的估值,或许只是汪建国的一个开始。左手投资、右手实业,汪建国手里还有很多牌,但盘子越大管理压力越大。孩子王在发展壮大的过程中,仍然需要面临上万人管理、规模扩大与负债压力等等问题。