文|苏宁金融研究院 陆胜斌

酒鬼酒上一次处于舆论的焦点还是2012年爆发的塑化剂事件,自那以后一蹶不振,总营收在十亿量级徘徊八年之久,在所有白酒上市公司中位居尾部,2020年的市场占有率只有0.4%。

近两年来(见图1),酒鬼酒的股价增长近十倍,再一次进入公众视野,虽然营收规模仍未突破20亿大关,但估值水平却达到100倍。

环顾四周,茅台的酱香型、五粮液和泸州老窖的浓香型、山西汾酒的清香型更受市场欢迎;市场分层来看,茅台、五粮液、国窖1573稳占高端酒市场,洋河系列、水井坊、剑南春、口子窖等的中高端白酒知名度更高,而低端酒中的网红产品要数牛栏山、劲酒等。在此大环境下,较低的市占率配上极高的估值,颇有点雷声大雨点小的意味,酒鬼酒到底依据什么能够在近两年异军突起,获得投资者认可?

坎坷的品牌发展之路

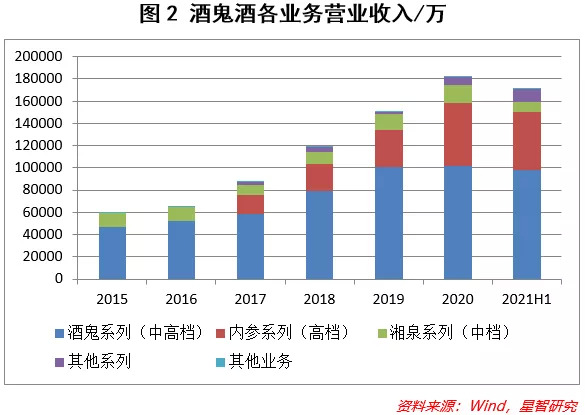

酒鬼酒是中国文化酒的开创者,“馥郁香型”白酒的鼻祖,这是酒鬼酒屹立于市场的两大亮点。所谓馥郁香型就是浓、清、酱三种香型融为一体,这得益于酒鬼酒产地独特的地理位置与自然环境。在品牌塑造方面,酒鬼酒独创性地融合民族酒文化、历史文化等诸多元素,打造中国高端文化第一白酒的形象,加大市场知名度。目前(见图2),酒鬼酒的产品系列分布于各个消费层级,高端的内参系列价格定位在1000元以上,次高端的酒鬼系列价格在300-1000元区间内,中低端的湘泉系列主打价格优势。

但回顾历史,酒鬼酒走到今天这一步可谓道路崎岖。

1997年,湘泉集团创立的酒鬼酒登陆A股。在二十一世纪之初,受消费税政策的冲击、以及公司业务扩张不利、销售体系粗放等因素的影响,酒鬼酒业绩急转直下。2003年成功集团接棒成为第一大股东,但祸不单行,2005年成功集团抽逃巨额资金,使得酒鬼酒品牌一落千丈。2007年,华孚集团入主酒鬼酒,重组改制后,经营状况有所好转,2012年走上了上市后的巅峰,实现营收规模16.5亿、归母净利5亿。但好景不长,震惊海内的酒鬼酒塑化剂事件旋即爆发,叠加限制三公消费,白酒行业进入寒冬。2015年,中粮集团成为酒鬼酒实控人,对公司的品牌定位、市场聚焦等进行重塑,公司的业务重新走上了稳步增长的发展道路。

酒鬼酒失去了白酒发展的“黄金十年”,除了对整体白酒行业发展不利的诸多因素外,公司的内部治理一直为市场诟病。上市以后,公司的大股东数次变更,董事长更是走马灯式地频繁换将,使得公司的发展战略难以持续,且抽逃资金、塑化剂超标、巨额存款消失等骇人听闻的负面舆情更是雪上加霜。1998年至2014年,贵州茅台的营收规模增超50倍,而酒鬼酒的营收却萎缩了两成,逐步在白酒市场失去竞争力。

中粮入主后,针对酒鬼酒的病根对症下药,才让酒鬼酒逐步走出谷底。

一、重塑品牌形象

酒鬼酒的品牌恶化非一日之寒,重塑品牌信心需要慢工出细活。中粮聚焦传播酒鬼酒的三大特色:文化酒鬼、馥郁酒鬼、生态酒鬼,扩大产品影响力;打造三大核心单品,明确市场定位,确定“内参”、“酒鬼”、“湘泉”三大品牌;加大文化营销力度,提升内参酒文化品牌的内涵,“品内参、知大事”,品牌认知度不断提升;通过央视冠名、参与高端价值研讨会等频频在公众视野中亮相,并借助中粮集团的平台优势,参加国内外重量级盛会。

二、拓宽市场渠道

酒鬼酒在湖南省内加快渠道下沉,依托团购商进一步拓展和夯实市场;在省外推进金融圈、体育圈等方面的圈层营销,比如积极参与高尔夫、网球联赛等。2019年,酒鬼酒开启内参酒的全国化进程,布局重点市场,加强与优质客户的合作。针对不同的系列酒制定不同的销售策略:内参系列主要侧重团购渠道销售,酒鬼系列则侧重商超、烟酒店等终端网点。当前公司的战略非常明确:保价增量,在价格稳定的前提下做到量的提升,优先做大规模,扩大市场占有率。

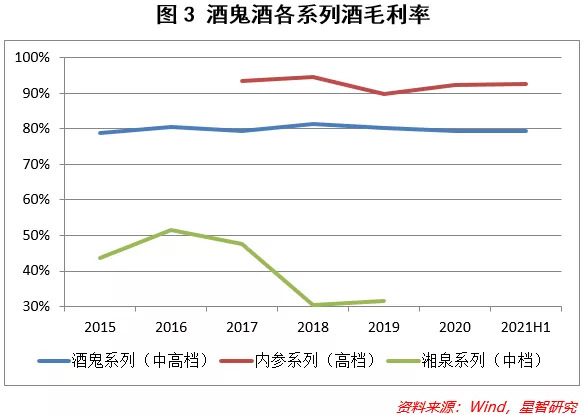

酒鬼酒的营业收入由2015年的6亿元上升至2020年的18.3亿,突破2012年的高点。2021年上半年更是实现17.1亿的营收,与去年全年相差不大。分结构来看(见图3),定位高档的内参酒毛利率基本稳定在90%以上,次高端的酒鬼系列毛利在80%左右,而中低档的湘泉系列,毛利逐年下降至30%左右。内参系列的营收占比由2017年的20%上升至近期的30%,酒鬼系列的同期占比由66%下降至57%,湘泉系列萎缩至5%,中低档市场成为酒鬼酒的弃子,使得酒鬼酒的综合毛利率不断抬升。由此可见,酒鬼酒当前的品牌结构不断优化升级。

三、强化内部管理

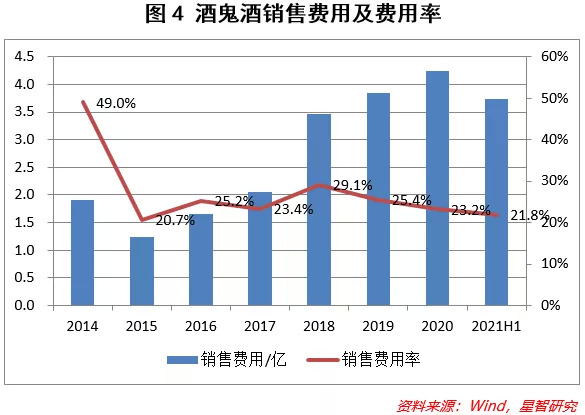

酒鬼酒通过内部控制制度,实行预算管理、成本控制(见图4),销售费用率由2014年的接近50%下降至20%左右。为了提升产品质量、消化塑化剂事件对消费者的影响,酒鬼酒将“现场管理、工艺管理、过程管理、定额管理、安全管理”纳入重点工作,加大食品安全设施的技术改造,引入中粮营养研究院,提升馥郁香型白酒的健康标准。

逆袭之路非一日之功

酒鬼酒股价涨势起于2019年,截至发稿,涨幅超过14倍,市盈率由25倍上升至近百倍。而中粮在2015年就已经入主,并派驻管理层、清理贴标、精简SKU等,业绩不断好转,2017年营收同比增长34%,归母净利润同比增长62%,2018年营收同比增长35%,归母净利同比增长26.5%,为何到近两年股价才扶摇直上?

一、内参发力,产品结构升级

酒鬼酒在2004年就已经用内参系列布局高端酒市场,但一直到2018年内参的营收也仅为2.4亿。2018年底,湖南内参销售有限责任公司开始运作,内参的增长也带动了酒鬼系列的销售,2019年经销商数量是528家,2020年增加至763家,2021年上半年突破1050家,公司的渠道开拓保持高速增长。

内参销售公司独立于中粮集团,是由三十余家“亿元大商”合资建立,酒鬼酒公司与内参销售公司形成战略联盟,协同发展。与原先单独追求经销商和网点数量的扩张为目标不同,新的销售模式重视大商的销售能力,实现利益共享、风险共担的合力模式,从而稳步推进内参酒的稳价增量。大商的参与有利于在优势区域内精耕细作,也有利于销售网络的快速完善。

在内参公司成立的一年时间内,效果立竿见影,内参销量顺利翻番。在内参酒旗开得胜后,酒鬼酒对三大品牌的营销进行合并管理,从而实现酒鬼、湘泉复制内参的成功模式。

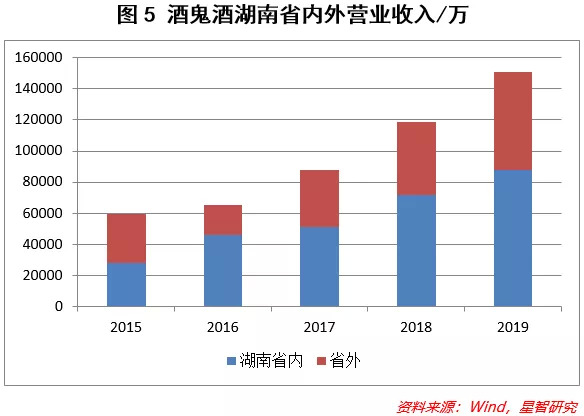

二、全国化布局,提升市占率

2019年,内参公司完成793家终端直营商建设,与此同时,内参系列开启全国化进程,布局北京、河北、广东等重要城市(见图5)。在省外的战略市场“做重点”,打造样板方案,推动营销转型;在省外非战略市场,目前仍处于“0-1”的市场突破阶段,主要通过招商的方式,吸引大商进入内参销售的运营之中。

三、战略提价现实可行

酒鬼酒在白酒市场稳扎稳打的同时,也在试验市场对提价的敏感程度。2019年3月和2020年1月,52度的内参酒上调价格,从结果来看,虽然价格不断提升,但是销售仍然实现翻倍,这足以说明酒鬼酒品牌的影响力已初见成效,市场认可度不断提升。2020年,公司又提升了紫坛和红坛酒鬼的战略价,2021年上半年实现的整体销量已经与去年全年相差无几,这再次证明了酒鬼酒提价提量策略的可行性,从而有望实现营收与净利同步增长的目标。

高端白酒市场大有可为

2020年,我国白酒产量为741万千升,同比下降2.46%,连续四年出现下降;2016年的产量超过1300万千升,产量近乎腰斩,销量也以相同速率下降。但值得关注的是,白酒行业的规模和净利润却持续增长,即使2020年受到疫情的冲击,白酒的销售收入同比增长4.6%,净利润增长13.4%。销量下降、规模上升,这足以说明白酒的平均消费水平出现了明显提升。

白酒当前的供应总体呈现低端酒占比高,高端酒不断渗透的格局,高端和次高端的总产量仍不足5%,但在消费升级的大背景下,高端和次高端白酒的需求增速在15%以上,市场空间较大。

酒鬼酒在高端和次高端市场的两大品牌目前已经树立一定的影响力,虽然高端白酒有龙头聚集效应,茅五泸的市场地位短期难以撼动,但在巨大的市场空间下,内参酒仍有可能保持高增速;茅台之所以具有更高的投资价值,是因为其具备了极强的金融属性,其他的白酒还是以消费属性为主,而酒鬼酒当前主打的文化属性,在市场中具有一席之地,且独具特色的馥郁香型也在消费属性上形成了与茅五泸差异化的竞争优势。从2021年前三季度业绩预告来看,酒鬼酒预计营收同比增长134%,归母净利润同比增长114%-120%之间,省外市场开拓进展良好。

酒鬼酒故事性的想象空间很大,但行至当下,上百的估值水平也不得不说市场陷入了冲动,故事溢价过高对于价值投资者来说不是一个好的选择。