文|猎云网 韩文静

12月29日,浙江太美医疗科技股份有限公司(以下简称“太美医疗”)在科创板披露招股说明书(申报稿),公司拟募资20亿元,保荐机构为华泰联合证券有限责任公司。

本次发行的股票数量不超过1亿股,且不低于本次发行完成后股份总数的10%。发行人和主承销商有权行使超额配售选择权,超额配售选择权发行的股票数量不超过本次发行股票数量的15%。

太美医疗是一家基于云计算和大数据技术的生命科学产业数字化解决方案提供商,公司主要销售自主研发的临床研究、药物警戒、医药市场营销等领域的SaaS产品。

随着中国新药研发市场的兴起,为新药研发的数字化、智能化进程赋能的太美医疗也迎来了发展的好时机,公司累计获得了超20亿元的融资,其中不乏腾讯、经纬、五源、高瓴等投资机构的看好。

深耕医药数字化,冲击医药SaaS第一股

众所周知,新药研发具有周期长、投入大等特点,其复杂性和高标准对临床研究各环节的信息交互、数据管理、质量控制、多方协作提出了极高的要求,数字化技术有助于提高医药研究效率,控制研究成本,并加速新药上市。

而长期以来,得益于多年的经验及技术积累,国外医药SaaS厂商在中国市场长期占据主导地位,而国内厂商则多以小微规模为主。秉持着“让好药触手可及”的理念,太美医疗开始布局医药SaaS,想要实现国产替代。

为了推动医药行业各环节的数字化进程,2019年,太美医疗推出TrialOS医药研发协作平台,提供全系列自主研发的 SaaS 产品线,有助于打破行业参与方之间的信息壁垒,提高医药研发效率。TrialOS的推出,也让太美医疗构建了自己的领先地位。

目前,太美医疗的主要产品和服务可分为 TrialOS 医药研发协作平台、数字化解决方案、临床运营服务三大类。

报告数据显示,2019 年中国生命科学研发信息系统解决方案厂商中,前五大厂商市场份额为 37.7%,其中太美医疗科技市场份额为 14.5%,位居第一位。

根据中国医药健康信息化联盟发布的《CIAPH中国医药健康行业数字化调研 2021 年度报告》,公司在药物警戒系统、数字化营销系统使用数量的调研统计中均位列第一。

作为一家医药行业数字化解决方案提供商,太美医疗的产品和服务覆盖临床研究、药物警戒、医药市场营销等环节。报告期内,公司主要销售自主研发的临床研究、药物警戒、医药市场营销等领域的 SaaS 产品,并基于数字化技术,提供相关领域的专业服务。

太美医疗自2013年设立以来,在聚焦医药研发领域的同时,通过收购软素科技覆盖药品上市后数字化营销领域,延伸了对医药企业的服务链,覆盖产品全生命周期。

截至2021年6月30日,公司共有研发人员 406 人,占公司员工总人数的30.25%;公司已获授权专利共 75 项,其中发明专利35 项,已获授权软件著作权共 161 项。

明星资本站台,腾讯、经纬、云峰、高瓴等机构加注

自2013年成立以来,太美医疗基本上保持着一年一轮融资的节奏,累计融资金额超20亿元,

去年9月,太美医疗科技正式宣布完成总额超过12亿元人民币的新一轮融资,由腾讯、高瓴创投、云锋基金等领投,晨兴资本、经纬中国等机构跟投。

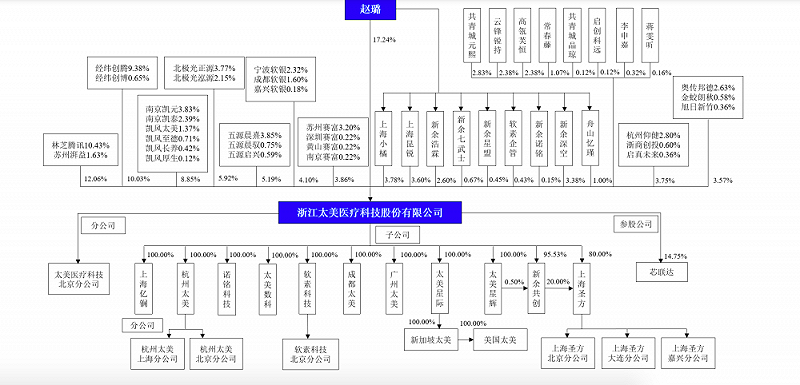

截至本招股说明书签署日,太美医疗的控股股东、实际控制人为赵璐,本次发行前直接持股比例为 17.2441%。前十大股东包括腾讯、五源、经纬等知名投资机构。

来源:招股书

其中,林芝腾讯直接持有发行人10.4277%的股份;五源晨熹、五源晨驭及五源启兴作为一致行动人,合计直接持有发行人5.1852%的股份;经纬创腾及经纬创博作为一致行动人,合计直接持有发行人 10.0317%的股份。

值得注意的是,经纬中国是太美医疗最早的VC投资方之一,先后参与A轮、B轮、C轮和F轮融资;而腾讯在E+轮和F轮才开始加注,并主导了IPO前最后的两轮融资。

来源:招股书

招股书显示,截至2021年6月30 日,公司累计与1000 家国内外医药企业及CRO企业开展业务;累计为超过 360 家医院/临床研究机构(其中 238 家医院为三级甲等医院)提供数字化解决方案。

商誉过高,亏损不断加剧

值得注意的是,太美医疗的业务规模增长较快,营业收入由2018年的5900万元增长到 2020年的 3.02亿元。但主营业务的毛利率却不尽人意,2018-2020年以及2021年上半年,太美科技主营业务毛利率分别为38.61%、47.44%、40.94%及39.24%。

招股书提到,高额的研发费用、股份支付费用及人工成本使得太美医疗目前处于持续亏损状态。在报告期内,太美医疗2018年、2019年、2020年营收分别为5997万元、1.87亿元、3亿元;净亏损分别为1.83亿元、3.88亿元、5.24亿元。

据太美科技介绍,截至2021年6月30日,公司商誉账面价值为9700.8万元,其中因收购软素科技、诺铭科技产生的商誉账面价值分别为7552.84万元、2147.96万元。

商誉意味着未来企业能带来的潜在经济价值,如果收购情况正常,就能给予上市公司很高的利润,但若效果不尽人意,就会带来商誉减值。

2019年,太美科技收购了软素科技和诺铭科技,彼时合计形成商誉1.61亿元,不过由于软素科技经营业绩未达收购时的承诺金额,公司已分别于2020年末和2021年6月末计提了2948.35万元和3463.42万元的商誉减值损失。

长期以来,国外医药数字化厂商在中国市场中占据主导地位。近年来,伴随着国家对新药研发的不断重视,国内也涌现出一批新兴的临床研究数字化产品及解决方案提供商,参与市场竞争。太美医疗还需要在新产品研发和技术创新、业务布局、产品和服务质量等方面持续提升,才有机会突出重围。