1月18日,益客食品正式深交所创业板敲钟上市,成为农牧食品行业2022年第一家上市企业。截至发稿,益客食品股价大涨200%。

益客食品IPO募资净额为4.44亿元,主要用于肉鸭屠宰线建设项目、调熟制品建设项目和扩建年产2万吨禽肉熟食项目等,加快在产能和数字化能力层面的布局。

值得注意的是,在619页招股书中,益客食品提及新希望的次数达120次,平均5页就提及竞争对手一次,可见其对标新希望的态度。

不过,在业内人士卡看来,与新希望等企业相比,益客食品在多个品类上的利润率过低。更重要的是在种源层面也存在较大差距。新希望和华英农牧在种源方面都有较深布局。益客食品也在进行差异化追赶,但其目前看,相关业务层面规模仍过小。

股价飙升200%,但预计收入160亿元,净利仅1亿元

1月18日,双汇、金锣、绝味食品、周黑鸭、百草味的供应商,禽类食品龙头益客食品成功登陆创业板。当天开盘,益客食品股价一路上涨。截至发稿,益客食品的股价维持在34元/股左右,涨幅近200%,市值在154亿元左右,接近2021年预计的销售额。

此次IPO,益客食品共发行4489.796万股,占发行后总股本的10%。每股发行价格为11.4元,募集资金总额5.12亿元,净额为4.44亿元。招股书显示,益客食品融资将主要用于多个肉鸭屠宰线建设项目、调熟制品建设项目、扩建年产2万吨禽肉熟食项目和益客食品供应链数字化建设项等。

据了解,益客食品主要业务包括禽类屠宰板块、饲料板块、种禽板块,以及熟食及调理品的生产与销售调熟板块。主要产品包括白条鸭、鸭(鸡)腿、鸭(鸡)翅等鸭鸡屠宰及加工产品,饲料产品,商品代鸭苗和鸡苗,爱鸭鸭脖、鸭掌等熟食食品,以及烟熏鸭胸、孜然鸭腿等调理品。

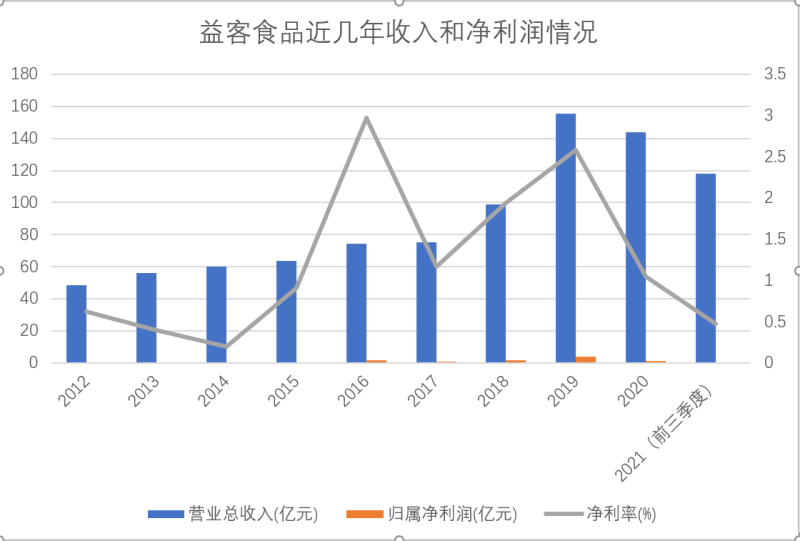

作为多个知名食品企业供应商,益客食品销售规模超百亿元,但净利润却低得可怜。东方财富网数据显示,2018年、2019年、2020年以及2021年前三季度,益客食品营收分别为99.05亿元、155.54亿元、143.92亿元、118.2亿元,归母净利分别为1.59亿元、3.76亿元、1.44亿元、4749万元,净利率仅为1.94%、2.58%、1.05%,以及0.48%。

放眼近十年,2012年-2021前三季度,益客食品净利率一直在3%以下,甚至在2014年低至0.2%。

这与我国禽类行业主流企业净利率水平存在较大差距。就具体企业而言,新希望2021年至2020年净利率一直在3%以上,最低为2012年的3%,曾在2019年达7.53%。圣农发展净利率虽曾出现负值,但近几年一直处在高位。2018-2020年净利率分别为13.43%、28.29%和14.85%。

对于2021年全年业绩,益客食品方面称,预测2021年实现营业收入159.46亿元,较2020年增长10.8%,但归属于公司普通股股东的净利润1.06亿元,较2020年下降26.58%。对此,1月17日,数个投资者在“益客食品股吧”中称:“利润太低了,一个点都没有。”

香颂资本执行董事沈萌也在益客食品上市前对蓝鲸财经记者表示:“作为传统产业,160亿元的估值与1亿元净利润比,估值已经远远偏离正常的区间。”

业务过于依赖低毛利的屠宰业务

在招股书中,益客食品说明了利润率低于行业其他企业的原因是:益客食品营业收入主要源自禽类屠宰业务,且毛鸡毛鸭依赖外采,导致综合毛利率较低。数据显示,禽类屠宰业务占益客食品营业收入的比例超过77%。

益客食品称,2018和2019年度,益客食品综合毛利率低于新希望和华英农业,2020年度,综合毛利率低于新希望,主要系产品结构和产业链环节差异所致。

益客食品与华英农业两者业务较为相似,但益客食品鸭产品的收入占比均在50%左右,而华英农业鸭产品的收入占比在30%左右,同时华英农业熟食和鸭苗的收入占比远高于益客食品。由于屠宰业务的毛利率较低,鸭苗、熟食等业务的毛利率较高,且华英种禽屠宰业务的毛利率中还包含了商品代种禽养殖的利润,因此就综合毛利率而言2018年和2019年度益客食品低于华英农业。

益客食品与新希望种禽业务收入在行业内处于龙头地位,但新希望最大的收入来源为饲料业务,同时开展猪饲养和屠宰业务。新希望饲料销量在全国位居首位,该业务毛利率均在7%左右,远高于益客食品屠宰业务的毛利率,同时新希望种禽屠宰业务的毛利率中还包含了商品代种禽养殖的利润,因此就综合毛利率而言益客食品低于新希望。

数据显示,2019年,益客食品鸭产品毛利率仅为2.55%,较2018年的3.78%有所下降。2020年,益客食品鸭产品毛利率为再次下降至1.83%。2021年1-6月,益客食品鸭产品毛利率逐渐恢复至3.47%,仍低于2018年的水平。

就鸡产品而言,益客食品鸡屠宰板块为单环节业务,鸡屠宰原料来自外购的商品代肉鸡。民和股份产业链涵盖了父母代肉种鸡的饲养、商品代肉鸡苗的生产与销售、商品代肉鸡的饲养与屠宰加工、鸡肉制品和饲料的生产与销售,且鸡苗的生产和销售为其最主要收入和利润来源,其鸡屠宰原料主要来自自身饲养而成的商品代肉鸡。

仙坛股份产业链包含父母代肉种鸡养殖、雏鸡孵化、饲料生产、商品代肉鸡养殖、肉鸡屠宰与加工等,大部分养殖完成的商品代肉鸡供自身屠宰加工后售出,少部分商品代肉鸡对外出售。

所以,益客食品鸡屠宰板块的毛利率与民和股份、仙坛股份、圣农发展的鸡肉业务毛利率存在一定差异。以2021年上半年为例,虽然前两年益客食品鸡产品的毛利率一直上升,但2021年上半年的毛利率仅为0.43%,较2020年的7.54%大幅下降。益客食品在招股书中称,主要原因在于鸡产品的单位成本上涨幅度大于单位售价的上涨幅度,因此毛利率有所下降。数据显示,鸡产品单位原材料价格达8856.43元/吨,涨幅达17.98%。

上下游延伸,育种差异化竞争

虽然鸡鸭产品的毛利率低,但益客食品也涉及了高毛利的领域,其中自产鸭苗和自产鸡苗的毛利较高。自产鸭苗毛利率除2019年出现较大波动外,都保持在15%-43%之间,2021年上半年为16.79%,自产鸡苗毛利率保持在20%-35%之间,2021年上半年达到34.74%。另外,熟食的毛利率也在10%左右。

这是益客食品未来保持盈利的重要方向。益客食品方面表示,种禽养殖业务和饲料业务是禽类屠宰业务的上游产业链延伸,报告期内保持增长态势,是益客食品主营业务收入的重要组成部分。益客食品面向下游终端消费领域的熟食和调理品业务近年来发展迅速,已成为主营业务的有益补充,亦是未来发展的重要战略方向。

对于养殖方面的规划,益客食品董事长兼总经理田立余在路演事表示,益客食品亦有加大自养比例的计划,且养殖技术会向自动化、智能化的方向发展。同时,在本土小型肉鸭育种上已经初步形成育种体系,并有少量商品投入市场测试。

农牧食品产业传播与市场咨询平台“牧食记”联合创始人舒全登认为,这是益客食品主打的差异化竞争牌。

育种方面,新希望自2012年开始与中国农业科学院北京畜牧兽医研究所合作,共同合作培育出具有完全知识产权的“中新”北京鸭。华英农业是以樱桃谷鸭加工为主,形成了集祖代种鸭繁育、父母代种鸭、种鸡孵化、商品鸭/鸡养殖等业务的国家大型禽类食品加工企业。

据了解,益客食品近年来与扬州大学开展了优质肉鸭良种选育战略合作,重点研究小体型优质肉鸭配套系,运用分子生物学技术,评价种质资源特性,解析经济性状遗传机制;通过杂交育种,推出“营养丰富、风味独特、产品安全”的肉鸭配套系。该配套系正在申请国家新品种审定。

不过,受各环节供需关系变化影响,禽肉产业链不同环节的市场价格仍然存在周期性波动。益客食品的产品及原材料覆盖禽类养殖行业产业链的多个环节,市场价格的变化使得其业绩仍然存在波动或者下滑的风险。