文|有牛财经 黑桃与长剑

Sea(NYSE:SE),是一家好公司吗?

如果将时间拨回到2021年初,或许很多业内人士会给出肯定的答案。彼时看来,这家东南亚互联网公司在当地游戏、电商、甚至是支付市场上都进行了深度布局,其地位和腾讯投资的背景让它有了“东南亚小腾讯”这样一个称号,足以见得投资者们的态度。2021年10月,Sea的股价曾达到史无前例的高位,报367.130美元,市值一度突破2000亿美元大关。

尚待开发的东南亚互联网市场,以及Sea一直以来充满信心的进取姿态,让投资者们认为它有潜力打败对手们,并成为当地巨头之一。然而,二级市场的美妙幻想终究是脆弱的,当时间流转至年关交接,不断增加的亏损漏洞、大股东腾讯减持、“顶梁柱”《Free Fire》遭诉讼和封禁等一系列负面消息接踵而至,迅速摧毁了Sea在投资者们心中的光辉形象。截至2月16日收盘,Sea的股价已跌至141.740美元,今年以来累计跌幅已超过40%。

实际上,Sea的基本面仍在,它手中能打的牌也不止有《Free Fire》一张。但面对东南亚及全球的诡谲战场,比起向世人展示自己的多元化做到了什么程度,Sea更需要证明自己有能力让多业务组成的巨大飞轮转动起来,否则,二级市场很难再重新认同它的价值。

从谷峰到谷底

Sea在二级市场上神话的破灭,还要从它的第三季度财报说起。

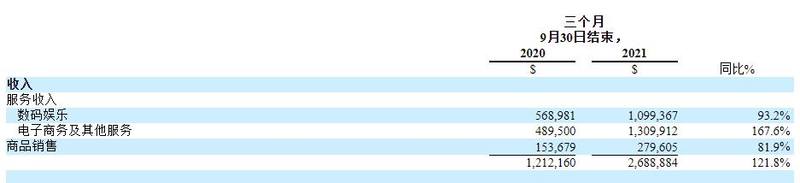

在这份于去年11月16日发布的财报中,我们可以看到一些很亮眼的数据——比如26.89亿美元的GAAP(美国通用会计准则)下营业收入,和高至10亿美元的毛利总额。按照Sea的统计,这两项数据分别同比增长了121.8%和147.5%。

细分来看,Sea的各项营收也均录得强力增长。数字娱乐业务方面,其营收同比增长93.2%至10.99亿美元,季度活跃用户达到7.29亿,同比增长27.4%;电子商务和其他服务则为Sea创造了13.10亿美元收入,同比增长167.6%,商品总值(GMV)增长80.6%至168亿美元,成为矩阵中成长最快的业务。最后是商品销售业务,该收入同比增长81.9%,至2.80亿美元。

图片来自Sea财报

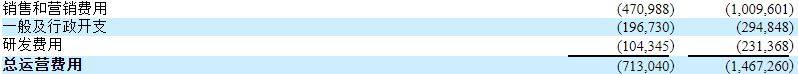

这是一个很典型的互联网风格增长故事,但在光鲜亮丽的同比增速背后,成长型互联网公司带给市场的故事往往还有愈发明显的亏损漏洞——作为国内互联网巨头们的忠实模仿者,Sea自然也不能免俗。从财报来看,它在三季度的净亏损额进一步扩大至5.71亿美元,较去年同期增长21%,比起今年第二季度的4.33亿美元亏损,也扩大了31%之多。

这主要与Sea的战略有关:长期以来,这家公司将游戏等成熟业务作为现金奶牛,不断将前者赚取的利润输送至电商、支付等新兴业务,以实行补贴等营销措施。在Sea的三季度开支中,销售和营销费用已达10.1亿美元,同比增长114.4%。

图片来自Sea财报

对于Sea而言,以利润换取增长的烧钱模式再正常不过,可资本市场长久的期待却再次落空。自2020年以来,对游戏、电商等赛道的看好已经将Sea的估值推到了奇高无比的程度,然而Sea看中的新兴业务们依旧没有展现出能够说服投资者的盈利能力。另一方面,彼时正逢美国加息信号频传,全球科技股浮现回调趋势,Sea这样的成长型公司也不可能置身事外。

如果说这份财报交出了一份难看的成绩单,那么腾讯减持Sea,以及《Free Fire》遭遇诉讼和封杀这两起负面事件,则将Sea密布荆棘的前路摆在了公众眼前。

双面《Free Fire》:既是顶梁柱也是软肋

首先是腾讯减持这件事——今年元旦节后,腾讯控股将手中所持有的Sea股权从21.3%削减到了18.7%,投票权随之降到了10%以下。减持完成后,Sea创始人李小冬(Forrest Li)成为公司B类股份的唯一持有人,投票权从38%增长至50%以上。

对于此事,业界的普遍解读是,腾讯想要在不退出持股的前提下尽量减少与Sea的联系,以免妨碍到后者的全球化扩张。不过要注意的是,这个问题仍未完全得到解决——腾讯确实承诺在未来六个月不再减持Sea,但在地缘政治局势日益恶化的情况下,来自周边国家的监管措施完全可能迫使腾讯实行类似对京东的“清仓式减持”,甚至是断开和Sea的合作。

事实上,近期印度内政部对Sea旗下大型游戏《Free Fire》的封禁就很能说明问题。从印媒ETTelecom的报道来看,即便腾讯已经近乎放弃了对Sea的控制权,新德里的高级官员们依旧认为《Free Fire》是“某些已被封禁中国应用程序重新命名后的化身”。

这种固有印象并不难理解,毕竟Sea很大程度上是靠着腾讯在游戏授权上的扶持而崛起,直到今天,它旗下游戏平台Garena仍是《英雄联盟》、《王者荣耀》等腾讯系游戏在东南亚的独家代理商或优先发行商。这种情况下,如果Sea继续保持着与腾讯间“藕断丝连”的关系,势必会在全球化扩张过程中受到阻碍;但若是腾讯主动终结这一关系,在Sea盈利还遥遥无期的情况下,大股东的撤退也会使得它向外部吸纳资金更为困难。

另一个值得关注的大问题,则是《绝地求生》开发商Krafton于今年1月10日对《Free Fire》发起的诉讼。Krafton认为,《Free Fire》大量复制了《绝地求生》的内容及玩法,包括空投机制,武器、盔甲以及独特对象的组合及选择,位置、色彩方案和纹理的整体选择等等。

当然,“开发类似的吃鸡游戏”这一说法很难构成让Sea在法庭上失败的证据,再加上Krafton同样是与腾讯关系匪浅的游戏公司,最终二者可能会选择庭外和解。但这起诉讼也说明了一个问题——《Free Fire》已经碰上了发展瓶颈,以至于它无法拿出更新颖的机制来留住玩家。

这种情况在第三季度财报中已经有所体现。在介绍数字娱乐板块时,Sea并没有提及《Free Fire》具体的增长速度,而是用“继续维持领先地位”这样的含糊之词来描述。一位摩根大通分析师也在参加财报后电话会议时直言,根据Sea九个月来的业绩,其游戏投资组合在2021年第四季度将继续维持下滑走势。

为了这种阻止这种情况发生,Garena正在做两手准备。

一方面,它推出了更多的游戏模式、服装、活动以及名为《Free Fire MAX》(拥有更好的画质、更先进的功能)的独立版本,试图将玩家留在《Free Fire》;另一方面,Garena也开始学习腾讯打造多元化游戏矩阵。一个例子是,它于2020年年初作价1.5亿美元拿下了加拿大游戏工作室Phoenix Labs,并将其代表作《Dauntless》在拉美和亚洲的发行权一并收入麾下。此外,它还在去年6月上线了新游《Moonlight Blade Mobile》。

显然,这些举措对于推高Sea在资本市场上的声量有所助益,但这是否能帮助它保住游戏基本盘,以及找到“下一款《Free Fire》”,仍然有待时间验证。而与此同时,它还要面对横在飞轮之前的另一块障碍物——旗下电商及支付板块的增长难题。

难以前进的飞轮

在上市之前,Sea是一家纯粹的游戏公司,但它不会只拿着这一根稻草去和投资人讲故事。2015年,它推出了电商业务Shopee。这家C2C电商平台依赖着炉火纯青的本地化运营手段和不计其数的补贴快速崛起,最终超越阿里旗下Lazada,晋级东南亚电商市场第一名。

都说互联网的尽头是金融,Sea自然也没有错过这块蛋糕。当下,Sea拥有数字金融服务业务SeaMoney——这一业务是由它的游戏支付板块发展而来,此外还整合了其支付业务AirPay、以及Shopee的支付业务和小贷业务。

这两项业务是Sea探索市场的全新尝试,也是它撑起如此高市值的两大依仗。Sea期待SeaMoney和Shopee能够快速扩张,以规模效应带动飞轮转动,最终形成自我造血,进而在未来的某一天反哺集团业务整体增长。但我们从财报中也能看到,SeaMoney和Shopee直到目前仍然是卡在盈利路上的烧钱机器——今年第三季度,Sea电子商务板块和数字金融服务板块的调整后EBITDA(税息折旧及摊销前利润)分别为-6.84亿美元、-1.59亿美元,亏损同比扩大126.7%和6.5%。很显然,这不是Sea和投资者想看到的。

拆分来看,Shopee的情况无疑更值得重视——在2020年之前,它还能够通过补贴以及本地化运营展开极为迅猛的攻势,但到了今天,包括Tokopedia、Lazada和Bukalapak在内的几大东南亚电商平台都开始铆足了劲与它竞争。典型的例如Tokopedia,这家电商平台已经与印尼最大出行平台Gojek合并,合并后的GoTo集团毫无疑问将成为东南亚新的巨头。

简单来说,Shopee要想继续将优势维持下去,就必须在补贴之外寻求全新的增长引擎。

在东南亚地区,尤其是这一地区最大的国家印度尼西亚,仍然有大片下沉市场未被电商巨头触及。根据Shox Rumahan创始人Sonat Yalcinkaya披露的数据,印尼有60%-70%的电商快递目的地在大雅加达地区,而这一繁华区域的人口只占全国的11%左右。

农村地区的潜在用户是值得Shopee发掘的对象,为了打进这一地区,它势必要加大对于基础设施(支付、物流、云计算等)的投入,并通过更接地气的方式“教育”当地卖家和消费者,鼓励他们参与到电商业态中来。这一点上,Shopee的对手Bukalapak就值得学习,后者虽然在GMV上远远不如前者,但它有70%的业务来自印尼非一线城市。

值得注意的是,当下Shopee也在进军遥远的巴西市场,试图和当地蒸蒸日上的游戏业务形成协同效应。但问题在于,这一行为势必会为Shopee树立更多的对手,同时,它为了快速增长,也不得不重复当年的补贴+本地化运营打法。这样看来,起码在未来很长一段时间内,我们都无法看到Shopee迈进盈利殿堂。

对于另一项业务SeaMoney而言,它的成长很大程度上取决于Shopee在各地的扩张,以及Garena和Shopee为它导入的流量。当然,它也可以自己扮演数字支付推动者的角色。2020年,它获得了新加坡的数字银行牌照,并于去年年初收购了印尼的BKE银行。

如果Shopee的业务在巴西等东南亚外市场占据一定规模,SeaMoney很有可能在这些地区开办类似腾讯微众银行的数字银行,其市场版图也有望再度扩大。当然,Shopee仍然要冒着Bukalapak、Grab和Gojek等互联网公司的炮火寻求合作伙伴,后续的一系列扩张行动也需要Sea为它提供更多资金。短期来看,SeaMoney还不足以成为Sea的盈利依仗。

目前来看,Sea的领导层依旧保持着创业之初的那种不计成本的探索精神。这对于初创公司可能是好事,但一家上市公司是否应该置二级市场的意见而不顾,一味将钱砸在看不到头的新业务上?要知道,东南亚互联网市场的增长趋势还不甚明朗,而抱着“超级应用”野心的公司却已经足够多,无论是Grab还是GoTo,均是实力强劲的对手。面对它们的竞争,若是Sea没有成为最终赢家的绝对信心,暂时放慢扩张脚步,守住自身固有的领土或许是个更好的主意,毕竟,一家成功的公司或许会被人铭记数百年,而失败者只能成为书中的注脚。