文|苏宁金融研究院 薛洪言

近日,素有“A股一哥”之称的贵州茅台发布了2021年报,全年营收1094.6亿元,同比增长11.7%;归母净利润524.6亿元,同比增长12.34%。在经济放缓、疫情扰动的环境下,茅台的营收和利润仍旧实现双位数增长,再次展现了高端白酒的韧性和抗周期性。

然而,纵观年报全文,真正引人关注的并非业绩,而是茅台全力推进的营销体制改革。改革意图的背后,隐藏着这家白酒龙头的隐忧。

产品“金融化”隐忧

受茅台自营电商平台“i茅台”拟于3月31日上线试运行影响,“不二酱酒”和“今日酒价”等平台的各类茅台酒价格于上周末出现全线大跌,引发市场悲观预期。本周一股市开盘,茅台股价一度大跌超过5%。

就现阶段而言,i茅台首批上线53度500ml贵州茅台酒(壬寅虎年)、53度500ml茅台1935、53度375ml*2(壬寅虎年)、53度500ml贵州茅台酒(珍品)等四款产品,定价与指导价一致,市场流通最大的500ml飞天茅台不在其列,不过会整合接入12家第三方电商平台,为消费者提供购买飞天茅台酒的抢购信息。

整体上看,i茅台上线短期内不会对现有渠道体系构成冲击,但茅台重新电商依旧引发了无限联想。茅台重建电商,背后的诉求是提高直营占比。在消费终端一瓶难求的背景下,提高直营占比带来的最直观影响便是稳定终端价格,并增厚厂商利润,相应地,也必然对现有渠道囤货惜售加价等行为进行规范重塑。

对贵州茅台而言,提高直营占比、稳定终端价格对于可持续发展具有重要意义。理解这一点,需要先从茅台酒越来越强的金融属性说起。

作为面子消费型产品,不断涨价是高端白酒重要的发展动力,使得高端白酒具备很强的抗通胀属性。而白酒没有保质期,抗通胀属性叠加长期储藏特征,便产生了金融属性,越放越值钱。于是,消费与投资,便构成了高端白酒的两块基本需求。

消费性需求,随经济周期小幅波动、随消费升级缓慢增长,整体是稳定而持续的;投资性需求,则是典型的“追涨杀跌”,来得快去得也快,一旦泡沫化,就会扭曲需求结构,而泡沫一旦破灭还会留下一地鸡毛,重创营销体系元气,影响产业的稳定性与可持续性。

高端白酒尤其是贵州茅台肯定有投资性需求,但这块需求占比究竟有多高,谁也没有准确的数据,既然没有数据支撑,所有的“泡沫”结论都不啻于危言耸听。但真正高明的操盘手,不会让泡沫膨胀到肉眼可见的地步。

做个不恰当的对比,房地产市场也由居住需求和投资需求两块构成,这两块需求具有可转换性,没有泾渭分明的界限,也没有准确的数据来衡量二者的结构占比。作为房地产调控方,相关部门并不需要知道确切的结构数据,只要观察房价走势就好了:价格缓慢上涨是健康可持续的,短期的大涨、急涨则需要严加控制,因为大涨、急涨既便不是投资需求驱动,也会引发投资需求大量参与其中,推波助澜导致房价泡沫化。

回到贵州茅台。近两年在疫情扰动下经济下行,消费疲软,而1499指导价的飞天茅台却一瓶难求,终端自由可购买价格也是一涨再涨。类比房地产调控经验,即便不掌握确切的需求结构数据,仅从价格的快速上涨本身就不难得出必须出手调控的结论。

因为这种情况持续下去,会吸引越来越多的投资性需求,扭曲供需结构,导致大量的渠道商囤货惜售涨价,泡沫推动泡沫,直至泡沫破裂。一旦泡沫破裂,大量的投资性库存就会变成恐慌性抛压,反噬渠道体系和品牌力,得不偿失。

理解了这一点,就不难看出茅台酒厂努力稳定终端价格的必要性和迫切性。

渠道改革,助力企业行稳致远

过去几年,高端次高端白酒的崛起很大程度上受益于茅台的持续提价,为其他品牌打开了增长空间;但如果茅台不能对终端价格进行有效管控,确保价格有序上涨,则很可能“成也萧何败萧何”,一旦泡沫破灭也会对整个高端白酒行业产生重要重大负面冲击。因此,扩大直销占比、推动渠道改革,不仅对茅台自身,对整个高端白酒行业也有重要意义。

说到这里,很多投资者可能有疑惑,为何不通过扩大供给来平衡需求侧的压力呢?这就要从茅台的生产工艺说起,茅台独特的生产工艺使得其未来几年的产量增长基本属于明牌,无法靠临时扩产对需求侧的爆发式增长产生有效平抑效果。

茅台原董事长季克良曾在文章中介绍茅台的生产工艺,摘录如下:

“茅台酒生产周期较长,每年重阳开始投料,同批原料要历时一年,经九次蒸煮、八次发酵、七次取酒,再经三年以上酒库存放,最后精心勾兑,普通型茅台成品酒方能包装出厂。整个过程耗时至少五年。所以,普通型茅台酒一出厂,就可以说已经是五年的‘年份酒’了。”

从上述生产工艺不难看出,茅台每年经过“九次蒸煮、八次发酵、七次取酒”生产出来的只能称之为基酒,还需要经过长期储存和精心勾兑才能出厂销售。根据年报表述,当年生产的茅台基酒至少五年后才能销售(不是1:1的对应,中间会有损耗,有老酒留存,同时也涉及不同年份基酒的比例勾兑)。

从茅台2016年以来的基酒产量看,增速基本在10%以内;尤其是茅台酒的基酒,2018-2020年基本处于零增长状态,这也限制了2023-2025年的茅台酒供应量。供应受限带来涨价预期,反过来会加大渠道囤货惜售的心态,推高终端价格,价格攀升又会加剧投资性需求,形成正反馈循环。

考虑到2023-2025年的供应瓶颈期即将到来,通过渠道改革来增大直营占比、提高终端供货量便显得愈发重要。2021年,公司直销收入占比为22.7%,较2018年提升16.8个百分点。随着i茅台的上线,公司的直销占比有望持续抬升,对终端价格体系有更强的掌控力。

对投资者而言,是乐意看到这样的变化的。

在囤货惜售的氛围下,飞天茅台的终端价格不断抬升,消费者利益受损,茅台厂商也未占到便宜,渠道方和黄牛赚取的利润却不断增厚,远超合理水平。随着茅台不断加大直销占比,毛利率有望继续抬升(以2021年为例,直销毛利率比批发代理高5.82个百分点),增厚了利润,消费者则更容易买到平价产品,整个生态更健康、更具可持续性,可谓一举多得。

高景气之下,保持一丝谨慎

2021年,全国规模以上白酒企业完成酿酒总产量715.63万千升,同比微降0.59%;实现销售收入6033.48亿元,同比增长18.6%。量降价升,涨价已成为白酒产业规模扩张的核心驱动力。

在消费升级的驱动下,2016年以来,高端次高端白酒迎来了快速增长期。以19家上市白酒公司为例,2016-2020年营收复合增速达到18.7%,利润复合增速则高达25.85%。

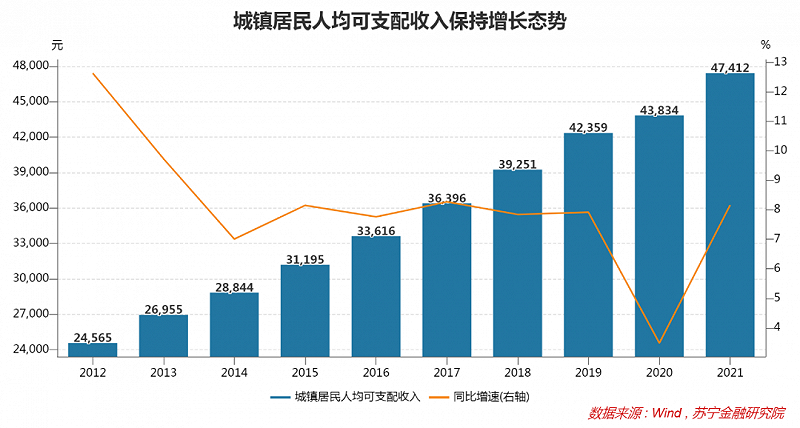

作为可选消费品,白酒涨价的根本驱动力是消费升级,背后是居民可支配收入的稳步增长。近年来,虽受疫情扰动影响,但城镇居民人均可支配收入依旧保持上涨态势,2021年同比涨幅8.16%,基本恢复至疫情前水平。在全年GDP增长5.5%的目标下,2022年居民可支配收入有望维持较高增速水平,为消费升级提供支撑。在这个意义上,高端白酒的基本面不值得忧虑。

在强劲的基本面支撑下,白酒成为A股最优质的赛道之一。某种意义上,这也是人尽皆知的共识,但正如橡树资本的霍华德·马克斯所说,“显而易见的投资者共识几乎总是错的”。当一切看起来都很好时,共识便已反映到估值之中,高估值不仅会削弱潜在收益率水平,也增大了投资组合在遭遇不确定性时的脆弱性。

作为投资者,我们必须牢记一点,万物皆有周期,高端白酒也不例外。

经过了连续几年的顺利提价,市场对白酒提价已习以为常,在这种共识下,高端白酒的资产属性不断被强化,投资性需求占比提升。某种意义上,正是投资性需求的增长掩盖了疫情之下消费性需求的萎缩,让一切看起来都很正常,但隐患也在其中。

需求结构的扭曲,大到一定程度就必然会出问题。就现阶段而言,需求扭曲是否会成为终结高端白酒这一轮景气周期的罪魁祸首呢?并无数据能证明这一点,但作为投资者,应该对此保持谨慎,要始终具备怀疑精神。

马克·吐温有一句名言:“人类不是被一无所知的事所累,而是被深信不疑的事所累。”回顾历史不难发现,这句话常常会应验。