近日,明治、元气森林等入股的澳亚集团投资控股有限公司(以下简称“澳亚集团”)向港交所递交招股书。

明治、元气森林等纷纷入股,前后一年估值暴涨1.52亿美元

作为印度尼西亚佳发集团的子公司,澳亚集团于2004年最先与蒙牛乳业成立了蒙牛合资企业,开始了在中国的业务。在2008年退出蒙牛合资企业后,澳亚集团于2009年在山东省开始运营第一个牧场,之后公司不但将牧场扩大至五个,更是将其扩展到内蒙古。2021年6月,在澳亚集团收购醇源牧场的母公司Falcon Dairy Holdings Limited后,公司目前在中国经营着10个牧场。

就产奶规模而言,2019-2021年,澳亚集团生产的原料奶分别为56.54万吨、58.28万吨和63.88万吨。截至2021年末,公司的总存栏量为10.61万头奶牛,其中5.37万头为成母牛。根据弗若斯特沙利文的资料,按2020年的原料奶产量及奶牛群规模计,澳亚集团亦为中国最大的独立奶牛牧场运营商。

与此同时,2020年,公司每头成母牛的年平均产奶量为12.8吨/年,远超行业平均水平8.3吨/年及中国五大奶牛牧场运营商的平均水平11.8吨/年。按2020年的原料奶产量计,澳亚集团为中国第五大奶牛牧场运营商。

目前,澳亚集团主要为下游乳制品制造商提供优质原料奶,其客户群包括蒙牛、光明、明治、君乐宝、新希望乳业、佳宝、卡士,以及新兴乳制品品牌元气森林和简爱。2019-2021年,公司对前五大客户的销售额占总收入的81.%、72.6%及65.7%,客户集中度较高。不过,报告期内,澳亚集团对最大客户的销售额占比由2019年的54.9%下降至2021年的27.4%,下滑过半。

除了原料奶外,澳亚集团从2018年开始在中国拓展肉牛业务,客户包括左庭右院等食品公司以及优质牛肉加工企业。截至2021年末,公司在中国经营两个大型肉牛饲养场,拥有2.54万头肉牛。

值得一提的是,在股东结构上,除了佳发集团作为控股股东持有澳亚集团62.5%的股份外,明治持有25%的股份,而元气森林、新希望乳业和朴诚乳业(简爱母公司)分别持有5%、5%和2.5%的股份。

其中,作为两大新兴消费品牌的元气森林和简爱,于2021年8月末分别斥资5840万美元和2920万美元入股澳亚集团;随后的9月初,新希望乳业又以5840万美元入股。以此交易对价计算,彼时澳亚集团的估值为11.68亿美元。而2020年4月,明治已经抢先下手,以2.54亿美元入股澳亚集团,估值约10.16亿美元。由此可以看出,前后也就一年多的时间,澳亚集团估值暴涨1.52亿美元。

毛利率受饲料原料价格波动影响,多次发生安全事故被处罚

中国乳制品行业近些年发展迅速,乳制品的零售额由2016年的3630亿元大幅增至2020年的4902亿元,年复合增长率为7.8%,甚至2021年,乳制品的零售额显著增长13.9%。

得益于行业发展迅速,2019-2021年,澳亚集团的营收分别为3.52亿美元、4.05亿美元和5.22亿美元,年复合增长率为21.9%;同期,公司持续经营业务的净利润分别为7463万美元、9907.9万美元和1.04亿美元,年复合增长率为18.4%。

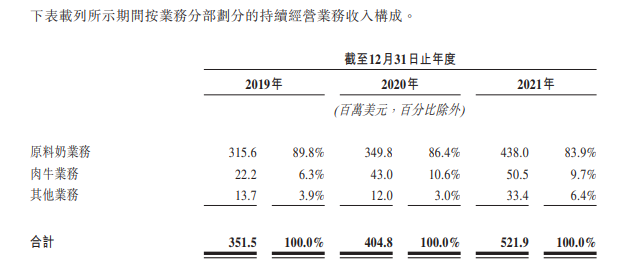

招股书显示,澳亚集团的主要业务包括原料奶业务、肉牛业务,以及自有品牌澳亚牧场的销售。从业务构成情况来看,公司2021年原料奶业务的营收为4.38亿美元,占全年总营收的83.9%;肉牛业务营收为5050万美元,占总营收的9.7%。

对于澳亚集团营收占比超8成的原料奶业务,2019-2021年期间,其平均售价分别为4076元/吨、4371元/吨及4789元/吨,而同期内,中国原料奶全国平均售价约为3653元/吨、3793元/吨及4293元/吨,由此可以看出,澳亚集团的原料奶平均售价较全国平均售价溢价约11.6%、15.2%及11.5%。

此外,因中国对牛肉产品需求日益飞速增长,澳亚集团肉牛销售收入由2019年的2220万美元上升至2021年的5050万美元,并且报告期内平均售价分别为2.97万元/吨、3.25万元/吨及3.5万元/吨,呈现上升趋势。

然而,澳亚集团的毛利率却并不稳定。2019-2021年,公司毛利率分别为34.6%、37.1%和33.7%。其中,原料奶业务毛利率一直保持在35%左右,而肉牛业务的毛利率则由2019年的60.5%下滑至2021年38.8%。对此,澳亚集团解释称,主要由于饲料成本增加。

目前,澳亚集团业务所需的原料主要包括青贮饲料(由玉米和苜蓿制成)、牧草(主要为苜蓿和燕麦干草)、玉米及豆制品。2019-2021年,公司饲养成本占原料奶公允价值调整及肉牛累计公允价值调整前销售成本的70.9%、73.3%及71.7%。

需要指出的是,上述原料价格的变动直接影响着澳亚集团的销售成本。2016-2020年期间,玉米、豆粕平均市场价格分别由每吨2016元、3298元上升至每吨2333元、3336元,年复合增长率分别为3.7%、0.3%。甚至2022年春节后,受俄乌局势影响,玉米价格则接近每吨3000元,豆粕价格一度突破每吨5400元。除此之外,由于牧场通常需高价进口苜蓿,而该笔费用占国内牧场原料奶生产成本的绝大部分,再加上关税政策的变动,进口苜蓿干草的价格由2016年的每吨2044元升至2020年的2493元。

此外,饲料原料价格的波动,也导致澳亚集团库存呈现上升趋势。2019-2021年,公司存货总额约为8780万美元、1.02亿美元及1.6亿美元,这主要是由于原材料由2019年的7800万美元增至2021年的1.52亿美元。

值得一提的是,报告期内,澳亚集团还多次发生安全事故被处罚。2020年7月,由于违规操作导致东营仙河澳亚一名雇员死亡。2021年6月,地方部门对东营仙河澳亚处以49万元的罚款,并对负责人处以1.9万元或4.28万元的罚款。然而时隔2个月,2021年8月,也是因为违规操作导致东营澳亚肉牛的两名雇员死亡。2022年3月,地方部门对东营澳亚牛肉处以49万元罚款,并对负责人处以4.9万元至约18.29万元的罚款。(蓝鲸上市公司 王晓楠 wangxiaonan@lanjinger.com)