文|野马财经 梁春富

编辑|高岩

千亿版图的新华联集团又遭遇了一桩麻烦事。

近日,新华联(000620.SZ)披露公告,子公司北京锦亿园林工程有限公司(下称“锦亿园林”)被华融信托告上法庭,要求锦亿园林偿还信托贷款本金和利息11.56亿元。

从2019年开始,因资金链紧张,关于新华联的利空消息不断,背后的“泰山会大佬”傅军也从湖南株洲首富的位置“坠落”。为化解流动性风险,65岁的傅军仍在四处奔走,全力寻找战投。他手里还有多少底牌?

华融信托提前追债

华融信托状告新华联这事还得从2019年8月说起。彼时锦亿园林与华融信托签署了《信托贷款合同》,华融信托向锦亿园林发放10亿元的贷款,期限为3年。

按理说,这笔贷款应在2022年8月到期。但距离锦亿园林依约还本付息还有不到4个月时间,华融信托就等不及了。一纸诉状将锦亿园林、新华联及其三家关联公司告上山东省济南市中级人民法院。

华融信托请求,判令锦亿园林偿还信托贷款本金和利息11.56亿元,并支付违约金、律师费等;请求判令公司有权就新华联等其余4名被告名下抵押物享有优先受偿权、新华联承担连带清偿责任等。

有法律人士认为,目前新华联公告披露的内容较少,很难下判断。但华融信托的诉求中包括要求锦亿园林支付违约金等,因而双方签订的《信托贷款合同》可能存在要求锦亿园林分批次偿还贷款、利息的条款,而锦亿园林未能及时还款导致违约。另外,出于对贷款方资金风险的合理担忧,华融信托也可为了保障自身权益“先下手为强”。此案最大的争议之一或许是华融信托是否有权提前收回贷款。

来源:新华联官网

翻阅新华联以往公告发现,新华联此前的确为子公司锦亿园林和华融信托之间的贷款提供了担保。

2019年8月27日公告显示,为满足项目建设运营需要,锦亿园林与华融信托签署了上述《信托贷款合同》。新华联则为此次融资事项提供了连带责任担保。同时,新华联全资子公司新华联置地、新崇基等分别以股权、部分房产作为质押担保。

华融信托是中国华融(2799.HK)旗下子公司。而中国华融旗下另一家公司中国华融资产管理股份有限公司北京市分公司(以下简称“华融北分”),在2022年3月才刚刚为新华联子公司的另一项贷款进行展期。

2019年2月,华融北分以4.2亿元受让新华联持有的子公司新华联置地债权,并约定由湖南华建等三家新华联子公司支付上述款项,期限为3年。

但3年之约已到,湖南华建等还剩下3.78亿元本金未还清。于是,双方再次签订还款协议,对这笔3.78亿元本金进行展期,期限为18个月。

此外,2018年华融北分6亿元收购新华联的重组债务,目前新华联仍有重组债务余额4.75亿元应还。据此计算,新华联及其子公司未来合计要还中国华融的债务近20亿元。

从新华联2021年业绩预告看,去年营收预计85亿元,其中房地产开发占比78%;预计亏损29.4亿元至37.2亿元,亏损幅度同比翻倍还不止。

截至2021年底,新华联及下属公司资产被查封冻结金额约45.04亿元,占公司最近一期经审计总资产的8.94%,其中被冻结货币资金2.4亿元,被查封、冻结存货等其他资产42.64亿元。

截至去年底,新华联文旅手上未解决诉讼涉及金额预计13.96亿元,包括信达资产、华夏银行、中建八局、金螳螂、民生银行等13笔诉讼案。

对于华融信托的提前追债,新华联表示,由于上述案件尚未开庭审理,其对公司本期利润或期后利润的影响存在不确定性;公司及子公司也将积极与原告沟通,争取获得原告谅解、达成和解,同时将积极筹措还款资金,力争妥善解决上述诉讼事宜。

成败“多元化”

新华联是新华联控股旗下上市房企,实控人为现年65岁的前湖南株洲首富傅军。1990年10月,傅军弃政从商创立新华联控股。经过30多年的发展,新华联控股总资产一度超过1300亿元,年营业收入破千亿元。拥有全资、控股、参股企业百余家,包括12家控股、参股上市公司,逐步形成了文旅与地产、矿业、石油、化工、投资与金融等多个产业板块。

截至目前,新华联控股实控的上市公司包括新华联、新丝路文旅(0472.HK)、东岳集团(0189.HK)、东岳硅材(300821.SZ)、新华联资本(0758.HK),还是赛轮轮胎(601058.SH)第二大股东。

傅军极为推崇"篮子论",他曾表示:“搞一个产业,遇到周期性的变化你可能就死了;搞两三个产业的,可能还有回旋余地,这个不行那个行。我不主张大型民营企业只搞一个产业,把鸡蛋放在一个篮子里。”

掌舵人的“广撒网式”投资曾让新华联控股赚到了不少钱。投资金六福酒业7年回报40倍、太平洋保险5年回报8倍、华致酒行3年回报38倍。2011年,新华联借壳圣方科技上市时,傅军邀来了几位泰山会大佬:科瑞集团郑跃文、泛海集团卢志强、巨人集团史玉柱,一同“喝酒吃肉”。

但并非每一笔投资都能稳赚不亏。5000万元战投乐视汽车、2500万美元入股共享单车OFO、投资团贷网等多家P2P平台、数亿元参股黑龙江响水米业、狂砸7亿元重组太子奶……无一不让新华联投入的真金白银打了水漂。因而中央财经大学金融学院教授韩复龄,曾于2020年12月12日在其个人微博上将傅军称为“蒙眼狂奔之人”。

另外,新华联控股虽然业务繁多,但旗下产业的经营情况却并不乐观。傅军曾十分看重文旅行业,2012年新华联从地产转型文旅,但文旅行业投入大、回报慢。近两年又受疫情影响尤其严重,文旅业务收入微薄,公司经营现金流紧缩,导致2020年、2021年连续两年亏损。

金融领域也曾是傅军最为看好的的领域之一。和好友卢志强、史玉柱一样,早年间,他也投资过许多商业银行和保险公司,比如北京银行(601169.SH)、长沙银行(601577.SH)、民生银行、三峡人寿、亚太再保险等。

但受“一参一控”新监管政策影响,新华联不得不主动收缩金融版图,将手中多家银行股权摆上货架。2018年新华联就将持有的宁夏银行和大兴安岭农商行股权在北交所挂牌出售,交易价格合计约18.04亿元,但至今无人问津。

2022年2月21日,新华联控股所持有的宁夏银行1.08亿股股份,打了7折以4.3亿元的价格进行公开拍卖。结果仍是无人出价,导致流拍。

投资频频踩雷、转型文旅未有成效、金融行业的政策收紧、疫情影响、宏观经济下行,种种因素导致多元化经营的新华联控股遇到明显困难,资金链紧张。

据披露,2021年年末,新华联控股有息债务的余额预计为191.11亿元,其中短期借款及一年内到期的债务金额为69.03亿元,逾期债务金额为30.45亿元。

与此同时,新华联账上现金预计仅23.45亿元,其中,除了存放于境外的资金5.18亿元,还有12.71亿元的受限资金(主要包括融资保证金、定期存单以及被银行冻结的钱等,虽然财报上会体现,但只是数字,不能实际使用)。

在此之下,新华联控股一再出现上文逾期偿还中国华融债务的情况。甚至新华联控股及傅军多次被列入执行人,而且还上了限制高消费的名单。

新华联还有多少底牌?

资金链紧张的两年时间里,新华联控股不止一次断臂自救。银行、酒店、上市公司股权等等都被摆上货架。

2019年底以来,新华联新上任的总裁苟永平为改善公司资产结构,提高流动性,全力推进大宗物业去化。截至2021年底,新华联可售货值约200亿元。公司明确表示,拟对外转让酒店、商业等大宗资产预计可售价值逾100亿元。

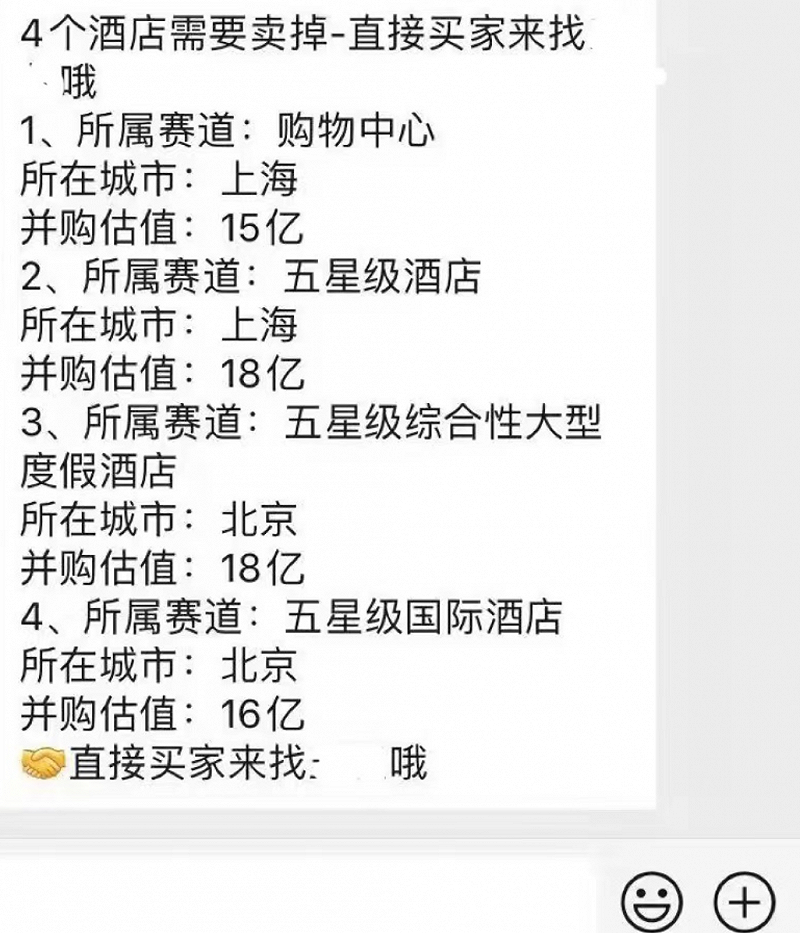

2022年3月25日,新华联将悦豪物业100%股权转让给上海联悠。紧接着有媒体报道,据知情人士透露,新华联正在筹划出售旗下的上海新华联国际中心、上海新华联索菲特酒店、北京顺义新华联丽景温泉酒店、北京丽景湾国际酒店,合计对价67亿元。但目前尚未有进一步的消息传出,上市公司新华联也未对此进行回应。

某地产业内投融资群截图来源:旅界

疫情反复,新华联文旅业务短时间内也难有提振,而旗下仍有长沙新华联铜官窑古镇、芜湖新华联鸠兹古镇、西宁新华联童梦乐园、四川新华联阆中古城四大旅游景区。同时其还在北京、上海、长沙、黄山等城市拥有16家星级酒店和1家旅行社。但是新华联手中的项目似乎并不好卖,财报显示,截至2021年前三季度,资产处置收益不足200万元。

此外,目前新华联旗下仍有10数家上市公司股权,其中,傅军实际控制的东岳硅材2021年业绩大涨,营收43.33亿元,同比增长73.1%,净利润11.51亿元,同比增长309.87%。截至4月18日收盘,东岳硅材总市值188亿元。参考此前暴雷房企的做法,转让绩优上市公司股权是可行的纾困方法之一。

65岁的傅军仍在为解决“新华联系”困境奔走。2020年5月,新华联曾委托中金公司作为独家财务顾问协助公司层面引入战略投资者。但截至目前,并无实质性进展。

今年2月中旬,新华联曾公开表示,公司已与部分债权人达成和解,并解除了部分被查封冻结的资产,后续将继续与债权人及相关方沟通,争取获得债权人谅解、达成和解,同时将积极筹措还款资金等。

对于老牌民企新华联的“自救”举措,你有何看法?欢迎评论区下方留言。