文|长桥海豚投研

比亚迪 (002594.SZ) 于北京时间 4 月 27 日晚发布了 2022 年一季报,要点如下:

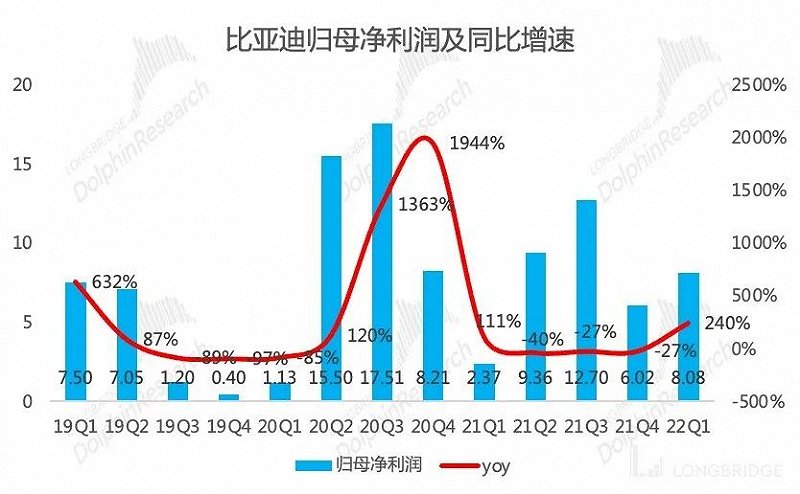

1、整体业绩符合预期。公司一季度营收 668 亿元,完成全年预期业绩的 19%,符合预期;一季度归母净利润 8 亿元,落在业绩预告的范围内(6.5-9.5 亿元)。

2、依旧不改不赚钱的气质,不过结构上回归到汽车业务上。汽车销量带动公司收入端暴增,但本季度公司毛利率仍旧在下滑,并且创新低;净利率 1.2%,依旧处于盈亏平衡的边缘。分业务来看汽车和电子两大支柱业务盈利都没有改善,但汽车业务销量强劲弥补了电子业务结束高光时刻的利润断崖式下滑。利润结构上越来越以来汽车业务,并且汽车业务盈利企稳。

3、汽车销量是支撑公司估值的最强逻辑,ASP 和毛利率继续下滑。本季度比亚迪停产燃油车,同时凭借刀片电池、DM混动平台、e3.0 纯电平台三把刷子,公司新能源汽车销量淡季不淡,跑赢同行,市占率继续提升,2022 年保150 万辆、冲击 200 万辆目标。但从销量到收入到利润,逐层打折,ASP 下滑主要系更激进的定价策略和车型结构的变化、毛利率下滑受 ASP 下滑的直接利空,同时受原材料成本高企的挤压。不过公司一季度做了价格上涨的动作,价格上涨没有抑制公司车辆需求,料二季度毛利率或降企稳或修复。

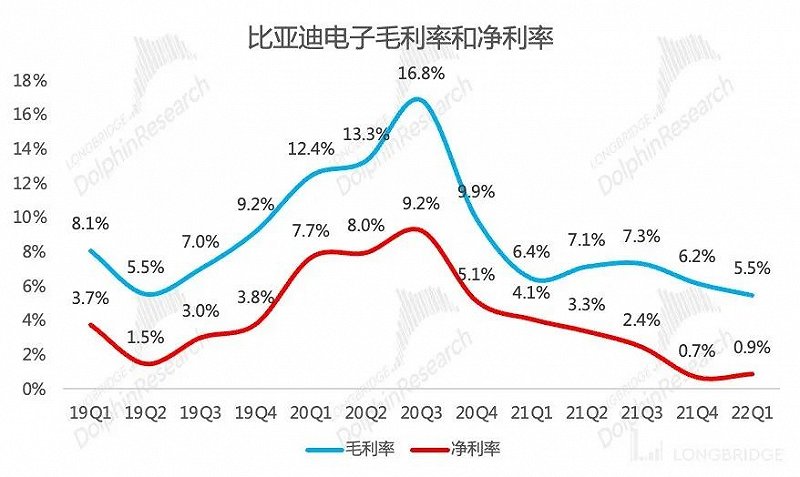

4、电子:高光时刻结束,保得住营收保不住利润。经历了 2020 年疫情带来的高光时刻,比亚迪电子拓客成功,留住了收入,而盈利能力被打回原形。一季度收入保持微增,而盈利方面就差点意思了,毛利率跌至 5.5%,创历史新低,净利率不足 1%,盈亏平衡边缘,虽然比亚迪电子本身就是薄利业务,但一季度的盈利能力还是有修复空间的。

整体观点:一季度成绩单符合预期,依旧是市场习惯的不赚钱的气质,不过市场对新能源汽车行业承受的压力、比亚迪电子业绩回落有预期,一季报整体比较平稳,另外盈利韧性有凸显的迹象。

销量依旧是估值的第一驱动要素,公司销量淡季不淡,是新能源汽车整体杀估值背景下公司抗性相对更好的直接原因。不过当前影响公司股价走势的因素主要来自行业层面,渗透率提升速度、成本压力挤压盈利等担忧缓解后,可能会是更好的机会。

对于比亚迪一季报,海豚君重点关注什么?

比亚迪是一家业务结构复杂的公司,涵盖汽车、手机部件及组装、二次充电电池及光伏等业务,但长桥海豚君在 2021 年 7 月份完成的比亚迪深度文章《比亚迪:最会做电池的整车厂》、《比亚迪:暴涨过后,富贵稳中求》中已经帮大家找出了核心,诸多业务中核心看汽车业务,汽车业务中核心看新能源乘用车业务,动力电池业务目前包含在汽车业务中。

对于比亚迪的一季报,因为公司不披露分业务的情况,但比亚迪的业绩来源主要来自汽车业务和手机部件及组装业务(由上市主体比亚迪电子运营),且手机部件及组装对业绩的贡献较大,会掩盖我们核心关注的汽车业务的真实表现。因此长桥海豚君将公司刨除比亚迪电子后的数据近似看作比亚迪的汽车业务数据,在上述拆分逻辑下,我们核心关注以下几个问题:

1、汽车业务增速:比亚迪汽车业务的车型结构复杂,包含油车也包含新能源车,包含乘用车也包含客车,即使销量是明牌的基础上,汽车业务创收情况也具备不确定性,因此我们关注汽车业务的营收增速的变化;

2、汽车业务盈利:刨除手机部件及组装业务(由上市主体比亚迪电子运营),比亚迪业绩主要就是汽车业务贡献,因此海豚君从比亚迪的整体财务报表中扣掉比亚迪电子对应的数据,来看看比亚迪汽车业务的盈利状况,包括毛利率、净利率等;

3、手机部件及组装:手机部件及组装业务不是比亚迪估值的核心,但收入占比比较高,虽然利润下滑比较严重,但对公司整体利润的扰动比较明显,因此我们从比亚迪电子的视角来了解一下该业务的表现;

4、整体情况:影响比亚迪整体业绩的因素众多,因此我们关注整体的业绩增速和盈利能力的变化。

财报详细分析

一、剔除比亚迪电子后的业务表现:近似汽车业务

【1】汽车销量:爆炸式增长,2022 年保150 万辆,冲击 200 万辆:外在驱动(新能源汽车渗透率快速提升)和内在驱动(刀片电池在全系新能源车上搭载、混动平台 DM4.0 车型上市、海洋系列新品上市)的共振下,2022 年一季度新能源汽车销量淡季不淡。

公司正式宣布停产燃油车,作为新能源汽车领军品牌,这样的魄力才符合公司的口号和定位。

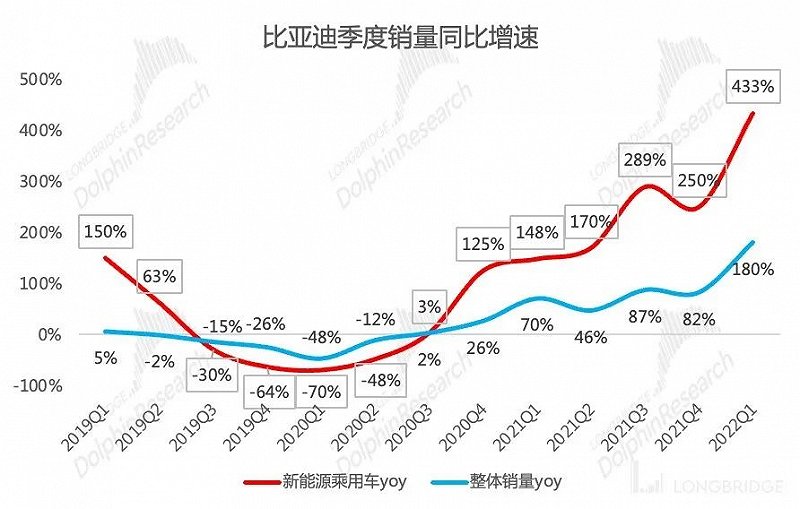

一季度在同行销量淡季疲软的衬托下,公司新能源汽车销量继续爆发式增长,其中新能源乘用车销量超 28 万辆,同比增 433%,季度销量和同比增速持续创新高,并带动公司整体销量实现突破 29 万辆。

2022 年公司目标销量 150 万辆,冲击 200 万辆,就一季度数据来看,完成 150 万辆的 19%,完成 200 万辆的 15%;

数据来源:公司公告、长桥海豚投研

数据来源:公司公告、长桥海豚投研

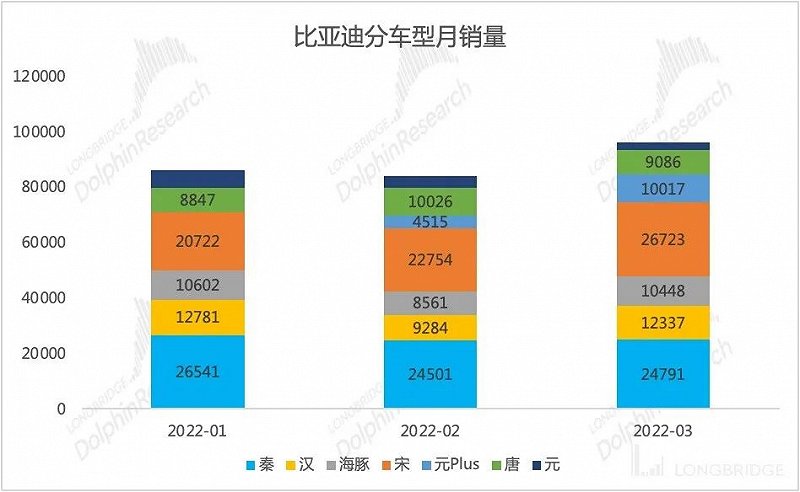

同时海豚君还跟踪了公司具体车型的零售数据,秦和宋月销量稳定超2 万台,汉/唐/海豚稳定在月销 1 万台左右,在刀片电池、DM-i 混动平台和 e3.0 纯电平台的基础上,款款皆爆款,同时还不断有驱逐舰等新车发布,公司新车周期仍在加速中。

数据来源:乘联会、长桥海豚投研

在此前的深度文章中,长桥海豚君曾抽丝剥茧的寻找比亚迪的核心,其中提到比亚迪的营收结构和毛利结构,汽车业务和手机业务核心贡献超 90% 的营收和毛利,因此在公司不直接披露汽车业务营收和毛利的情况下,长桥海豚君将扣除手机业务(以港股上市的比亚迪电子为运营主体)后的数据近似作为汽车业务的数据,不纠结具体的绝对值,主要观察趋势。

【2】量增价降:扣除比亚迪电子之后,公司一季度实现营收 459 亿元,同比增 117%,高增长无疑,不过营收增速依旧没有跑赢销量增速(180%),意味着 ASP 下行。

公司 ASP 下滑的主要原因是车型结构的调整和更激进的定价策略。定价偏低的秦 Plus 和宋 Plus 迅速走红,同时公司为了兑现油电平价的口号,公司在 DM-i 车型的定价上非常激进。

数据来源:公司公告、长桥海豚投研

【3】盈利性:毛利率下滑,推测系ASP 下行和锂电池上游原材料涨价。2022 年第一季度,扣除比亚迪电子后的业务毛利率为 15.6%,环比去年四季度下滑 1 个 pct,同比下滑近 3 个 pct,单车均价的下行对毛利率是直接利空,但除此之外,比亚迪造车的零部件自给率比较高,尤其是电池自供,在锂电上游原材料涨价压力下,毛利率被挤压是正常的。

公司整车涨价在一季度陆续展开,涨价后并没有抑制公司车辆需求,二季度毛利率有希望企稳或上行;

数据来源:公司公告、长桥海豚投研

【4】利润明显好转。海豚君按照持股比例把比亚迪电子的归母净利润从公司的归母净利润中扣除,扣除后的归母净利润为 6.9 亿元,环比四季度增 20%,同比则是扭亏为盈的质的改变,销量的暴增可以消除任何利润扰动因素。

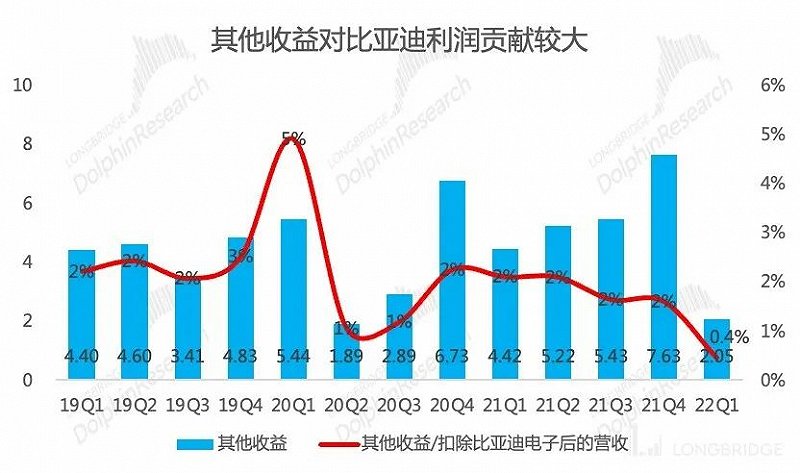

并且从下图可以看出,历史上,比亚迪汽车业务盈利不稳定,疫情爆发后比亚迪电子利润大增对公司整体利润构成重要支撑,但随着比亚迪电子受益疫情的影响消除,且比亚迪汽车爆卖,公司汽车业务稳定盈利并成为公司第一大利润支柱。

净利率 1.5%,不算高,销量带动的收入增长还没有体现出杠杆效应,公司盈利不好的基调没有改变,但距离改善更近一步。

数据来源:公司公告、长桥海豚投研

此外,比亚迪利润的主要来源还有政府补助,确认在 “其他收益” 这一会计科目中。本季度其他收益 2 亿,相比公司 8 个亿的归母净利润,仍然贡献较大,但边际正在摆脱对政府补助的依赖。

数据来源:公司公告、长桥海豚投研

二、手机部件及组装:成长性和盈利性均被打回原型

手机部件及组装不是公司估值的核心业务,却是公司收入的一大支柱,因此长桥海豚君在此做简要分析。

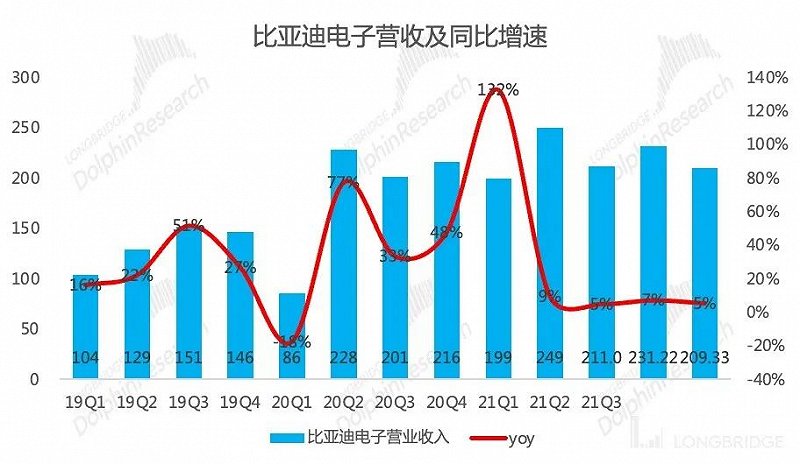

多因素扰动下,比亚迪电子营收增速下行。2022 年第一季度,以比亚迪电子为运营主体的手机部件及组装业务实现营收 209 亿元,同比微增 5%,业绩增速彻底结束了 20 年疫情爆发带来的短暂性高增长,回到低速慢增的状态。

数据来源:公司公告、长桥海豚投研

保住收入,盈利能力贴地飞行。经历了疫情爆发的 2020 年的高光时刻,除了新客户和老客户渗透率带来的营收体量能维持住之外,高盈利指标难以维持。一季度比亚迪电子毛利率仅 5.5%,创 2019 年以来新低,净利率不足 1%,处于盈亏平衡边缘。

利润的快速下滑,与利润薄的组装业务占比提升、供应链紧张导致成本上行、增厚去年利润的医疗防护产品下滑严重。

手机产业链本就是整机品牌商势力很强硬,部件及组装业务是薄利业务,公司在安卓系统中提升份额、拓展北美大客户,已经属于很好的经营业绩。

数据来源:公司公告、长桥海豚投研

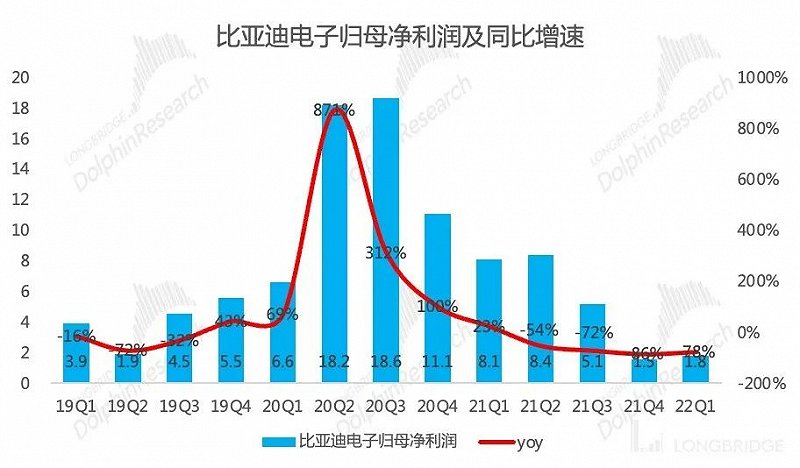

在成长性和盈利性均表现不佳的情况下,2022 年第一季度,比亚迪电子实现归母净利润 1.8 亿元,同比大幅下滑 78%。

数据来源:公司公告、海豚投研整理

三、整体业绩:符合预期,难言多好但汽车业务盈利稳定

【1】营收及归母净利润:2022 年一季度公司实现营收 668 亿元(完成 2022 年预期营收 3467 亿的 19%,符合预期),同比增 63%,同比高速增长主要系汽车销量淡季不淡,持续猛增;环比四季度下滑主要系汽车 ASP 下滑和比亚迪电子业绩下滑;

数据来源:公司公告、长桥海豚投研

增收不增利。2022 年第一季度公司实现归母净利润 8 亿元(处于业绩预告 6.5-9.5 亿元的区间),同比下滑 27%,根据前面海豚君对汽车业务和电子业务的拆分,主要原因在于比亚迪电子的拖累,一向盈利不太稳定的汽车业务,本季度盈利还不错。

其他收益基本是政府补助,公司 8 亿的归母净利润中有 2 亿元的其他受益(政府补助),不过剔除政府补助后,公司仍然有正的利润;

数据来源:公司公告、海豚投研整理

【2】营收暴增,毛利率下行。一季度公司整体毛利率 12.4%,2019 年以来新低,净利率 1.2%,依旧在盈亏平衡边缘。

汽车业务因为激进的定价策略和高涨的原材料成本而盈利承压;

比亚迪电子高光时刻结束,毛利率低位的状态已经持续一年,

数据来源:公司公告、长桥海豚投研整理

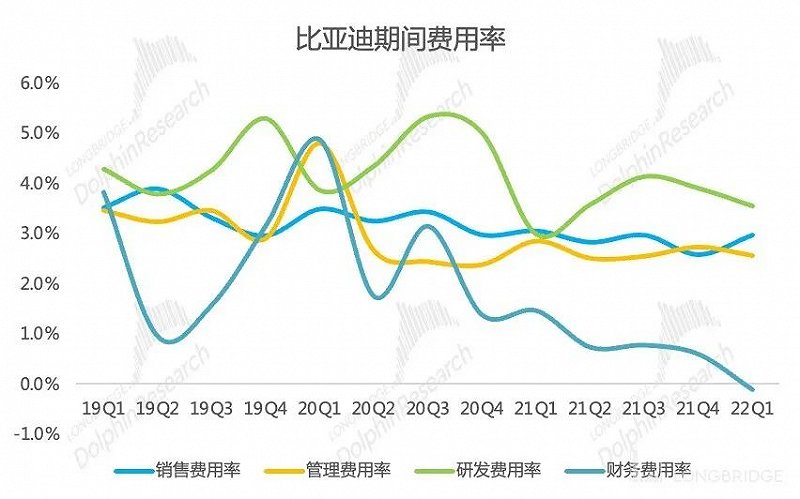

费用率创新低,释放利润空间。本季度公司期间费用率 8.9%,费用率降低主要系公司现金流充裕之后,财务费用率下降。

管理费用和销售费用相对稳定:第一季度公司销售费用 20 亿元,销售费用率 3%;管理费用 17 亿元,管理费用率 2.5%;

电池、整车智能均需要公司保持研发投入来至少保障公司不落后于行业,本季度公司研发费用 23.6 亿元,研发费用率 3.5%;

比亚迪业务之前一直奉行垂直整合战略,产业链覆盖长且宽,并且核心业务均坚持自研,需要的资金支持比较多,因此承担了较重的财务费用的负担。但随着资本市场对公司的认可和公司业务的好转,公司资金成本在降低,财务费用压力得到了明显缓解,本季度公司财务费用扭转为负数,财务费用率-0.1%,历史首次。

数据来源:公司公告、长桥海豚投研

数据来源:公司公告、长桥海豚投研

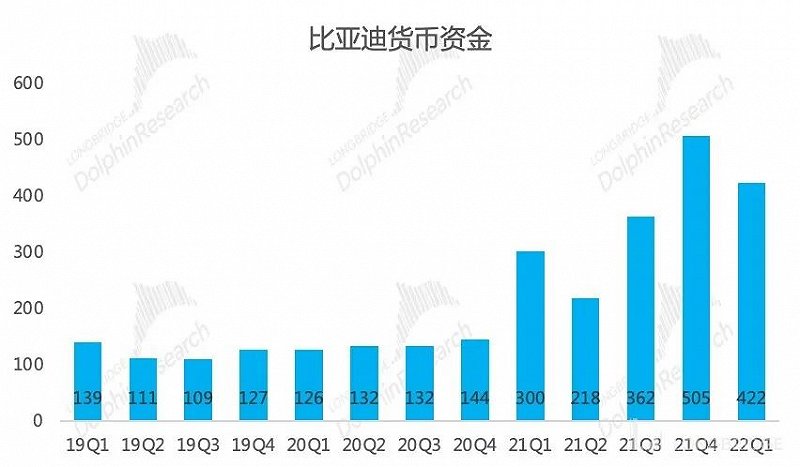

【3】现金流:2021 年公司告别资金紧张的局面,货币资金上了一个台阶,目前已经进入良性循环。2022 年一季度公司经营活动现金流环比四季度下滑不少,但主要季节性因素扰动,公司一季度往往支付较多现金锁定上游原材料供应。

此外公司还偿还了 72 亿元的负债,一季度末在手货币资金 422 亿元,现金流充裕,汽车业务的崛起正在从根本上改善包括现金流在内的一系列问题。

数据来源:公司公告、长桥海豚投研

数据来源:公司公告、长桥海豚投研