文 | 财经新知Pro 沙拉酱

编辑 | 伊页

三月财报季逐渐进入尾声,造车新势力中的“三小强”蔚来、小鹏、理想汽车(以下简称“蔚小理”)都纷纷发布了2022年第四季度和全年未经审核的财务数据。

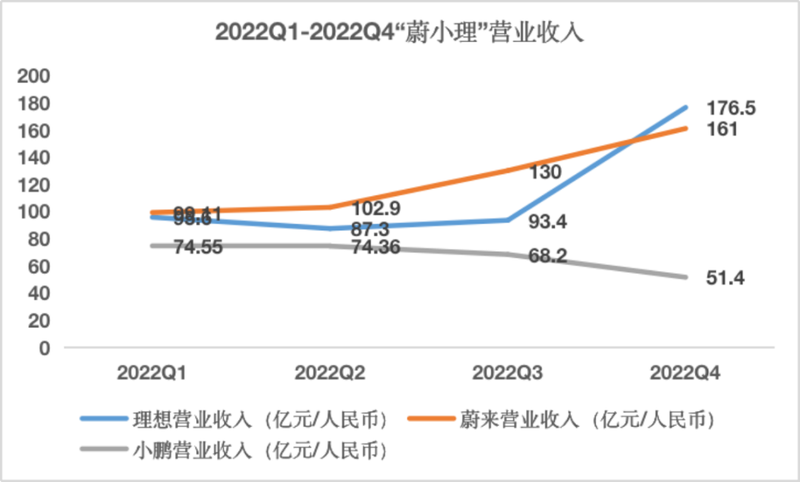

从全年营收来看,蔚来以492.7亿元略胜于理想的452.9亿元和小鹏的278.6亿元。而从全年交付数据来看,理想随着新车发布在第三、四季度交出了非常漂亮的答卷,并且以超过13万辆的年总量超过了蔚来和小鹏。

数据来源:蔚来、小鹏、理想财报

过去三年间,随着新能源车市场的渗透率拉升,蔚小理之间的竞争也步步升级。从定位、定价、盈利等等方面,三方都在暗暗较劲。

而在公认的新能源车最卷的今年,“斗法”将会如何展开?展望之前,还需复盘一下,蔚小理的“赛事”进行到现在,都发生了哪些格局上的变化。

当年定的位,现在抹的泪

新能源车卖的不只是产品,还有定位。

蔚小理诞生初期,就各自找好了自认为最有市场的定位——蔚来走高端、小鹏走智能化、理想走家用场景。

从2020-2022年全年交付数据来看,第一年,蔚来占了上风;第二年小鹏则更胜一筹;到了去年,理想则以超过13万辆的年交付,以及单月破2万辆的交付成绩进行了反超。而且,在过去的两个月里,理想的交付数据也超过了蔚来和小鹏。

数据来源:蔚来、小鹏、理想财报

三家产品销量数据的波动,也反映了新能源车消费者取向的变化趋势。

2020年,新能源车在中国市场还是个新鲜玩意,消费者以增购的中年男性为主。因此,主打高端、将售前售后服务体系打通的蔚来,会让消费者感受到“大牌”“靠谱”的感觉,符合尝鲜的消费者心理。

到了2021年,市场渗透率逐渐提升,大家也开始关注电车和油车在智能化方面的不同。彼时,小鹏P7 直接叫板智能驾驶标杆特斯拉Model3,且表现得毫不逊色,一下子就成了爆款单品。

而到了2022年,新能源车市场已经非常内卷。智能化上有先发优势的小鹏,逐渐被蔚来和理想赶超,智能驾驶的用户体验差异化逐渐缩小,小鹏智能化的定位就逐渐失去了优势。

另一边,比亚迪、哪吒、零跑等10-20万元的车型越来越多,消费者体会到了新能源车产品性价比的可能性,再去对比均价38万元的蔚来,后者在产品力上似乎也没有足够惊艳。

反观理想,连续三年的疫情让大家都需要一个足够密闭、安全的第三空间,加上三胎策略的推进,理想奶爸车的定位,刚好迎合了这两波市场变化带来的需求。

且理想从已经停产的ONE到如今在售的 L8 、L9和 L7,都延续了同样的细分市场定位策略。L7更是考虑到家庭购车中女性决策的重要性,增加了女王座驾、爱马仕红颜色等主打女性消费者的选项。

在 L8 和L9相继推出后,理想突破了月交付两万台。这也能侧面说明,同细分市场的不同产品在设计合理的情况下,并不会吃掉彼此的订单。而且,据车fans统计,目前市面上同款型新能源SUV消费者几乎都会和理想对比,说明理想在这个垂直领域逐渐实现了标杆地位。

不难看出,在产品定位上,理想暂时略胜一筹。蔚来和小鹏当然也没有停下升级迭代的脚步。

小鹏在2022年第三季度的财报会上,就表示了过去对营销系统的忽视,并且提出继智能化后,电动化会成为下一个标签。资深汽车从业者林北北对此非常认可,“小鹏意识到了两个问题,第一营销和产品对于新能源车来说同样重要;第二,续航能力、驾驶感受才是新能源车消费者的刚需。如果小鹏能够坚持在这个方向上做出改进,我仍看好小鹏的未来。”

蔚来则是坚持高端服务,建立了特有的换电模式,也获得了用户的好评。一位蔚来车主就表示,自己经常需要开200-400公里左右的长途参加会议,“换电比充电的时间更短,且省去我去找高速充电桩、排队的时间,让我的体验非常好。”

赚钱难,难,还是难

亏损,是造车新势力另一个撕不掉的标签。

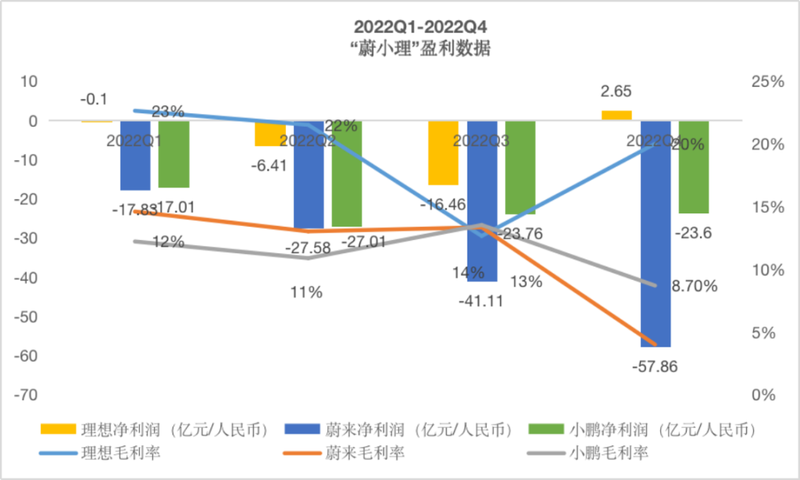

数据来源:蔚来、小鹏、理想财报

2022年第四季度,电池成本波动和补贴退坡的影响下,蔚来毛利率下滑至4%的水平,小鹏下滑到了8.7%。从全年四个季度蔚小理毛利率走势图可以看出,采用纯电形式的小鹏和蔚来毛利率整体走势十分相似,且受电池供应链的制约较大。相较之下,理想则是在第三季度迭代至L9的时候,因清库存和L9交付较少的影响,毛利率有所下降,随着L8 和L9交付逐渐爬坡,毛利率也恢复到了20%的水平。

在成本控制占有优势的前提下,理想在2022年的盈利能力也领先于蔚来和小鹏。

2022年第四季度,理想实现了2.65亿元的盈利。而亏损幅度最大的则是蔚来,在2022年第一到第四季度分别有17.83亿元、7.58亿元、41.11亿元和57.86亿元的亏损。

林北北对此分析道,蔚来为坚持其高端定位,在产品的用料上确实非常讲究,但是消费者从驾驶感上未必能够体会到明显的差异化,不过这却会让蔚来的毛利率水平受到很大影响。

而且,蔚来的换电站也消耗了巨大的成本。据悉,蔚来每一个换电站的成本在300万元左右,为了保持其高端服务的定位,蔚来还宣布在今年增加1000个换电站。单算这笔账,就要花掉30个亿。但这笔投入真的能换来成比例的营收增长吗?结果并不好说。如果没有,盈利的能力就会进一步下降。

蔚来和小鹏不约而同在财报会议上表示了对成本控制的预期——小鹏表示通过一体化冲压技术优化、整车PAD以及电芯设计的优化,可以实现成本25%的下降;蔚来则表示在下半年毛利率可以恢复到18%的水平。

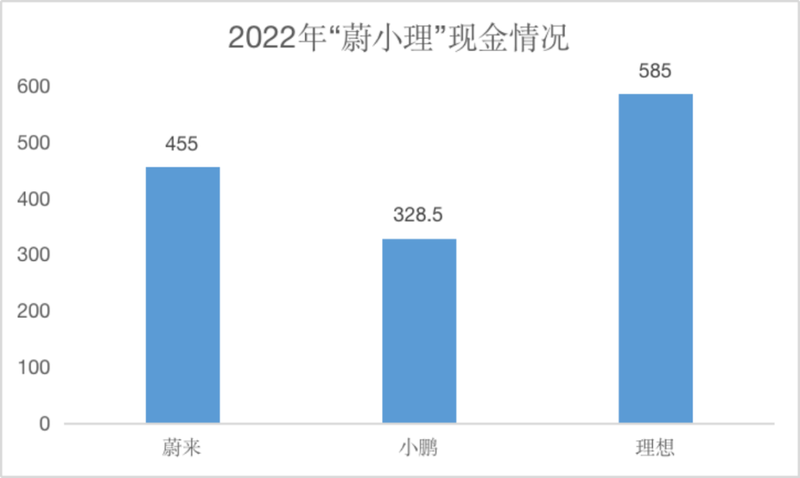

从现金流的情况来看,目前蔚小理的现金储备都比较充足。2022年底,蔚小理现金、现金等价物总值基本都超过了自己年亏损的三倍以上。

数据来源:蔚来、小鹏、理想财报

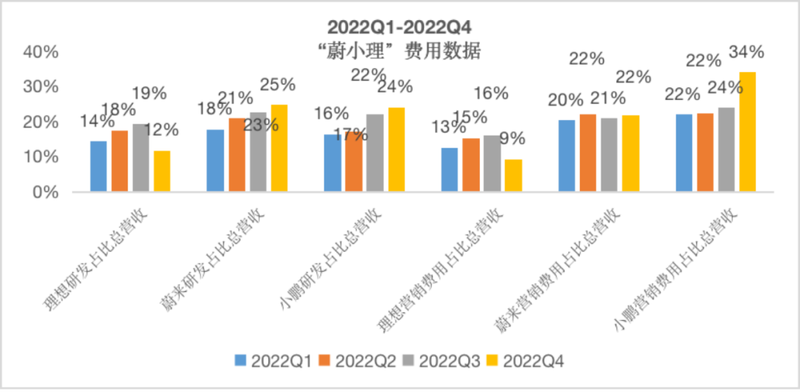

除了成本的控制,研发和销售费用的高效利用,也是增加盈利能力不可或缺的环节。

从目前蔚小理的营销费用水平来看,蔚来2022年营销费用占比总营收的比例基本稳定在20%的水平;小鹏则是从2022年初的22%上升至年底的34%;理想从年初的13%则下降至9%。

从这样的走势中能看出,小鹏品牌影响力的衰弱,即使增加了营销投入的比例,但在2022年最后一个季度的营收仍面临39.9%的同比下滑。相较之下,理想的品牌自传播能力则越来越强,这也符合前文中提到的,理想在细分市场中逐渐建立了标杆效应。

数据来源:蔚来、小鹏、理想财报

值得注意的是,打着智能化标签的小鹏,却在研发投入的费用和占比上都逊于蔚来。这当然与小鹏本身营业收入总值就比蔚来少有关系,不过接下来除非不断提高研发效率,小鹏智能化的优势也有可能进一步被缩小。

各有变化、各有挑战

2023年将是新能源车最卷的一年,即使是短暂领先的理想,都不能高枕无忧。

补贴退坡加上降价潮的来袭,让蔚小理的开年就过得很不容易。随着特斯拉价格下探到了20-25万元的区间,宣称不会降价的蔚来也在年初通过增加补贴等形式变相跟进。小鹏最新推出的P7i起售价也只敢定在23万元的区间。

而且,近期各个油车品牌也加入了这场清库存的降价大战。

如果不想被动地、无下限地继续价格战,就需要车企在产品力上做出自己的突出特色。比如,小鹏就提出下半年,随着自动驾驶技术的成熟和部分城市规则的支持,小鹏的自动驾驶应用场景会从高速延伸到城市道路。林北北就表示,“这对小鹏来说很有可能是个利好的巨大机会。”

她进一步表示,城市自动驾驶的利用率会比高速高很多倍,但对自动驾驶技术的稳定性和安全性也会有更高的要求,如果小鹏能够做出极其具有差异化的技术,那么P7i就有可能成为像P7一样的爆款。

扭亏为盈,则是蔚小理另一个严峻的任务。

李斌就曾经表示,蔚来想要在2024年实现盈亏平衡。换言之,蔚来仅剩不到一年的时间,来填补不断扩大的亏损漏洞,这挑战并不小。

而在控制成本和费用的情况下,还要研发出代表性、有竞争力的产品,就会更难。

何小鹏就在刚刚过去的财报会议上表示,未来车企需要年销量达到300万才能存活。其实,去年正在造车的雷军也说过类似的话。这意味着,未来只有实现超大规模生产与交付的车企才会不被淘汰。而蔚小理距离这个目标还差得很远很远。

今年,理想在细分市场上继续推出新品、小鹏请来王凤英调整营销架构、蔚来探寻与供应链的进一步合作,大家都在不同的重点上各自发力,蔚小理的竞争还在继续,下半场刚刚开始,胜负还未见分晓。

(文中人物为化名)