文|新摘商业评论 脱落酸

阳澄湖大闸蟹已开湖,叮咚买菜紧张地上架了近十个不同规格、不同产区的大闸蟹相关SKU。

媒体报道称,第一网阳澄湖大闸蟹已在途,叮咚买菜产区直采供应链不停转。“最快只需半个小时,就能送到用户手中”。对于即将到来的大闸蟹销售高峰,叮咚买菜蓄势待发。

但是单靠大闸蟹的这点出单量,恐怕很难解救叮咚买菜的困局。拼不过菜市场的叮咚买菜,仍旧活在每日优鲜闪电崩塌的阴影里头,也难逃前置仓生死局。

“规模不经济”的前置仓,已经跟“烧钱”“滑落”“亏损”等字眼捆绑在一起。每日优鲜挣扎在生死边缘,即便拿到2亿救命款但丝毫不敢松懈。

叮咚买菜牺牲规模保利润的成效如何也存疑。从生鲜电商到食品公司,叮咚买菜正历经“撤出华北断臂西南”后的重重拷问,类似的舆论哗然无异于每日优鲜当年的“三天撤九城”。

最新发布的二季度财报体现了这一点,叮咚买菜总营收48.406亿元,上年同期66.344亿元,同比下降27.04%;(Non-GAAP)净利润虽为750万元,但同比下降63.59%。

营收、净利同比双双下降的数据已经表明,叮咚买菜向前迈进的步伐必定艰难。尤其是在整个生鲜电商行业内卷的当下,叮咚买菜最迫切解决的问题,或许不再是押注预制菜打响保卫战,而是如何稳住现金流熬过这个冬天。

一、4年亏损超百亿,现金流很是吃紧

执行“断臂策略”,连撤十城告别川渝之后,叮咚买菜又一次实现了季度盈利。

根据财报数据,叮咚买菜今年Q1的净利润为610万元,Q2为753万元。去年Q4盈利最多,净利润约为1.158亿元。

需要注意的是这些盈利数据是在Non-GAAP口径下实现的。如果在GAAP标准计算,那么叮咚买菜其实已经连续亏损了4年。

从2019年到2022年分别为,18.73亿元、31.77亿元、64.3亿元、8.14亿元,累计下来总亏损额度已经超过122.9亿。

尽力“优化”表达的财报数据难掩困局,不断撤城的降本增效手段也很难对冲前置仓模式带来的亏损。

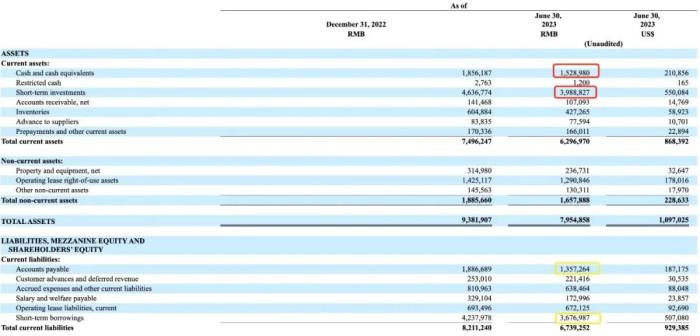

叮咚买菜陷入“资不抵债”的境地。今年二季度财报显示,叮咚买菜总流动资产62.9697亿元,流动负债总额67.3925亿元,流动负债高于流动资产,企业经营现金流非常紧张。

虽然2022年Q4,实现了短暂的6.82亿正向流入,但接下来两季度,叮咚买菜的经营活动产生的现金流净额又开始呈现流出状态,今年Q2为-1.777亿元、Q1为-3.068亿元、去年Q3为-4.075亿元。

现金流断裂,是压死每日优鲜的最后一根稻草,反观叮咚买菜,也有可能在前置仓模式下走上类似的结局。

即便自2022年第二季度开始,叮咚买菜的毛利率便保持在了30%以上。单就履约成本一项,已占比收入的25%(2022年)。

这意味着,你卖100元的菜,只能赚30元,扣掉履约成本,剩下的5块钱,其实很难覆盖物流成本、员工工资、市场费用等其他成本。

极致的服务下卖的却是毛利极低的蔬菜瓜果,从账面数字看,叮咚买菜的这个生意堪比用复兴号拉煤。

一方面前置仓履约成本居高不下,拉低整体利润空间;另一方面出于仓库和骑手数量的密度要求,也需要不断投入资金。

为了摆脱每日优鲜式资金链紧张问题,叮咚买菜回归理性,削减各项费用支出如管理费、产品开发费、市场营销费等,提高毛利率。

但经过近一年的降本增效,叮咚买菜的成本结构变化不大,二季度净利润同比骤降63.59%,营收也创下近一年的历史新低。

二、反向保理转嫁了风险,银行供应商或挨闷棍

生鲜电商下半场,烧钱扩张策略不再有效,产品力和供应链的优化成为制胜关键。

这显然是需要长期投入的事情。然而,根据短期负债逼近可直接变现资产的数据来看,留给叮咚买菜改善的时间非常紧迫,同时巨大的债务压力也对银行和供应商构成风险。

财报数据显示,在叮咚买菜的流动资产中,现金及现金等价物有15.289亿元,短期投资为39.888亿元,最直接能变现的资产共计55.178亿元,这部分代表着叮咚买菜的偿债能力。短期负债主要包括流动负债中的应付账款+短期借款,共计有50.342亿元。

从理论上讲,最直接能变现的资产,与短期内要还的钱,已经接近生死线,这说明现金流状况短期内勉强还能支撑,但从长远利益考虑则不容乐观。

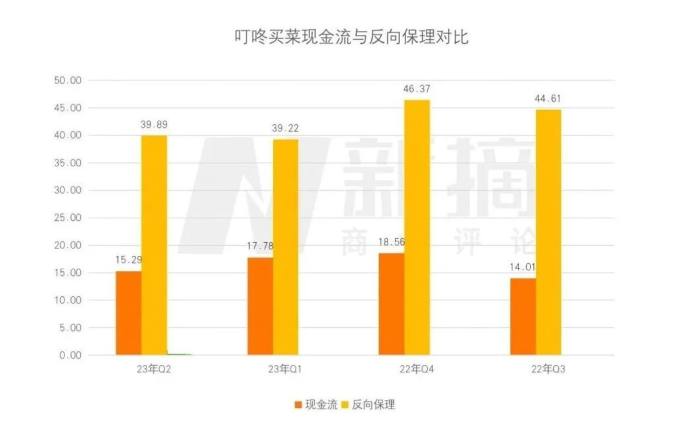

再进一步讲,在财报显示的总变现金额中,实际现金其实只有15亿,剩下的反向保理金融计入短期投资科目占到近40亿。

反向保理作为一种金融服务,可以简单理解为:叮咚买菜从上游供应商拿货时,通常不会直接支付货款,而是将未来的收益作为抵押,从银行获得资金,支付给供应商。从历年的对比数据来看,这个风险都不小。

通过反向保理,供应商能够提前获得应收账款的资金,解决短期资金需求,减轻经营压力。买方企业则可以延长付款期限,改善现金流情况。

正常情况下,反向保理是一种双赢行为,但如果出现经营亏损加剧,原本快速扩张的企业,突然停滞不前还不起款,就会变成灾难。

每个高估值企业背后都有强劲的现金流量表。而每个失败的企业都有资金链断裂的共同点。

企业现金流一旦问题,银行就不愿意提供反向保理,供应商也无法收到款项,一切就会失去控制。还是每日优鲜,过去已经上演过拖欠供应商巨额款项后直接跑路的悲情戏码。

而令人遐想的是,早在今年4月,就有相关报道称,叮咚买菜平台已经逾期数月未按照约定时间给供应商们回款。

三、收缩基本盘发力预制菜,前置仓难构核心竞争力

高企的反向保理,在某种程度上意味着,叮咚买菜不仅转嫁了风险还顺势美化了现金流。

而这种风险,通常都会伴随基本盘业务的不断收缩而加剧。从2021年10月叮咚买菜达到扩张“顶峰”,一度进驻到全国37个城市。

在2021年,叮咚买菜建有1400个前置仓。但而后近一年,叮咚买菜陆续撤出十余个城市, 仍在运营的城市也在各自缩减前置仓的数量。

自2022年开始,叮咚买菜就不再公布前置仓数据,类似不透明的指标也体现在APP订单和 用户数量。

刻意隐藏起来的真实数据我们不得而知,但有一个确定且难以调和矛盾是,时至今日,低客单价的毛利率始终无法覆盖前置仓模式的高昂履约成本。

即便叮咚买菜连续三季度实现Non-GAAP计算下的盈利,但这并非源于前置仓业务的成功,而是靠大幅缩减市场销售费用节省出来的结果。

前置仓模式难以突破,投资人寄希望于预制菜成为救星。但从结果来看,预制菜风口的远水,恐怕难解叮咚买菜的近渴。

除预制菜、自有品牌商品的只增不减的研发成本之外,预制菜赛道盒马、永辉、美团买菜等虎狼环伺。

生鲜本业尚未脱离困局,预制菜的内卷又才刚刚开始,即便在最小化消耗的状态下拓展新业务,叮咚买菜资金仍显不足,不得不想方设法搞钱。

两年前,叮咚买菜正式调整了自身战略规划,从“规模优先,兼顾效率”开始转向“效率优先,兼顾规模”。

两年后,牺牲规模换利润,叮咚买菜长期盈利仍艰难。高于30%的毛利率,在部分地区、部分品类,对比盒马、美团买菜、淘鲜达、食行生鲜等竞争对手,叮咚买菜已经失去价格优势。

成本高企的前置仓模式还是走不通,股价走势似乎早就表明了这一点,叮咚买菜从最初的55亿美元,跌到现在的不足5亿美元,市值缩水超9成。