文|阿尔法工场

01 押注HJT

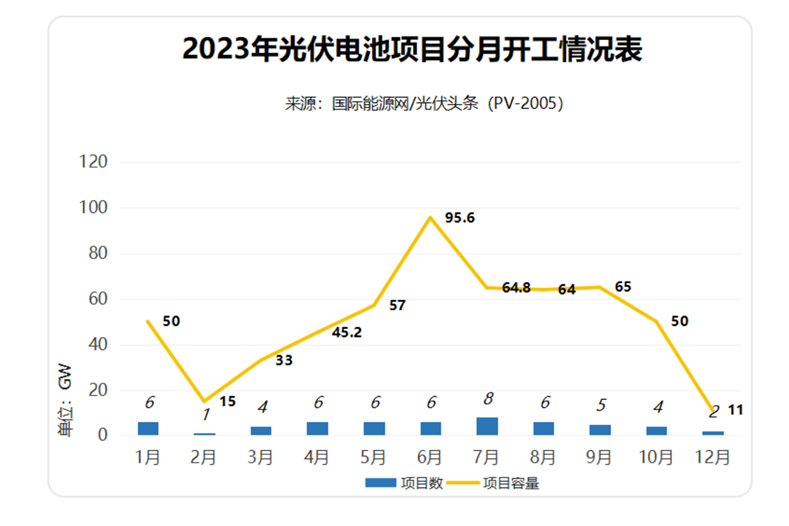

走过“一半是火焰,一半是暗礁”的2023年,从先进产能到消化过剩,光伏行业仅用了半年。

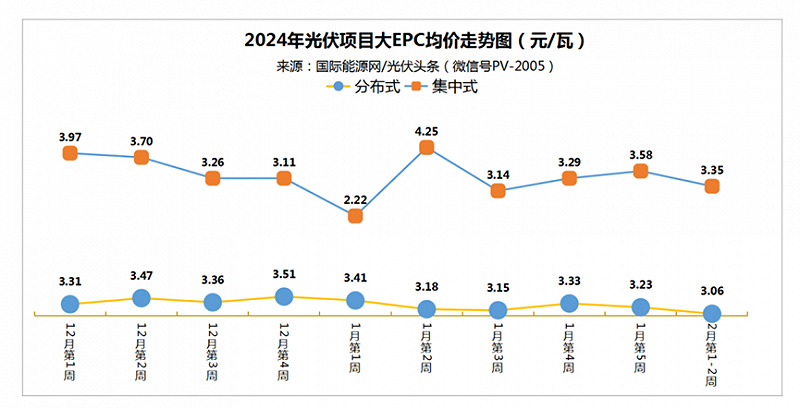

到今年2月春节前,分布式与集中式项目中标均价再度双双下行。

去产能、解决开工率不足,仍是2024年光伏产业开门主题,已无可争议。一片肃杀中,却有个别公司表现,呈现出“逆行”之势。

1月12日,天合光能(688599.SH)董事长兼首席执行官高纪凡接受采访时提到,“谁能研发出转换效率更高、输出功率更大的光伏组件,就能快速占领市场份额。技术领先带来的,是源源不断的订单,有企业部分组件的生产已经排到了2024年底。”

笔者与产业人士交流得知,高纪凡所说的公司,正是近年专注于HJT(Hetero-junction with Intrinsic Thin-film,本征薄膜异质结电池)组件的东方日升(300118.SZ)。

东方日升公司属于光伏二线企业,主要产品包括多晶硅太阳能电池、单晶硅太阳能电池、薄膜太阳能电池以及太阳能储能系统等。第三方机构InfoLink统计的2023年上半年全球组件出货量排名显示,东方日升位居行业第八。

东方日升走到今天,可谓一路起起落落。

公司创始人林海峰是“75后”。大学毕业接手父亲的橡塑厂后,林海峰尝试了汽车功放音响、进水机阀门等,均告失败。因负债上百万,林海峰甚至一度想替人当司机谋生。

靠着未婚妻5万元支持,林海峰通过注塑机生意东山再起,并因此接触到太阳能灯具。2002年宁海县日升电器有限公司成立,成为国内最早的太阳能光伏应用企业之一。2006年,第一条太阳能电池片生产线开建。又过了四年,东方日升登陆科创板。

这一年林海峰35岁,成为身家45亿的宁海富豪。

但不久后,“双反”影响下,组件营收暴跌50%。林海峰又通过大规模电站开发和补贴,在2014年至2017年,将东方日升壮大到100亿营收规模。东方日升再一次迎来高光时刻。

然而,其后东方日升经历了收购江苏九久科技麻烦,以及2019年7月首次可转债融资被否,以及“531新政”寒冰式打击。2018年,东方日式归母净利润再度下滑超50%。

本来2019年业绩有所恢复,但2020年一季报的业绩又下跌40%以上。

2020年4月,东方日升发布公告称,董事长林海峰卸任。坊间传闻,此次高层变动系“一季度业绩暴跌所致”。但也有买方研究员透露,林海峰主要是将精力放在旗下子公司、光伏胶膜龙头斯威克的IPO上面。

接任林海峰的谢健,之前是晶澳副总裁、董事兼首席运营官。2018年6月,谢健加入东方日升担任运营CEO,后接替林海峰成为董事长兼总裁。

东方日升管理层,显然对谢健寄予厚望。他的年薪从2019年181.75万元涨至2020年325.58万元,年涨幅近80%。

但谢健没能将扭转当时东方日升面临的困境。

2020年和2021年期间,上游硅料硅片和原辅材料价格暴涨。2020年,东方日升扣非净利润亏损1.35亿元,2021年归母净利润又亏损0.42亿元,创下上市以来倒数第二差的年度业绩。

2021年9月,谢健辞去东方日升董事长及总裁等高级职务,“退居二线”负责营销,2022年,谢健创立了上海元太新能源。

但谢健在任期间,即使在外部融资受阻的情形下,也力推HJT电池技术路线。在2021年年初致全体员工的一封信中,谢健表示:“HJT项目要按照推进计划全力推进,力争在今年实现既定的产能和出货目标”。

就在谢健离职前两个月,东方日升董事、副总裁黄强辞职。黄强曾是东方日升重要技术负责人,也是HJT的倡导者和推动者。

很快,林海峰重返东方日升董事会并被选举为董事长,随之启动了一系列措施。短时间内,东方日升“断臂求生”,迅速以“低价”出售了包括斯威克控股权在内的多项资产,并引来交易所关注和外界争议。

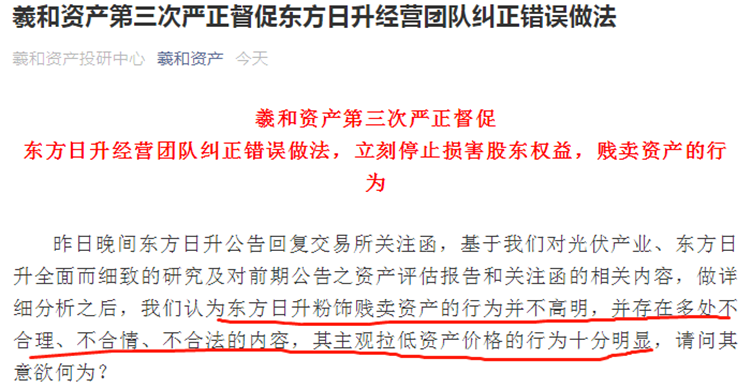

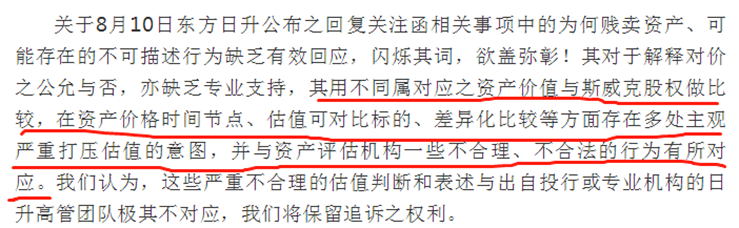

按照自称“东方日升重要机构投资者”羲和资产的看法:“东方日升估值一下子少了一百亿”,并在其公众号连续发布三次公开声明敦促东方日升团队纠错。

彼时斯威克在全球光伏胶膜市场排名第二,产品销往全球20多个国家和地区。

因此当时双方争议还聚焦在斯威克值多少钱上面。

但资产出售只是权宜之计。如放眼整个光伏产业,羲和资产恐怕也会承认,押注HJT才是东方日升做过最正确的战略决策之一。

02 二线生机

全球出货量前十的光伏组件企业中,东方日升是唯一坚定选择HJT的。

这主要是因为,TOPCon和PERC阵营大局已定,而通威等大厂虽然喊HJT起劲,但真正落地产能的并不多,这给二线光伏企业带来了一线生机。

HJT市场公认的HJT龙头,还有2020年成立、资历尚浅的华晟新能源。而早在2019年,东方日升就开启了HJT项目。

或许在当时的东方日升看来,HJT的效率天花板更高,但工艺相对简单,值得长期投资。未来结合钙钛矿技术,HJT电池转换效率有望冲破34%。

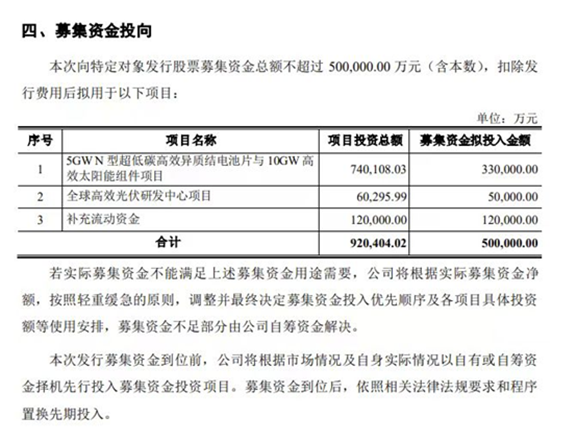

2023年1月,东方日升通过定增募集资金净额49.7亿元,其中33亿元用于5GW异质结电池片项目和10GW高效太阳能组件项目。

截至2023年底,东方日升HJT电池和组件产能分别将达9GW与16GW。HJT电池有宁海南滨基地的5GW与金坛二期基地的4GW等两条产线,并且配套宁海基地10GW和金坛基地6GW两个组件项目。

技术革新方面,东方日升的HJT伏曦组件连续刷新四次世界纪录,功率达到741.456W,组件效率亦达到了23.9%。

据了解,在新产品的研究与开发过程中,东方日升并非像其他所谓跨界光伏厂商,直接购入设备、简单调试后再生产,而是一直注重自有专利完善。东方日升掌握了0BB(无主栅)电池技术、超薄硅片技术、以及低银含金属化材料技术等关键技术。

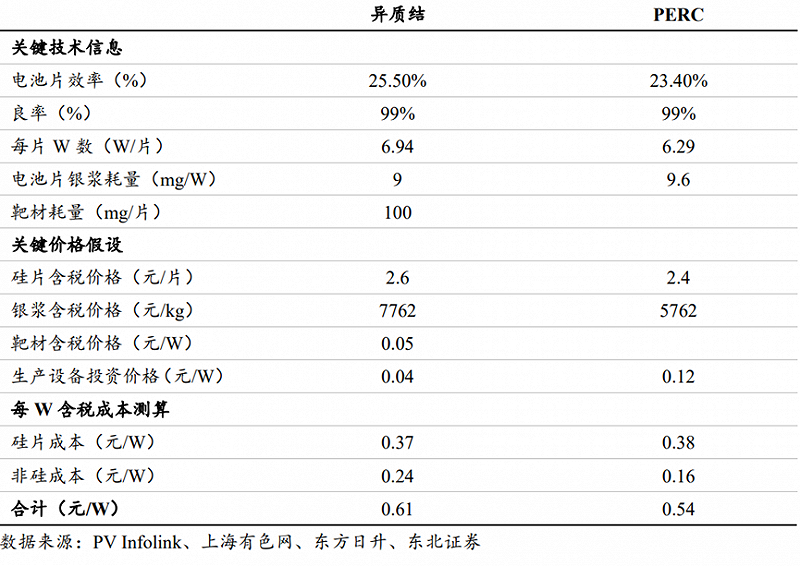

降本,是异质结电池走向主流的关键,特别是非硅成本。非硅成本约占整个电池成本35%;银浆又是非硅成本中的大头,约占非硅成本中的35%,电池整体成本12%。

今年1月底,东方日升宣布,已将异质结级组件的单瓦银耗,降至7mg以下。这意味着,其HJT的银耗直接从14mg/W水平下降了一半多。

这样算下来,东方日升的非硅成本,大概可做到0.24元/W。这一成本不断接近TOPCON成本水平0.23元/W,甚至是perc成本水平0.16元/W。

调研反馈也证实了这一点。据某私募基金经理透露,HJT头部的企业如安徽华晟、东方日升的单瓦成本上,已能与TOPCON匹敌。

最近几个月,光伏组件价格已降至0.9元/W左右,跌破许多二三线企业的成本线。但东方日升的HJT组件可以盈利。

据东方日升异质结事业部总经理杨伯川所言,这得益于一体化优势,特别是自研自产的HJT专用硅片。

特别是在海外市场,东方日升HJT组件的单瓦盈利约0.3元,是国内组件单瓦盈利的10倍。

今年被业界公认为N型TOPCON产能的大年。但由于组件价格过低,以及光伏企业融资被限制,以及HJT扩产整体成本相对较高,HJT尚未形成规模化态势。

这其中,东方日升最有可能率先完成产业化爬坡之路。

去年三季度,东方日升HJT组件的出货量还只是在400兆瓦上下。到了年底,HJT出货量已攀升至1.5GW。调研反馈显示,东方日升的HJT组件生产,已达到满产满销的运行状态。

这在产能大幅过剩、光伏龙头企业开工率不足50%的产业调整期,显得尤为突出。

预计2024年一季度,东方日升将出货1GW -1.5GW,这一数字相当于2023年全年的出货量。随着HJT产线逐步达到满产状态,东方日升所重点投入的HJT产品线,回报率也开始爬升。

03 关键之战

东方日升的另一优势,是在海外市场先行布局。

对于出口北美的光伏厂商而言,光伏组件产能需要在东南亚或美国本土建设,硅料则只有一个敏感地限制。前者,东方日升在马来西亚的工厂持续向美国供应组件;后者,东方日升在非敏感地内蒙古拥有1.2万吨的硅料产能,“巧妙”避开了美国对原产地的溯源限制。

2021年之前,来自海外收入一度占据东方日升总体超过了60%。

更有意思的事,可转债融资失败也成了塞翁失马式的“收获”。

因2020年预告业绩大幅下滑,2021年初东方日升的可转债融资计划宣告中止。

“日升转债”原计划发行总额为人民33亿元,将投资“年产2.5GW高效太阳能电池与组件生产项目”、“年产5GW高效太阳能电池组件生产项目(一期)”和“全球高效太阳能电池组件创新中心项目”等扩产项目。

再加上自筹资金,彼时建设2.5GW电池片和5GW组件合计要花掉49亿元。对比东方日升之后2022年的定增,后者建设5GW电池片和10GW组件,产能扩大一倍,只需74亿,算下来便宜了25%。

2022年5月,东方日升申请定向增发建设HJT电池片和组件项目,并于2023年1月18日募集近50亿元。

正是靠着这5GW电池片和10GW组件的产能,承接了当前海外HJT需求的小幅放量。

目前,东方日升组件产能有45GW,包括24GW的PERC产能、6GW的Topcon组件产能以及15GW的HJT组件产能。

从结构上看,东方日升的PERC产能仍然占比超过一半。在N型电池大趋势的推动下,P型产能正迅速被淘汰,这无疑给东方日升带来了压力。

但幸运的是,东方日升总体PERC产能并不庞大,“船小好掉头”。

更有意思的是,相较于隆基绿能、天合光能、晶科和晶澳四大组件厂的出货规模,东方日升属于二线。正因为规模小、不太引人注意,在报关美国时,美方没有像对待其他龙头一样,“过多关注”东方日升。

据券商估计,去年四季度1GW的出货量中,约有700兆瓦运往美国。尽管2023年东方日升的HJT产能规模一般,但为东方日升贡献了可观的利润,预计盈利总额达到2亿元。

券商预计,未来一年,如果东方日升能在美国顺利出货3GW的HJT组件,并假设单瓦利润维持在0.3元,则美国将为东方日升贡献高达9亿元的利润。

毫无疑问,对于东方日升而言,美国是逆袭国内光伏“龙头”的关键战场。

此外,东方日升在海外储能市场的成绩也颇有看点。

2018年3月,东方日升收购双一力(天津)新能源有限公司,开始介入海外储能项目,并于2021年拿到了美国大储的UL认证。

双一力是面向美国大型地面电站做储能的企业,其独立开发SM43K0FM2液冷电池模组和高压直流储能电池簇SR43K0FM2n系列产品,通过了电池测试标准-UL9540A,是中国首家同时通过中美两国相关测试的储能系统集成商。

UL认证是美国最具权威的非官方机构,专注于安全试验和鉴定。通过UL认证代表产品须经过严苛的测试,符合UL制定的安全标准。虽然UL是自愿性认证,但在美国和加拿大市场,带有UL认证标志的产品在消费者和客户中享有广泛认可。

借助HJT技术和储能业务优势,“千年二线”东方日升仍可称得上是目前具有结构性发展机会的光伏企业,正是因为押注回避了当时的热门赛道,规模适中、转向容易、又面向美国这一高毛利市场等因素。

即便经历多次起落反复,只要抓住某一个关键发展契机,总能回到战场,二线野百合也能等来又一次春天。