文|连线Insight 王慧莹

编辑|子夜

“我赢了所有对手,却输给了时代;时代抛弃你时,连一声再见都不会说。”2017年,被阿里巴巴收购36.16%股份时,大润发创始人黄明端曾如此感慨。

如今,线下商超寒意再次来袭,大润发又面临着时代的挑战。

近日,大润发江苏镇江学府路店发布公告,2024年2月29日起停止营业。同一时间,大润发四川德阳店、湖北黄冈店、湖南株洲店也宣布,即将退场。

对此,大润发母公司高鑫零售方面回应,公司一切都在正常的运转当中,大润发闭店属于正常的经营调整,“部分改造为2.0门店和M会员商店,部分出于物业到期等原因。”

更早之前,大润发在湖北宜昌、北京民族园、吉林延吉等地区的门店也相继停业。一年时间内多店关门,让外界的关注点都放在了大润发的经营状况上。

高鑫零售财报显示,截至2023年9月30日,公司收入357.68亿元,同比下降11.9%。此外,该公司拥有人应占亏损3.59亿元,和去年同期的亏损6900万元相比扩大了5倍。

面对大润发从“连锁大王”到“关店止损”的局面,大润发母公司高鑫零售的投资方阿里巴巴也对零售业也有了新的思考。

2月7日,阿里巴巴2024财年第三季度财报电话会上,阿里巴巴董事长蔡崇信表示,正在考虑慢慢退出传统零售业务,正面回应了此前的市场传闻。此外,高鑫零售CEO林小海在阿里的任期即将结束,未来是否任期尚不确定。

此前因为阿里巴巴的加入,让大润发走在了大卖场转型的一线上。在大卖场式微的背景下,大润发选择给大卖场瘦身,同时开发了新的业态:大润发Super、大润发会员店。

只可惜,转型之路并不好走。如今,眼看着阿里不愿再支持,大润发能否还有底气顶着亏损的压力继续改革,是个未知数。百联咨询创始人庄帅向连线Insight分析,“以大润发目前的状态,卖身都不容易,寻求新的投资更加困难。”

行业的变化下,谁还能拯救大润发?

1、闭店止损,大润发再次面临“时代之困”

线下零售竞争日益激烈,“连锁超市大王”大润发不得不放慢脚步。

肉眼可见的变化是,2024年开年不久,大润发在全国多地的门店相继关闭。其中,不仅有开业13年之久的江苏镇江学府路店,还有在当地的“独苗”门店:四川德阳店、湖北黄冈店、湖南株洲店。

坏消息不止于此,早在去年开始,大润发闭店的消息就陆陆续续传出。

去年10月,郑州大润发大学路店向现场商家发出30天之内疏散的通知;去年11月,湖北宜昌唯一的大润发超市宣布关店,工作人员称长期亏损。

据媒体不完全统计,2023年1月至今,至少有13家大润发闭店或宣布闭店,涉及湖南、江苏、湖北、四川等多个省份。

图源大润发官方微博

多地关店给大润发的前景蒙上了阴影,不过谈及原因,大润发的回复耐人寻味。大润发母公司高鑫零售对外回应称,公司一切都在正常的运转当中,大润发闭店属于正常的经营调整,“部分改造为2.0门店和M会员商店,部分出于物业到期等原因。”

2月26日,大润发的扩张计划印证了上述官方回复。

当天,高鑫零售宣布旗下大润发、大润发Super、M会员商店三个业态总计将在全国范围内新开出21家门店,另外将对10年以上大润发门店重装改造,预计将完成90家门店的2.0版本重构。

一边关店止损,一边探索新业态,大润发在积极自救。

事实上,伴随市场的竞争、时代的变化,旧门店重构和新业态拓展是高鑫零售自去年以来的重点策略。目前,大润发旗下包含大润发、大润发Super、大润发M会员店等三种业态。

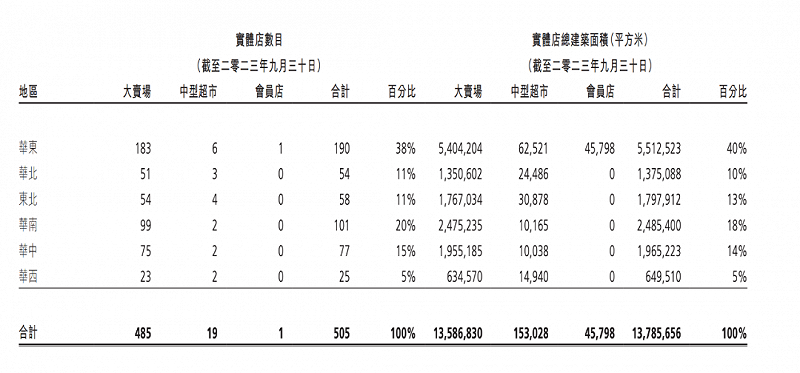

据高鑫零售2024财年中期报显示,截至2023年9月,大润发大卖场门店为485家,大润发Super门店数量达到19家;M会员店有1家,共有505家门店。

高鑫零售门店数量情况,图源高鑫零售2024财年中期财报

而在1月,高鑫零售在全国10城开出12家新店。据悉,从2023年12月底到2024年1月中旬,高鑫零售将在上海、南京、吉林、珠海、青岛、常州、阜宁、茂名、绍兴全国9个城市接连开出12家新店,涵盖大润发、大润发Super、M会员商店三个业态。

门店频繁调整的背后,外界更关注的是大润发真实的经营状况。尤其是在零售行业变天的大背景下,大润发的“难兄难弟”家乐福和沃尔玛的先例摆在面前,大润发也在负重前行。

高鑫零售2023年中期业绩报告显示,截至2023年9月30日的半年内,公司营收入达357.68亿元,同比减少11.9%;在营收中,来自销售商品的收入为342.25亿元,同比下滑12%;来自租金收入为15.43亿元,同比增长1%。

此外,该公司拥有人应占亏损3.59亿元,和去年同期的亏损6900万元相比扩大了5倍。

高鑫零售在财报中称,净利润亏损扩大的原因在于同店销售下滑、可比销售额下滑以及平均客单价下滑。这三个关键指标同时下滑的客观原因来自,猪肉及鲜菜消费者物价指数(CPI)同比下降、保供业务收缩,以及囤货行为趋于理性导致的每笔订单商品件数减少。

总体来看,大润发的探索动作很多,它也明确了解大卖场黄昏已至,但在折腾新业态的过程中,并未扭转自身财务的困局,它也再次面临“时代之困”:在模仿其他玩家的过程中,如何真正拥有自己的特色和竞争力?

2、阿里不愿再输血,大润发为何带不动?

谈起大润发,其背后的互联网巨头阿里巴巴便不得不提。

2016年的云栖大会上,阿里巴巴创始人马云首次提出“新零售”一词。次年,阿里便把眼光放到了连锁商超品牌大润发身上。

1998年,大润发进入大陆市场,在上海闸北开出第一家门店,此后便一路高歌猛进。根据中国连锁经营协会报告,1999年,大润发就创下240亿元的营收业绩,2010年,其以营收404亿元取代家乐福成为中国大陆市场零售业冠军,并创下19年不关店的门店成绩。

也因如此,阿里巴巴曾十分看好这项业务。2017年和2020年,阿里巴巴分两次,花了近500亿港元控股高鑫零售。当时担任阿里董事长的张勇表示:大润发因阿里而不同,阿里因大润发而不同。

双方的合作初见成效,当年,大润发登上中国经营协会发布的《超市百强榜单》Top1;大润发的加入,也为阿里新零售板块添砖加瓦。

然而,双方的蜜月期持续了不到一年,疫情黑天鹅事件来袭、线上渠道占主流;同时,永辉超市、家家悦等本土化连锁超市崛起,山姆、开市客等会员店占领消费者心智,以大润发为代表的传统卖场经营效率下降、门店关闭问题频发。

更糟糕的是,大润发仍在亏损中挣扎。财报数据显示,过去五个财年,高鑫零售处于营收下滑通道,其中2022财年(2021年4月1日至2022年3月31日),公司收入881.34亿元,同比下降5.3%;归母净利润亏损7.39亿,这也是其2011年上市来首次亏损;尽管在2023年财年(2022年4月1日至2023年3月31日)实现了1.09亿元的归母净利润,但2024财年半年报(2023年4月1日至2023年9月30日)显示,其再次由盈转亏。

众所周知,线下零售是个重资产生意,开店、营业、供应链每一环节都离不开重金投入,如果长期亏损,便会拖累投资者。

阿里巴巴2024财年第三季度财报显示,包含高鑫零售、银泰、盒马等业务的“所有其他”营收470.23亿元,同比下降7%,经调整EBITA同比下降87%。财报中还特意提到高鑫零售,称营收下降是“供应链业务规模缩小及客单价减少导致的高鑫零售收入下降所致”。

伴随着内部的不断改革、重组,阿里启动了“1+6+N”的世纪大分拆,以此释放组织活力、提升组织敏捷性,阿里开始重新考虑旗下业务去留。

去年年底,阿里CEO吴泳铭就表示,阿里将根据市场规模、商业模式及产品竞争力,梳理既有业务的优先级,定义核心业务与非核心业务。对于非核心业务,阿里将尽快盈利或通过其他多种资本化方式,实现这些资产的价值,也就是出售。

本月初,阿里相继传出出售旗下大润发、银泰、盒马等资产的消息,以便于剥离处于亏损中的非核心部门,将公司发展重点转向电子商务“核心盈利部分”。目前,盒马已否认相关出售计划,但银泰和大润发尚未做出最新回应。

在2月7日的财报电话会上,阿里巴巴资本管理委员会主席蔡崇信指出,“阿里巴巴现在仍有一些传统实体零售的相关业务,它们不是阿里核心聚焦的业务,阿里也在积极探索退出方式,但可能需要时间。”

此言一出,作为实体零售这类重资产业务,高新零售自然会被重新考虑,也意味着大润发最有可能被售出。

回顾这些年,阿里对大润发的投入不少,不仅将阿里老兵林小海派过去,还给大润发注入了不少资源。但终究事与愿违,没能带动大润发。

此次若被阿里出售,大润发将面临更艰难的困境,在如今的融资环境下,再找到新的投资者极为艰难。

3、自救或是卖身,大润发何去何从?

“亏损的店关闭,业绩好的店分批出售。”百联咨询创始人庄帅向连线Insight预测大润发未来可能的走向。

从大润发母公司高鑫零售目前的动作来看,这个预测并非空谈。

实际上,自搭上阿里的新零售快车后,大润发是走在改革一线的。去年开始,高鑫零售CEO林小海多次公开表示,“多业态全渠道”是公司的长期发展战略。除了大卖场外,大润发Super和M会员商店均是高鑫零售近年新推出的业态。

具体而言,2020年上线的大润发Super,定位社区型生鲜生活超市,以中型化超市2000-5000平方米的店铺格局,主营生鲜、快消品和百货商品;2023年上线的M会员商店采用高端付费会员制模式,提供约3000款商品,其中10%以上为自有品牌,同时还提供门店5公里以内小时达服务。

自去年4月全国首店在扬州开业以来,M会员商店会员总数已经达到12万。目前已开出扬州、常州、南京3家门店,但目前暂未开进北上广深等超一线城市。

图源M会员店微信公众号

眼下,大润发Super店和M会员店承担起高鑫零售第二增长曲线。据此前高鑫零售财报披露,除了现有的19家大润发Super店和1家会员店外,预计2024财年结束,预计还会再开7家大润发Super店和3家M会员店。

需要承认的是,会员店作为舶来品,中国本土品牌都处初期学习阶段,而随着生鲜电商、会员店、折扣店等业态发展,大润发做会员店面临是激烈更白热化的市场。

比如,去年8月,盒马以“移山价”打响了商超零售行业的价格战,包括山姆在内的多家商超企业以“折扣化”迎战。同月,大润发也推出了“不吵价”。去年10月,大润发将“不吵价”升级为“老实人不炒价”优惠,并将持续推进。

只是,从效果来看,大润发会员店掀起的声量并不大。无论是会员模式,还是商品品类,大润发都直接模仿山姆,尚在摸索阶段。

更关键的是,会员店的运营逻辑与传统商超完全不同,大卖场原有的供应链并不能复用。会员店更看重的是库存周转速度、供应链、选品等因素。

高鑫零售也看到了新业态的难度。在M会员店首店开业时,林小海表示,第一年他对M会员商店没有立下业绩目标,仅关注会员数、续卡率,并提出首店“三年内不允许盈利”。

再看大润发Super店,大卖场的逻辑同样不适用,如何如何做好中型商超,也考验着高鑫零售。

大润发Super店,图源大润发官方微博

如林小海所言,承担第二增长曲线的中超业态大润发Super和M会员商店的加速开店,并不意味着大卖场业态大润发的收缩,相反,大润发也仍在全国范围内开出更多新店。

如今,大润发的大卖场生意不好做,新业态效果未显,它面临着两难的境地。

“大润发的现状是复杂的,一是竞争加剧,超市主营的生鲜品类受到了前置仓模式和社区团购模式的竞争,快消品类像纸巾、毛巾等要面对京东超市和天猫超市、拼多多和直播电商平台的竞争,当然还有来自社区店、折扣店、仓储会员店等新业态的竞争;二是消费习惯和消费需求改变了,消费更加理性,种草社区、短视频让消费者的比价意愿和比价能力变得更强了,一些传统超市的购物方式和商品结构没有及时调整适应这种变化的必然会被淘汰。”庄帅告诉连线Insight。

眼下,从大卖场,到中型商超,再到会员店,大润发明白不把鸡蛋放到同一个篮子里的道理,但大象难转身,大润发的发展状况不够良好,而消费者和阿里都在失去耐心,大润发到了必须逼自己一把的时候了。