文|智瑾财经 大钊

累了,困了,喝东鹏特饮。

靠这句洗脑广告语,东鹏特饮和东鹏饮料给很多消费者留下了深刻印象,也给自己的品牌打出了名气。

根据尼尔森IQ数据,东鹏特饮自2021年起连续两年在中国能量饮料行业中位居销售量第一,销售额第二,是全球范围内收入增速最快的功能饮料企业。

根据欧睿国际预测,2028年我国能量饮料行业销售规模预计达到779.97亿元,未来五年零售额CAGR预计为6.26%,较2022年533亿市场规模有近45%的增量空间。在消费场景多元化与消费群体年轻化双重驱动下,功能饮料市场规模空间十足。

从消费者画像看,功能饮料的主要消费群体从原先快递员、司机、医护人员、蓝领工人等重体力消耗群体,逐步扩大至年龄更低的白领、学生、电竞玩家等熬夜提神需求群体。

巨大的市场想象力,让东鹏饮料自上市后一直被投资者看好,刚刚过去的2023年,公司股价全年微涨。

东鹏何以突围

国内能量饮料700亿的市场空间,格局十分稳定,可以概括成“一超三强”。

红牛仍是业内绝对龙头,销量份额36%,但2016年起华彬集团陷入与泰国天丝的商标权纠纷且仍未解决,导致红牛含税收入停滞在200亿规模,份额持续下滑。

东鹏特饮、体质能量、乐虎为第二梯队,销量份额20%、13%、12%。此外该赛道内还有战马、Monster等品牌,均有一定的市场份额。

东鹏特饮为何能成功逆袭?主要是因为其产品的高性价比+无死角的竞争力。

首先,东鹏产品价格低且全。

对比东鹏特饮各规格产品单价,主流的500mL金瓶折算单价为10元/升,而行业中合资或外资品牌主要产品如红牛、Monster、日加满、力保健单价分别高达24元/升、21.2元/升、125元/升、90元/升,公司各规格产品定价均与竞品有较明显差异化竞争定位。

图源:中邮证券

其次,设计独特有效。

东鹏特饮2009年首创250mL的PET瓶包装和防尘盖专利,降低成本并解决拉罐产品须一次喝完的痛点,而瓶盖“临时烟灰缸”的作用也契合司机需求。2017年上市5元500mL大规格金瓶较3元250mL规格的性价比更进一步,迅速放量。

再次,强功效的“蓝帽子”。

对比定价更低尚无蓝帽子的体质能量饮料,东鹏优势在于配方和营销:产品配方添加合成咖啡因,相比天然咖啡因起效快更强劲;可在终端保健食品专区销售宣传抗疲劳功效;添加药品级咖啡因富含牛磺酸、赖氨酸、多种维B,既保证口感又形成了完整科学的抗疲劳体系。

最后,积极拓展市场和销售网点。

2018年时任加多宝销售负责人卢义富加盟后,销售体系及激励快速完善,加速公司份额提升。

公司针对广东、广西等成熟市场精耕细作,投入经验丰富的销售团队、提高产品铺市率、提高品牌渠道渗透度,并且通过新品拓展至原本薄弱的学校、餐饮等渠道;在省外新兴区域模式通过与当地经验与资源丰富的经销商合作,高效打下基础,并依托终端业务员维护及付费拓展,扩充网点数量及提高单店贡献。

后因红牛增长停滞、渠道利润空间下滑等影响,东鹏已成能量饮料经销商的不二之选。当前经销收入占比89%,2023年H1共2796家经销商覆盖全国330万终端。

加上2018年起推出的“一元乐享”活动,消费者中奖后额外支付一元即可获得一罐原价3元的金罐特饮,其中消费者额外支付的一元归属商家,而金罐成本由厂家承担。此举大大调动了消费者热情,也与经销商保持了良性互动。

东鹏饮料最新发布的2023年度业绩预告显示,去年预计实现营业收入110.57亿元-113.12亿元,同比增长30%至33%;

预计实现归属于母公司所有者的净利润19.89亿元-20.61亿元,同比增长38%至43%。

大股东轮番减持

虽然业绩预期向好,但东鹏饮料的股东却在加速“出逃”。

2024年1月25日晚,东鹏饮料公告称,君正投资将以竞价交易方式和大宗减持方式,减持不超过公司总股本3%的股份。

值得一提的是,在此之前,君正投资曾在2022年5月25日、2022年9月20日、2023年1月20日三度抛出减持计划。

其中,第一次未完成最终减持,第二次则减持了141.137万股(占公司总股本0.3528%),第三次减持了375.48万股(占总股本0.9387%)。

通过上述减持,君正投资已合计套现金额超过9亿元。

而1月25日君正投资减持不超过公司总股本3%的份额,换算下来不超过1200.03万股股份。按照公告日收盘价162.9元/股计算,君正投资此轮减持或可套现19.55亿元。

如果加上之前的几次减持,君正投资已经从东鹏饮料身上成功套现约29亿元。

目前,君正投资持有东鹏饮料股份3083.46万股,约占公司总股本的7.71%,为公司第二大股东,股份来源为公司IPO前取得的股份。

此外,去年5月,东鹏饮料股东及董监高集体减持。

蔡运生、李达文、东鹏远道、陈义敏、彭得新、黎增永、刘美丽、东鹏致远、东鹏致诚、刘丽华、卢义富分别减持套现2516.07万元、9056.68万元、5.88亿元、4776.63万元、1548.33万元、5061.11万元、2856.48万元、2.73亿元、2.06亿元、3785.59万元、566.15万元,合计近14亿元。

去年12月19日,东鹏饮料披露此次减持计划期限届满执行结果,上述股东及董监高在减持期间通过集中竞价及大宗交易方式共计减持公司股份743.75万股,占公司股份总数的1.90%,对应市值达13.69亿元。

虽然IPO解禁看似是市场常态,但这种大股东和高管的集体大规模减持难免对市场信心造成影响,也让投资者不禁开始质疑公司股东对企业未来发展的信心。

业务多元化受阻

除了大股东减持外,东鹏饮料内部还在进行大幅度分红。

2021年至2023年,东鹏饮料三次分红20亿元,同期(2020年至2022年)公司净利润34.46亿元,公司分红金额占到了净利润的58%。

虽然东鹏饮料手持大笔现金,并且富裕到连续三年大笔分红,但它却依然热衷于“借钱”。截至2023年三季度末,东鹏饮料短期借款达43.37亿元,同比增长74.9%;长期借款达8601.28万元,同比增长2708.58%。

据东鹏饮料历年财报数据显示,2020-2023年前三季度,东鹏特饮销售收入占公司总收入的比例分别为93.88%、94.66%、96.24%、92.51%,可以说是贡献了绝对营收。

“不要将鸡蛋放在同一个篮子里”的道理大家都懂。拥有一款“爆品”,几乎是每个企业的梦想,单一产品可以降低管理成本从而提高利润,也可以在进行市场活动时“力往一处使”;但另一方面,单一产品依赖症也加剧了企业经营风险,一旦该品类出现问题,东鹏饮料将会受到极大冲击。

近几年,东鹏饮料已经开始尝试其他产品线,2023年半年报中,东鹏饮料制定了以能量饮料为第一发展曲线,以咖啡饮料、电解质饮料为第二发展曲线,以茶饮料、常温油柑汁等产品为战术和孵化产品的发展战略,致力于打造以“能量+”为主的多元化产品矩阵,逐渐从单一品类向多品类综合饮料集团发展。

据统计,2023年东鹏饮料共推出4款新品,分别为“东鹏补水啦”、东鹏特饮运动营养食品(耐力类)、鹏友饮茶无糖乌龙茶、海岛椰椰汁;

2024年初,东鹏饮料推出鸡尾酒新品“VIVI鸡尾酒”。但在市面上水花并不大,且上述产品在赛道里都有明显的竞争对手,想突出重围并不容易。

以竞争激烈的无糖茶饮为例,目前我国无糖茶饮参与者大致可分为三类:

一是以元气森林为代表的新势力品牌。该类品牌此前拥有做0糖饮料经验,在0糖领域有一定品牌影响力,通过更改配方、利用自身品牌力切入赛道。

二是以康师傅、三得利、东方树叶为代表的传统品牌。该类品牌此前即涉猎即饮茶,通过扩充旗下无糖茶品牌阵营或进行品牌改造自然切换至无糖即饮茶市场。

三是以奈雪的茶为代表的跨界品牌。该类品牌此前没有切入即饮茶饮料,但或拥有其他饮料经营经验、或拥有现制茶饮广泛受众,从而利用自身品牌力和渠道力打入无糖即饮茶市场。

但目前整个行业也存在明显的问题,一是产品同质化严重,口味也极其相似;二是主流产品价格带较窄,利润空间有限。

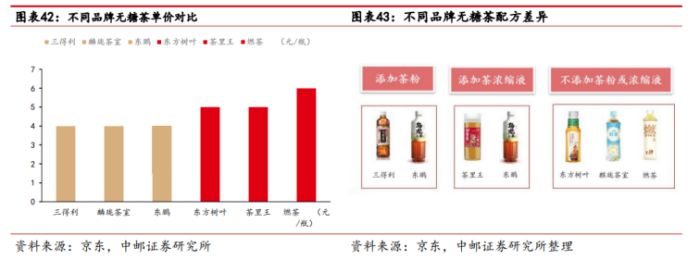

统计各品牌京东旗舰店售价可知,当前我国无糖茶价格多集中在4-7元区间。其中东方树叶、茶里王、燃茶通过包装、口味等已经具备一定品牌溢价,单价虽较高但仍控制在7元以内。而当前消费环境下,三得利、麒珑茶室、东鹏为代表的“4元茶”虽然能获得更多消费者订单,但是竞争激烈也让其盈利能力大幅下滑。

图源:中邮证券

一般情况下,面对对手竞争时企业会选择“做精做深”,通过提高技术获得更高的壁垒,但东鹏饮料似乎并未打算靠“技术实力”突出重围。2023年前三季度东鹏饮料的研发投入只有4314万,当期东鹏饮料的营业总成本为67.58亿,研发投入占营业总成本的比例只有0.64%。而同期销售费用达到14.21亿,占营业成本的比例约21%。

总 结

2009年,东鹏饮料推出大单品“东鹏特饮”,靠着代言人谢霆锋的“加持”以及对各类体育赛事的赞助,在短短几年内就成为赛道内的“鲶鱼”,成功收割流量的同时也顺利登陆资本市场。

2023年上半年,东鹏特饮在国内能量饮料市场中销售量占比由2022年末的36.70%升至40.86%,保持第一;销售额占比由2022年末的26.62%提升至29.06%,排名维持第二。

东鹏饮料高速发展的背后也存在一定隐患,诸如高度依赖单一产品、多元化受阻等已经成为媒体关注的重点,若无法突破“天花板”,企业在日后更加激烈的市场竞争中将寸步难行。

参考资料:

《东鹏饮料:开启第二成长曲线,从单品黑马向行业巨头进化》,中邮证券

《拥抱极致性价比与下沉时代——东鹏饮料投资探讨》,华安证券

《当下时点我们如何看东鹏》,国联证券

声明:本文仅作为知识分享,只为传递更多信息!本文不构成任何投资建议,任何人据此做出投资决策,风险自担。